Börse aktuell: Warum viele Aktienkurse unter Druck sind

Die Europäische Zentralbank (EZB) hat am 9. Juni den Abschied von der Nullzins-Politik angekündigt. Am 21. Juli folgte die Zinserhöhung des Leitzinses - und zwar gleich auf 0,5 %. Es ist der erste Anstieg seit 11 Jahren. Im September – so die Ankündigung der EZB - könnte es die nächste Zinserhöhung geben.

EZB: Leitzins des Euro wird erhöht

Eigentlich keine sehr überraschende Ankündigung, hatte doch bereits die Bank of England seit Ende letzten Jahres und die US-Notenbank Fed in diesem Jahr mehrfach die Zinsen erhöht und weitere Zinserhöhungen angekündigt. Nach Jahren von Minizinsen und Zinstief eigentlich eine gute Nachricht für Sparer. Doch höhere Zinsen bedeuten auch, dass Kredite teurer werden. Das betrifft Konsumenten- und Immobilienkredite, aber genauso eben auch Unternehmen, die sich für Investitionen und zur Finanzierung von Wachstum Geld leihen möchten.

Deswegen macht sich die Zinserhöhung der EZB negativ bei den Aktienkursen bemerkbar, weil es zulasten künftiger Unternehmensgewinne geht. Und auch bei Anleihen machen sich steigende Zinsen bemerkbar: Wenn allgemein die Zinsen steigen, sind frühere Anleihen – bei denen geringere Zinssätze vereinbart wurden – weniger attraktiv, ihre Kurse geraten unter Druck und fallen. Besonders stark trifft das Anleihen mit langen Laufzeiten, weil der Zins in der Regel für die gesamte Laufzeit festgeschrieben wird.

Anleger bei growney sind nicht in Anleihen mit langen Laufzeiten investiert, die Anleihen-ETFs der growney-Portfolios enthalten ausschließlich kurzfristige Papiere und sind deshalb weniger betroffen.

Hohe Inflation in Deutschland, Europa und USA

Hauptursache für die Kursentwicklung an den Börsen: die hohe Inflation. In den USA wurde für Juni ein Preisanstieg von 9,1 Prozent zum Vorjahresmonat ermittelt. Die Inflationsrate in Deutschland beträgt 7,5 Prozent (Juli), EU-weit waren es im Juni sogar 8,6 Prozent. Eine weiterhin hohe Inflationsrate in Deutschland und Europa erwartet auch die EZB: Inflation von durchschnittlich 6,8 Prozent im gesamten Jahr 2022, so die Erwartung der Währungshüter. EZB-Chefin Christine Lagarde sagte Ende Juni: “Ich glaube nicht, dass wir in ein Umfeld niedriger Inflation zurückgehen werden.”

Die hohe Inflationsrate wirkt sich aus zwei Gründen direkt auf die Kurse an den Börsen aus:

Sorge um die wirtschaftliche Entwicklung

Die Preissteigerung entsteht vor allem, wenn ein knappes Angebot auf hohe Nachfrage trifft. Das ist derzeit der Fall, ausgelöst auch durch die Corona-Pandemie. Dadurch wurden teilweise internationale Lieferketten unterbrochen, in wirtschaftlich starken Ländern wie Deutschland führten die Corona-Beschränkungen zudem dazu, dass der Binnenkonsum eingeschränkt wurde. Mit Ende der Beschränkungen gibt es eine insgesamt höhere Nachfrage – insbesondere bei Urlaubsreisen, Veranstaltungen, größeren Anschaffungen.Weil durch Einschränkungen bei den Lieferketten beispielsweise Teile fehlen, kann aber nicht mehr produziert werden. Das erschwert auch ein weiteres Wirtschaftswachstum, stattdessen droht möglicherweise gar eine Rezession oder Stagflation. EZB und Bundesbank senkten in der vergangenen Woche tatsächlich die Wachstumsprognosen für das Jahr 2022: Für den Euroraum erwartet die EZB in diesem Jahr 2,8 Prozent Wachstum (vor drei Monaten hatte sie noch 3,7 Prozent prognostiziert), die Bundesbank gibt die Erwartung für Deutschland 2022 mit 1,9 Prozent an (im Dezember war sie noch von 4,2 Prozent ausgegangen).

Erwartung weiterer Zinserhöhungen

Viele Experten sind sicher: Die Notenbanken werden auf die Preissteigerungen mit weiteren Zinserhöhungen reagieren. In den USA wird in den kommenden Monaten mit weiteren Erhöhungen gerechnet, mit dem Fed-Zinsentscheid vom 15. Juni 2022 sowie vom 27. Juli 2022 wurde der US-Leitzins um jeweils 0,75 Prozentpunkte erhöht - für die nächsten Fed-Zinsentscheidungen wird mit jeweils einem Anstieg um mindestens 0,5 Prozentpunkten gerechnet. Die nächsten Termine der Fed 2022: 21. September, 2. November, 14. Dezember. Die erwarteten Zinserhöhungen erhöht aber auch die Schwierigkeit für Unternehmen, ein weiteres Wachstum, Entwicklungen oder Investitionen mittels günstiger Kredite zu finanzieren.

Das Problem der hohen Energiepreise

Besonders stark wirken sich derzeit die hohen Energiepreise auf die Wirtschaft aus. Die Produktion und der Transport von Gütern ist ohne Energieaufwand kaum möglich, höhere Energiekosten wirken sich also auf fast alle Produkte und Dienstleistungen aus. Schließlich muss auch ein Handwerker mehr für Benzin bezahlen – genauso wie die Lieferanten von Supermärkten. Hohe Energiekosten führen aber auch zu höheren Kosten in Büros und ganz besonders bei der industriellen Produktion, etwa von Maschinen, Autos, Stahl oder anderen Gütern. Deshalb gelten die hohen Energiepreise als ein zentraler Faktor für die Inflation, weil die gestiegenen Kosten von Unternehmen sicher größtenteils über Preiserhöhungen an die Verbraucher weitergegeben werden dürften.

Beispiele: Wem hilft das Entlastungspaket?

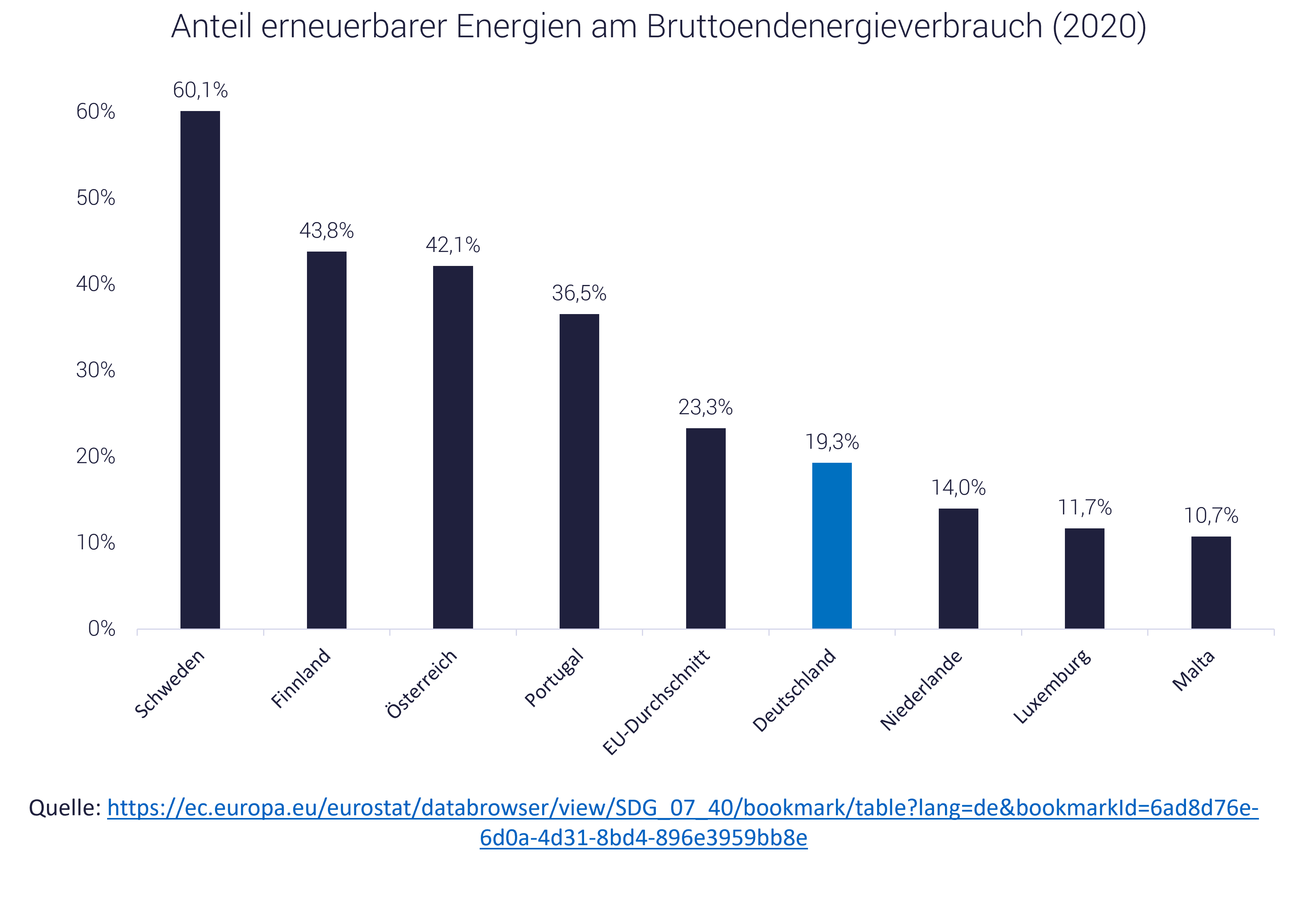

Gleichzeitig ist klassische Energie nicht endlos verfügbar. Die natürlichen Ressourcen (Erdöl, Erdgas) sind endlich, auch Produktions- und Transportkapazitäten (Kraftwerke, Stromnetze, Gas-Pipelines, Tankerschiffe) sind nicht unbeschränkt vorhanden. Regenerative Energiequellen stellen hier zwar eine Ausnahme dar, können in vielen Ländern aber nur einen Teil des Energiebedarfs decken. In Deutschland waren es 2020 nur ein knappes Fünftel (19,3 Prozent). Im EU-Durchschnitt waren es 22,1 Prozent, Spitzenreiter Schweden kam auf rund 60 Prozent.

Russlands Krieg gegen die Ukraine

Der seit Monaten dauernde Angriff russischer Truppen in der Ukraine bringt massive Zerstörung ganzer Städte, Zehntausende Tote, viele Millionen Geflüchtete. Erschreckende Bilder und Berichte aus der Kriegsregion erreichen uns nahezu täglich.

Auch wirtschaftlich sind die Auswirkungen deutlich, vor allem durch eine Verschärfung bei den Energiepreisen. Gerade für Europa ist Russland bislang einer der Hauptlieferanten für Erdöl und Erdgas. Das politische Ziel, unabhängiger von russischen Energielieferungen zu werden führt zu einer gestiegenen Nachfrage auf dem Weltmarkt und damit zum weiteren Anstieg der Energiepreise. Gerade erst Mitte Juni hat der russische Staatskonzern Gazprom die Lieferung über die Pipeline Nordstream 1 um 40 bis 60 Prozent reduziert. Am 11. Juli war die Pipeline wegen Wartungsarbeiten für zehn Tage sogar komplett abgeschaltet werden. Am 27. Juli reduzierte Russland erneut die Liefermenge, zudem wurden erneute Wartungsarbeiten angekündigt. Die Bundesregierung hat bereits Phase 2 des Notfallplans aktiviert und ruft zum Energiesparen auf. EU-weit verständigten sich die Länder darauf, ab August 15 Prozent ihres Gasverbrauchs zu reduzieren.

Immerhin: Im Juni wurde in Deutschland nach Angaben des Branchenverbands BDEW 6,4 Prozent weniger Gas verbraucht als im Vorjahresmonat. Und: Norwegens Konzern Equinor kündigte an, künftig mehr Gas nach Deutschland zu liefern.

Das Ziel, stärker auf erneuerbare Energiequellen zu setzen, bedeutet die Notwendigkeit von Investitionen – in Solar- oder Windkraftanlagen sowie Stromnetze, die aber durch die steigenden Zinsen zugleich teurer werden.

Die angegriffene Ukraine ist auf dem Weltmarkt aber auch einer der wichtigsten Getreide-Exporteure. Russland versucht seit dem Angriff vom 24. Februar 2022, die Lieferung von Weizen ins Ausland zu verhindern und damit eine zusätzliche Krise zu provozieren: den Engpass bei Nahrungsmitteln. Insbesondere sind die wichtigsten Häfen der Ukraine (Mariupol, Berdjansk, Cherson, Mykolajiw und Odessa) von Russland zerstört, blockiert oder durch Seeminen unbenutzbar gemacht worden. Mehr als 23 Millionen Tonnen Getreide können derzeit deshalb nicht von der Ukraine exportiert werden, auch künftige Ernten sind angesichts der massiven russischen Bombardements und Artillerie-Angriffe in Gefahr – mindestens ein Viertel der Anbaufläche konnte in diesem Frühjahr nicht für den Anbau genutzt werden, heißt es seitens der Regierung in Kiew. Mitte Juli verstädigten sich die Uno, die Ukraine und Russland zwar auf ein Abkommen, dass die Getreideausfuhr ermöglichen soll. In den ersten Augusttagen verließ das erste Schiff mit einer Getreide-Lieferung aus der Ukraine den Hafen von Odessa und wurde in die Türkei ausgeführt. Weitere sollen folgen…

Eine Verknappung von weltweiten Lebensmittel-Lieferungen könnte ebenfalls die Inflation weiter steigern und zu zusätzlichen Krisen und Konflikten führen.

China, Corona und die Lieferketten

Zusätzlich beeinflusst die Börsen aktuell auch immer noch die Corona-Pandemie. Während in Deutschland, Europa und den USA das Wirtschaftsleben dadurch eigentlich gar nicht mehr negativ beeinflusst wird, ist ein Land noch besonders stark betroffen: China. Zuletzt waren Mitte Juni in Peking und Shanghai verstärkt Massentests durchgeführt worden, weil die Behörden einen neuen Corona-Ausbruch befürchten.

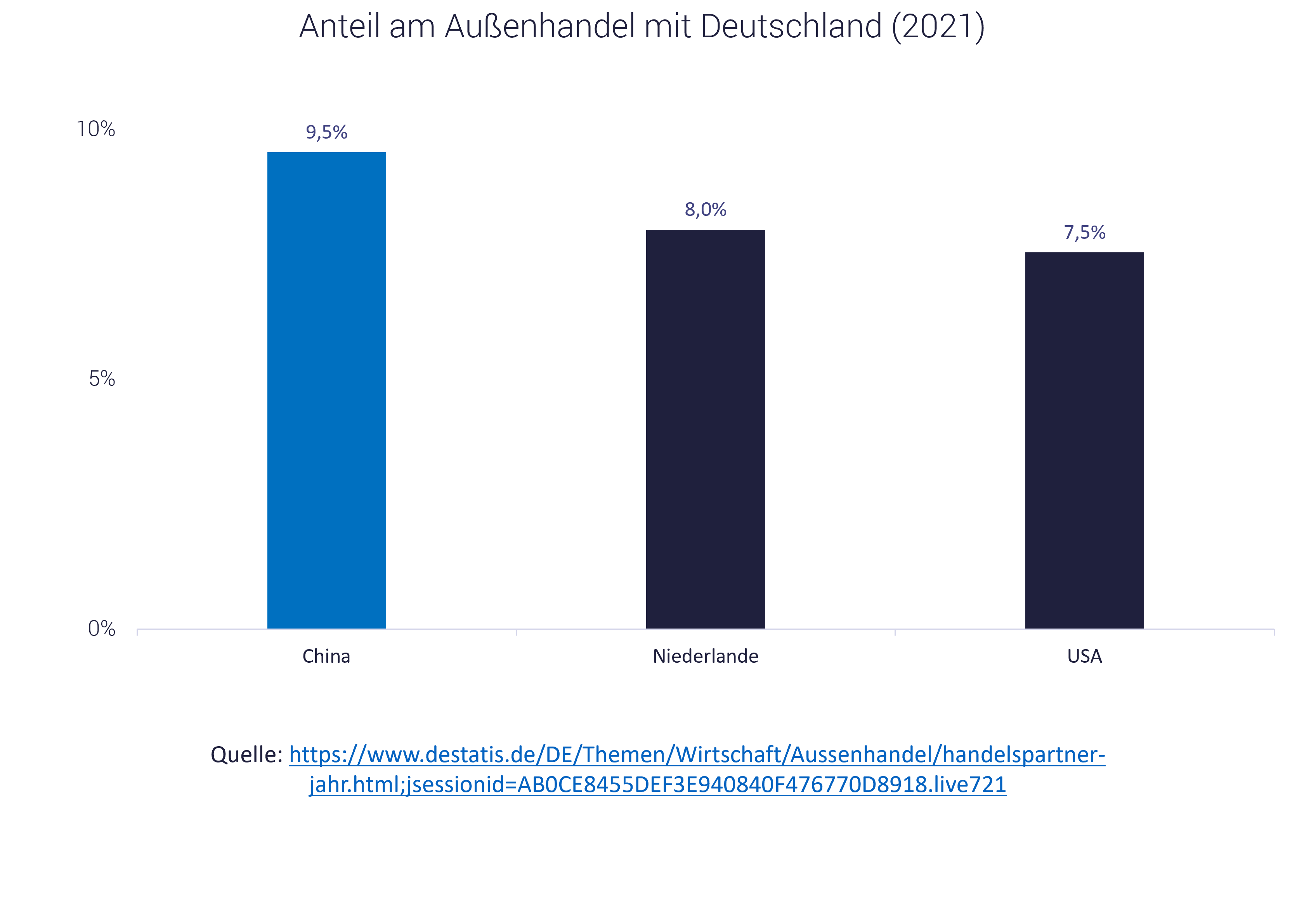

Mögliche Folge: Ein neuer strenger Lockdown, der sich negativ auf die weltweiten Lieferketten auswirken könnte. Erst kurz zuvor war in Shanghai eine Ausgangssperre für rund 26 Millionen Bewohner gelockert worden. Für Deutschland ist China der wichtigste Handelspartner, etwa ein Zehntel der deutschen Exporte und Importe wird mit China abgewickelt.

Weitere Ausgangssperren und Produktionsstopps in China würden also auch die deutsche Wirtschaft negativ beeinflussen, ebenso in anderen wichtigen Ländern Europas oder den USA. Experten befürchten dadurch weniger weltweites Wachstum, eine weitere Verknappung des Warenangebots und mehr Inflation. Das sorgt zusätzlich für Unsicherheit an den Börsen.

Krise bei Bitcoin und anderen Krypto-Währungen

In den letzten Jahren sind Krypto-Währungen wie Bitcoin oder Ethereum oftmals als gutes Investment gegen mögliche Krisen oder die Inflation angepriesen worden. Derzeit zeigt sich, wie wenig fundiert solche Einschätzungen waren. Krypto-Währungen haben in den letzten Wochen und Monaten rasant an Wert verloren. So liegt der Bitcoin-Kurs aktuell bei um die 23.000 US-Dollar, Anfang Juni waren es noch über 30.000 US-Dollar.

Hauptproblem bei einem Bitcoin-Investment: Es gibt keine ordentlichen Erträge wie bei Aktien (Dividenden) oder Anleihen (Zinsen). Wer in Bitcoin investiert, hofft also allein auf eine Kurssteigerung der Krypto-Währung. Gerade in den Zeiten steigender Zinsen, wird diese Spekulation weniger attraktiv. Denn statt bloß auf einen Kursgewinn bei Bitcoin, Ethereum und Co zu hoffen, lässt sich durch die Zinserhöhungen mit Anleihen eine sichere Rendite erzielen. Deswegen verlieren Bitcoin-Investments und andere Krypto-Währungen in dieser Marktphase an Attraktivität.

In allen growney-Strategien haben wir bewusst auf die Assetklasse Krypto-Währungen verzichtet, da es sich de facto dabei um bloße Währungsspekulation handelt. Um eine langfristige Entwicklung zu ermöglichen, berücksichtigt growney nur Aktien und Anleihen – und das breit gestreut.

Was die Kursentwicklung an den Börsen für Ihre Geldanlage bedeutet

growney-Strategien sollen Ihnen den mittel- und langfristigen Vermögensaufbau ermöglichen. Je nach Strategie setzen wir dabei auf:

Ordentliche Erträge durch die Beteiligung an Unternehmensgewinnen.

Über Aktien-ETFs wird ein breites Investmentspektrum abgebildet, mit bis zu 5.000 Wertpapieren aus mehr als 40 Ländern weltweit. Nachhaltige Strategien berücksichtigen dabei zusätzlich die ESG-Kriterien und stellen sicher, dass Unternehmen aus kritischen Branchen nicht berücksichtigt werden.Ordentliche Erträge durch Zinsen von Staats- und Unternehmensanleihen.

Über Anleihen-ETFs werden viele Anleihen aus dem Euroraum zusammengefasst. Um den Effekt von Währungsschwankungen zu vermeiden, werden Wertpapiere in Fremdwährungen nicht berücksichtigt. Was bringen schließlich 3 Prozent Zinsen bei einer Anleihe in US-Dollar, wenn der Kurs des US-Dollars gleichzeitig um 6 Prozent sinkt. Die Wechselkursschwankungen lagen in den vergangenen Jahren übrigens deutlich über den gewöhnlichen Zinsraten.Kursgewinne aus Aktien- bzw. Anleihen-Investments.

Steigen die Kurse von Aktien oder Anleihen, so macht sich das auch bei ETFs bemerkbar, die diese Wertpapiere abbilden. Insofern bieten die ETF-Portfolios von growney die Chance, von der weltweiten Entwicklung der Kapitalmärkte zu profitieren. Entwickeln sich die Kurse negativ, können die ordentlichen Erträge aus 1 und 2 diese Entwicklung abfedern.

Schaut man sich die Kursentwicklung an den Börsen aktuell an, so sind für Ihre Geldanlage folgende Fragen von wichtiger Bedeutung:

Was wollen Sie mit der Geldanlage erreichen?

Sparen Sie für ein bestimmtes Sparziel oder geht es Ihnen um den Vermögensaufbau bzw. die Absicherung der eigenen Altersvorsorge? Dann geht es bei Ihrer Geldanlage vor allem um die Möglichkeit einer positiven Real-Rendite – Ihre Geldanlage sollte also auf lange Sicht den Kaufkraftverlust durch die Inflation ausgleichen oder übertreffen. Mit einem Tagesgeld- oder Sparkonto dürfte das kaum gelingen. Eine Kombination aus ordentlichen Erträgen und Partizipation an der Entwicklung der weltweiten Kapitalmärkte bietet dagegen die Gelegenheit dazu.

Haben Sie mittelfristige oder langfristige Ziele?

Gerade auf mittel- oder langfristige Sicht ist mit einer Erholung der Kapitalmärkte zu rechnen. Mit den Kursentwicklungen nehmen die Börsen aktuell die erwartete Entwicklung vorweg, die Aussicht auf bessere Entwicklungen dürfte also wieder zu steigenden Kursen führen.

Experten der US-Bank JPMorgan bezeichnen die derzeitigen Kursentwicklungen sogar als „übertrieben“. Sie erwarten bereits in der zweiten Jahreshälfte eine Kurserholung. Begründung: Der Konsum sei weiterhin stark, die Restriktionen der Corona-Pandemie so gut wie vorbei, außerdem erwarten sie wirtschaftliche Stimulierungsmaßnahmen in China. Die Kursentwicklungen der Vergangenheit zeigen zudem: Langfristig gesehen bringt ein breit gestreutes Aktien-Investment eine Durchschnittsrendite von etwa 8 Prozent jährlich.

Welches ist die beste Reaktion auf die Lage an den Börsen aktuell?

Sinkende Kurse bieten tatsächlich auch eine Chance. Wer zusätzlich in die Kapitalmärkte investiert, profitiert umso stärker, wenn sich die Kurse wieder erholen. Anleger mit einem Sparplan profitieren von diesem Effekt sogar automatisch: Sie erhalten in schwachen Kursphasen entsprechend mehr Anteile für ihren monatlichen Betrag. Wer mit einem Robo-Advisor wie growney investiert, kann zudem problemlos zusätzliche Einmalzahlungen leisten oder seinen Sparplan erhöhen. Denn langfristig gehört die Geldanlage auf den Kapitalmärkten zu den besten Möglichkeiten, wie Experten der Stiftung Warentest zusammenfassen:

Wer mehrere Jahrzehnte dabeibleibt, hat gute Aussichten auf hohen Kapitalzuwachs.“

Welchen Vorteil bieten weltweit breit gestreute Investments?

Die letzten Jahre haben deutlich gemacht, wie stark unvorhersehbare Entwicklungen einzelne Unternehmen oder ganze Branchen beeinflussen können. So wie von der Corona-Pandemie nicht alle Länder und Branchen gleichermaßen betroffen waren, zeigt sich auch an den Börsen aktuell, dass die Entwicklung sehr unterschiedlich sein kann. Unternehmen, die besonders stark auf Energie oder die Finanzierung neuer Projekte angewiesen sind, haben es derzeit deutlich schwerer. Mit einem weltweit gestreuten Investment in viele Branchen und Länder lässt sich vermeiden, dass solche Entwicklungen sich besonders stark auf Ihr Portfolio auswirken. Eine breite Streuung dient deshalb vor allem der gezielten Risikominimierung.

Muss ich Angst vor Kursschwankungen haben?

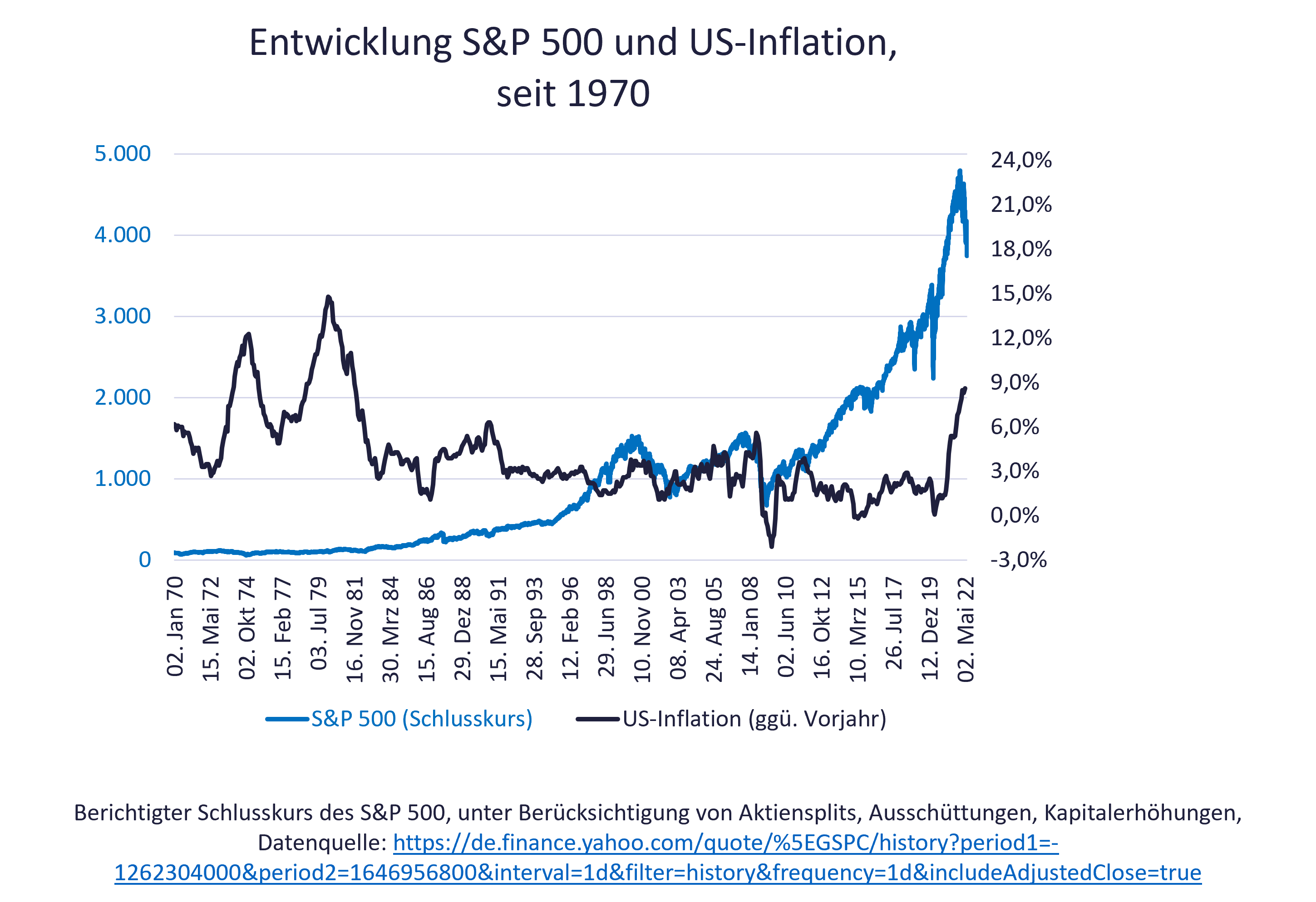

Schwankungen an den Aktien- und Anleihemärkten sind normal, gerade in den Zeiten politischer Konflikte. Das zeigt auch ein Blick auf die zurückliegenden weltweiten Energiekrisen, die in den 1970er und 1980er Jahren auch mit Kriegen im Mittleren Osten verbunden waren. Damals erreichte die Inflationsrate in den USA sogar Werte über 10 Prozent. Wie heute, wirkte sich das auch auf die Börsenkurse weltweit aus, die sich jedoch anschließend besonders schnell wieder erholten. Solche Schwankungen sind also alles andere als ungewöhnlich. Bei Berechnung der erwarteten durchschnittlichen Rendite hat growney solche Marktschwankungen anhand historischer Entwicklungen auch bereits einberechnet.

Wie Krieg und Energiekrise die Kurse beeinflusst

Wenn Sie konkrete Fragen zur Entwicklung der Kapitalmärkte haben, stehen wir Ihnen gern direkt zur Verfügung. Nutzen Sie auch unseren Rückrufservice, um ein Gespräch zu Ihrer Wunschzeit zu vereinbaren.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.