Private Rente: Jetzt besser vorsorgen

Deine Möglichkeiten mit growney:

- Sparplan oder Einmalanlage für die private Rente

- Extrem flexible Geldanlage

- Steuervorteile und attraktive Rendite

- Kostengünstige ETF-Portfolios

- Auch als lebenslange Rente möglich

Rente berechnen – das wird schwer

Wer seine eigene Rente berechnen will, stößt auf viele Kennziffern. Die Formel der Rentenberechnung für die gesetzliche Rente lautet wie folgt:

Rentenhöhe = Rentenpunkte x aktueller Rentenwert x Zugangsfaktor x Rentenartfaktor

Es ist aber nicht selbstverständlich, dass jeder, der in Rente gehen will, mit all diesen Kennziffern und Zahlen etwas anfangen kann. Was steckt hinter dieser Rentenformel:

Rentenpunkte:

Diese Angabe solltest Du auf Deiner letzten jährlichen Rentenmitteilung der Deutschen Rentenversicherung finden (oft auch Renteninformation oder Rentenauskunft genannt). Grundsätzlich gilt: Wer so viel verdient wie der Durchschnitt (knapp € 4.000 brutto im Monat) bekommt für jedes Beitragsjahr einen Punkt. Wer weniger verdient, bekommt entsprechend weniger Rentenpunkte, wessen Gehalt darüberliegt, der bekommt mehr.

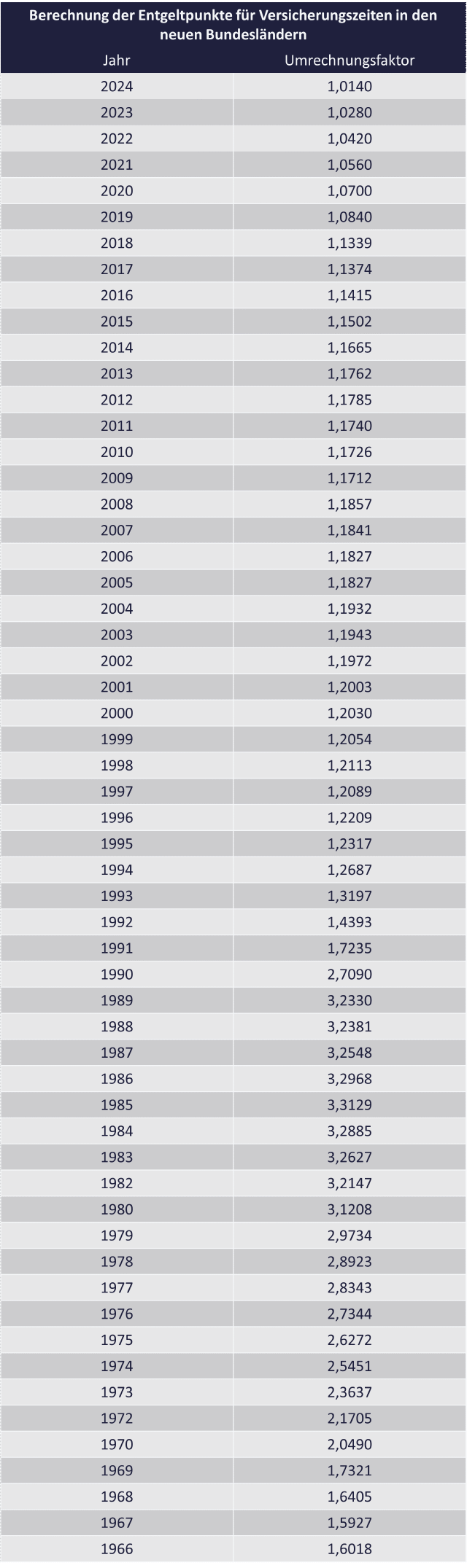

Dabei wurden bei Beschäftigungsverhältnissen im Osten Deutschlands bis Ende 2024 mehr Rentenpunkte gutgeschrieben.

Rentenwert:

Der aktuelle Rentenwert definiert quasi den Wert eines Rentenpunktes. Er wird jedes Jahr zum 1. Juli neu festgelegt – der Anstieg soll dabei der allgemeinen Lohnentwicklung in Deutschland folgen. Bis 2022 war der Rentenwert Ost dabei geringer als der Rentenwert West. Seit dem 1. Juli 2025 beträgt der Rentenwert 40,79 Euro.Zugangsfaktor:

Er hängt von Deinem Rentenalter ab. Gehst Du direkt zum gesetzlichen Rentenalter in den Ruhestand, gilt Faktor eins. Wer früher Rente bezieht, bekommt einen geringeren Faktor, entsprechend geringer fällt die Rente aus. Wer lange in die Rentenversicherung eingezahlt hat, kann evtl. trotzdem ohne Abschläge in Rente gehen (oft als “Rente mit 63” bezeichnet).

Rentenartfaktor:

Je nachdem, wieso Menschen eine Rente bekommen, gibt es einen spezifischen Rentenartfaktor. Für eine Altersrente gilt der Faktor 1,0. Geringere Werte gelten für teilweise Erwerbminderung (Faktor: 0,5).

Rente berechnen: Beispiel für die Rentenformel

Wer 35 Jahre lang exakt entsprechend des Durchschnittsgehaltes verdient hat und zum gesetzlichen Rentenalter in Ruhestand geht, für den lässt sich also folgende Rentenhöhe berechnen:

- Höhe der Rente Ost:

38 Rentenpunkte x € 40,79 Rentenwert x Zugangsfaktor 1 x Rentenartfaktor 1 = € 1.550,02

- Höhe der Rente West:

35 Rentenpunkte x € 40,79 Rentenwert x Zugangsfaktor 1 x Rentenfaktor 1 = € 1.427,65

Die höheren Rentenpunkte im Osten Deutschlands ergeben sich nach der offiziellen Umrechnungstabelle der Deutschen Rentenversicherung. Sie sollten bis 2024 die geringeren Löhne in Ostdeutschland ausgleichen.

Wie hoch ist meine Rentenlücke?

Die Rentenlücke entsteht im Wesentlichen durch drei Faktoren:

- Die gesetzliche Rente fällt in der Regel deutlich geringer aus als das Bruttogehalt. Das bedeutet: Zum Zeitpunkt, zu dem Leute in Rente gehen, können sie sich plötzlich weniger leisten.

- Die Höhe des Rentenniveaus sinkt: Politisch wird festgelegt, wie hoch das Rentenniveau angesichts des Durchschnittsverdienstes in Deutschland sein soll. Aktuell sind dies 48 Prozent. Ab 2031 ist eine Senkung möglich.

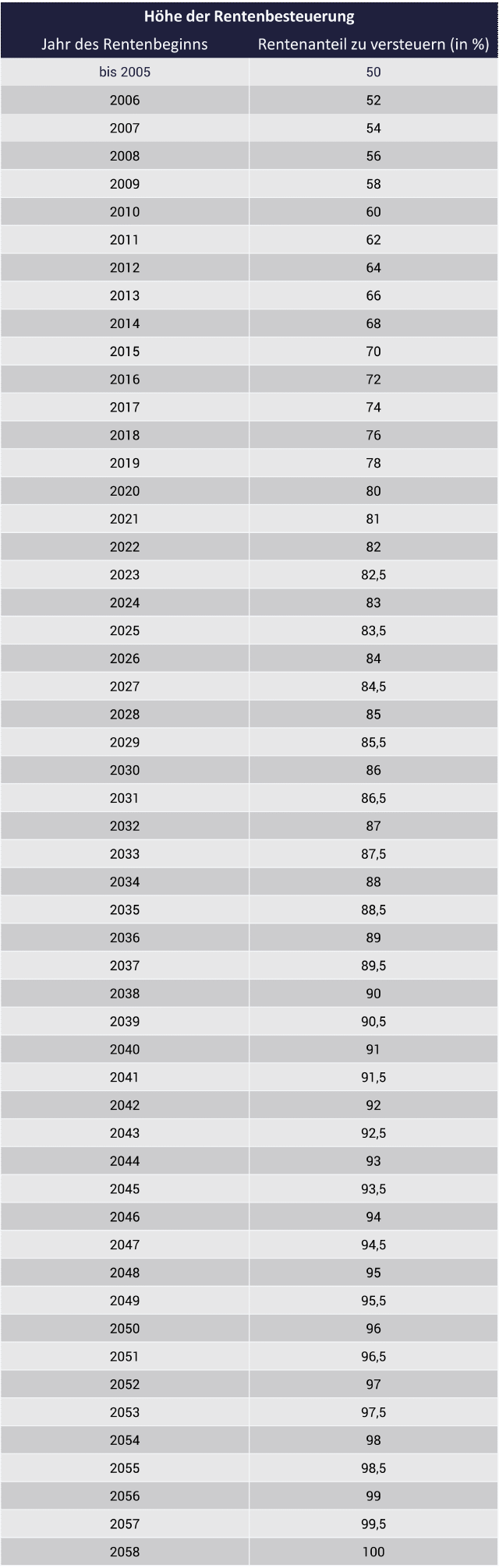

- Die Besteuerung der gesetzlichen Rente steigt von Jahr zu Jahr. Wer 2026 in Rente geht, muss auf 84 Prozent seiner Rente Steuern zahlen. Dieser steuerpflichtige Rentenanteil steigt stetig an, ab 2058 sind 100 Prozent der gesetzlichen Rente steuerpflichtig. Ursprünglich sollte das schon 2040 der Fall sein, die Regel musste aber geändert werden - Grund waren Urteile zur Doppelbesteuerung der Rente.

Für die Berechnung Deiner Rentenlücke bedeutet das: Je später Dein reguläres Rentenalter ist, umso höher wird voraussichtlich die Rentenlücke sein. Das Rentenalter liegt bei 67 Jahren für alle ab Jahrgang 1964. Wer früher geboren ist, muss einige Monate weniger arbeiten bis zum Ruhestand.

Formel zum Berechnen der Rentenlücke

Kann man die Rentenlücke schließen?

Ja, mit Vermögensaufbau oder mit einer privaten Rente kannst Du selbst Vorsorge treffen, um im Alter abgesichert zu sein. Dabei ist von Fall zu Fall unterschiedlich, ob eine private Rentenversicherung sinnvoll ist oder du lieber auf andere Art privat vorsorgen möchtest.

Rente ist nämlich nicht nur ein Begriff für die Zahlungen der gesetzlichen Rentenversicherung oder aus privaten Rentenversicherungen. Um flexibel zu bleiben, kannst Du einen ETF Sparplan oder eine ETF-Rentenversicherung nutzen, um ein Vermögen aufzubauen und Dir das Geld im Alter Monat für Monat auszahlen zu lassen.

Wie sinnvoll ist eine private Rentenversicherung?

Ob eine zusätzliche private Rentenversicherung sinnvoll für Dich ist oder ob andere Formen der Geldanlage und Absicherung im Alter für Dich besser sind, hängt von Deiner ganz persönlichen Situation ab. Dazu hast Du verschiedene Möglichkeiten.

Steuervorteile mit der ETF-Rentenversicherung

Eine ETF-Rentenversicherung ist dabei eine besonders günstige und steueroptimierte Lösung für die private Rente. Vorteil: Du bleibst flexibel, kannst kostenlos ein- und auszahlen, das Rentenalter verschieben oder statt einer Rente auch die Kapitalauszahlung wählen.

Weil in der Ansparphase keine Erträge besteuert werden müssen, kann der Zinseszinseffekt stärker wirken. Dein Geld kann so stärker stärker von der Wertentwicklung profitieren.

ETF-Depot für die Rente

Sparst Du mit einem ETF-Portfolio (egal ob als Sparplan, als Einmalzahlung oder durch unregelmäßige Investments) dann muss der sogenannte Ertragsanteil versteuert werden - also der Gewinn, den Du mit der Geldanlage in ETFs erzielst.

Darauf wird die Abgeltungssteuer von pauschal 25 Prozent fällig, zzgl. Solidaritätszuschlag. In der Summe werden also 26,375 Prozent Steuern auf Kapitalerträge abgezogen, ggf. zzgl. Kirchensteuer.

Pro Person gibt es einen Freibetrag von 1.000 € im Jahr, den Du vorab mittels Freistellungsauftrag oder nachträglich mit der Einkommensteuererklärung geltend machen kannst. Außerdem gilt das Günstigkeitsprinzip bei der Steuererklärung: Ist Dein persönlicher Einkommenssteuersatz niedriger als 25 Prozent, so kannst Du mit der Steuererklärung die Erstattung der Differenz geltend machen.

Ist meine private Rente steuerfrei?

Nur unter bestimmten Voraussetzungen ist eine private Rente steuerfrei. Dies gilt für private Rentenversicherungen, die bis 2004 abgeschlossen wurden. Vorausgesetzt, die private Rentenversicherung (mit Todesfallschutz) lief mindestens zwölf Jahre und es wurden fünf Jahre (oder länger) Beiträge gezahlt.

Wann also werden private Rentenversicherungen besteuert? Dies ist der Fall, wenn sie ab dem 1. Januar 2005 abgeschlossen wurden. Die Art der Besteuerung hängt von der Versicherung ab:

Rentenversicherung mit Förderung

Ein Steueranteil bei privaten Renten fällt an, wenn es sich um Rentenversicherungen mit staatlicher Förderung handelt. Bekannteste Beispiele dafür sind die Riesterrente, die Rüruprente bzw. Basisrente oder eine betriebliche Altersvorsorge.

Da Du für die Versicherung Zulagen (Riestervorsorge) bzw. Steuervorteile (Riester und Rürup-Versicherung) erhalten hast – oder für die Zahlungen sogar Teile Deines unversteuerten Bruttogehalts verwenden konntest (betriebliche Altersvorsorge), musst Du Zahlungen aus dieser privaten Rentenversicherung versteuern (nachgelagerte Besteuerung). Das gilt für den vollen Zahlungsbetrag.

Ungeförderte private Altersvorsorge

Was Du persönlich für den Ruhestand zurücklegst, ohne steuerliche Unterstützung zu erhalten oder dies bei der Steuer absetzen zu können, wird am wenigsten besteuert.

Wie bei der klassischen Lebensversicherung anderen Investments oder ETF-Sparen gilt: Es ist nur der Ertragsanteil zu versteuern.

Unterschied zwischen ETF-Depot und ETF-Altersvorsorge

- Bei einem ETF-Depot werden die Steuern auf Erträge dabei jedes Jahr fällig. Dem Vermögen wird also regelmäßig Geld entnommen.

- Eine ETF-Altersvorsorge mit einer flexiblen Rentenversicherung wird nachgelagert versteuert. Die Steuern auf Erträge werden erst mit Auszahlung fällig. Dadurch kann der Zinseszinseffekt stärker wirken und mehr Vermögen entstehen.

Unser Rechner zeigt Dir direkt den finanziellen Unterschied der beiden Möglichkeiten.

Halbeinkünfteverfahren für private Rentenversicherungen

Ein Sonderfall bei einer privaten Rentenversicherung ist die komplette Auszahlung der Versicherungssumme. Sie ist möglicherweise interessant für alle, die sich die Frage stellen: “Kann man sich eine private Rentenversicherung auszahlen lassen?”

Wer sich nach der Ansparphase die private Rentenversicherung komplett auszahlen lässt, kann so einen zusätzlichen Steuervorteil nutzen.

Dann gilt das sogenannte “Halbeinkünfteverfahren”. Das bedeutet: Du musst nur die Hälfte der Erträge aus der Versicherung versteuern.

Das gilt allerdings nur unter bestimmten Voraussetzungen:

- Kapitalauszahlung erst ab dem 62. Lebensjahr

- Vertrag läuft seit mindestens 12 Jahren

- Gilt nur für ungeförderte private Rentenversicherungen, also nicht für Riesterrente, Rüruprente oder betriebliche Altersvorsorge.

Mit der ETF-Rentenversicherung von growney kannst Du diesen Steuervorteil des Halbeinkünfteverfahrens nutzen, solange die Auszahlung ab 62 erfolgt und der Vertrag mindestens 12 Jahre lief.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.