Sieben Geldtipps gegen die Inflation

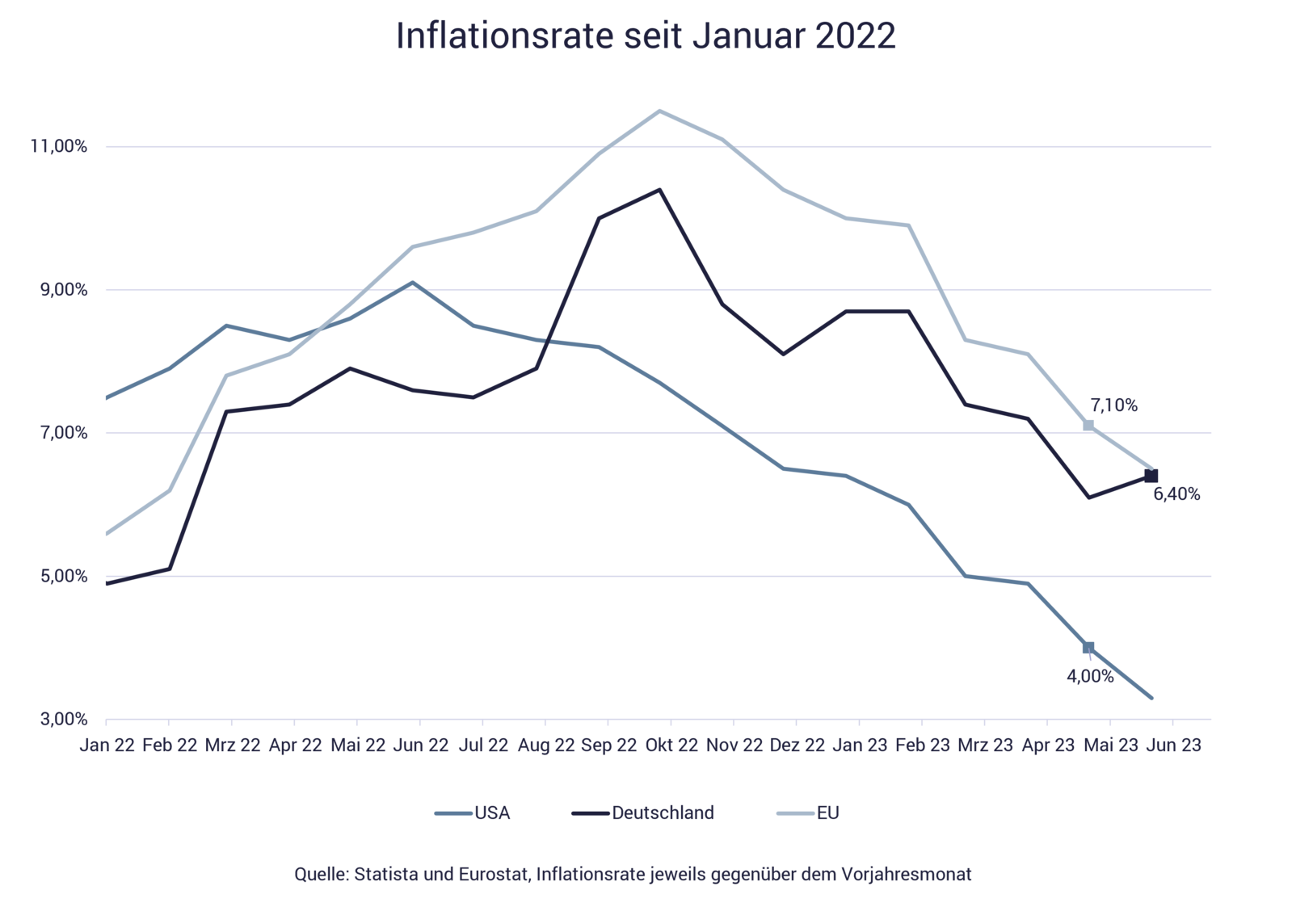

Der erneute Anstieg der Inflation im Juni ist zunächst ein statistischer Effekt - er kommt durch das Entlastungspaket im Vorjahr zustande. Die Inflation wird in der stets gegenüber dem Vorjahresmonat berechnet. Für die Berechnung der Inflation aktuell ist also Monat Juni 2022 als Maßnahmen wie das Neun-Euro-Ticket und der Tankrabatt umgesetzt wurden.

Für die Inflation 2023 (gesamtes Jahr) rechnen Experten mit rund 5 Prozent.

Es gibt ganz konkrete Tipps, wie Sie sich verhalten können. Die wichtigste Erkenntnis: Sie müssen nicht tatenlos zuschauen, wenn die Inflation aktuell weiter auf hohem Niveau bleibt und die Preise für viele Produkte und Dienstleistungen ansteigen.

Sieben Tipps: Was hilft gegen Inflation?

Wollen Sie Ihr Geld vor Inflation schützen, dann sollten Sie ganz bewusst Ihre Finanzen und Ausgaben überprüfen und dabei auch das Thema Geldanlage angehen.

Fangen Sie am besten gleich an! Sie werden sehen: Es ist ganz einfach! Also: Was hilft gegen Inflation? Sieben ganz konkrete Geldtipps!

1. Wenn die Preise steigen: Kosten senken

Eine wichtige Möglichkeit, Ihr Geld vor Inflation und Wertverlust zu schützen ist: Passen Sie Ihre Ausgaben an. Gerade bei regelmäßigen Ausgaben neigen viele Menschen dazu, die Kosten nicht regelmäßig zu hinterfragen oder zu senken.

Dabei ist das oft ohne Verzicht möglich. Typische Beispiele dafür sind Telefon- oder Smartphone-Verträge, Versicherungen oder Bankgebühren. Überprüfen Sie, ob es günstigere Möglichkeiten für Girokonto, Kreditkarte oder den Handyvertrag gibt. In der Regel sollte ein Wechsel problemlos möglich sein. Der Vorteil: Sie senken so Ihre monatlichen Ausgaben und haben auf Dauer geringere Kosten.

Weiteres Beispiel: Wer einen älteren Kredit mit niedrigen Zinsen abbezahlt, hat gerade in der aktuellen Phase die Chance durch Aussetzung der Tilgung mehr aus dem Geld zu machen. Das ermöglicht es, den Kredit schneller abzubezahlen bzw. einen Extrabetrag zusammenzusparen. So bleibt unterm Strich mehr Geld für andere Ausgaben übrig.

2. Welche Geldanlage bei Inflation am besten ist

Auch wenn aktuell die Zinsen steigen (siehe Tagesgeld und Festgeld) wird deutlich, wie gefährlich Inflation für Erspartes sein kann: Während die Preise durch die Inflation steigen, gibt es für das Geld auf Girokonto, Sparbuch oder Tagesgeld oft geringere Zinsen. Gerade wer langfristige Sparziele verfolgt, muss so einen Wertverlust seines Geldes hinnehmen.

Die Finanzexperten der Stiftung Warentest empfehlen deshalb „einen breiten Mix“ als optimale Alternative für Anleger: „Der beste Schutz vor Inflation ist ein breit aufgestelltes Depot mit weltweit anlegenden Aktienfonds“. Die breite Streuung soll dabei eine hohe Renditechance bei gleichzeitiger Absicherung gegen Kursrisiken einzelner Aktien ermöglichen.

Diese Diversifikation der Geldanlage spielt auch bei den ETF-Portfolios von growney eine zentrale Rolle: Bis zu 5.000 Wertpapiere aus mehr als 40 Ländern werden durch die Fonds abgebildet. Negative Entwicklungen bei einem Einzelwert wirken sich so kaum auf den Depotwert aus. Auch für Anleger, die nachhaltig investieren, achten wir auf eine breite Streuung. Da aber nur jene Unternehmen berücksichtigt werden, die im ESG-Ranking eine Top-Bewertung erzielen, umfassen die Portfolios für die nachhaltige Geldanlage rund 550 Wertpapiere.

Eine Geldanlage mit ETFs bietet gegenüber anderen Sparformen einen klaren Vorteil: Erzielt das Investment eine Rendite, die höher ist als die aktuelle Inflationsrate, wird ein Kaufkraftverlust des investierten Geldes vermieden.

3. Besonders auf die Energiepreise achten

Gravierend ist insbesondere durch Russlands Angriff auf die Ukraine vor allem der Anstieg der Energiepreise in den letzten Monaten. Das betrifft sowohl die Entwicklung der Diesel- und Benzinpreise, gleichzeitig werden auch Strom, Gas und Heizöl teurer. Die Preisentwicklung ist hier teilweise noch stärker als die aktuelle Inflationsrate.

Da der Energieverbrauch meist sehr konstant ist, trifft dies nahezu alle Haushalte und Firmen in Deutschland genauso wie Autofahrer und Transportunternehmen. Doch auch hier muss die deutliche Preissteigerung nicht einfach hingenommen werden. Zum einen lassen sich durch einen Vertragswechsel oft die Energiekosten senken. Wer den Gas- oder Stromanbieter wechseln will, findet dazu viele Vergleichsmöglichkeiten und bekommt vorgerechnet, wieviel sich mit einem Anbieterwechsel sparen lässt.

Weiteres Sparpotenzial liegt in einem geringeren Energieverbrauch: Nutzen Sie gezielt Energiespartipps, um die eigene Stromrechnung oder Gasrechnung zu reduzieren. So lassen sich die Kosten reduzieren. Ist die Einsparung durch Anbieterwechsel und Energiesparmaßnahmen höher als der Preisanstieg, haben Sie monatlich sogar mehr Geld zur Verfügung.

So gibt es selbst für Autofahrer Sparmöglichkeiten: Tanken Sie bewusster – also zu günstigen Uhrzeiten oder an günstigen Tankstellen. Internet-Preisvergleiche helfen dabei. Teilweise beträgt der Unterschied bis zu 20 Cent pro Liter. Wenn Sie volltanken, macht das bei 50 Litern rund € 10 Unterschied aus. Außerdem lässt sich Benzin sparen, wenn Sie gezielt Fahrten vermeiden oder reduzieren.

Beispiele dafür: Fahren Sie nicht extra zum Einkaufen, sondern machen Sie das direkt auf dem Weg nach Hause. Vielleicht lohnt es sich ja, Bus, Bahn oder Fahrrad als Alternative auszuprobieren – so könnten Sie Energie- und Spritkosten einsparen.

4. Persönliche Ausgaben kritisch überprüfen

Nehmen Sie die hohe Inflation in Deutschland als Anlass, um Ihre eigenen Ausgaben kritisch zu überprüfen. Einige tun das, indem sie ein Haushaltsbuch führen oder eine Haushaltsbuch-App nutzen. Andere machen sich eine ganz individuelle Liste über ihre regelmäßigen und unregelmäßigen Ausgaben.

Warum hilft ein Haushaltsbuch beim Sparen? Weil es die eigenen Finanzen transparent macht und beim Strukturieren der Ausgaben hilft.

Besonderes Augenmerk sollten Sie dabei auf regelmäßige Kosten, etwa für Abonnements oder Verträge legen: Lohnt sich das Zeitungsabo tatsächlich? Welche Versicherungen sind möglicherweise überflüssig? Nutzen Sie den Fitness-Club-Vertrag wirklich regelmäßig? Wie sieht es mit Netflix, Spotify oder anderen Diensten aus? Muss es mehr als ein Streaming-Abo sein? Eventuell lässt sich hier auch mit der Einrichtung eines Familien-Accounts Geld sparen – als Alternative dazu, dass jedes Familienmitglied einen eigenen Vertrag bezahlt.

5. Ruhe bewahren

Auch wenn derzeit fast alle Preise steigen: Die Entwicklung der Inflation in Deutschland ist kein Grund, verunsichert zu sein oder übereilte Entscheidungen zu treffen. Jetzt schnell noch größere Anschaffungen zu realisieren, weil die Preise ja weiter steigen könnten, ist keine gutes Konzept auf die Frage: Was hilft gegen Inflation?

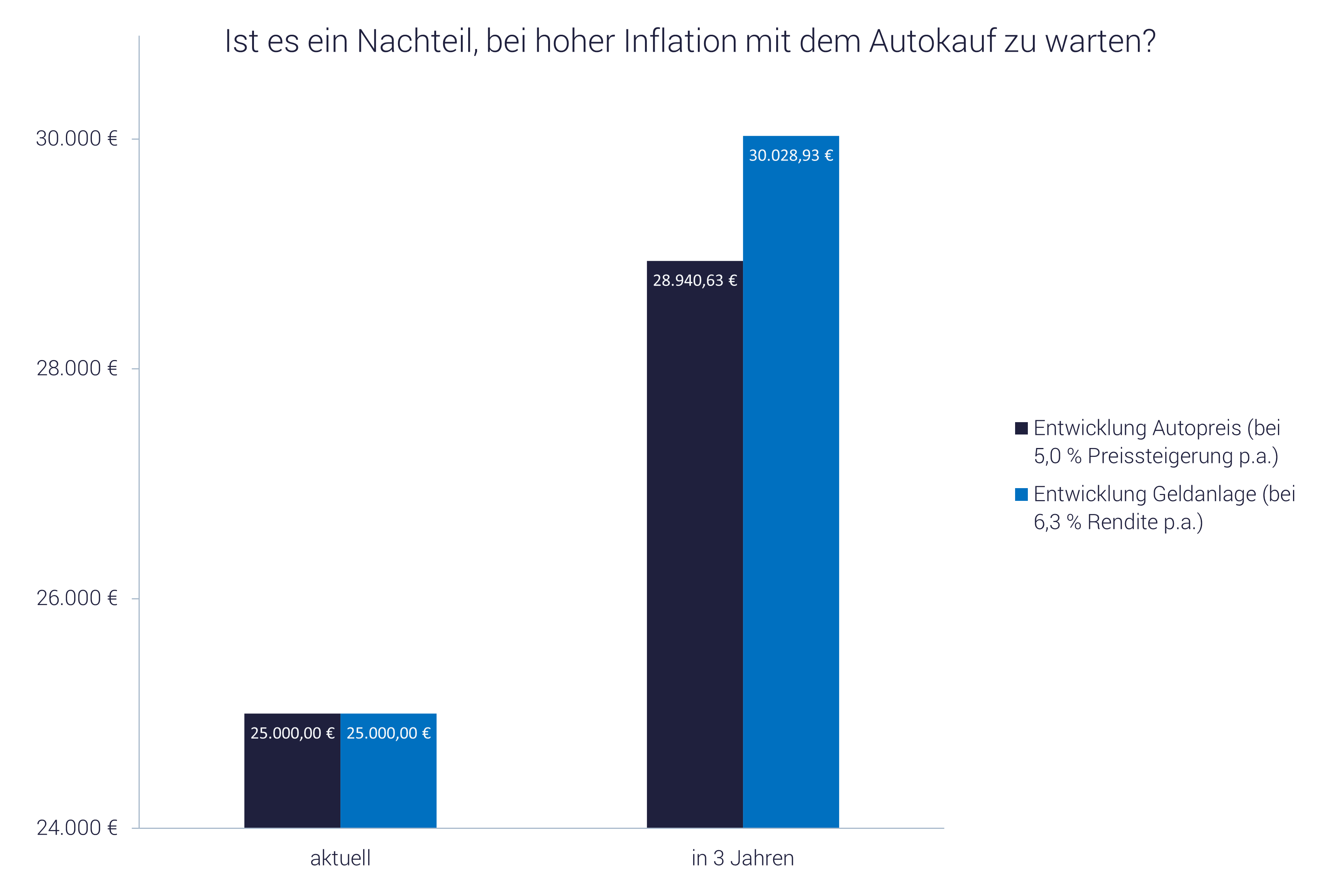

Wer beispielsweise in den nächsten drei Jahren ein neues Auto kaufen will, braucht die Preissteigerung nicht fürchten – obwohl die aktuelle Inflationsrate so hoch ist.

Zwar ist mit einer Preissteigerung für den Autopreis zu rechnen. Kostet es heute € 25.000, so kann der Preis bei 5 Prozent Preissteigerung in den nächsten drei Jahren um € 3.940 steigen (vorausgesetzt die Inflation bleibt so hoch).

Doch wer die € 20.000 weltweit (z.B. mit ETFs) investiert, kann bei einer durchschnittlichen Kapitalmarktrendite von 6,3 Prozent mit einem Plus von € 5.028 rechnen. Das Auto ist also auch in drei Jahren bezahlbar – trotz gleichbleibend hoher Inflation. Ist die Rendite höher als der Preisanstieg, bleibt sogar noch etwas Geld übrig. In diesem Beispiel immerhin mehr als € 1.000.

Das funktioniert nur, wenn das Geld vernünftig angelegt wird. Auf dem Sparbuch, Girokonto, als Tagesgeld oder Festgeld bzw. unter dem Kopfkissen ist aktuell keine Wertsteigerung zu erwarten, die höher als die aktuelle Inflation ist. Für die mittel- oder langfristige Anlage lohnen sich solche Produkte daher kaum.

Mehr zu ETFs

6. Wer seinen Sparplan anpassen sollte

Der Preisanstieg bedeutet allerdings auch, dass Sie Ihre persönlichen Finanzziele überprüfen sollten: Sparen Sie für einen bestimmten Zweck, für eine größere Anschaffung, ein neues Auto, den Traumurlaub oder eine Immobilie? Dann sollten Sie dabei berücksichtigen, dass die Preise steigen und Ihren Sparplan anpassen. Bei einem Robo-Advisor wie growney können Sie das in der Regel ganz einfach mit nur wenigen Klicks tun.

Wenn Sie einen neuen Sparplan einrichten, lohnt es sich, eine gewisse Preissteigerung einzuplanen und das Finanzziel entsprechend höher anzusetzen. Dann brauchen Sie nicht weiter auf die Inflation reagieren und können sich ganz entspannt zurücklehnen.

growney überprüft ständig Ihr ETF-Portfolio und gleicht durch ein jährliches Rebalancing automatisch aus, wenn sich die Gewichtung im Depot durch Kursentwicklungen verschiebt. So ist sichergestellt, dass die Geldanlage auch weiterhin zu Ihnen und Ihren persönlichen Zielen passt.

Mehr Beispiele und Berechnungen

7. Altersabsicherung nicht vergessen

Beim Themenkomplex „Was kann man gegen die Inflation tun“ sollten Sie ein Thema nicht vergessen: die eigene Absicherung fürs Rentenalter, also die eigene Altersvorsorge. Die allgemeine Preisentwicklung dürfte sich nämlich auch auf Ihre Rentenlücke auswirken.

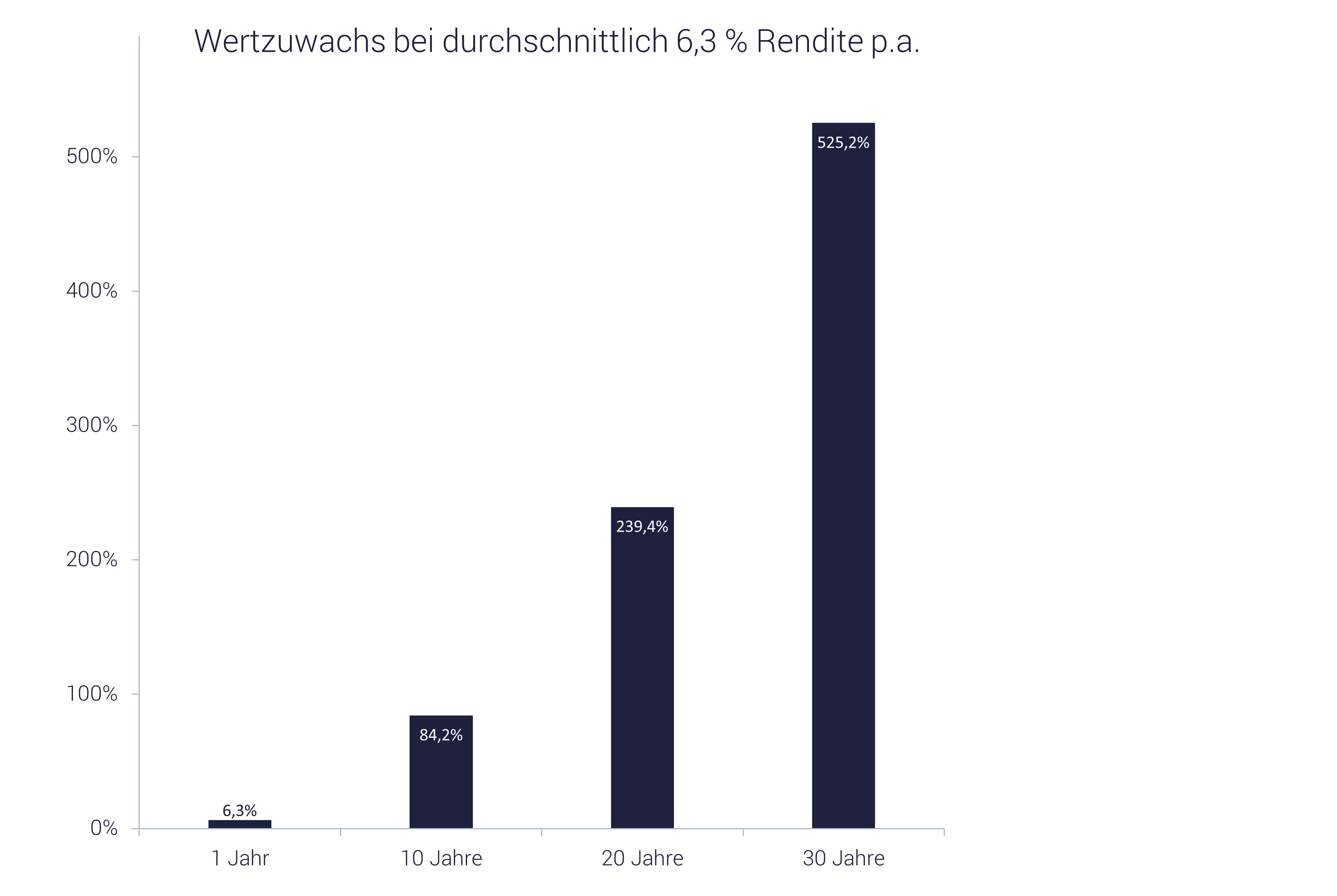

Deswegen gilt: Planen Sie bei Ihren finanziellen Zielen lieber etwas mehr Geld für die Altersvorsorge und die Absicherung für das Rentenalter ein. Ein langfristiger Sparplan lohnt sich nämlich auch trotz Inflation – gerade wenn noch einige Zeit bis zur Rente bleibt.

Bei der langfristigen Geldanlage profitieren sie besonders stark vom Zinseszinseffekt und können mit einer anständigen durchschnittlichen Rendite die Inflation mehr als ausgleichen. Wie stark sich langfristiges Investieren lohnt, zeigt dieses Rechenbeispiel: Bei einer durchschnittlichen Kapitalmarktrendite von jährlich 6,3 Prozent, beträgt der Wertzuwachs nach 10 Jahren bereits mehr als 84 Prozent, nach 20 Jahren sind es 239 Prozent, nach 30 Jahren sogar 525 Prozent.

Mit Sparformen wie Sparbuch, Tagesgeld oder Festgeld bleibt eine solche Rendite eine völlige Illusion – deswegen ist ein Investment in Aktien (bzw. Aktien-ETFs) die beste Geldanlage derzeit. Ein von Experten zusammengestelltes, breit diversifiziertes Portfolio wie bei growney senkt dabei das Kursrisiko deutlich.

Denn so ist die Rendite nicht von einem einzelnen Aktienwert abhängig. growney-Anlagestrategien bilden beispielsweise die Wertentwicklung von bis zu 5.000 Wertpapieren aus mehr als 40 Ländern ab.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.