Was ist Diversifikation?

Definition: Diversifikation

Diversifikation beschreibt die Streuung des Vermögens in unterschiedliche Wertpapiere und Anlageklassen. Zweck der Diversifikation ist es, das Risiko der Geldanlage bei gleicher Renditeerwartung zu minimieren.

Bei einer Investition in ein einzelnes Wertpapier muss deren Schwankungen in Form von Gewinnen oder Verlusten gänzlich hingenommen werden. Durch die Anlage in mehrere Wertpapiere kann die Schwankungsbreite gesenkt werden. Verluste einzelner Wertpapiere können durch Gewinne anderer Wertpapiere ausgleichen werden.

Bedingung für ein erfolgreich diversifiziertes Portfolio ist, dass sich die einzelnen Wertpapiere im Portfolio nicht identisch entwickeln. Dieser Effekt setzt fast automatisch ein, wenn das Portfolio mehr als 50 unterschiedliche Wertpapiere beinhaltet.

Risikostreuung: Konkretes Beispiel für eine Geldanlage

Anhand eines Beispiels lässt sich der Diversifikationseffekt erklären.

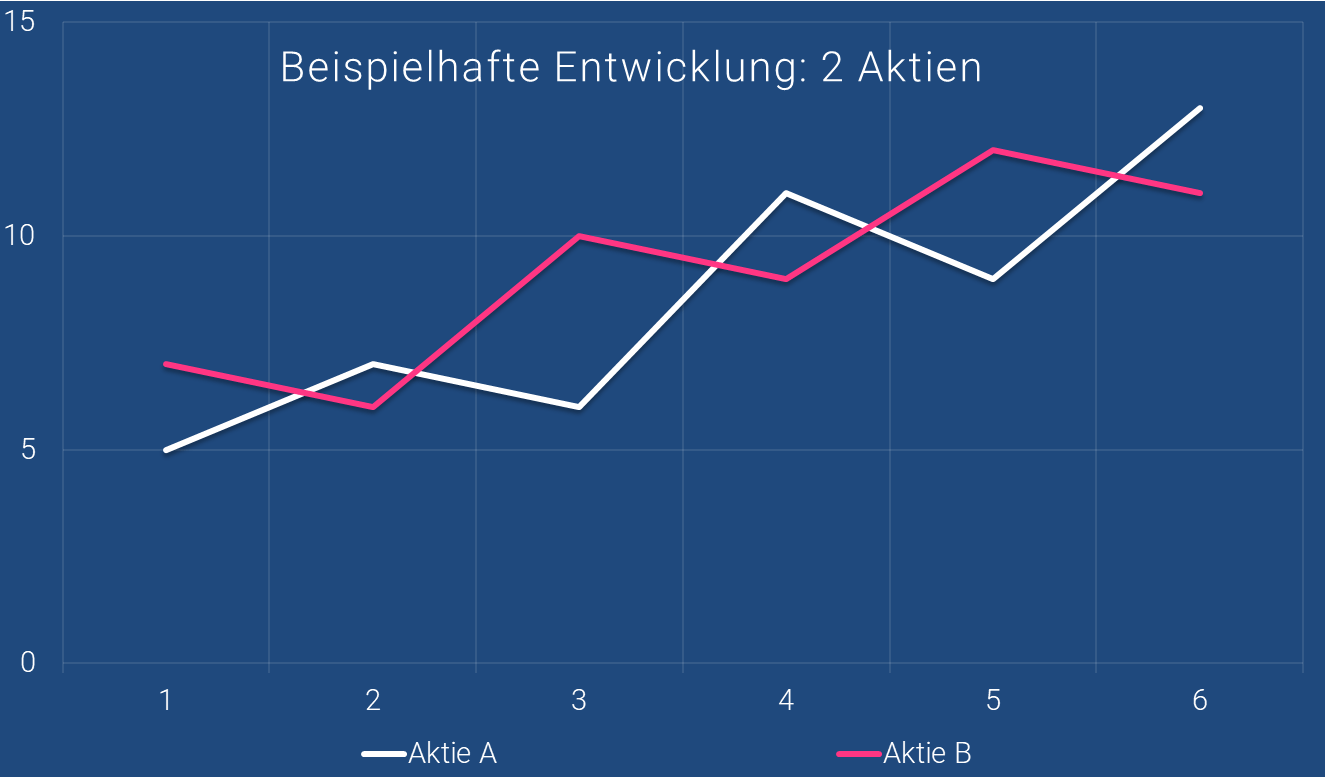

Gehen wir von zwei Aktien aus, die sich wie folgt entwickeln:

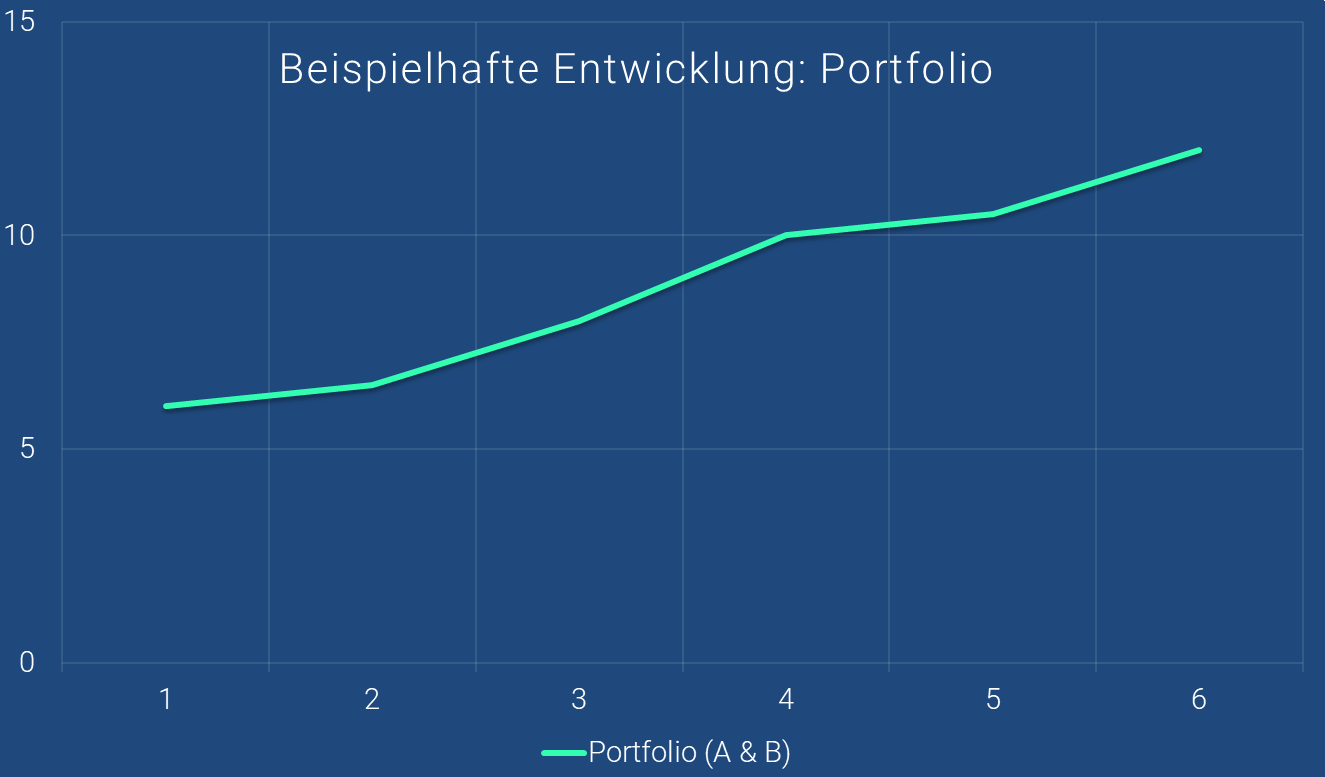

Es ist ersichtlich, dass bei beiden Aktien sowohl positive als auch negative Phasen auftreten. Somit kommt es bei beiden Aktien zu Gewinnen und Verlusten in einzelnen Perioden. Würde man sein Geld jeweils zu 50% in Aktie A und in Aktie B investieren, so würde sich das Portfolio bestehend aus beiden Aktien wie folgt entwickeln:

Die Schwankungsbreite im Portfolio (bestehend aus Aktie A und B) ist geringer als die der Einzeltitel und in keiner Periode kommt es im Modellportfolio zu Verlusten. Dies ist der Zweck einer Diversifikationsstrategie bzw. einer Diversifizierung bei der Geldanlage.

Diversifikation in der Praxis

Hinsichtlich der optimalen Diversifikation (oft auch als Diversifizierung bezeichnet) eines Portfolios ist es sinnvoll, Wertpapiere zu finden, die sich unterschiedlich entwickeln.

Bei einer ausschließlichen Anlage in Aktien ist es wichtig darauf zu achten, in Unternehmen aus unterschiedlichen Branchen und Länder zu investieren. Diese entwickeln sich in der Regel weniger ähnlich als Unternehmen aus dem gleichen Land und derselben Branche. So wird eine Risikostreuung erreicht.

Aktien-ETFs auf Indizes sind hierfür sehr gut geeignet. Die zugrundeliegenden Indizes bilden bereits ein breites Portfolio, welches aus Unternehmen unterschiedlicher Branchen besteht. Zusätzlich ist eine internationale Diversifikation über Aktien-ETFs möglich. Aktienindex-ETFs sind für eine Vielzahl von Ländern erhältlich sind.

Es gibt auch ETFs, die einen globalen Aktienindexabbilden, etwa den MSCI World.

Dies ermöglicht Anlegern, auf einfache Weise einen sehr hohen Grad an Diversifikation bzw. Diversifizierung zu erreichen. Ziel ist es also, mit ETF eine gute Rendite zu machen. Durch die Risikosteuerung ist das Risiko einer solchen diversifizierten Geldanlage geringer als bei Einzelaktien.

International diversifiziert anlegen

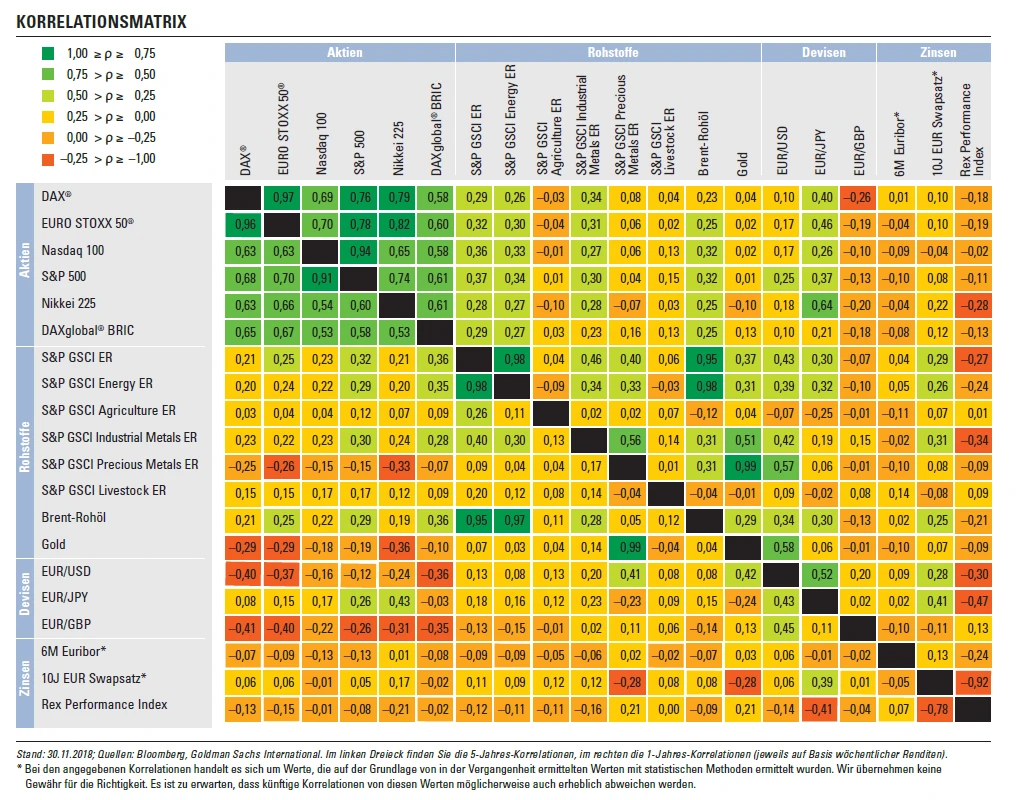

Trotzdem ist zu berücksichtigen, dass sich in einer globalisierten Welt die Aktienmärkte recht ähnlich entwickeln. Die folgende Grafik gibt einen Überblick über die Korrelationen zwischen unterschiedlichen Anlageklassen über einen Zeitraum von fünf Jahren (linkes Dreieck) und einem Jahr (rechtes Dreieck).

Die möglichen Werte für die Korrelation zwischen zwei Wertpapieren können zwischen -1 und +1 liegen. Ein Korrelationswert von -1 bedeutet, dass sich die beiden Wertpapiere vollständig gegensätzlich entwickeln.

Fällt das eine Wertpapier um 1 %, so steigt das andere durchschnittlich um 1 %. Ein Korrelationswert von +1 ist als vollständiger Gleichlauf zu interpretieren. Somit sind negative Korrelationen (oder zumindest Werte so weit wie möglich von +1 entfernt) für eine optimale Diversifikation wünschenswert. Dann können Schwankungen im Portfolio zumindest abgemildert werden.

Mehr Diversifizierung durch unterschiedliche Anlageklassen

Wie in der Grafik zu sehen ist, liegen die Korrelationen zwischen Aktienindizes unterschiedlicher Länder bzw. unterschiedlicher Gebiete alle im positiven Bereich über 0,53.

Daher ist es für eine optimale Diversifikation sinnvoll, bei der Asset Allokation Investitionen in andere Anlageklassen wie Anleihen, Rohstoffe und Währungen in Erwägung zu ziehen. Denn bei diesen Anlageklassen sind die Korrelationen mit Aktienindizes sowohl über einen Zeitraum von fünf Jahren als auch von einem Jahr, viel geringer. In einigen Fällen sind die Korrelationswerte sogar negativ. Das bedeutet: Durch die Aspekt der Risikostreuung ist das

Fazit

Um das Risiko der Geldanlage zu minimieren, sollte man sein Vermögen in mehrere Wertpapiere streuen und darauf achten, dass sich die einzelnen Wertpapiere möglichst unterschiedlich entwickeln. ETFs sind sehr gut geeignet, um in den einzelnen Anlageklassen einen hoher Grad an Diversifikation zu erreichen.

Doch bei allen Vorteilen eines breit diversifizierten Portfolios, darf man nicht die möglichen Renditen der einzelnen Wertpapiere ignorieren. In der Vergangenheit haben Aktien die höchsten Renditen abgeworfen. Mit Anleihen konnten hingegen stabile, dafür geringere Renditen als mit Aktien erwirtschaftet werden. Rohstoffe und Währungen sind häufig stark geschwankt.

Aus historischer Sicht ist hinsichtlich der Rendite und des Risikos eine Mischung aus Aktien und Anleihen sinnvoll. Denn beide Anlageklassen entwickeln sich unterschiedlich, weisen über lange Zeiträume sogar eine negative Korrelation auf, und sind hinsichtlich ihrer Renditeaussichten den eher exotischeren Anlageklassen Rohstoffe und Währungen vorzuziehen.

Quellen

“Die Korrelationsmatrix: Wie entwickeln sich Aktien im Vergleich zu Rohstoffen, Anleihen und Devisen?”, Goldmann Sachs, abgerufen am 21.05.2019

Weitere Infos: