Warum der Aktienindex MSCI World gefährlich werden kann

MSCI World als Large und Mid Cap Index entwickelter Länder

Der MSCI World ist ein Aktienindex der großen und mittleren Unternehmen (Large und Mid Caps). Es fehlen also die Small Caps, die immerhin fast 15 Prozent der weltweiten Marktkapitalisierung ausmachen. Da auch die heutigen Champions mal klein angefangen haben, wird also ein großes Potential liegen gelassen. Das zeigt sich auch in der Performance bis Ende Juli 2022. So konnte der MSCI World Small Cap Index seit seiner Auflegung Ende 2000 durchschnittlich 8,99 Prozent pro Jahr zulegen, der MSCI World hingegen “nur” 6,22 Prozent.

Der MSCI World umfasst trotz seines Namens lediglich 23 entwickelte Länder. Das sind die USA, Kanada, Australien, Neuseeland, Japan, Singapur, Hongkong, Israel und viele westeuropäische Länder. Dagegen fehlen Entwicklungsländer und Schwellenländer - also wichtige Nationen, die mittlerweile einen großen Teil zum weltweiten Bruttosozialprodukt und Wachstum beitragen - und in Zukunft beitragen werden. Die Performance von durchschnittlich 9,7 Prozent p.a. im MSCI Emerging Markets seit Auflegung Ende 1987 im Vergleich zu 8,09 Prozent im MSCI World unterstreicht dies.

Marktkapitalisierung führt zu extremen Gewichten in USA und Technologieaktien

Der MSCI World ist ein Index, dessen Gewichtung sich aus der Marktkapitalisierung der einzelnen Wertpapiere ergibt. Dies bedeutet, dass das Gewicht einer Aktie durch ihren an der Börse gehandelten Unternehmenswert bestimmt wird. Daher hat das teuerste Unternehmen der Welt (Apple) alleine ein Gewicht von 5 Prozent im Aktienindex. Microsoft folgt mit 3,77 Prozent und Amazon mit 2,33 Prozent. Die 10 größten Unternehmen, allesamt aus den USA, nehmen zusammen fast 19 Prozent ein. Wäre der MSCI World ein gleichgewichteter Index, so hätte jede Aktie lediglich ein Gewicht von 0,066 Prozent.

Die Gewichtung mittels Marktkapitalisierung wirkt sich auch dramatisch auf die Länder- und Branchenverteilung aus. So hat die USA ein Gewicht von 69,53 Prozent im MSCI World. Auf den Plätzen zwei und drei folgen abgeschlagen Japan mit 6,04 und das Vereinigte Königreich mit 4,24 Prozent. Von einer weltweiten Diversifizierung ist hier kaum noch zu sprechen. Die Gewichtung hat sich in den letzten Jahren deutlich verschoben: Im Jahre 1987 betrug das US-Gewicht lediglich 32,75 Prozent. Damals dominierte Japan mit über 40 Prozent den Index. Der Absturz von damals extrem hoch bewerteten japanischen Aktien ab Ende 1989 bescherte Investoren durch die hohe Gewichtung starke Verluste.

Bei den Branchen dominiert ganz klar die Technologie. Fasst man hierunter die MSCI Branchen Informationstechnologie (z.B. Apple, Microsoft) und Kommunikation (z.B. die Google-Mutter Alphabet und den Facebook-Konzern META) zusammen, so machen diese im MSCI World ein Gewicht von fast von fast 30 Prozent aus. Dabei nicht mitgezählt sind Firmen wie Amazon und Tesla, die MSCI den zyklischen Konsumgütern zuordnet. Die Gesundheitsversorgung liegt mit 13,49 Prozent auf Platz 2 und die Finanzindustrie mit 13,2 Prozent auf Platz 3 deutlich zurück.

Sehr hohe Bewertung normalisiert sich

Die sehr deutliche Ausrichtung des MSCI World auf die USA und Technologieaktien hat Auswirkungen auf die Bewertung. Zum Jahresanfang betrug das Kurs-Gewinn-Verhältnis 22,72 - ein historisch betrachtet sehr hoher Wert. Das Preis-Buchwert-Verhältnis (Price-to-book, also das Verhältnis von Marktpreis des Eigenkapitals zu seinem bilanziellen Wert) lag bei 3,39. Die Dividenden-Rendite des MSCI World betrug dagegen lediglich 1,66 Prozent. Die eingeleitete Normalisierung der Bewertung (siehe Tabelle 1) seit Jahresbeginn, die besonders hoch bewertete US-Technologietitel extrem stark traf, hatte aufgrund der hohen Gewichtung in diesem Bereich besonders negative Auswirkungen auf die Performance des MSCI World. Angesichts der Zinswende der Notenbanken und steigender Realzinsen könnte diese Entwicklung weiter anhalten.

Alternative: Gewichtung nach Wirtschaftskraft

Wenn das Ziel ein breit gestreutes Weltaktienportfolio ohne Übergewichtung einzelner Länder oder Branchen ist, muss also eine Alternative zum MSCI World her. growney bietet zum Beispiel das reine Aktienportfolio grow100 an. Die Gewichte der Regionen basieren im grow100 neben der Marktkapitalisierung auf dem Bruttoinlandsprodukt (BIP). Dies führt zu einer ausgeglicheneren Verteilung des Vermögens. Außerdem sind auch Aktien aus den Emerging Markets und Small Caps im Portfolio vorhanden.

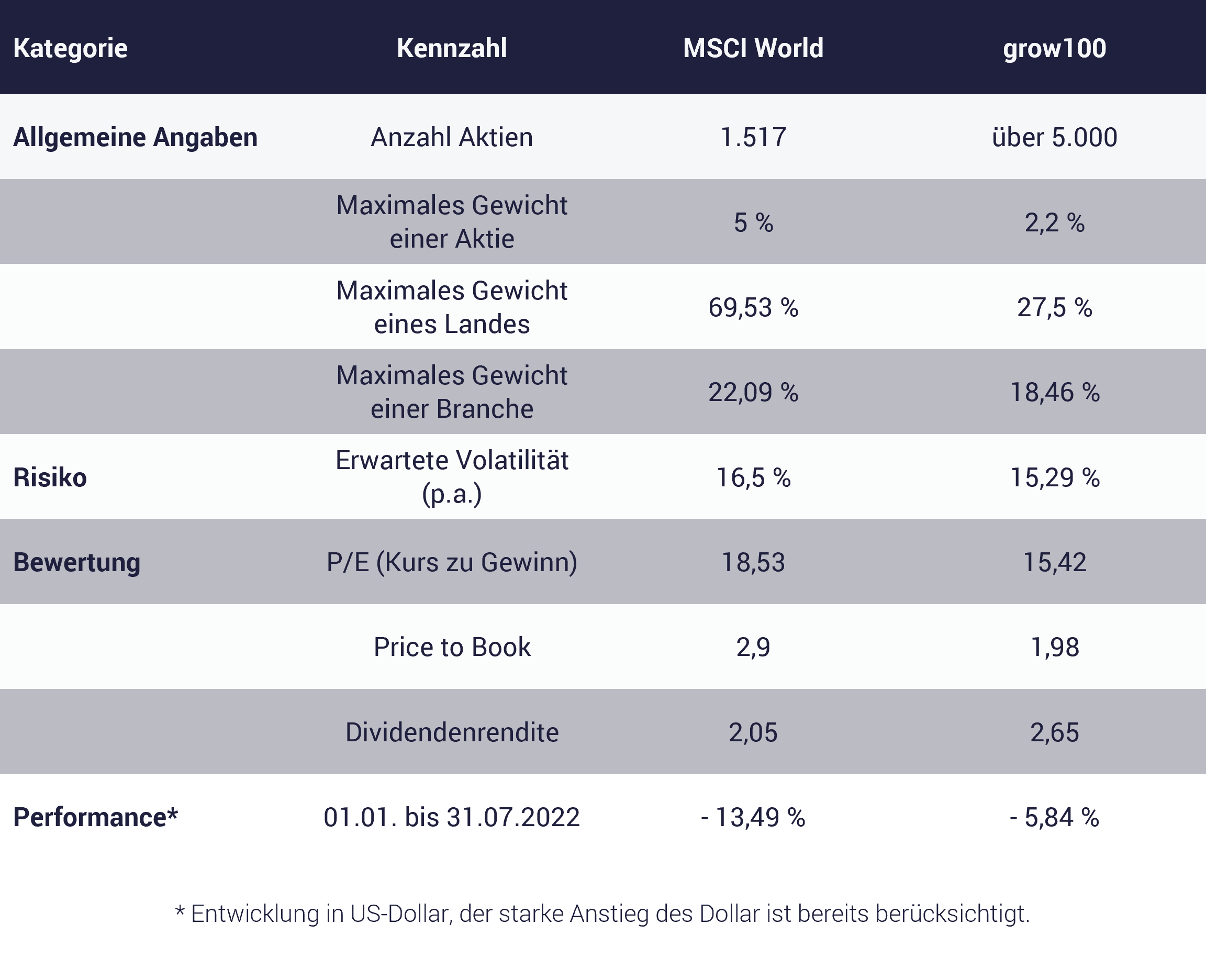

Die folgende Tabelle gibt einen Überblick über verschiedene Kennzahlen des MSCI World und der grow100 Strategie im Vergleich. Durch Berücksichtigung von Schwellenländern und kleinen börsennotierten Unternehmen steigt die Anzahl der Aktien von 1.546 auf über 5.000 deutlich an. Auch der Anteil des Schwergewichts sinkt bei Einzelaktien von 5 Prozent auf 2,2 Prozent, bei Ländern von 69,53 auf 27,5 Prozent und bei Branchen von 22,09 auf 18,46 Prozent. Bedeutet: Die Klumpenrisiken , die für Anleger gefährlich werden könnten, sind deutlich gesunken.

Tabelle 1: Vergleich von MSCI World und grow100

Breitere Streuung und günstigere Bewertung im grow100

Das deutet auf eine breitere Diversifizierung hin, was sich durch eine verringerte erwartete Volatilität bestätigt (von 16,5 auf 15,29 Prozent). Deutlicher sind die Verbesserungen bei der Bewertung. Wie die Dotcom-Krise um die Jahrtausendwende oder das Platzen der japanischen Blase Anfang der 1990er Jahre eindrucksvoll gezeigt haben, kann eine zu hohe Bewertung zu dramatischen Verlusten im Portfolio führen, wenn sich die immensen Wachstumserwartungen nicht einstellen. Daher ist eine höhere Gewichtung von preiswerteren Märkten wie Europa und Asien bzgl. der Bewertung sinnvoll.

So steigt im grow100-Portfolio die Dividendenrendite auf 2,65 Prozent, das Kurs-Gewinn-Verhältnis sinkt (von 18,53 auf 15,42), das Preis-Buchwert-Verhältnis ebenfalls (von 2,9 auf 1,98). Erst weitere Kursverluste von über 20 Prozent im MSCI World würde die Bewertung bzgl. der Dividendenrendite auf das jetzige Niveau des grow100 stutzen.

In der aktuellen Marktphase seit Jahresbeginn macht sich der Unterschied auch bei der Performance deutlich bemerkbar: So hat der MSCI World im ersten Halbjahr eine schlechtere Performance erzielt (- 16,1 % in US-Dollar) als der größte US-Aktienindex S&P 500 (-13,65 % in US-Dollar). Auch der nicht besonders diversifizierte Dax40 erreichte in dieser Marktphase eine leicht bessere Performance: -15,1 %.

Aber hat ein diversifiziertes, weltweites Portfolio in dieser Krisenphase wirklich besser abschneiden können? Oder trifft die Aussicht auf höhere Energiepreise, gestiegene Zinsen und eine mögliche Rezession Unternehmen in Schwellenländern möglichweise noch stärker?

Ein Blick auf die grow100-Strategie von growney zeigt, wie eine breitere Diversifikation sich in solchen Marktphasen auswirken kann: Die Performance im ersten Halbjahr 2022 war zwar ebenfalls negativ, mit -5,84 % (maximale Kosten bereits berücksichtigt) machte sich der Kursrückgang aber weniger bemerkbar. Auch Bewertung und Volatilität sind bei dieser weltweiten Anlagestrategie geringer – vor allem die deutlich diversifiziertere Verteilung auf Branchen, Länder und Einzelaktien macht sich so bemerkbar.

Kommplette Wertentwicklung der StrategienFazit

Anleger, die in ETFs auf den MSCI World investieren, wähnen sich weltweit gut diversifiziert. Dieser Schein trügt. Das extrem starke Gewicht von US-Aktien (fast 70 Prozent) und von Technologie (fast 30 Prozent) – davon alleine ein Zwanzigstel des Indexes in Apple – lassen auf erhebliche Klumpenrisiken schließen. Hinzu kommt die Beschränkung auf lediglich 23 Industrieländer und auf große und mittlere Aktien. Das Potential der Schwellenländer und von kleinen Unternehmen wird dagegen nicht genutzt.

Mögliche Alternative: das reine Aktienportfolio grow100 von growney.

Das

- ist deutlich breiter diversifiziert,

- weist eine niedrigere erwartete Volatilität auf

- und ist zusätzlich günstiger bewertet.

Somit lässt sich die langfristig überzeugende Performance von einem breit gestreuten Aktieninvestment einfahren, ohne zu sehr auf die Entwicklung einzelner Länder oder Branchen zu hoffen.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.