Asset Allokation: Vermögensverteilung leicht erklärt

Unter Asset Allokation ist die Verteilung des Vermögens in unterschiedliche Anlageklassen zu verstehen. Für die Geldanlage relevanten Anlageklassen sind zum Beispiel Aktien, Anleihen, Immobilien oder der Geldmarkt.

Die Zielsetzung bei der Asset Allokation ist eine möglichst hohe Rendite bei kmöglichst geringen Schwankungen.

Die Entscheidung das Vermögen in verschiedene Anlageklassen ideal aufzuteilen, kann in zwei Formen der Asset Allokation unterteilt werden: Die Strategische und die Taktische Asset Allokation.

Strategische Asset Allokation

Bei der strategischen Asset Allokation geht es um die langfristige Ausrichtung des Portfolios, welche Anlageklassen mit welcher Gewichtung aufgenommen werden sollen.

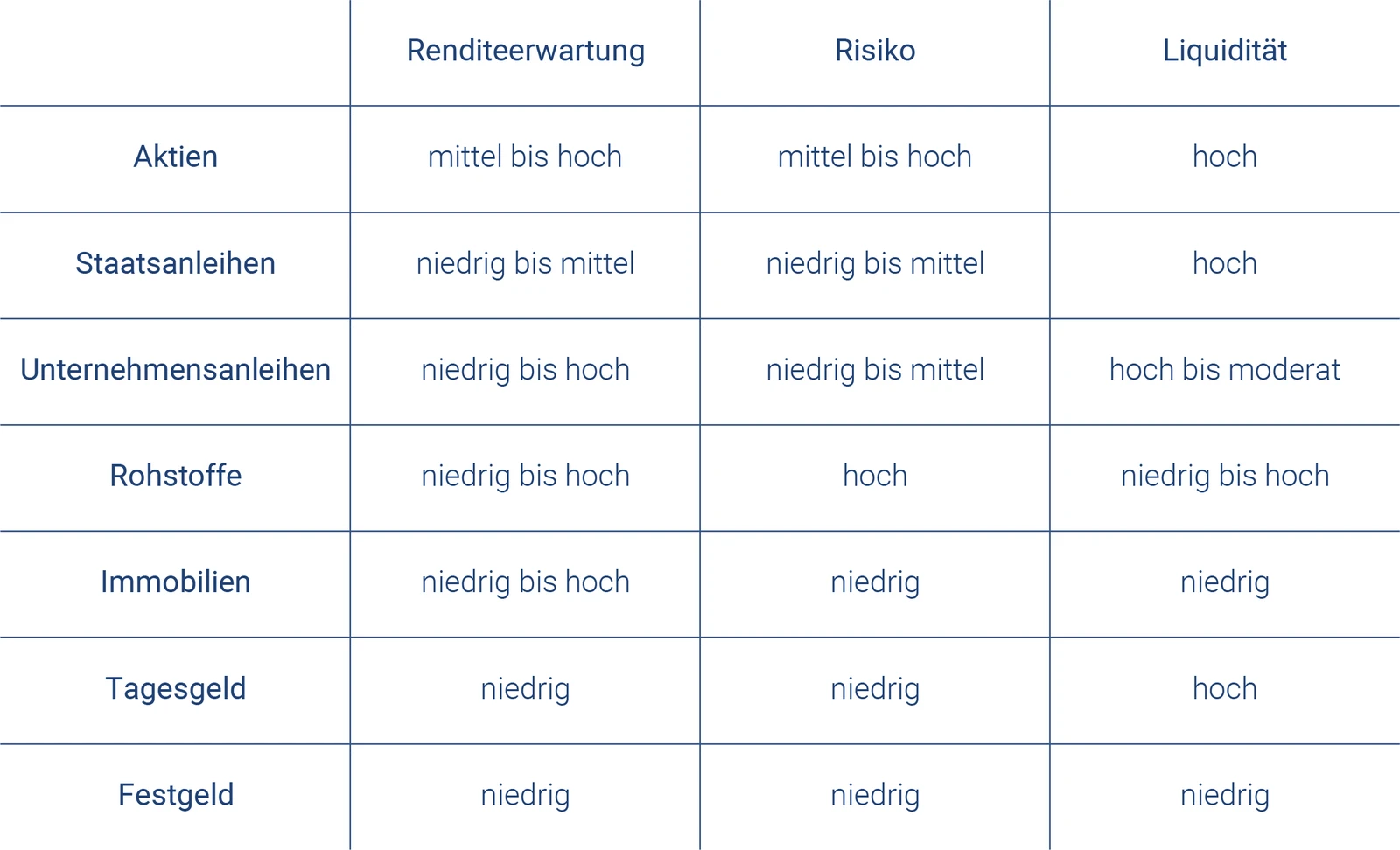

Die relevanten Faktoren, die für die Entscheidung für eine Anlageklasse in Frage kommen, sind die Rendite, das Risiko und die Liquidität. Die Ausprägungen dieser Faktoren bei den für Anleger üblichen Anlageklassen sind in folgender Tabelle aufgelistet:

Innerhalb der Anlageklassen gibt es teils eine hohe Spannbreite für die drei Faktoren.

- Zum Beispiel kann man bei Aktien aus dem DAX langfristig in der Regel keine jährlichen Renditen im zweistelligen Bereich erwarten. Dafür ist das Risiko im Vergleich zu kleinen, jungen Unternehmen gering und die Liquidität sehr hoch.

- Dasselbe gilt für Staatsanleihen und Unternehmensanleihen. Während bei Staatsanleihen von Deutschland und USA die Renditen und das Risiko gering sind, ist es möglich bei Staatsanleihen von Entwicklungsländern hohe Renditen zu erzielen, bei weitaus höherer Ausfallwahrscheinlichkeit als es bei Industrieländern der Fall ist.

- Rohstoffpreise schwanken in der Regel sehr stark. In manchen Jahrzehnten konnte man zum Beispiel mit Gold hohe Renditen erzielen, in anderen war es ein Verlustgeschäft. Im Vergleich zu Aktien und Anleihen, ist bei vielen Rohstoffen wie z.B. Baumwolle und Kaffee das Marktvolumen sehr klein. Zudem gibt es bei Rohstoffen keine Ausschüttungen wie Zinsen oder Dividenden.

- Immobilien sind als Direktanlage, also als direkter Kauf einer Immobilie, sehr illiquide. Ein Verkauf kann aufgrund der Vermarktung und der notariellen Abwicklung mehrere Monate dauern und weist hohe Nebenkosten auf.

Grundsätzlich kommt es bei der Wahl zwischen börsengehandelten Wertpapieren wie Aktien und Anleihen oder dem Kauf einer Immobilie auf die persönliche Neigung des Anlegers an. Ein Anleger, der z.B. besonders auf die Liquidität seines angelegten Vermögens Wert legt, präferiert eher börsengehandelte Wertpapiere.

Ist ein Anleger davon überzeugt, dass die jüngst beobachteten Wertsteigerungen am Immobilienmarkt sich fortsetzen, ist er möglicherweise bereit hohe Schulden aufzunehmen, um die Immobilien zu finanzieren. - Beim Festgeld sind die Zinsen auf das Konto aufgrund der langfristigen Bindung zwar etwas höher als beim Tagesgeld, auf welches man täglich zugreifen kann, doch im Vergleich zu den anderen Anlageklassen sind die Renditen ebenfalls gering. Eine flexible Alternative dazu ist sind Geldmarkt-ETFs.

Regionale Verteilung

Das Risiko der Anlageklassen spielt eine wichtige Rolle, so dass bei der Auswahl bestimmter Anlageklassen unter anderem die geografische Region von Bedeutung ist. Denn hinsichtlich des Risikos ist es natürlich ein Unterschied, ob Aktien aus Industrieländern oder Entwicklungsländern ins Portfolio genommen werden.

Bei der strategischen Asset Allokation soll meist die langfristige Ausrichtung des Portfolios über die Zeit hinweg stabil bleiben, trotz unterschiedlicher Wertentwicklungen bei den Anlageklassen.

Daher ist es notwendig, regelmäßig die Gewichtung zu überprüfen und starke Abweichungen von der ursprünglichen Gewichtung durch Umschichtungen auszugleichen. Dies nennt man Rebalancing.

Taktische Asset Allokation

Dagegen ist die taktische Asset Allokation eine eher aktive und kurzfristig orientierte Strategie, die darauf abzielt, kurzfristige Marktentwicklungen und Trends auszunutzen. Dabei beschränkt sich das Anlageuniversum einer taktischen Asset Allokation nicht nur auf Anlageklassen und unterschiedliche geografische Regionen.

Aktiv verwaltete Investmentfonds und Hedge Fonds betreiben häufig eine taktische Asset Allokation. Mit bestimmten Strategien versuchen sie, überdurchschnittliche Renditen zu erzielen.

Bei aktiven Investmentfonds wird beispielsweise in der Regel Stock Picking betrieben, um dieses Ziel zu erreichen. Hedge Fonds greifen auf viele unterschiedliche aktive Strategien zurück, um hohe Renditen zu erzielen.

Dabei ist zu berücksichtigen, dass bei solchen aktiven Strategien gegenüber passiven Strategien bestimmte Aktien übergewichtet werden, es daher Anleger am Markt geben muss, die diese Aktien untergewichten.

Daher ist es im Vergleich zu einer passiven Strategie, wie der Abbildung des DAX, ein Nullsummenspiel. Während der eine Anleger mit der Übergewichtung im Glücksfall besser abschneidet als der DAX, wird der andere Anleger schlechter abschneiden,

Asset Allokation in der Praxis

Die Verteilung des Vermögens in unterschiedliche Anlageklassen ist gerade für Privatanleger eine große Herausforderung. Bei dem großen Angebot an unterschiedlichen Wertpapieren aus verschiedenen Anlageklassen den Überblick zu behalten, und dabei die der persönlichen Risikoneigung entsprechenden Wertpapiere zu finden, ist selbst für Profis nicht einfach.

Aus diesem Grund gibt es eine Vielzahl an Möglichkeiten, direkt in ein Portfolio zu investieren, welches breit gestreut in unterschiedliche Anlageklassen investiert.

Für Privatanleger bieten folgende Finanzprodukte und -dienstleistungen einen solchen Diversifikationsvorteil an: Mischfonds, ETFs, Robo-Advisor. Mischfonds sind eine Unterkategorie von Investmentfonds. Meist investieren sie in einer bestimmten Gewichtung in Aktien und Anleihen, so dass deren Strategie einer strategischen Asset Allokation am nächsten kommt.

Hier gilt es zu berücksichtigen, dass die Kosten von Mischfonds recht hoch sein können. Weitaus günstiger sind ETFs zu haben. Um jedoch mit ETFs eine der persönlichen Risikoneigung entsprechenden Mischung aus unterschiedlichen Anlageklassen zu bekommen, ist es notwendig eine Analyse der erwarteten Rendite und des Risikos der Anlageklasse vorzunehmen, in die der ETF investiert.

Diesen Service bieten Robo-Advisor an. Robo-Advisor ermöglichen es Privatanlegern, günstig in ETFs zu investieren und die persönliche Risikoneigung bei der Erstellung des Portfolios zu berücksichtigen.

Empfehlung für Privatanleger

Bezüglich der idealen Asset Allokation des Vermögens ist es für Privatanleger sehr wichtig, die Zielsetzung der Geldanlage und die Risikobereitschaft zu berücksichtigen. Anleger sollten besonders darauf achten, hohe Gebühren zu vermeiden und das Vermögen breit zu streuen.

Für unerfahrene Anleger stellt sich zudem die Frage, ob durch eine Beratung hinsichtlich der Vermögensverteilung bessere Ergebnisse erzielt werden können, die zusätzlich die persönliche Neigung berücksichtigen. Robo Advisor bieten die Dienstleistung an, unabhängig und der persönlichen Neigung entsprechend zu beraten und das Vermögen breit gestreut zu investieren.

Dabei sind Robo Advisor weitaus günstiger als viele Alternativen, wie die Anlage über Finanz- und Bankberater, die zudem selten wirklich unabhängig beraten.

Allgemein ist Privatanlegern von einer zu starken Orientierung auf die taktische Asset Allokation abzuraten. Denn über eine langfristig ausgelegte Strategie, die ohne regelmäßige Umschichtungen auskommt, ist mit höheren Renditen zu rechnen als mit einer aktiven Strategie. Kenneth R. French (Amos Tuck School of Business, Dartmouth College) zeigt in seiner Studie ‘Presidential Address: The Cost of Active Investing’, dass passive Investoren langfristig höhere Renditen erzielen als aktive.