Tagesgeld im Vergleich: Zinsen für Ihr Geld

Die Kunden vieler Banken und Sparkassen fragen sich: Was bringt ein Tagesgeldkonto heute?

Durch die Zinspolitik der Europäischen Zentralbank lohnte sich ein solches Konto lange Zeit kaum noch, deswegen wollte kaum jemand die unterschiedlichen Angebote für Tagesgeld vergleichen. Teilweise gab es nur noch Zinssätze von 0,01 Prozent p.a., manche Banken verlangten sogar Negativzinsen von ihren Kunden. Dann wurde das Geld auf dem Tagesgeldkonto nicht mehr, sondern weniger.

Eine Internet-Suche nach “Wer hat die besten Zinsen für Tagesgeld?” zeigt: Mittlerweile gibt es wieder Zinsen. Doch manchmal handelt es sich dabei um Aktionsangebote, die für wenige Monate gelten, dann wird der Zins automatisch reduziert.

Deswegen gilt bei Tagesgeld: Vergleichen lohnt sich. Es stellt sich außerdem die Frage: Wie werden die Zinsen auf meinem Tagesgeldkonto besteuert?

Tagesgeld-Vergleich: Aktuelle Angebote

Die Idee: risikoarm und kurzfristig verfügbar

Grundsätzlich ist die Idee eines Tagesgeldkontos vernünftig: Es geht darum, Geld zur Seite zu legen und durch die Verzinsung einen Ertrag zu erzielen - das Geld soll mehr werden.

So ist es bei vielen Sparern üblich, regelmäßig Geld auf ein Tagesgeldkonto zu überweisen, um finanzielle Rücklagen zu bilden – beispielsweise wenn eine unvorhergesehene Ausgabe anfällt, etwa ein defektes Haushaltsgerät zu ersetzen ist oder eine teure Reparatur nötig wird. Empfohlen wird, den Betrag von zwei bis drei Monatsgehältern auf dem Tagesgeldkonto anzulegen.

In vielen Fällen wird ein Tagesgeldkonto auch als Referenzkonto für ein Wertpapierdepot oder ETF Sparpläne genutzt. Die Idee dahinter: So bringt das Geld vor einem Aktienkauf oder Kauf von ETF-Anteilen bzw. nach einem Verkauf noch etwas Zinsen ein – bis es dann für die nächste Order, Sparplan-Ausführung oder Wertpapierkäufe benötigt wird.

Firmen, Geschäftskunden oder Stiftungen nutzen Tagesgeld normalerweise auch gerne als Liquiditätsreserve.

Mit dem Tagesgeld entscheiden sich Kunden für eine kurzfristige und risikoarme Form der Geldanlage: Das Geld ist täglich verfügbar, ein Kursrisiko besteht nicht. Allerdings kann es für den Bank- oder Sparkassenkunden zum Problem werden, wenn der Zinssatz für Tagesgeld niedriger ist als die Inflationsrate.

Wie funktioniert ein Tagesgeldkonto (Beispiel)?

Auf ein Tagesgeldkonto lässt sich flexibel Geld ein- und auszahlen. Diese Transaktionen sind in der Regel tagesaktuell möglich. Für die Zeiträume, in denen das Geld auf dem Konto liegt, lobt die Bank/Sparkasse einen Zinssatz aus, mit dem das Guthaben verzinst wird.

Zur Berechnung der Zinsen wird dabei die Zinseszins-Formel verwendet und in der Regel tagesgenau der Zinsanspruch berechnet. In Deutschland wird dabei meist die sogenannte “30/360-Berechnung” verwendet, oft auch “deutsche Zinsmethode” genannt. Dabei wird jeder Monat mit 30 Tagen und das Jahr mit 360 Tagen berücksichtigt.

Beispiel

Frau M. hat ein Tagesgeldkonto bei der Sparkasse, für das sie 1,0 Prozent Zinsen p.a. bekommt.

Immer zum 20. eines Monats wird Ihr Guthaben vom Girokonto zum Tagesgeld überwiesen. Diesen Monat sind das immerhin € 413 Euro. Davon gehen zum nächsten Monatsersten € 350 Euro für ETF Sparen ab, weil Frau M. so Geld für ihre Altersvorsorge und Absicherung des Rentenalters investiert. Zum nächsten 20. werden dann € 427 Euro vom Girokonto auf das Tagesgeldkonto überwiesen. Und wieder gehen Anfang des nächsten Monats € 350 für ihre regelmäßigen Sparpläne ab. Für die Zeiträume, in denen das Geld auf dem Tagesgeld-Konto liegt, bekommt Frau M. Zinsen:

- Im ersten Monat werden die Zinsen für € 413 Euro und zehn Tage berechnet: € 0,11

- In den ersten 20 Tagen des zweiten Monats wird der Restbetrag von € 63,11 Euro (€ 413 + € 0,11 Zinsen – € 350 Auszahlung) verzinst. Ergebnis: € 0,04

- Ab dem 20. des zweiten Monats bis Monatsende gibt es Zinsen auf den Betrag von € 490,15 (€ 63,11 Guthaben + € 0,04 Zinsen + € 427 Einzahlung). Zinsertrag: € 0,14

- Die Sparkasse zahlt Frau M. also in diesen 40 Tagen € 0,29 Zinsen für das Tagesgeldkonto.

Weitere Beispielrechnung

Herr N. hat sein Wertpapierdepot bei einer großen deutschen Bank, sein Tagesgeldkonto benutzt er als Verrechnungskonto für das Depot. Die Bank gibt ihm dafür 1,0 Prozent Zinsen p.a.

Durch einen Verkauf von Aktien werden am 5. eines Monats € 3.752 auf das Tagesgeldkonto eingezahlt. Herr N. weiß aber aktuell nicht, ob er damit andere Aktien kaufen soll – und lässt das Geld deshalb liegen. Am nächsten Monatsersten fließen durch einen Verkauf von Fondsanteilen weitere € 2.119,39 Euro auf das Tagesgeldkonto. Zehn Tage später lässt er sich 750 Euro auszahlen und bezahlt damit eine Autoreparatur. Es dauert zehn weitere Tage bis Herr N. entscheidet, dass er alles Geld auf dem Verrechnungskonto in ETF investieren will. In der Zwischenzeit hat er von seiner Bank folgende Zinsen bekommen:

- Im ersten Monat werden die Zinsen für € 3.752 Euro und 25 Tage berechnet: € 2,61

- Für die ersten zehn Tage des zweiten Monats bekommt er Tagesgeld-Zinsen auf sein Guthaben von € 5.874 (€ 3.752 + € 2,61 Zinsen + 2.119,39): € 1,63

- Durch die Auszahlung gibt es die nächsten zehn Tage weniger Zinsen, weil sein Guthaben nur noch 5.125,63 € beträgt (€5.874 + € 1,63 - € 750 Auszahlung). Aber auch dafür bekommt er Zinsen bis der ETF Kauf ausgeführt wird: € 1,43.

- Die deutsche Bank hat Herrn N. also in dieser Zeit € 5,67 Zinsen für sein Tagesgeldkonto gezahlt.

Vergleich: Wann lohnt sich ein Tagesgeldkonto?

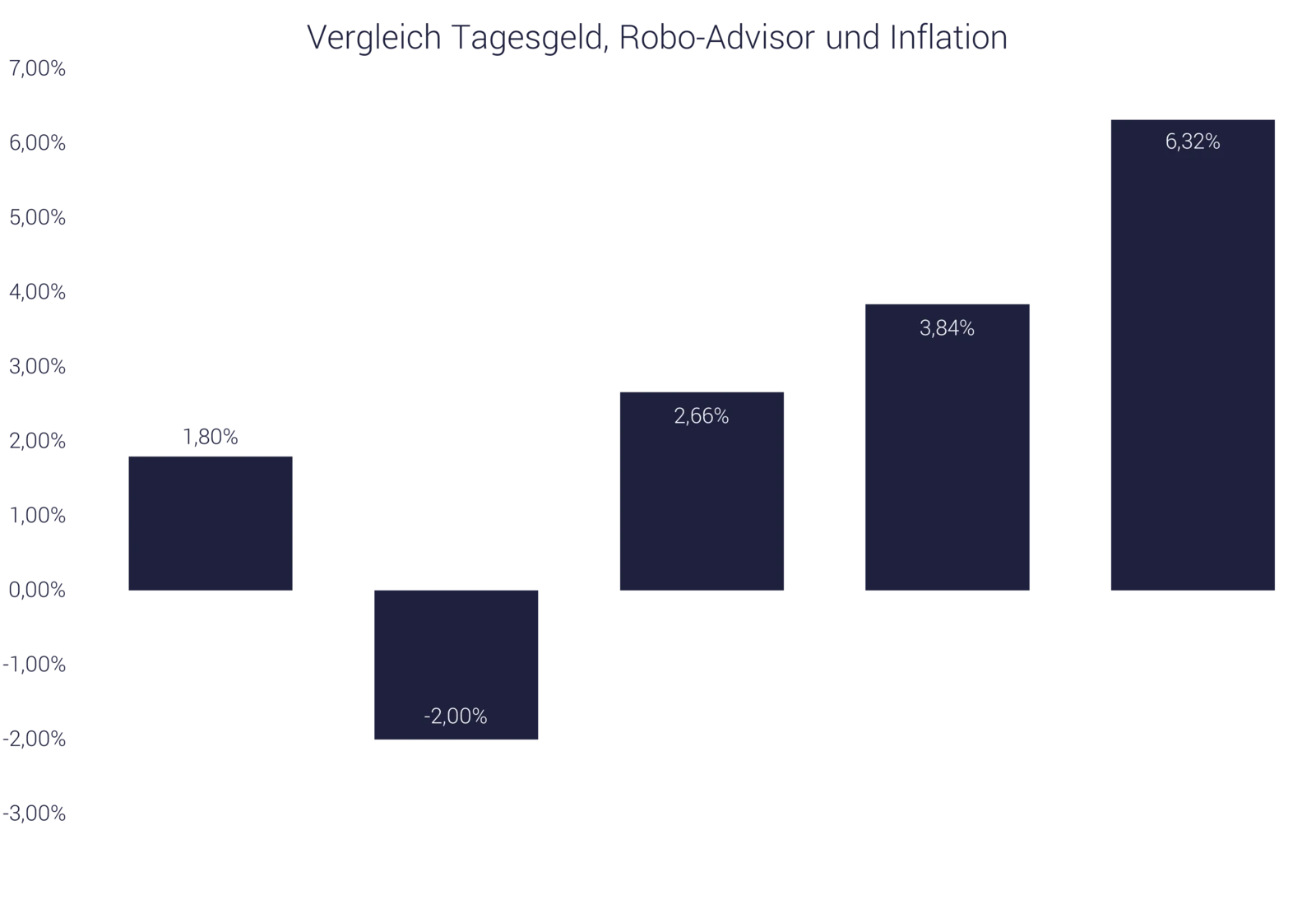

Ob sich ein Tagesgeldkonto für Sparer heute lohnt, hängt von den Zinssätzen ab. Beachtet werden sollte dabei aber nicht nur, wo es die besten Zinsen für Tagesgeld gibt. Auch die Inflationsrate spielt eine wichtige Rolle.

Gerade wer das Geld länger auf dem Tagesgeldkonto liegen lässt, sollte sich bewusst machen, dass sein Geld zwar beim Tagesgeld sicher und risikoarm angelegt ist, aber durch die Inflation trotzdem an Kaufkraft verlieren kann.

Grund dafür ist die Verteuerung von Waren und Dienstleistungen. Steigen die Preise in Deutschland durch die Inflation stärker an als ein Tagesgeldkonto Zinsen bringt, stellt sich die Frage, ob sich diese Geldanlage derzeit lohnt. Ein wichtiger Aspekt, denn Sparer bei der Frage “Was bringt mir ein Tagesgeldkonto?” berücksichtigen sollten.

Der wichtigste Vorteil von Tagesgeld: Flexibilität. Das Geld ist in der Regel täglich verfügbar, eignet sich also gut als Reserve für Notfälle. Oft wird empfohlen, zwei bis drei Monatsgehälter als Rücklage zu bilden, um jederzeit auf dieses Geld zurückgreifen zu können.

Deshalb spielt auch Tagesgeld für Unternehmen eine wichtige Rolle – es ist oft ein wichtiger Baustein in der Liquiditätsplanung. Ein wesentlicher Tagesgeld-Nachteil allerdings: Die Zinssätze sind niedriger als beispielsweise bei Festgeld, das für eine bestimmte Zeit fest angelegt wird und erst recht niedriger als die Durchschnittliche Rendite, die etwa mit ETF-Sparen, Aktien-Investments oder anderen Formen der Geldanlage langfristig erzielen lässt.

Tagesgeld: Vergleichen lohnt sich

Um das beste Tagesgeld-Angebot zu finden, bemühen viele Menschen einen Tagesgeld-Vergleich. Dabei werden Zinssätze unterschiedlicher Banken angezeigt und der Kunde sucht sich das passende Angebot aus.

Wichtig ist dabei, darauf zu achten, dass

es sich nicht um ein Angebot handelt, bei dem der Tagesgeld-Zinssatz schon nach kurzer Zeit (3 Monate, 4, Monate, 6 Monate) automatisch deutlich reduziert wird.

für die Bank eine gesetzliche Einlagensicherung gilt. Das ist für alle Banken in der EU der Fall, ebenso für Norwegen, Liechtenstein und Island. Je Kunde sind dann € 100.000 gesetzlich abgesichert.

für Tagesgeld oft geringere Zinssätze gelten als für Festgeld bzw. als sich mit einer Geldanlage an den Kapitalmärkten erzielen lässt.

Wie sind Zinsen zu versteuern?

Zur Frage “Wie werden die Zinsen auf meinem Tagesgeldkonto besteuert?” gilt: Erträge aus Zinszahlungen und Kapitalerträgen sind in Deutschland grundsätzlich steuerpflichtig – das gilt natürlich auch für Tagesgeld-Zinsen. Es gilt aber ein persönlicher Freibetrag von € 1.000 pro Person (bei Paaren mit gemeinsamer Steuerveranlagung: € 2.000). Dazu ist es notwendig, unter Angabe der persönlichen Steuer-Identifikationsnummer (Erklärung: Wo finde ich meine Steuer-ID) einen Freistellungsantrag zu stellen. Die Summe aller Freistellungsaufträge darf den Freibetrag von € 1.000 (bzw. € 2.000) nicht übersteigen.

Erzielen Sie mehr Einnahmen aus Zinsen und Kapitalerträgen oder haben Sie Ihren Freistellungsauftrag vergessen, dann wird von Ihren Zinsen automatisch die sogenannte Abgeltungssteuer von 25 Prozent abgezogen. Ist Ihr persönlicher Grenzsteuersatz allerdings geringer als 25 Prozent, dann können Sie sich die Differenz im Zuge Ihrer Einkommensteuererklärung zurückerstatten lassen.

Auf die Abgeltungsteuer bzw. Kapitalertragsteuer wird übrigens zusätzlich Solidaritätszuschlag (5,5 % des Steuerbetrags) berechnet – ebenso Kirchensteuer, sofern Sie kirchensteuerpflichtig sind (8 oder 9 %, je nach Bundesland). Deswegen fragen Banken, Versicherungen und andere Finanzdienstleister ab, ob Sie der Kirchensteuerpflicht unterliegen.

Regeln im Ausland beachten

Komplizierter wird es für alle, die ihr Tagesgeldkonto im Ausland haben. Möglich ist, dass Sie dort von der Bank die Zinsen fürs Tagesgeld in voller Höhe ausgezahlt bekommen, diese aber in Deutschland als zusätzliche Einnahme bei der Steuererklärung angeben müssen. Je nach Land können aber auch andere Regeln gelten – wie etwa eine Pauschalbesteuerung für Steuerausländer.

Banken im Ausland bieten möglicherweise aber einen höheren Tagesgeld-Zins an. Wichtig, wenn Sie Tagesgeld vergleichen: Die gesetzlichen Regeln zur Einlagensicherung sind für Banken im Euroraum und im Europäischen Wirtschaftsraum genauso streng wie für Banken in Deutschland – je Kunde ist so der Betrag von 100.000 Euro abgesichert. Der Europäische Wirtschaftsraum umfasst alle EU-Staaten sowie Norwegen, Island und Liechtenstein.

Ein zusätzliches Risiko stellt dagegen ein Tagesgeldkonto in Fremdwährung dar. Zwar mag es für eine andere Währung möglicherweise mehr Zinsen geben. Doch wenn die Währung gegenüber dem Euro verliert, kann dieser Zinsvorteil schnell verloren gehen.