Wer Risiken streut, ist besser geschützt

Eine der goldenen Regeln der Geldanlage lautet folgerichtig, dass Anleger nur dann auf hohe Renditen hoffen dürfen, wenn sie dafür auch entsprechende Risiken in Kauf nehmen. Eine Ausnahme von dieser Regel gibt es allerdings: die Diversifikation. Die systematische Streuung des Kapitals über verschiedene Investments führt zu einer direkten Reduzierung des Risikos, ohne die erwartete Rendite zu vermindern.

Die Zukunft ist ungewiss

Das erscheint zunächst widersprüchlich. Schließlich erzielt am Aktienmarkt den größten Gewinn, wer die Aktie identifiziert, die sich künftig am besten entwickelt – und all sein Geld in diese investiert. Theoretisch zumindest. In der Praxis funktioniert das nicht, denn welche Aktien sich morgen, im nächsten Monat oder im nächsten Jahrzehnt am besten entwickeln, ist schwer vorhersehbar. Die Zukunft ist ungewiss.

Wer hätte etwa im Sommer vorigen Jahres geahnt, dass am 18. September 2015 der Volkswagen-Abgasskandal aufgedeckt werden würde – und der Kurs der Volkswagen-Vorzugsaktie allein an den beiden folgenden Handelstagen um 35 Prozent einbrechen würde? Erst recht kann niemand wissen, wie sich Unternehmen, Branchen und auch ganze Volkswirtschaften auf längere Sicht entwickeln werden: Sind große Automobilunternehmen wie Volkswagen, Mercedes oder BMW auch in zehn Jahren noch führend? Oder drängen Technologieunternehmen mit ihren Innovationen wie etwa Googles selbstfahrende Autos sie aus dem Markt? Werden die USA dank ihrer dynamischen Unternehmen auch künftig Lokomotive der Weltwirtschaft sein? Oder werden andere Regionen, allen voran China, ihnen diesen Rang ablaufen? Die Antworten auf diese Fragen sind genauso unklar wie die zukünftigen Erträge von Aktien. Und selbst führende Investmentbanken scheitern langfristig immer wieder daran, ihre ökonomischen Einsichten in überdurchschnittliche Erträge nach Kosten umzumünzen.

Wer Risiken streut ist besser geschützt und muss die Zukunft nicht kennen

Die gute Nachricht für Anleger ist: Das kann ihnen im Grunde egal sein. Denn wer sein Kapital systematisch auf unterschiedliche Aktien, Branchen und Anlageregionen verteilt, kann bei seinen Investments darauf verzichten, die Zukunft zu prognostizieren. Wer nicht alle Eier in einen Korb legt, läuft auch nicht Gefahr, dass alle gleichzeitig zerbrechen, wenn einer der Körbe einmal herunterfallen sollte. Das ist der große Vorteil der Diversifikation.

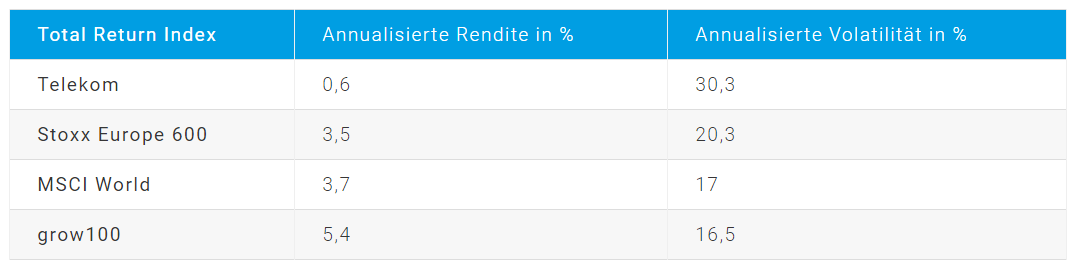

Annualisierte Rendite und Volatilität

Für den Zeitraum: 02.01.2001 bis 31.12.2015

Wie effektiv die Diversifikation das Risiko eines Portfolios reduziert, verdeutlicht ein Beispiel am besten: Unsere Tabelle zeigt die Erträge und Volatilität verschiedener Anlagemöglichkeiten im Zeitraum zwischen 2001 und 2015.

Wer 2001 die Telekom-Aktie erwarb, machte ein schlechtes Geschäft. Ihre jährliche Rendite lag bei lediglich 0,64 Prozent. Zugleich schwankte die Aktie mit einer Volatilität von 30 Prozent auch noch stark im Wert. Die Volatilität wird in der Finanzmathematik definiert als die Standardabweichung der Renditen und ist ein Maß für die Schwankungsbreite der Rendite. Für das Beispiel der Telekom-Aktie heißt das konkret: Bei einer Volatilität von 30 Prozent wäre ein Verlust der Hälfte des Kapitals in einem einzelnen Jahr kein ungewöhnliches Ereignis.

Schon besser hätte es ausgesehen, wenn man sein Kapital über den europäischen Aktienmarkt gestreut hätte. Der Index Stoxx Europe 600 erzielte im betrachteten Zeitraum immerhin eine jährliche Rendite von 3,5 Prozent bei einer Volatilität von etwa 20 Prozent. Noch besser hätten Anleger allerdings mit einem Investment in den globalen Aktienindex MSCI World abgeschnitten. Der lieferte nämlich zwischen 2001 und 2015 eine Rendite von 3,7 Prozent jährlich bei einer Volatilität von nur noch rund 17 Prozent. Eine stärker diversifizierte Anlage, wie das Weltmarktportfolio, lieferte also eine höhere Rendite und zugleich geringere Kursschwankungen.

Dank ETFs ist Risikostreuung so einfach wie nie

Am einfachsten lässt sich systematische Diversifikation mithilfe von ETFs (Exchange Traded Funds) umsetzen. Denn diese Fonds bilden Indizes ab – ein ETF auf den MSCI World beispielsweise vollzieht die Entwicklung von mehr als 1.600 Aktien aus 23 Industrieländern nach. Niemand muss mehr in einzelne Aktien investieren und den damit verbundenen Aufwand in Kauf nehmen. Schon mit wenigen ETFs lässt sich ein Portfolio aufbauen, das systematisch den globalen Aktienmarkt abbildet. Also gilt für ETF: Risiko der Geldanlage wird durch die breite Diversifizierung deutlich geringer.

Gleichzeitig sind ETF-Portfolios sehr viel kostengünstiger als Depots, die aus aktiv gemanagten Fonds bestehen. Anleger, die zwischen 2001 und 2015 zum Beispiel in das von growney angebotene Portfolio grow100 investierten, hätten im Vergleich die höchste Rendite abgreifen können. Im beobachteten Zeitraum lag diese bei 5,4 Prozent jährlich, die Volatilität betrug lediglich 16,5 Prozent.

Kurz: Wer mithilfe von ETFs diversifiziert, sichert sich den einzigen Free Lunch, der an den Kapitalmärkten zu haben ist – und das auf ebenso bequeme wie kostengünstige Art und Weise.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.