Helfen Aktien gegen Inflation?

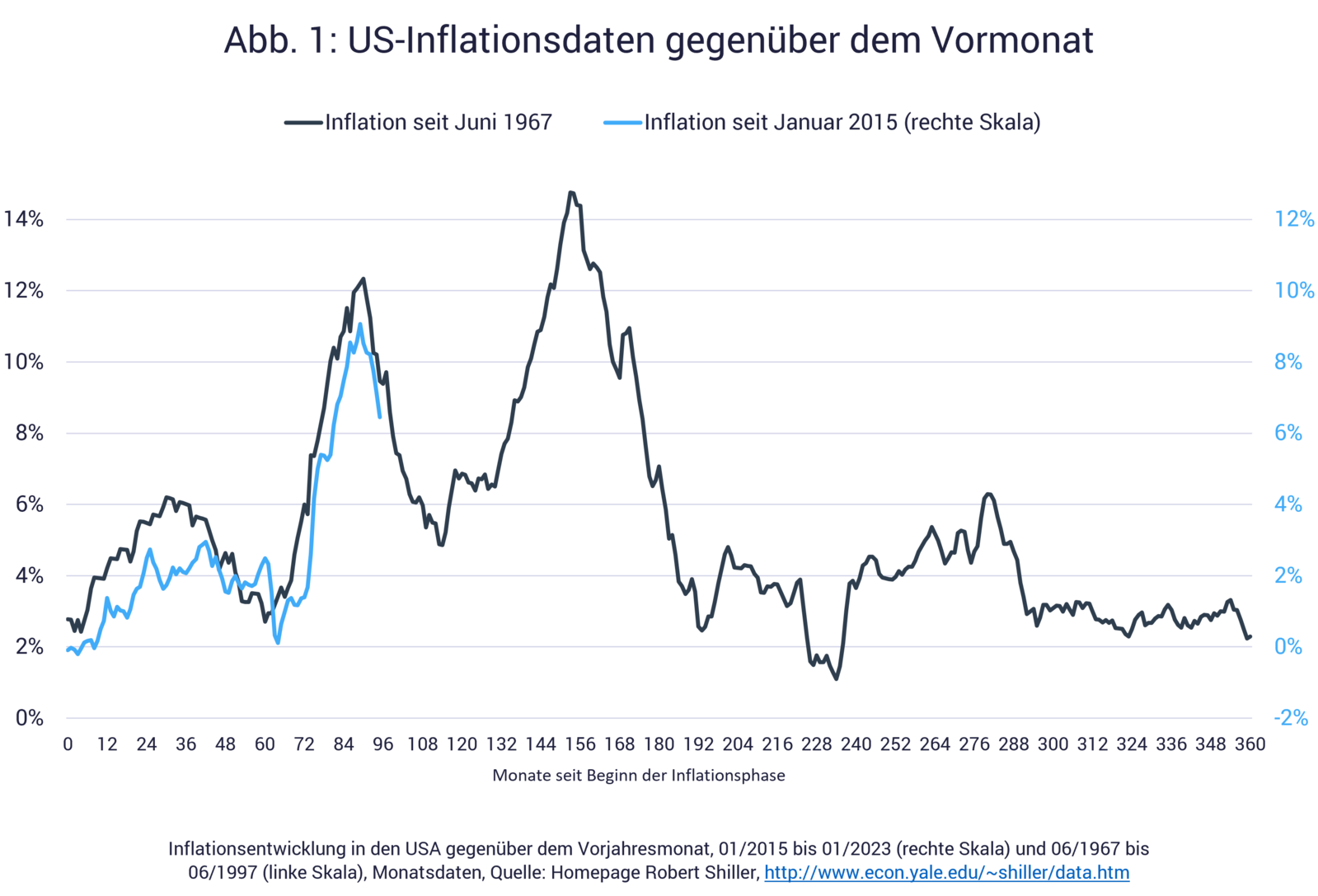

Der Ökonom Jesper Rangvid hat in einem Blog-Beitrag einen erstaunlichen Gleichlauf der aktuellen US-Inflationsphase im Zeitraum Januar 2015 bis Januar 2023 mit dem Zeitraum von Juni 1967 bis Juni 1975 festgestellt.[1]

Die Daten sind über einen Zeitraum von 3 Jahrzehnten in Abbildung 1 zu sehen. Dabei ist die Skala der heutigen Inflation rechts lediglich um 2 Prozentpunkte niedriger als die Skala der Inflation in den 1970er Jahren links. Damals erreichte die Inflation ihren ersten Höhepunkt im Dezember 1974 mit über 12 Prozent und fiel dann bis Dezember 1976 auf unter 5 Prozent ab.

Ist die Inflation der 1970er Jahre mit der heutigen vergleichbar?

In den 1970er Jahren folgte auf den ersten Inflationsschub bald ein zweiter. Dieser erreichte mit über 14 Prozent im März 1980 sogar noch höhere Raten als zuvor. Erst das beherzte Eingreifen des Notenbankchefs Paul Volcker Anfang der 1980er Jahre, der die Zinsen dramatisch erhöhte und die USA in eine schwere Rezession stürzte, konnte die Inflation brechen. Ob die aktuelle Situation mit der damaligen vergleichbar ist und uns auch dieses Mal eine zweite, noch schwerwiegendere Inflationswelle droht, wird unter Volkswirten kontrovers diskutiert. Dies wird sicherlich unter anderem von der Standhaftigkeit der Notenbanken abhängen.

Wie entsteht eigentlich Inflation?

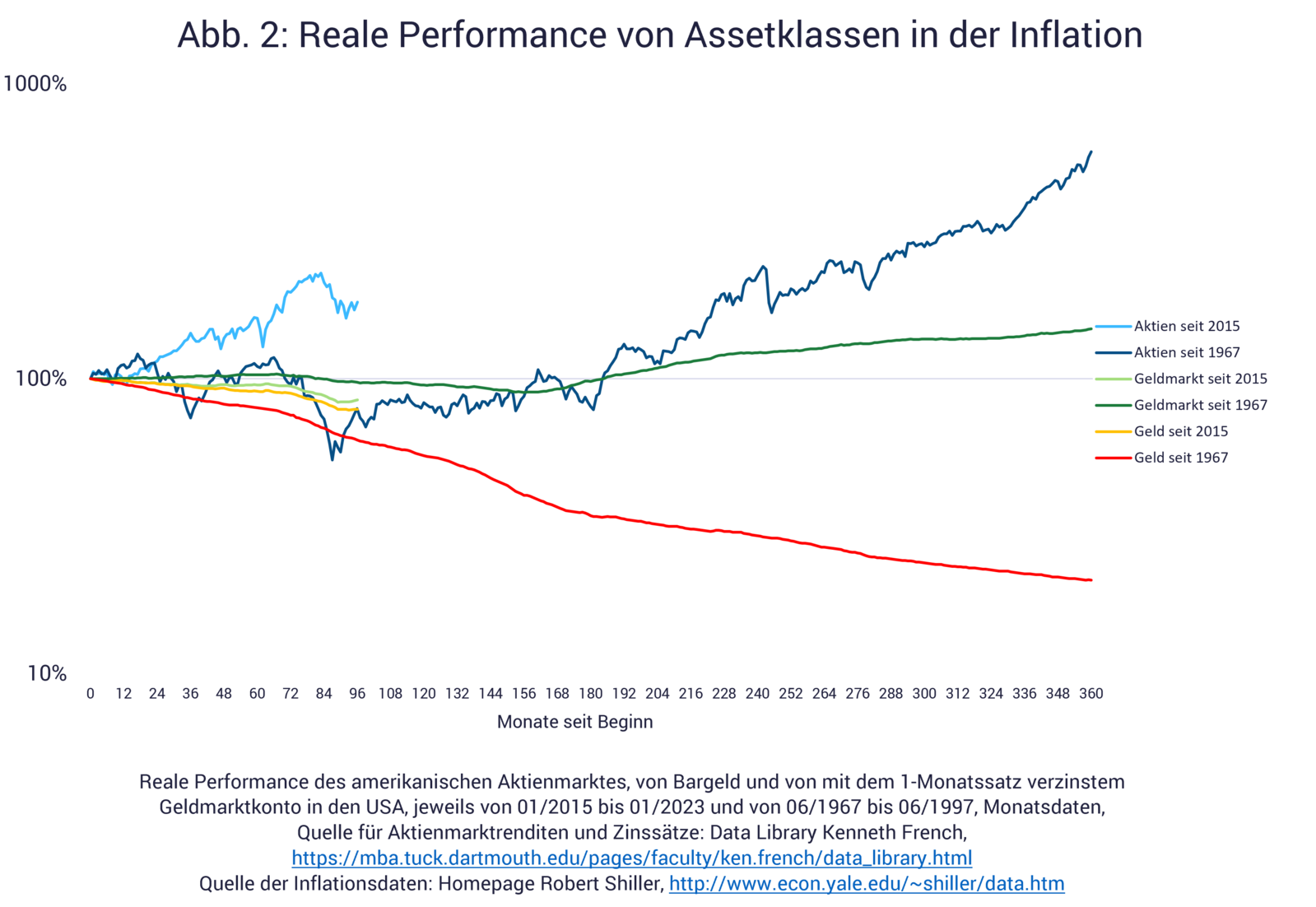

In diesem Artikel interessiert uns eine andere Frage: Angenommen, der Inflationsverlauf der nächsten Jahre ähnelt weiterhin dem der 1970er Jahre. Welche Assetklasse schützt dann langfristig das Vermögen am besten vor einem Kaufkraftverlust oder kann sogar eine positive reale Rendite erzielen? Helfen beispielsweise Aktien gegen Inflation? Einen Hinweis zur Beantwortung dieser Frage könnte die Performance verschiedener Assetklassen in der damaligen Inflationszeit liefern.

Reale Performance verschiedener Assetklassen in Geldentwertungsphasen

In Abbildung 2 ist die reale Performance (d. h. nach Inflation) am amerikanischen Finanzmarkt von unverzinstem Geld, von einem mit dem 1-Monatssatz verzinsten Geldmarktkonto und vom US-Aktienmarkt mit Hilfe einer logarithmischen Skala abgebildet. Für den früheren Zeitraum werden 30 Jahre von Juni 1967 bis Juni 1997 betrachtet. Für die aktuelle Inflationsphase reichen die Daten wiederum von Januar 2015 bis Januar 2023.

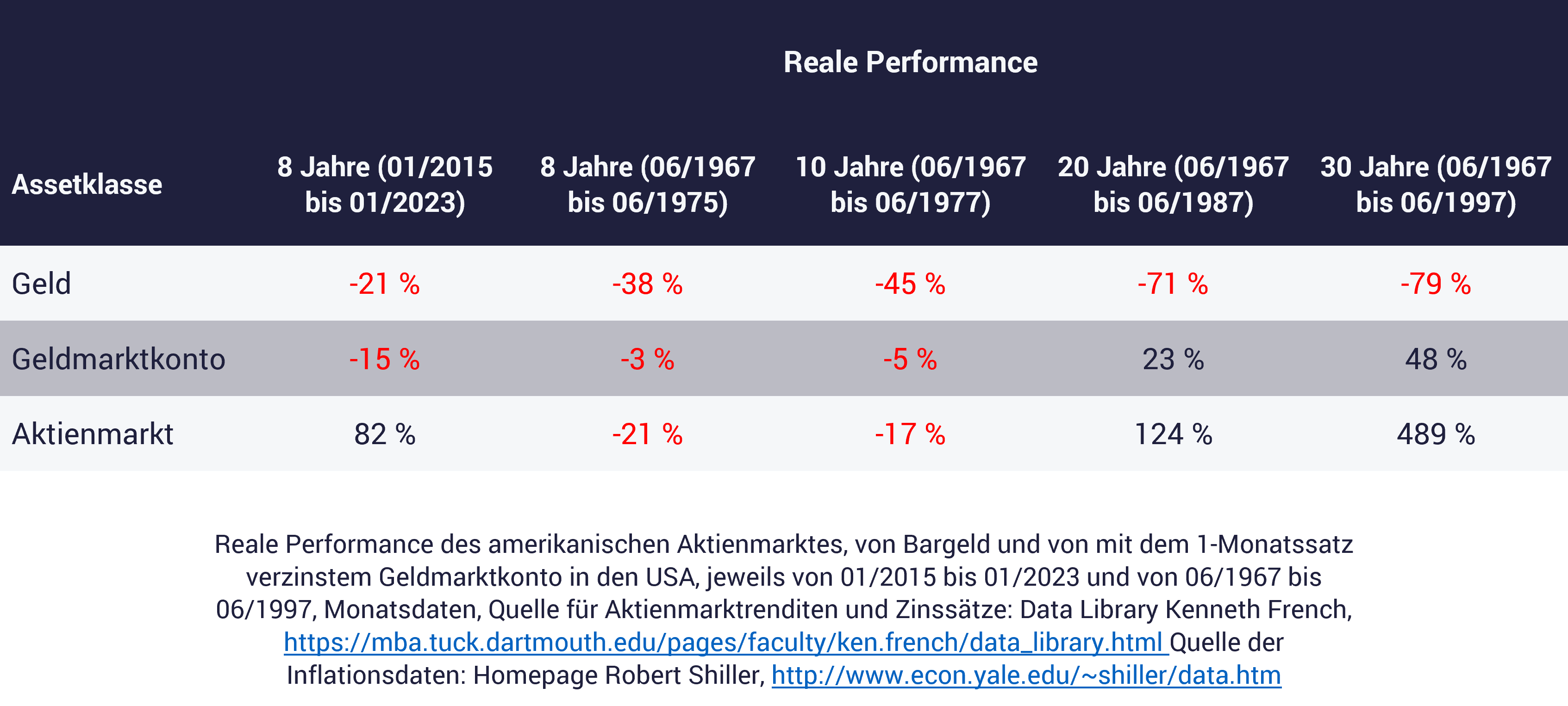

Die reale Performance der drei Assetklassen für verschiedene Zeiträume ist in Tabelle 1 verzeichnet.

Bargeld und Geldmarktkonto mit großen Risiken in Inflationszeiten

Sofort ersichtlich und einleuchtend ist, dass Bargeld oder unverzinste Sparguthaben in einer Inflation zu hohen realen Verlusten führen. Denn mit der Inflation verliert das Geld bzw. das Sparguthaben ständig an Kaufkraft. Seit Januar 2015 verlor Geld dadurch 21 Prozent an Wert und im gleichen Zeitraum von acht Jahren ab Juni 1967 sogar 38 Prozent. Nach dem ersten Inflationsschub nach zehn Jahren im Juni 1977 waren 45 Prozent, nach dem zweiten Inflationsschub nach 20 Jahren im Juni 1987 bereits 71 Prozent und nach 30 Jahren 79 Prozent an Kaufkraft verloren.

Problem: So lässt sich langfristig kein Vermögen aufbauen.

Minimal besser sieht es aus, wenn das Geld mit dem 1-Monatssatz verzinst wird. In den letzten acht Jahren hätte man so gut wie keine Zinsen erhalten und damit immer noch 15 Prozent an Kaufkraft verloren. In den 1970er Jahren wären nach acht und zehn Jahren ebenfalls reale Verluste eingetreten. Erst auf längere Sicht hätten die ab 1980 deutlich gestiegenen Zinsen zu einem realen Gewinn geführt, auf 30 Jahre bis 1997 von 48 Prozent.

Aktien gegen Inflation: langfristig überzeugende Geldanlage

Auch der Aktienmarkt kann in so einer Phase nicht vollständig vor Inflation und Preisanstieg schützen. So verlor ein Investment am US-amerikanischen Aktienmarkt im Inflations-Jahr 2022 real über 25 Prozent an Wert. Auch während des ersten Inflationsschubs im Jahr 1974 lag man real mit fast 36 Prozent hinten. Auf mittlere Frist unterscheiden sich die beiden Stichproben wesentlich: In den acht Jahren seit 2015 liegt die reale Performance bei 82 Prozent, d.h. die Kaufkraft von Anlegern hat sich fast verdoppelt. In den acht Jahren bis 1975 hingegen trat ein Kaufkraftverlust von 21 Prozent auf. Auf längere Sicht jedoch überzeugen Aktien gegen Inflation. Nach 20 Jahren bis 1987 konnte die Kaufkraft mehr als verdoppelt werden. Nach 30 Jahren bis 1997 ergab sich real ein fast sechsmal so großes Vermögen wie zu Beginn.

Inflation in Deutschland und den USA die Unterschiede

Fazit

Laut Bundesbank halten die Deutschen Ende des dritten Quartals 2022 über 41 Prozent ihres liquiden Vermögens in Höhe von 7.475 Milliarden Euro in nicht verzinstem Bargeld oder kaum verzinsten Einlagen.[2] Lediglich 11 Prozent liegen in Aktien und noch einmal so viel in Investmentfonds, von denen allerdings nur ein Teil in Aktien investiert ist. Dies ist nicht nur aus Rendite-, sondern in Zeiten von hoher Inflation insbesondere auch aus Risiko-Sicht keine gute Allokation.

Die Erfahrung der 1970er Jahre zeigt, dass in einem Inflationsszenario vermeintlich sicheres Geld deutliche Gefahren für den Vermögenserhalt aufweist – der gewaltige Kaufkraftverlust schadet dem Vermögensaufbau oder verhindert ihn sogar! Für den langfristigen Vermögensaufbau sind dagegen Aktien gegen Inflation die beste Alternative.

Dabei empfiehlt sich ein breit diversifiziertes Aktien-Investment. Umsetzen lässt sich das zum Beispiel mit einem kostengünstigen und weltweit diversifizierten ETF-Portfolio, wie growney es anbietet. Dabei wird eine Anlagestrategie von Experten zusammengestellt und ständig überwacht, Kunden selbst müssen sich um nichts kümmern.

Passende Anlagestrategie ermitteln

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.