In was Investieren? 7 Regeln für erfolgreiche Investments

Beispiele für Finanzziele Begriffsklärung: Was ist ein Investment?

Bevor wir in was investieren, widmen wir uns der Frage: Was ist das eigentlich genau? Dazu hilft ein Blick in den Duden, auf die dortige Investment-Definition: Der Begriff steht dabei für Kapital anlegen bzw. Geld anlegen.

Abgeleitet wird das Wort dort aus dem Englischen “to invest” - also investieren. Ursprünglich kommt das Wort Investment aber aus dem Lateinischen. Bei den Römern stand “investire” für einkleiden oder bekleiden. Bekannt geworden ist Investieren als Begriff für Geld anlegen vor allem im Zuge der Entstehung von Banken und Kapitalmärkten in der Zeit der Industriellen Revolution.

Am gängigsten ist das Wort heute im Zusammenhang mit Investmentfonds oder dem Investieren in Aktien oder andere Formen der Geldanlage. Ziel ist dabei in der Regel eine Rendite. Das heißt, wer sich für ein Investment (bzw. eine Investition oder Investierung) entscheidet, erwartet dafür eine Gegenleistung – das Investieren soll sich lohnen.

Genau das ist auch das Ziel von Privatanlegern. Und diese sieben Regeln gilt es für erfolgreiche Investments zu beachten:

1. Ziele der Geldanlage genau definieren

Ganz wichtig für den Anfang: Machen Sie sich selbst klar, wo Sie hinwollen. Geht es bei Ihren Investments um Vorsorge für die Rente, um Vermögensaufbau oder Sparen Sie für ein bestimmtes Finanzziel (Traumreise, neues Auto, eine Immobilie).

Ziele lassen sich umso besser erreichen, je klarer sie definiert sind. Bei Ihrem Investment stellt sich so auch die Frage: Wie viel Geld brauche ich etwa, um die Anzahlung für das neue Haus oder Auto zu leisten oder um später etwa die Rentenlücke zu schließen. Machen Sie sich also möglichst genau klar, um welche Beträge es konkret geht und wann Sie Ihr Ziel erreichen wollen.

Formulieren Sie zum Beispiel statt dem allgemeinen Wunsch “ich plane ein Immobilien-Investment” den folgenden Plan: “In spätestens 10 Jahren will ich die Anzahlung für einen Immobilienkauf zur Verfügung haben. Dazu brauche ich etwa € 100.000”.

So können Sie sich ganz gezielt an die Realisierung Ihrer Wünsche machen als einfach nur zu hoffen, dass der Wunsch nach einem eigenen Haus irgendwann vielleicht in Erfüllung geht. Statt zu träumen machen Sie sich so an die Operationalisierung und Umsetzung Ihrer ganz persönlichen Wünsche - die Grundlage für ein erfolgreiches Investment.

2. Beim Investieren nie alles auf eine Karte setzen

Immer wieder gibt es die tragischen Beispiele von Privatanlegern, die bei ihrem Investment in Aktien viel, viel Geld verloren haben. Wie zum Beispiel einige Aktionäre der einst so gefeierten T-Aktie der Deutschen Telekom, die zwischenzeitlich mal einen Börsenkurs von über € 100 erreichte, dann aber binnen kurzer Zeit abstürzte und heute nur noch rund ein Siebtel Ihres einstigen Höchststandes wert ist.

Auch die einstige Trendaktie Wirecard ist so ein Beispiel: Mit der Insolvenz des Finanzdienstleisters im Juni 2020 stürzte der Aktienkurs total ab, etliche Anleger verloren das angelegte Kapital, das vielleicht gar als Altersvorsorge gedacht war. Aber auch, wer letztes Jahr auf vermeintlich sichere Titel wie Tui oder Lufthansa setzte, musste durch die Coronakrise große Verluste hinnehmen.

Die Alternative ist aber nicht etwa ein Tagesgeldkonto oder das Geld einfach auf dem Girokonto zu lassen – das bringt schließlich so gut wie gar keine Rendite.

Eine geschickte Möglichkeit ist, sein Investment weltweit aufzustellen – und dadurch von der Gesamtentwicklung der Kapitalmärkte zu profitieren. Sich auf der ganzen Welt aussichtsreiche Aktien zusammenzukaufen, kann sich allerdings kaum jemand leisten. Über Indexfonds, sogenannte ETFs (Bedeutung und Erklärung im ETF Wiki) lässt sich das aber problemlos darstellen, auch schon mit ganz kleinen Beträgen.

Ein Beispiel zur Frage “Wie funktioniert ein Investment?”: Mit einem ETF-Portfolio von growney investieren Sie in 5 bis 9 unterschiedliche ETFs, die bis zu 5.000 Wertpapiere (also Aktien und ggf. Anleihen) aus mehr als 40 Ländern abbilden. So sind Sie gut dagegen abgesichert, dass ein Einzeltitel mal eine schlechte Performance liefert und profitieren trotzdem von der Entwicklung der Kapitalmärkte.

3. Passive Investments bringen mehr

Auf der Suche nach den besten Investments für Ihr Geld werden Sie auf ganz unterschiedliche Ansätze stoßen. Da gibt es die aktiven Investmentfonds (Was ist ein Investmentfonds einfach erklärt), die darauf setzen durch ständige Kauf- und Verkaufsaktivitäten die beste Performance am Markt zu erreichen. Doch erreichen angeblich so erfolgreiche Investmentbanker damit wirklich bessere Renditen? Oder produzieren Sie nur unnötig hohe Transaktionskosten, die sich negativ auf die Entwicklung des Investments auswirken.

Dazu gibt es etliche wissenschaftliche Untersuchungen. Sie zeigen: Nur ein kleiner Teil der aktiv gemanagten Fonds sind erfolgreiche Investmentfonds, denen es gelingt den Markt oder einen Index zu schlagen. Die Neue Zürcher Zeitung fasste dazu im November eine aktuelle Untersuchung der Experten von Morningstar so zusammen:

“Es hat sich herumgesprochen, dass es langfristig nur einem geringen Anteil der Fondsmanager gelingt, eine adäquate Benchmark zu übertreffen. Langfristig liegt die Outperformer-Quote bestenfalls bei einem Drittel – sehr häufig ist sie weit tiefer. Indexfonds können dagegen wegen deutlicher Kostenvorteile ein glaubwürdigeres Leistungsversprechen abgeben als die Manager aktiv verwalteter Fonds.”

Die Folge: Immer mehr Anleger setzen bei ihren Investments auf passive Indexfonds. In den vergangenen zehn Jahren hat sich der Anteil am Fondsvolumen in Europa verdoppelt.

Auch die Stiftung Warentest warnt immer wieder, dass ein aktives Fondsmanagement meist sogar schlechter ist als die passive Geldanlage. Sie vermeldete im vergangenen Sommer: “Die Experten der Zeitschrift Finanztest haben analysiert, wie aktiv gemanagte Deutschlandfonds durch die Krise gekommen sind. Das Ergebnis: Weit mehr als die Hälfte der Fonds schnitt schlechter ab als der Dax.” Die Empfehlung der Experten: " Erste Wahl für Anleger, die auf den deutschen Aktienmarkt setzen wollen, bleiben ETF.”

Allerdings wird in dem Test auch darauf hingewiesen, dass es besonders empfehlenswert ist, ein Investment lieber weltweit auszurichten und nicht nur auf den deutschen Markt (siehe Regel 2).

Für Sie bedeutet das: Seien Sie vorsichtig, wenn Ihnen in Aussicht gestellt wird, durch den ständigen An- oder Verkauf von Titeln eine besonders hohe Rendite zu erzielen. In der Regel entstehen dadurch nur hohe Transaktionskosten, die Ihre Rendite sogar mindern. Deutlich erfolgreicher ist der Ansatz “Buy and Hold” - das heißt, am Investment lange festzuhalten und so auf lange Sicht zu profitieren. Das zeigt auch eine Langzeit-Untersuchung von Börsenstrategien, bei der die US-Börsendaten von 1926 bis 2020 analysiert worden sind.

4. Warten ist keine gute Idee

Gerade wenn Sie große Ziele wie Vermögensaufbau oder Altersvorsorge im Blick haben, gilt beim Investieren: Die Zeit ist Ihr größter Verbündeter. Mathematisch lässt sich das durch den Zinseszins-Effekt erklären. Wirft Ihr Investment im Durchschnitt eine solide jährliche Rendite ab, dann verstärkt sicher dieser Effekt von Jahr zu Jahr.

Das lässt sich am besten an einem Beispiel zeigen:

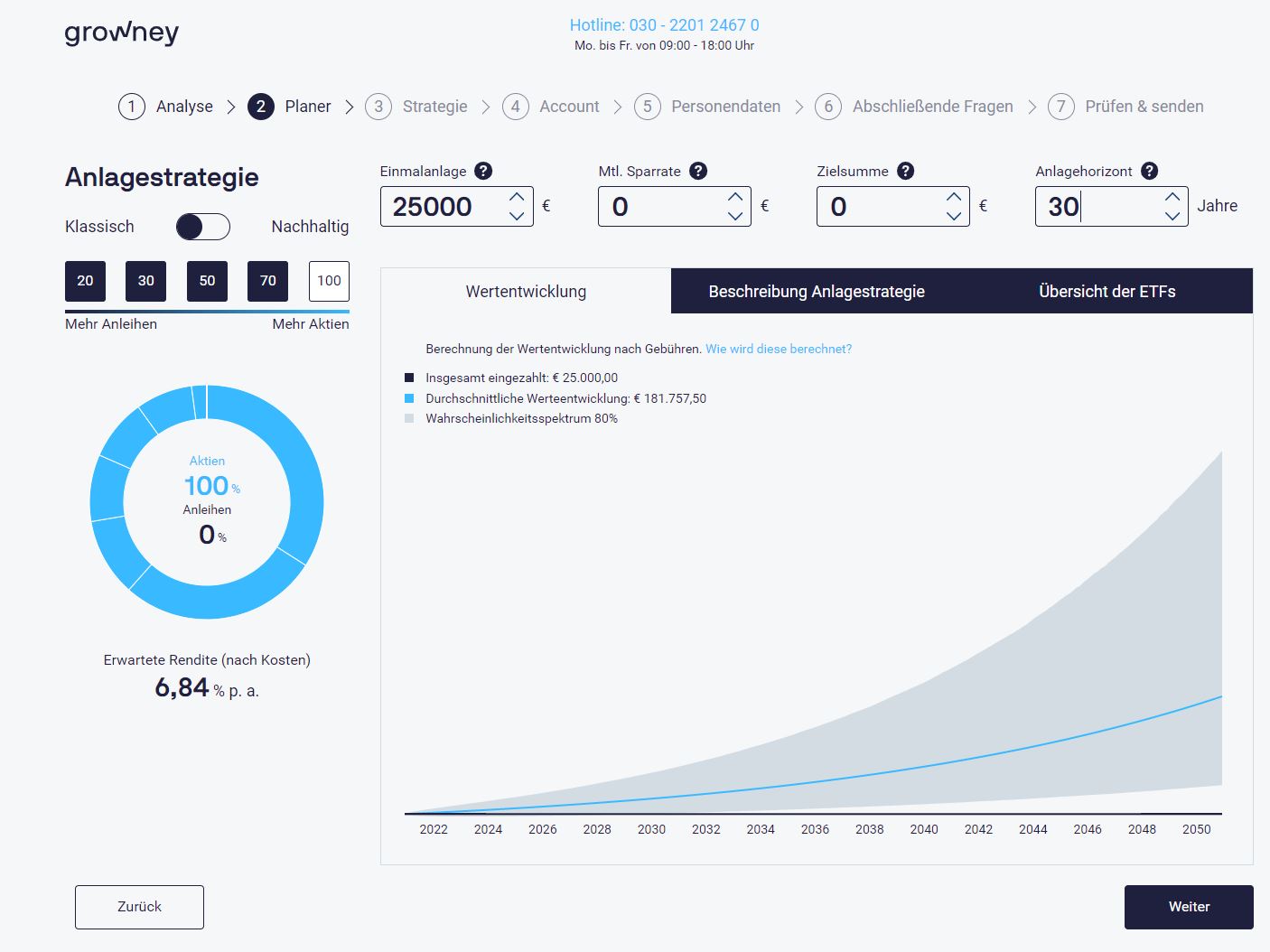

- Legen Sie € 25.000 an und erzielen damit eine Rendite von durchschnittlich 6,84 % p.a., dann ergibt sich nach 15 Jahren aus Ihrem Investment ein Kapital von € 67.410.

- Investieren Sie den Betrag von € 25.000 sogar doppelt so lange – also 30 Jahre – ist das aufgebaute Vermögen deutlich größer. Es beläuft sich dann auf € 181.757,50.

Doch wann ist der beste Zeitpunkt für ein Investment? Gibt es so was wie das perfekte Market Timing? Lohnt es sich auf einen bestimmten Tag zu warten? Oder darauf, dass gerade eine günstige Marktphase ist?

Die einfache Antwort: Der optimale Zeitpunkt zum Investieren ist JETZT.

Und zwar aus zwei Gründen:

Zum einen ist da wieder der Faktor Zeit. Jeden Tag, den Sie abwarten, entgeht Ihnen die Chance auf Rendite. Bedeutet: Ihr Geld liegt ohne nennenswerten Zinsgewinn auf dem Tagesgeldkonto oder bringt sogar Strafzinsen ein.

Verdeutlich lässt sich auch das mit einem Rechenbeispiel: Während Sie - wie oben beschrieben – heute € 25.000 investieren, entscheidet sich ein anderer Investor seine Einzahlung schön weit zu strecken. Sein Gedanke dabei: Wenn ich jeden Monat € 140 in einen Sparplan zahle, dann bekomme ich über lange Sicht die besten Einkaufskurse, weil ich ja auch in schlechten Marktphasen diese € 140 anlege und dann einen besseren Kurs bekomme.

Das Ergebnis: Nach 15 Jahren hat auch dieser Investor rund € 25.000 angelegt (genau genommen in Summe sogar € 25.200). Aus dem eingesetzten Kapital werden bei der gleichen Rendite (durchschnittlich 6,84 % p.a.) so € 42.978,52.

Der Effekt ist ganz logisch: Während Sie bereits im ersten Jahr von der Rendite für den vollen Anlagebetrag profitieren (bei 6,84 % sind das immerhin € 1.710), hat der monatliche Investor aus unserem Beispiel im ersten Jahr gerade einmal einen Zugewinn von € 62,24. Dieser Unterschied verstärkt sich Jahr für Jahr dann noch – solange die Rendite sich nicht verändert.

Der Zinseszinseffekt leicht erklärt

Zum Zweiten entsteht die Möglichkeit, die besten Tage an der Börse zu verpassen, wenn Sie mit Ihrem Investment auf eine bessere Gelegenheit warten. Eine Untersuchung der Sutor Bank zeigt, dass dies Sie locker die Hälfte der Rendite kosten kann. Demnach gilt: Wer in den 30 Jahren von 1988 bis 2018 an den 13 besten Börsentagen nicht investiert war, hatte statt eines durchschnittlichen jährlichen Wertzuwachses von 7,2 % nur noch ein Plus von 3,6 % p.a.

Es gibt also gute Gründe mit dem Investieren 2021 anzufangen!

5. Erfolgreiches Investment - das geht auch mit wenig Geld

Dass man reich sein muss, um ein Vermögen aufzubauen, ist ein gängiges Vorurteil. Aber es ist einfach falsch. Vielmehr gilt ja: Gerade wer heute wenig Geld hat, muss umso mehr an Morgen und die drohende Rentenlücke im Alter denken. Vorsorge wird also umso wichtiger.

Für ein erfolgreiches Investment müssen Sie kein Kapital von € 25.000 oder mehr mitbringen. Es reichen kleine Summen oder auch ein ganz einfacher Sparplan - gerade Robo-Advisor wie growney machen die Geldanlage heute für alle denkbar einfach.

Fangen Sie also einfach mit einer kleinen Summe an – am besten heute, um den Faktor Zeit optimal zu nutzen. Wer beispielsweise nur € 25 monatlich in einen ETF-Sparplan einzahlt, kann bei einer durchschnittlichen Rendite von 6,84 % nach 30 Jahren mit einem Vermögen von € 28.368,55 rechnen. Das in Summe eingezahlte Geld beläuft sich dabei gerade einmal auf € 9.000. Der Betrag hat sich in diesem Beispiel durch die Investition in die Kapitalmärkte also mehr als verdreifacht.

Oft ist es übrigens möglich durch eine Optimierung Ihrer Finanzen die monatlichen Ausgaben deutlich zu reduzieren, so dass dann doch Geld übrig ist, das Sie in Altersvorsorge, Vermögensaufbau oder für ein anderes konkretes Sparziel investieren können. Unsere ausführlichen Tipps dazu finden Sie hier.

Dabei ist die Geldanlage mit einem Robo-Advisor denkbar flexibel. Sie können also den monatlichen Sparplan problemlos steigern, wenn sich Ihr Gehalt erhöht oder können Sonderzahlungen leisten, wenn am Monatsende noch unerwartet Geld auf dem Konto ist oder Sie zusätzliche Zahlungen bekommen. Umgekehrt lassen sich Sparpläne aber auch jederzeit aussetzen oder Sie können sich Ihr Vermögen auszahlen lassen. Bei diesen Investments gibt es nämlich keine Vertragslaufzeiten oder Kündigungsfristen.

6. Gut investieren? Lassen Sie sich helfen

Wenn Sie also jetzt mit Ihrem Investment starten wollen, stellt sich die nächste Frage: Wie anfangen? Welches sind die besten ETFs für mich? In was investieren? Nach welchen Risikoklassen soll ich Fonds heraussuchen, damit sie zu mir passen.

Für Sie als einzelnen Privatanleger ist das nicht besonders einfach zu ermitteln. Es gibt Tausende Investmentfonds, aktive wie passive, ausschüttende und thesaurierende, physische und synthetische, nachhaltige ETFs oder klassische Fonds. Da verliert man leider schnell den Überblick.

Dazu ist es für einen selbst kaum möglich zu überblicken, ob das Risiko der Fonds oder ETFs zu den eigenen Vorstellungen passt. Immer wieder werden in diesem Zusammenhang ETFs auf den Index MSCI World genannt – ein Index, der viele Aktienwerte aus Industrieländern umfasst. Und schon ergeben sich neue Fragen: Ist es sinnvoll, allein in Aktien zu investieren? Welcher Anleihe-Anteil im Depot wäre gut? Ist es nicht zu riskant, allein auf einen Index zu setzen, der zu knapp zwei Dritteln US-Werte enthält (sogenanntes Klumpenrisiko)?

Klassische Vermögensverwalter nehmen Ihnen genau diese Herausforderung ab: Sie ermitteln für Sie ein passendes Portfolio, das gut zu Ihren Bedürfnissen und Vorstellungen passt. Allerdings verlangen sie meist eine Mindestanlage von € 250.000 oder € 500.000 und verlangen einen recht hohen Prozentsatz als Vergütung für ihre Tätigkeit.

Bei digitalen Vermögensverwaltern übernimmt ein Robo-Advisor diese Beratung und die Ermittlung der optimalen Anlagestrategie. Er geht dabei auf alle relevanten Fragen ein, berücksichtigt, ob sie klassisch oder nachhaltig investieren wollen, wie lange der Anlagehorizont Ihres Investments ist und wie Ihre bisherige Erfahrung mit Investitionen an den Kapitalmärkten ist.

Nachhaltigkeit einfach erklärt

So erhalten Sie eine professionelle Beratung – und können sicher sein, dass die Zusammenstellung von ETFs und Portfolio regelmäßig von Experten überprüft wird. Sind das wirklich noch die besten ETFs? Stimmt die Aufteilung zwischen Aktien- und Anleihenanteil im Depot immer noch? Sind durch die Wertentwicklungen an den Märkten eventuelle neue Klumpenrisiken entstanden, auf die im Rahmen eines Rebalancing reagiert werden muss.

All das gibt es schon zu deutlich geringeren Konditionen als bei Banken, Sparkassen oder einem klassischen Vermögensverwalter.

7. Investitionskosten niedrig halten

Die Kostenfrage ist beim Investieren nämlich durchaus wesentlich: Hohe Gebühren für die Geldanlage schmälern nämlich direkt die Rendite Ihres Investments. Zahlen Sie bei einem Vermögensverwalter oder Ihrer Hausbank eine jährliche Gebühr von 1,5 oder 2 Prozent im Jahr, so bringt Ihnen jedes Jahr mit einer niedrigeren Rendite de facto einen Kapitalverlust ein.

Deswegen ist nicht nur wichtig, in was investiert wird, sondern dass Sie beim Investieren auf die entstehenden Kosten achten. Als Extrembeispiel gilt hier das Investieren in Immobilien - allein durch Grunderwerbsteuer und Notargebühren fallen hier direkt am Anfang extrem hohe Kosten von ca. 15 Prozent an, die im weiteren Verlauf der Investition erst wieder reingeholt werden müssen. Dazu kommen noch eventuelle Kreditzinsen sowie recht schwer kalkulierbare Kosten für den Erhalt einer Immobilie – das umfasst neben der Verwaltung auch eventuelle Reparaturen.

Deswegen werden andere Investmentformen immer beliebter: Passive ETFs und digitale Vermögensverwalter sind hier in der Regel die günstigsten Varianten. Sie sind auch der einfachste Weg, wenn Sie bei Ihrem Investment durch eine weltweite Streuung das Risiko möglichst breit diversifizieren wollen.

Allerdings gibt es hier große Unterschiede. Einige Robo-Advisor setzen auf aktive Investmentstrategien, was deutlich höhere Kosten bedeutet. Bei growney wollen wir Ihnen genau das ersparen und achten auf die Kosten Ihres Investments.

Ergebnisse von diversen Robo-Advisor Vergleichen zeigen, dass wir damit den richtigen Kurs eingeschlagen haben. Sowohl im Handelsblatt als auch bei n-tv und in der Wirtschaftswoche schnitten wir 2020 als bester Robo Advisor bzw. “Top-Robo-Advisor" im Test ab. Und trotz der Kursschwankungen durch die Coronakrise konnte sich unsere Performance sehen lassen: Sämtliche Anlagestrategien erzielten im Verlauf des Jahres 2020 ein deutliches Plus!

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.