Was macht ein Vermögensverwalter?

Viele Anleger fragen sich: Was ist eine Vermögensverwaltung und ab wann lohnt sich ein Vermögensverwalter? Muss ich dafür richtig reich sein? Und welchen Service bietet eine digitale Vermögensverwaltung?

Alles wichtige Fragen, wenn es um Ihr Geld geht!

Ein Vermögensverwalter ist im Auftrag seines Kunden tätig, er erhält eine Vollmacht bzw. ein Mandat, um Anlageentscheidungen zu treffen und um das Vermögen vernünftig zu betreuen. Es handelt sich also um eine Finanzdienstleistung. Investmentstrategien zu optimieren und die Rendite ständig zu verbessern ist schließlich mit viel Zeitaufwand und mit einem notwendigen Verständnis von Zahlen, Finanzkennziffern und Marktdaten verbunden. Insofern spart man viel Zeit, wenn man einen Vermögensverwalter mit dieser Aufgabe beauftragt.

Ein Vermögensverwalter wird manchmal auch mit den Begriffen Portfoliomanager, Wealth Manager oder Asset Manager bezeichnet. Seine Aufgabe ist es, eine möglichst optimale Rendite der Geldanlage zu erzielen, sich dabei aber zugleich an gewisse Vorgaben, etwa bei der Risikobereitschaft des Kunden, zu halten.

Ein Vermögensverwalter kann und darf dabei nur im Rahmen des vorgegebenen Mandats für den Kunden tätig sein. Er darf also nicht frei über das Geld des Kunden verfügen, sondern es ausschließlich zum Zweck des Investierens im Namen seines Kunden verwenden. Die Frage “in was investieren” kann der Vermögensverwalter dabei entweder frei entscheiden, oder aber es geht aus dem Auftrag für die Vermögensverwaltung hervor. Das können zum Beispiel Aktien, Anleihen, ETFs, Immobilien, Fonds, Rohstoffe, Optionsscheine oder andere Finanzinstrumente sein. Es ist auch möglich, die Asset Allokation, also die Zusammenstellung eines Portfolios, genauer zu definieren.

Institutionelle, private und digitale Vermögensverwalter

Es gibt unterschiedliche Formen der Vermögensverwaltung: So ist oftmals von institutioneller Vermögensverwaltung - in Abgrenzung zu privaten Vermögensverwaltern oder digitalen Vermögensverwaltungen - die Rede. Hier wird für Stiftungen oder Unternehmen Geld angelegt, um je nach Vorgaben ein gutes Verhältnis von Rendite und Risiko zu erzielen.

Am häufigsten findet sich die institutionelle Vermögensverwaltung bei Banken, Versicherungen oder Fondsgesellschaften. Sie verwalten weltweit besonders viel Geld und wollen mit ihrer Vermögensverwaltung Rendite erzielen. So ist die US-Firma Blackrock der weltweit größte Vermögensverwalter, in Europa ist es die Schweizer Bank UBS, in Deutschland der Versicherungskonzern Allianz.

Im Vergleich dazu stellt sich die Frage: Was bedeutet private Vermögensverwaltung? Die UBS beispielsweise ist zwar eine Bank, aber sie zählt zu den privaten Vermögensverwaltern, weil sie für vermögende Privatpersonen im Rahmen eines Vermögensverwaltungsmandats gezielt Geld für diese Kunden anlegt. Bei Banken ist in diesem Zusammenhang auch oft von Private Banking die Rede. Das ist deutlich aufwändiger und individueller als etwa die Geldanlage durch institutionelle Vermögensverwalter.

Digitale Vermögensverwaltung

Digitale Vermögensverwaltungen sind eine neue Entwicklung in diesem Geschäftsfeld. Ihr Ansatz ist, ausgefeilte Anlagestrategien auch ganz normalen Anlegern zur Verfügung zu stellen. So lässt sich auch schon mit kleinen Anlagebeträgen (bei growney ab € 500) oder mit einem monatlichen Sparplan **** (bei growney ab € 25 möglich) von den Vorzügen einer Vermögensverwaltung profitieren. Wir bieten aber auch spezielle Leistungspakete für die Geldanlage ab € 250.000 - die Anlagestrategien sind dabei identisch.

Einfach. Erfolgreich. Anlegen. Wie funktioniert Robo-Advisory?

Digitale Vermögensverwaltungen werden auch als Robo-Advisor (Vergleich unterschiedlicher Ansätze hier) bezeichnet, weil die Ermittlung einer passenden Anlagestrategie automatisch anhand weniger Onlinefragen erfolgt. Der Zugang für den Kunden zu den weltweiten Kapitalmärkten ist so denkbar einfach und unkompliziert.

Hinzu kommt, dass automatisch ein regelmäßiges Rebalancing vorgenommen wird, damit das Portfolio auch bei Kursveränderungen noch optimal zu den Zielen des Anlegers und der Anlagestrategie passt. Allerdings ist die digitale Vermögensverwaltung nicht auf einen Onlinezugang beschränkt. Auch ein telefonischer Support oder ein Rückrufservice steht den Kunden zur Verfügung, etwa für Nachfragen zum Portfolio oder bei Problemen bzw. Beschwerden.

Wie bei allen anderen Formen der Vermögensverwaltung, gilt auch für Robo-Advisor: Die Geldanlage erfolgt ausschließlich im Auftrag des Kunden. Deshalb wird für den Kunden ein Depot eröffnet, in dem sämtliche Positionen (ETFs) stets nachvollziehbar aufgelistet sind.

Das dient auch zur Absicherung: Da das Depot auf den Namen des Kunden läuft, wäre es im Falle einer Insolvenz des Vermögensverwalters nicht betroffen, sondern bleibt weiter im Besitz des Anlegers. Als Sondervermögen ist ein solches Depot sogar bei einer Insolvenz der Depotbank abgesichert, auch dann bleibt das ETF-Portfolio komplett Eigentum des Kunden.

Ab wann lohnt sich ein Vermögensverwalter?

Wer denkt, eine Vermögensverwaltung ist nur etwas für Reiche, der täuscht sich. Denn das gilt eher für die klassische Form der Vermögensverwaltung, wo teilweise Mindestanlagesummen von € 200.000 bis € 500.000 oder sogar im Millionenbereich verlangt werden. Gerade durch Robo-Advisor mit ihrem modernen, digitalen Ansatz hat sich das radikal verändert: Sie verstehen Vermögensverwaltung eben auch als Einstieg in den Vermögensaufbau **** bzw. als Alternative für ganz normale Anleger, die sich nicht selbst in die schwierigen Mechanismen von Kapitalmärkten oder Unternehmenskennzahlen einarbeiten wollen.

Welcher Robo-Advisor sich eignet, wenn Sie Vermögen aufbauen wollen (oder wenn Sie einfach nur Geld für ein neues Auto, Ihren Traumurlaub oder andere Zwecke zurücklegen wollen), hängt natürlich auch von der Mindestanlage ab. Einige digitale Vermögensverwalter verlangen nämlich recht hohe Mindestanlagebeträge - wie z.B. € 100.000. Wir bei growney haben hier sehr bewusst mit € 500 einen sehr niedrigen Betrag angesetzt. Ein ETF-Sparplan ist schon ab € 25 monatlich möglich.

Was kostet eine gute Vermögensverwaltung?

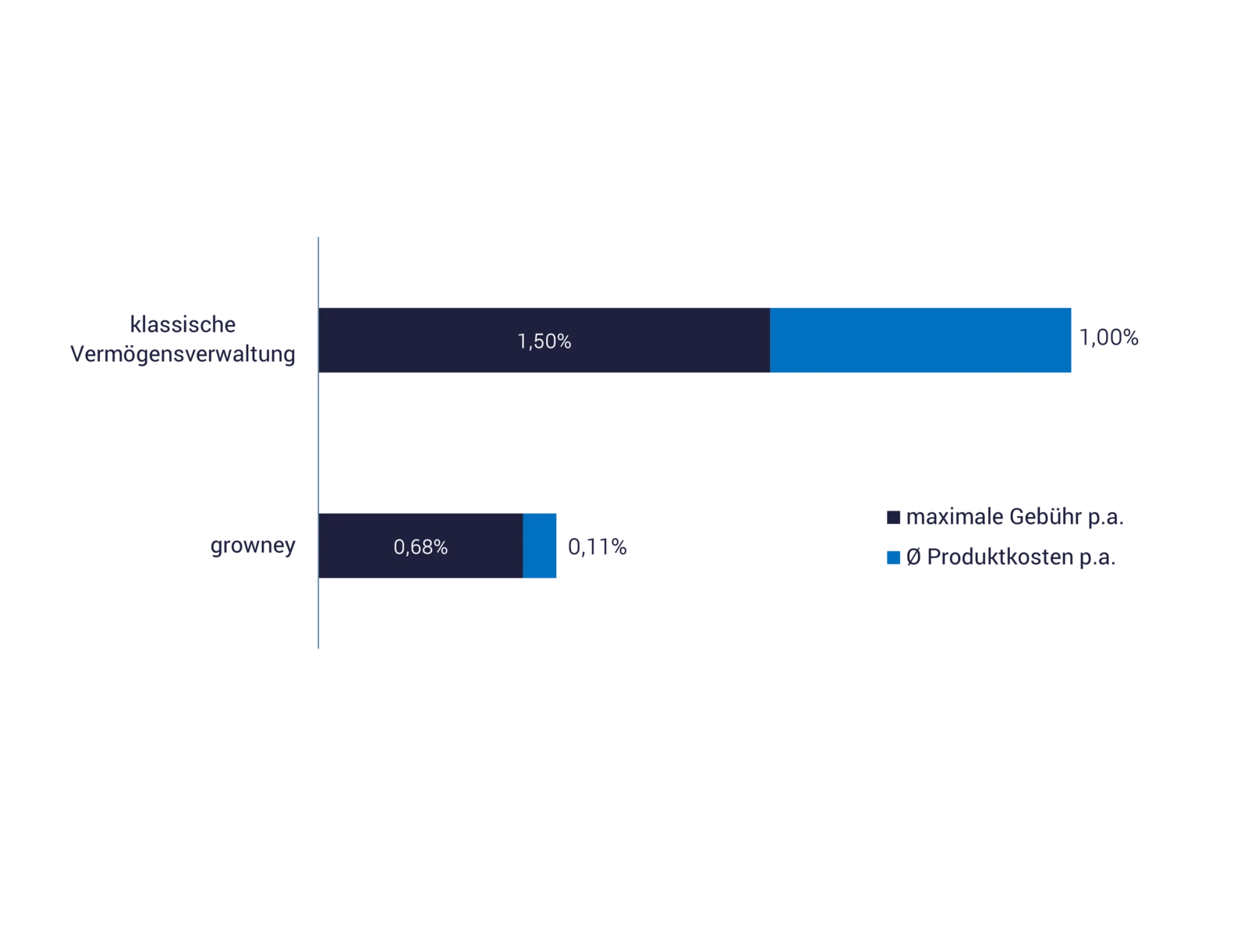

Bei der Frage “Was kostet eine gute Vermögensverwaltung?” lassen sich sehr große Unterschiede feststellen: Private Vermögensverwaltungen verlangen oft jährliche Servicekosten von 1,5 bis 2 Prozent des verwalteten Vermögens. Robo-Advisor können aufgrund ihrer schlanken Strukturen und des digitalen Konzepts oftmals deutlich günstiger sein (bei growney ab 0,38 Prozent p.a.). Je nach Anlagestrategie und Asset Allokation können noch Kosten für die gewählten Finanzinstrumente bei der Geldanlage hinzukommen.

Bei growney setzen wir dabei auf passive ETFs: So kann die Entwicklung der weltweiten Kapitalmärkte gut abgebildet werden und der Kunde entsprechend der Kursentwicklung profitieren. Und dies bei recht geringen ETF Kosten.

Lizenz erforderlich

Aber kann jeder einfach eine klassische und digitale Vermögensverwaltung anbieten? Oder wie kann man Vermögensverwalter werden? Werden die Anbieter in diesem Bereich genau überprüft?

Geregelt hatte das in Deutschland lange das Kreditwirtschaftsgesetz (KWG). Im Juni 2021 wurde zusätzlich das Wertpapierinstitutsgesetz (WpIG) eingeführt. In Paragraph 15 des Gesetztes ist festgeschrieben: Wer in Deutschland Bank- oder Finanzdienstleistungsgeschäfte betreiben will, braucht eine schriftliche Erlaubnis dafür.

Zu solchen Geschäften gehört auch die Vermögensverwaltung (im Amtsdeutsch: “Finanzportfolioverwaltung”). Eine entsprechende Erlaubnis wird durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) erteilt. Als Voraussetzung dafür verlangt sie aber umfangreiche Unterlagen und Nachweise.

Das sind beispielsweise:

- ein Nachweis, dass die Solvenz und die für den Geschäftsbetrieb erforderlichen Mittel gesichert sind;

- Belege für die fachliche Eignung der Inhaber und Geschäftsleiter, etwa durch Zeugnisse, einen ausführlichen Lebenslauf, Nachweis über vorherige Beschäftigungen sowie eine Straffreiheitserklärung;

- ein tragfähiger Geschäftsplan, der auch erwartete Bilanzen, Gewinne, Verluste für die ersten drei Geschäftsjahre umfasst;

- einen Nachweis über interne Kontrollverfahren, die eine Einhaltung der gesetzlichen Regeln sicherstellen.

Erst bei Erfüllung dieser Voraussetzungen kann jemand die schriftliche Erlaubnis bekommen, als Vermögensverwalter in Deutschland tätig zu werden. Ohne diese Erlaubnis ist eine Vermögensverwaltung nicht zulässig.

Die BaFin listet auf Ihrer Internetseite sämtliche Unternehmen auf, denen eine solche Erlaubnis erteilt wurde.