Bundesbank verrät, wen die Inflation besonders belastet

Die Experten der Bundesbank setzen sich regelmäßig ausführlich mit Wirtschaftsfragen, der Konjunktur, aber auch der Entwicklung von Vermögen auseinander.

Dazu werden regelmäßig Monatsberichte veröffentlicht. Thema im Juli dieses Jahres: „Eine verteilungsbasierte Vermögensbilanz der privaten Haushalte in Deutschland“.

Vermögen in Deutschland – eine ausführliche Bilanz

Das 40-seitige Papier analysiert detailliert die Vermögensbilanz der privaten Haushalte in Deutschland und verrät auch Details, wie das Geld angelegt wird. Dabei erhebt die Bundesbank den Anspruch, genaue Zahlen über die Verteilung und Entwicklung von Vermögenswerten in Privatbesitz wiederzugeben. Daher werden sowohl reiche Haushalte untersucht wie jene, die über wenig Geldmittel verfügen.

Einbezogen werden dabei:

- Aktien

- Anteile an Investmentfonds, also sowohl aktive Fonds wie auch Indexfonds (ETFs)

- Versicherungen zur Vermögensabsicherung (private Rentenversicherungen, Lebensversicherungen)

- Anleihen (Schuldverschreibungen bzw. Darlehen)

- Immobilienbesitz

- Beteiligung an Betriebsvermögen

- Einlagen bei Banken, also Kontoguthaben, Tagesgeld oder Festgeld

Aus der Summe dieser Vermögenswerte (Assetklassen) abzüglich von offenen Krediten ergibt sich dann das Nettovermögen eines Haushalts. Datenbasis sind regelmäßige Befragungen von Haushalten, Vermögensbilanzen sowie Datenlisten über die Superreichen. Die Einteilung unterschiedlicher Gruppen erfolgte anhand der Vermögensverteilung in Deutschland.

Vier Gruppen wurden unterschieden:

- Die Superreichen - also diejenigen, die das oberste Prozent der Vermögensverteilung bilden (Top 1 Prozent).

- Die Oberschicht – das sind die oberen 10 Prozent ohne die Superreichen.

- Die obere Mitte – sie bildet zusammen mit Superreichen und Oberschicht die reichere Hälfte Deutschlands.

- Die zweite Hälfte – also all jene, die die ärmere Hälfte Deutschlands bilden.

Vermögenszuwachs trotz Inflation und Krisen

Betrachtet wurde der Zeitraum von 2009 bis Anfang 2022. Die Untersuchung beinhaltet also ausdrücklich auch Krisen, wie die Finanzkrise oder die Coronakrise. Und trotzdem beobachtete die Bundesbank ein stetiges Wachstum des Vermögens:

Das aggregierte Nettovermögen der privaten Haushalte in Deutschland wuchs seit 2009 pro Quartal im Schnitt um etwa 1,3 %.“

Das bedeutet ein durchschnittliches jährliches Wachstum von rund 5,3 Prozent. Dabei ist die Auswirkung der Inflation bereits berücksichtigt. Denn die Bundesbank-Analyse betrachtet ausschließlich die realen Wachstumswerte auf Basis der Kaufkraft. Der Kaufkraftverlust als Auswirkung der Inflation ist also abgezogen worden. Die Experten sprechen hier von Inflationsbereinigung oder Kaufkraftbereinigung.

Auffällig sind hier jedoch die sehr großen Unterschiede der unterschiedlichen Gruppen bei ihrer Vermögensrendite, wie die Bundesbank-Experten schildern:

Erkennbare Unterschiede in der Vermögenszusammensetzung haben einen spürbaren Einfluss auf die reale Vermögensrendite des jeweiligen Haushaltsportfolios. So besteht das Vermögen der unteren Hälfte der Vermögensverteilung überwiegend aus risikoarmen Anlageformen. Die Verzinsung dieser Instrumente war in den letzten Jahren vergleichsweise gering, was sich in einer niedrigen Gesamtrendite niederschlug. Das Vermögen der Haushalte in der oberen Hälfte der Verteilung hingegen umfasst zum einen in einem deutlich größeren Umfang auch Kapitalmarktinstrumente.“

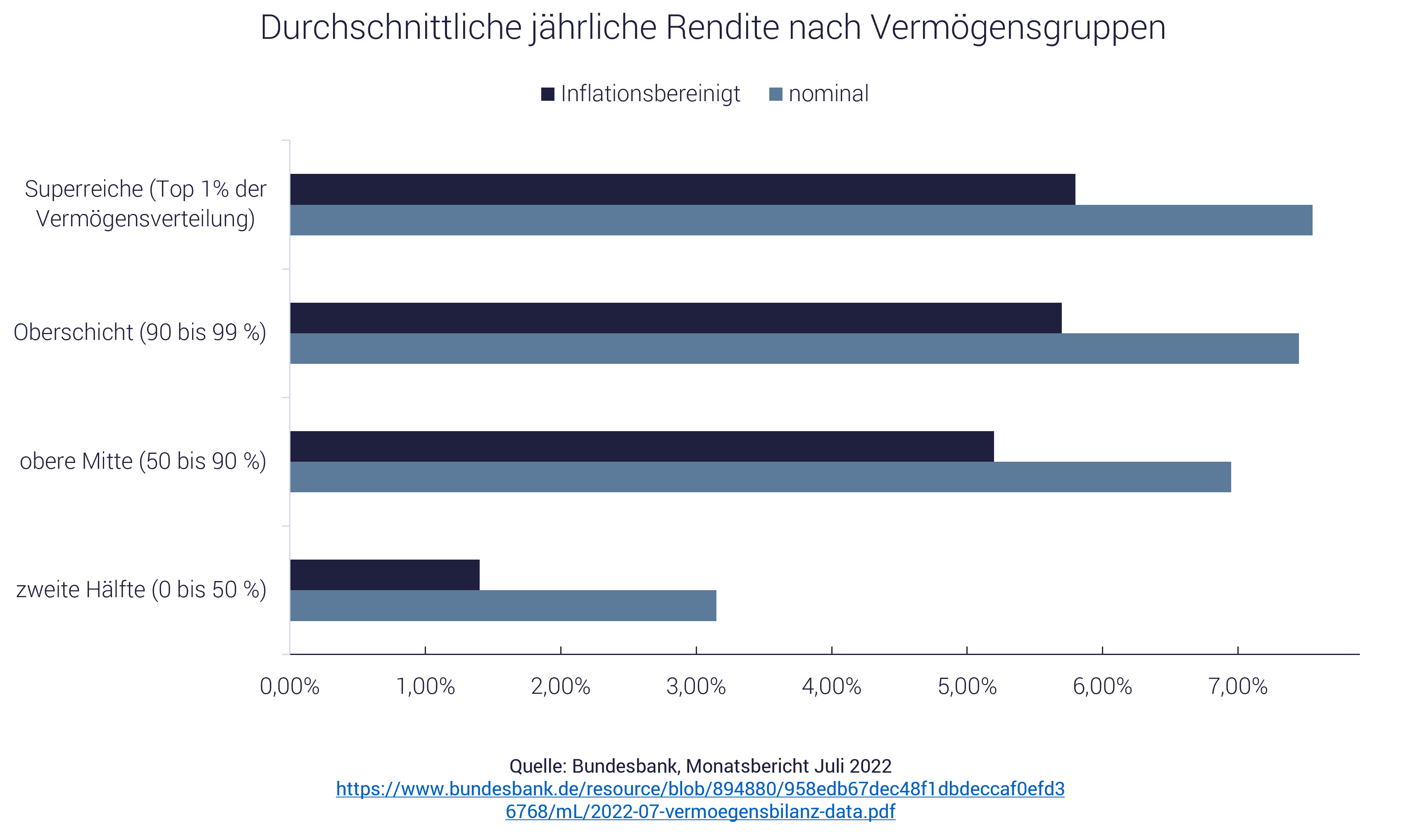

Folgen für die durchschnittliche Realrendite:

- Für die zweite Hälfte gab es durchschnittlich gerade einmal knapp 1,5 Prozent reale Rendite im Jahr.

- Für die drei anderen Gruppen lag der Wert deutlich höher: zwischen 5 und 6 Prozent jährlich.

Einfacher Grund für diese Entwicklung ist die Auswahl der Geldanlagen. Mit Bankguthaben, Sparbuch oder Tagesgeld gibt es deutlich weniger Chancen auf eine gute reale Rendite als bei den anderen Anlageformen – insbesondere als bei Aktien, Fonds, ETFs. Auch Betriebsvermögen und Immobilien haben laut der Bundesbank-Analyse in den vergangenen 13 Jahren zum Anstieg des Vermögens beigetragen.

Auswirkung der Inflation: Wer leidet besonders stark?

Alle, die gar keinen oder nur einen kleinen Teil Ihres Geldes in Aktien bzw. Fonds investieren, sondern stattdessen auf klassische Bankeinlagen setzen, hat die Kaufkraftentwertung durch die Inflation also besonders stark belastet. Das ist gerade bei der zweiten Hälfte der Vermögensverteilung der Fall, wie die Bundesbank feststellt. Dort sind rund drei Viertel des Vermögens klassisches Bankguthaben – aber „mit steigendem Nettovermögen verschiebt sich dieser Anteil spürbar hin zu börsennotierten Aktien und Investmentfonds“.

Und genau dadurch entstehen laut Bundesbank die großen Unterschiede.

Zudem verdeutlichen die Resultate, dass sich der renditesenkende Effekt der Inflation insbesondere am unteren Ende der Vermögensverteilung bemerkbar macht. Das gesamte Vermögen dieser Haushalte besteht zu einem Großteil aus niedrig verzinsten Einlagen. Folglich führen hohe Inflationsraten vor allem dort leichter zu negativen realen Vermögensrenditen. (…) Da das Immobilienvermögen im Beobachtungszeitraum (2009 bis Anfang 2022) neben Aktien im Durchschnitt die höchste reale Rendite aller Vermögenskomponenten verzeichnete, erzielten die Haushalte in der oberen Verteilungshälfte eine deutlich höhere Gesamtrendite.“

Dabei haben die privaten Haushalte, die die zweite Hälfte der Vermögensverteilung bilden, gar nicht weniger Geld zurückgelegt – im Gegenteil: Ihre Sparquote ist deutlich gestiegen. Es wird eben nur anders angelegt als bei den reicheren Haushalten und führt deshalb zu weniger Vermögenszuwachs. Gerade hinsichtlich der notwendigen Altersabsicherung gegen die Rentenlücke ist das problematisch.

Hinzu kommt als Auswirkung der Inflation noch ein Einkaufseffekt: Haushalte mit weniger Vermögen dürften einen durchschnittlichen höheren Anteil ihrer monatlichen Finanzen für Einkäufe, Energiekosten oder andere laufende Posten ausgeben. Und genau diese sind derzeit von den starken Preissteigerungen betroffen. Deswegen dürfte sie auch in dieser Hinsicht die Inflation besonders belasten.

Inflation: Definition und wie sie entsteht

In Aktien investieren trotz Krise?

Doch könnte eine mögliche Krise der Wirtschaft sich nicht negativ auf die Kurse auswirken? Die Untersuchung der Bundesbank umfasst tatsächlich bereits genau solche Krisen (Finanzkrise, Coronakrise) und hat somit neben der Auswirkung der Inflation auch diesen Aspekt einberechnet. Schwankungen sind demnach für mittel- oder langfristig orientierte Anleger kein Hinderungsgrund für eine positive Entwicklung:

Die reale Rendite von börsennotierten Aktien und Investmentfonds fiel ungeachtet gelegentlicher Schwankungen hingegen vorwiegend positiv aus. Auch Versicherungsansprüche zeigten zumeist eine positive reale Rendite.“

Schließlich legen auch Versicherungen das Geld Ihrer Kunden an den Kapitalmärkten an.

Mehr zum Thema: Soll ich jetzt investieren?

Investieren und trotzdem flexibel bleiben

Logischerweise scheuen sich Menschen mit weniger Vermögen oder Rücklagen, in Anlageklassen wir Aktien oder Fonds zu investieren. Oft aufgrund unnötiger Sorgen – schließlich gibt es längst gute Möglichkeiten, ganz einfach erfolgreich anzulegen.

Dabei ist wichtig:

Nie alles auf eine Karte setzen

Geld, das für die Altersvorsorge, als Rücklage oder für das Ansparen eines bestimmten Betrags gedacht ist, sollte niemals auf eine einzelne Aktie gesetzt werden. Sinnvoller ist ein breites weltweites Investment, etwa mit Indexfonds (ETFs), wodurch das Risiko systematisch verringert wird.Man muss kein Experte sein

Mit einem Robo-Advisor wird anhand weniger Fragen eine individuell passende Anlagestrategie vorgeschlagen und ständig von Experten überprüft. Die Anleger selbst müssen dafür gar nichts weiter tun.Vermögensverwaltung für alle

Unabhängig vom eigenen Einkommen oder Vermögen bieten digitale Vermögensverwalter einen solchen Komplettservice für ein Investment an. So können auch jene, die besonders stark unter den Auswirkungen der Inflation leiden, von den Renditen des Kapitalmarkts profitieren. Bei growney beispielsweise ist das schon ab einmalig € 500 möglich, oder als Sparplan ab monatlich € 25 Euro.Sicheres Depot

Sicherheit spielt dabei eine große Rolle. Alle Fondsanteile werden in einem Depot bei einer deutschen Bank hinterlegt, das ausschließlich auf den Namen des Kunden läuft. Dieses Depot ist als Sondervermögen abgesichert. Das bedeutet: Selbst im – extrem unwahrscheinlichen – Fall einer Insolvenz der Bank bleibt das Investment Eigentum des Kunden. Und das komplett und in unbegrenzter Höhe.

Immer flexibel bleiben

Anders als bei Versicherungen oder Festgeld-Vereinbarungen kommen Anleger trotzdem immer an Ihr Geld. Jederzeit kann das Investment ganz oder teilweise ausgezahlt werden, ohne Kündigungsfristen oder Mindestlaufzeit.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.