Weniger Steuern bedeutet mehr Vermögen

Für eine optimale langfristige Entwicklung sind dabei drei Faktoren wesentlich:

Eine starke Rendite, durch die mehr aus dem eingesetzten Geld werden kann.

Der Zinseszinseffekt, der umso stärker wirken kann, je länger die Geldanlage besteht.

Möglichst geringe Abzüge durch Kosten bzw. Steuern, die sich negativ auf Rendite und Zinseszinseffekt auswirken.

Erfolgreich investieren: Der Staat verdient mit

Ein wesentliches Problem für alle, die erfolgreich investieren: Das Finanzamt beansprucht einen Teil der Erträge. Und das Jahr für Jahr. Grundsätzlich wird auf alle Erträge die Abgeltungsteuer in Höhe von 25 % fällig. Hinzu kommen 5,5 % Solidaritätszuschlag und ggf. Kirchensteuer, je nach Bundesland 8 % bzw. 9 %.

Bedeutet: In der Summe entstehen hohe Abzüge.

- 26,375 % Abgeltungsteuer inkl. Solidaritätszuschlag, ohne Kirchensteuer

- 28,375 % Abgeltungsteuer inkl. Solidaritätszuschlag und Kirchensteuer (Baden-Württemberg und Bayern)

- 28,625 % Abgeltungsteuer inkl. Solidaritätszuschlag und Kirchensteuer (alle anderen Bundesländer)

Bei allen Erträgen nehmen Banken in Deutschland diesen Abzug automatisch vor, solange kein Freistellungsauftrag vorliegt. Eine Freistellung können Sie maximal für 1.000 Euro pro Person und Jahr beantragen, darüber hinaus gehende Erträge müssen immer mit den oben genannten Sätzen versteuert werden.

Auch bei thesaurierenden ETFs, die gar keine Erträge ausschütten, sondern das Geld direkt wieder anlegen, um stärker vom Zinseszinseffekt zu profitieren, werden Jahr für Jahr Steuern fällig. Es wird eine sogenannte ETF-Vorabpauschale fällig, berechnet jeweils im Januar.

Für Anleger und Sparer haben die Steuern den gleichen negativen Effekt wie hohe Fondskosten: Desto mehr dem Anlagevermögen entnommen wird, umso weniger Geld steht zur Verfügung, um in den nächsten Jahren eine Rendite zu erzielen.

Steuern hemmen den Vermögensaufbau

Genauso wie hohe Kosten hemmen Steuern also den Vermögensaufbau stark. Der Zinseszinseffekt – über die Jahre ein großer Faktor beim Aufbau von Vermögen – wird durch die jährliche Entnahme von Steuern deutlich vermindert.

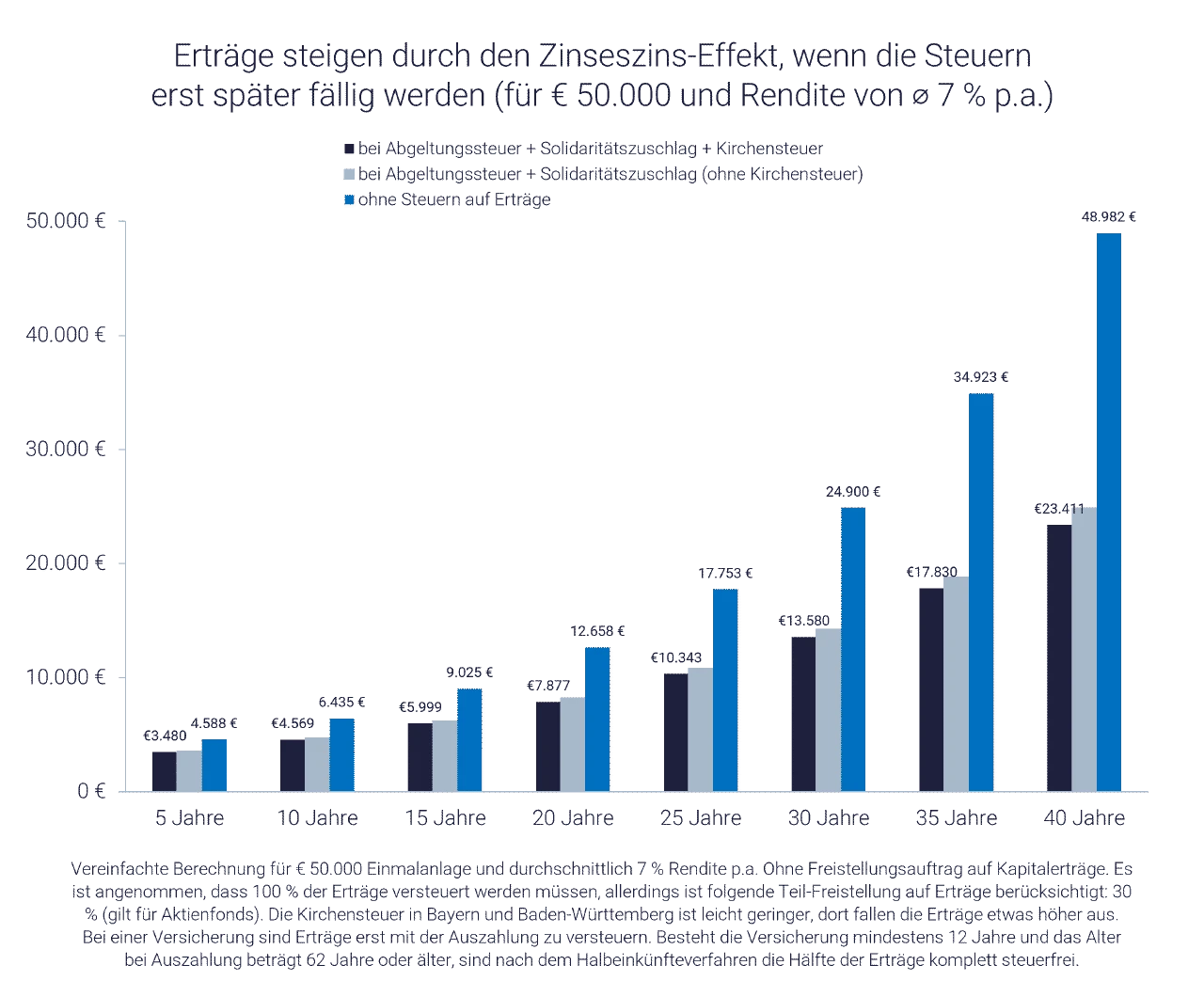

Wie stark sich das auf die Erträge der Geldanlagen auswirkt, zeigt das Beispiel von 50.000 Euro Einmalanlage. Die Erträge fallen über die Jahre gesehen deutlich geringer aus, wenn Jahr für Jahr Abgeltungsteuer und Solidaritätszuschlag abgezogen werden müssen. Fällt zusätzlich Kirchensteuer an, verringert sich der Ertrag sogar noch stärker.

Erfolgreich investieren für die Altersvorsorge wird also durch Steuern unnötig erschwert. In der Beispielrechnung mit durchschnittlich 7 % Rendite p.a. ergibt sich allein im 15. Jahr rund 3.000 Euro weniger Ertrag und nur das 25. Jahr betrachtet, sind es bereits mehr als 7.000 Euro Unterschied.

Summiert man die Differenz, kommt über die Jahre schnell ein hoher Betrag zusammen. Geld, das für den Vermögensaufbau oder die Altersabsicherung schlicht fehlt.

Vermögensaufbau und Altersvorsorge: ETFs besonders beliebt

Kostengünstige und passive Indexfonds – sogenannte ETFs – sind mittlerweile für Altersvorsorge und Vermögensbildung sehr beliebt. Sie haben klassische Lebens- oder Rentenversicherungen oder Sparbriefe abgelöst.

Jene, die mit ETFs anlegen, schätzen insbesondere die hohe Flexibilität. ETFs sind börsennotiert und können so börsentäglich einfach verkauft werden. Als Indexfonds bilden ETFs einen Index von Wertpapieren nach, deswegen ist auch kein Fondsmanager nötig – das spart die sonst recht hohen Verwaltungskosten für Investmentfonds.

ETFs eignen sich deshalb gut, um mittel- oder langfristig zu investieren und Vermögen aufzubauen, auch mit dem Zweck der Alterssicherung oder Altersvorsorge.

Bei allen, die mit ETFs erfolgreich investieren – entweder über eine ETF-Vermögensverwaltung oder mit einem ETF-Depot bei einer Onlinebank oder einem Neo-Broker wirkt sich allerdings ein Steuerabzug negativ auf die Vermögensentwicklung und den Zinseszinseffekt aus.

Von den üblichen Steuervorteilen einer Altersvorsorge lässt sich mit einer ETF-Geldanlage in der Regel nicht profitieren. Die gesetzlichen Grundlagen dafür sind bislang nicht an das Anlegerverhalten und die Bedürfnisse einer flexiblen, einfachen und günstigen Altersvorsorge angepasst.

Ein Vorstoß aus dem Herbst 2024, dies zu ändern und ein sogenanntes Altersvorsorgedepot möglich zu machen, ist damals gescheitert.

Steueroptimiert anlegen: Mehr Vermögen bei gleicher Rendite

Wer für später erfolgreich investieren will, kann in den allermeisten Fällen umso stärker von einer positiven Rendite profitieren, wenn Steuern erst mit der Auszahlung fällig werden.

Experten nennen das „nachgelagerte Besteuerung". Vorteil: Der Zinseszinseffekt kann stärker wirken, so dass mehr Geld für die Auszahlung zur Verfügung steht. Sinnvoll ist das insbesondere für jene, die langfristig für die Absicherung im Alter und den Vermögensaufbau anlegen. Denn so wird bei gleicher Rendite deutlich mehr Vermögen möglich.

Der Vorteil „nachgelagerte Besteuerung" ist in Deutschland traditionell Versicherungen vorbehalten. Er gilt zum Beispiel für die Riester-Rente, die Rürup-Rente (Basis-Rente) oder eine betriebliche Altersvorsorge. Auch für die klassische Lebensversicherung oder eine fondsgebundene Rentenversicherung (ab 2005) gilt die nachgelagerte Besteuerung.

Problematisch sind dabei Aspekte wie Flexibilität und Kosten. Oft ist es schwierig oder mit sehr hohen Kosten verbunden, sich vorzeitig Geld aus einer solchen Versicherung auszahlen zu lassen.

Für viele Versicherungen fallen sehr hohe Kosten an – auch wenn die Erträge in der Ansparphase nicht versteuert werden müssen, wird der Zinseszinseffekt so abgeschwächt. Vom Steuervorteil profitiert das Versicherungsunternehmen oft mehr als die Sparer oder Anleger.

Um sinnvoll steueroptimiert anlegen zu können, ist daher besonders wichtig:

- Eine nachgelagerte Besteuerung zu ermöglichen.

- Die Kosten möglichst gering zu halten.

- Eine hohe Flexibilität zu gewährleisten.

Nur so kann der Zinseszinseffekt besonders stark wirken - und zugleich sichergestellt werden, dass Anleger jederzeit auf ihr Geld zugreifen können. Das ist wichtig, falls sich die persönlichen Pläne oder Ziele ändern.

Bequem profitieren mit einer ETF-Rentenversicherung

Als einer der größten digitalen Vermögensverwalter in Deutschland hat sich growney zur Aufgabe gemacht, optimale Lösungen für die Kunden zu ermöglichen: kostengünstig, flexibel und mit Steuervorteilen.

Gerade wenn es um Altersvorsorge und Vermögensaufbau geht, ist die nachgelagerte Besteuerung deshalb ein wichtiger Bestandteil für die Chance auf mehr Vermögen – bei gleichem Risiko und mit gleicher Rendite.

Mit der ETF-Rentenversicherung werden die Vorteile aus ETF-Geldanlage und steueroptimierter Rentenversicherung kombiniert. Natürlich mit geringen Kosten und hoher Flexibilität. So kann der Zinseszinseffekt stärker wirken und das Vermögen über die Jahre stärker wachsen.

Das ETF-Portfolio wird dabei komplett von growney verwaltet und ständig überprüft – ohne Aufwand für den Kunden.

Die nachgelagerte Besteuerung macht dabei mehrere Vorteile möglich:

Erträge müssen in der Ansparphase nicht besteuert werden (auch nicht bei Fonds- oder Strategiewechsel)

Bei Auszahlung sind 15 % der Erträge immer steuerfrei

Für die übrigen 85 % kann das Halbeinkünfteverfahren in Anspruch genommen werden: Besteht der Vertrag mindestens 12 Jahre und das Alter bei Auszahlung ist 62 oder älter, so ist nur die Hälfte zu versteuern.

Außerdem ist kein Freistellungsauftrag nötig. Der Freibetrag von € 1.000 pro Person kann anders verwendet werden.

Weitere Möglichkeiten dieser Lösung:

100 % Beitragsrückzahlung im Todesfall

Tritt der Todesfall in der Ansparphase und vor dem Alter von 75 Jahren ein, werden mindestens alle Beiträge an die Angehörigen gezahlt (natürlich zzgl. Zuzahlungen, abgzl. Teilauszahlungen). Ist das Fondsvermögen zu diesem Zeitpunkt höher, wird dieses gezahlt. Steuerlich interessant: Bei Auszahlung im Todesfall wird keine Einkommensteuer oder Abgeltungsteuer fällig.Jederzeit einfach anpassen

Teil-Auszahlungen sind in der Ansparphase jeden Monat möglich (mindestens 100 Euro, mindestens 400 Euro müssen im Vertrag verbleiben). Kosten entstehen keine. Ebenfalls kostenfrei sind zusätzliche Einzahlungen, Änderungen des Sparplans, Kündigung oder Wechsel der Anlagestrategie oder die Verschiebung der Fälligkeit.Lebenslange Rente oder einmalige Kapitalauszahlung

Sie entscheiden nicht nur wann, sondern auch wie das Geld ausgezahlt werden soll: Einmalig als Kapitalzahlung oder als monatliche Rente – ein ganzes Leben lang.Sie können sich auch einen Teil auszahlen lassen und den Rest für eine Rentenzahlung nutzen. Ganz flexibel, so wie es zu Ihren persönlichen Bedürfnissen passt.

Für den Großteil aller Anleger mit dem Ziel Altersvorsorge ist die ETF-Rentenversicherung die attraktivere Lösung.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.