Kaufkraftverlust! Das Verhältnis von Inflation und Zinsen

Sparen, sparen, sparen: Im Corona-Lockdown haben viele Arbeitnehmer derzeit mehr Geld übrig als sonst. Hinzu kommt seit Jahresbeginn der Soli-Effekt: Durch den teilweisen Wegfall des Solidaritätszuschlags haben viele Steuerzahler netto mehr von ihrem Bruttogehalt übrig.

Ergebnis: Die Sparbücher, Girokonten und Tagesgeldkonten bei Sparkassen und Banken sind gefüllt wie noch nie. In Deutschland gibt es gerade ein Rekordvermögen. Geld, dass nicht genutzt wird – und auch keine Rendite erzielt. Denn durch die Zinspolitik der EZB gibt es weder für Girokonten noch für das Sparbuch Zinsen. Sparkassen und Banken wissen in der Folge schon gar nicht mehr, wohin mit dem ganzen Geld.

“Die Sparkassen wurden geradezu mit Ersparnissen geflutet”, schlägt Wolfgang Zender vom Dachverband der ostdeutschen Sparkassen (OSV) Alarm. Ein bundesweites Phänomen, denn in fast allen Orten Deutschlands gibt es eine Sparkasse in der Nähe. Beim OSV heißt es dazu weiter: “Unseren Sparkassen fehlen jedoch Möglichkeiten, diese Gelder zu investieren beziehungsweise zinsbringend anzulegen.“

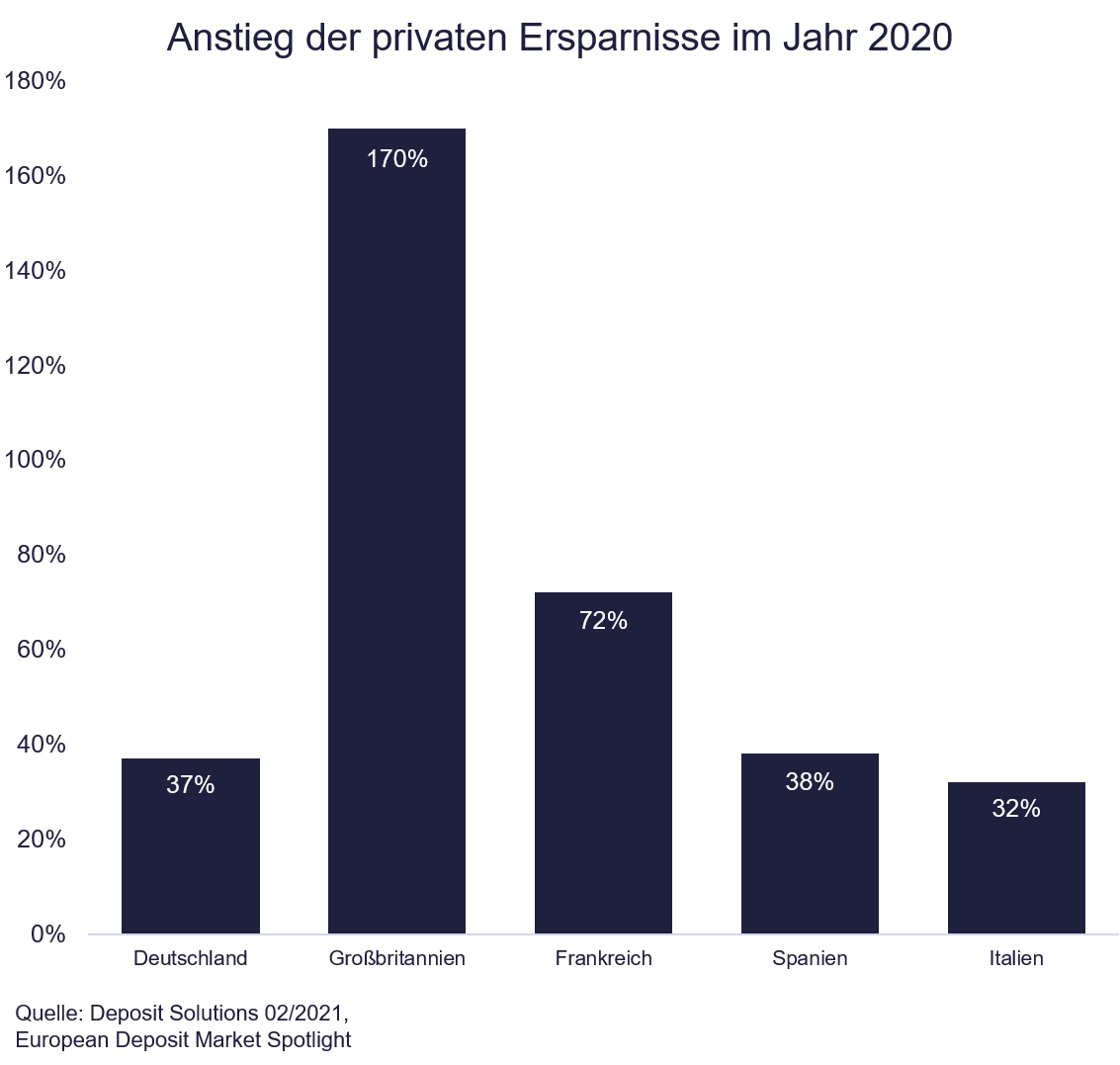

Und auch bei Banken sieht es ganz ähnlich aus: volle Konten, keine Zinsen. In anderen europäischen Staaten sind die Ersparnisse 2020 durch den Corona-Lockdown dabei noch stärker gestiegen als in Deutschland - so in Großbritannien (plus 170 Prozent), Frankreich (72 Prozent) oder Spanien (38 Prozent).

Das Kaufkraftproblem und die Zinsen

Ein geschätztes Vermögen von 2,9 Billionen Euro liegt so ohne wirklichen Ertrag herum. Und das bringt ein weiteres Problem mit sich: einen gewaltigen Kaufkraftverlust durch den Zins-Alarm. Denn selbst bei Festgeld und Tagesgeld Zinsen nur oft geringer sind, sorgt die Inflation dafür, dass die Kaufkraft in Deutschland ständig sinkt.

Selbst bei 1 Prozent Inflation beläuft sich der jährliche Kaufkraftverlust in Deutschland dadurch auf 29 Milliarden Euro! Durch den Nullzins bleibt das Bankguthaben bzw. das Geld auf Sparbuch oder Girokonto gleichviel, aber man kann Jahr für Jahr weniger dafür kaufen.

Konkrete Beispiele für den Kaufkraftverlust

Angenommen, Sie haben € 10.000 gespart – und lassen es auf dem Konto liegen (0 Prozent Zinsen, Sparbuch, Sparkasse oder Bank).

Nach einem Jahr haben Sie immer noch € 10.000 auf dem Konto. Doch die Güter oder Dienstleistungen, die Sie für das Geld kaufen können, sind teurer geworden – in unserem Beispiel um die Inflationsrate von einem Prozent. Was vorher € 10.000 kostete (etwa eine Küche), hat nun den Preis von € 10.100.

Ergebnis: Obwohl Ihr Kontoguthaben nicht geringer geworden ist, gibt es einen Verlust Ihrer persönlichen Kaufkraft. Deutschland hatte dabei in den letzten Jahren sogar eine höhere Inflation als 1 Prozent – im Schnitt der letzten 10 Jahre waren es 1,33 Prozent

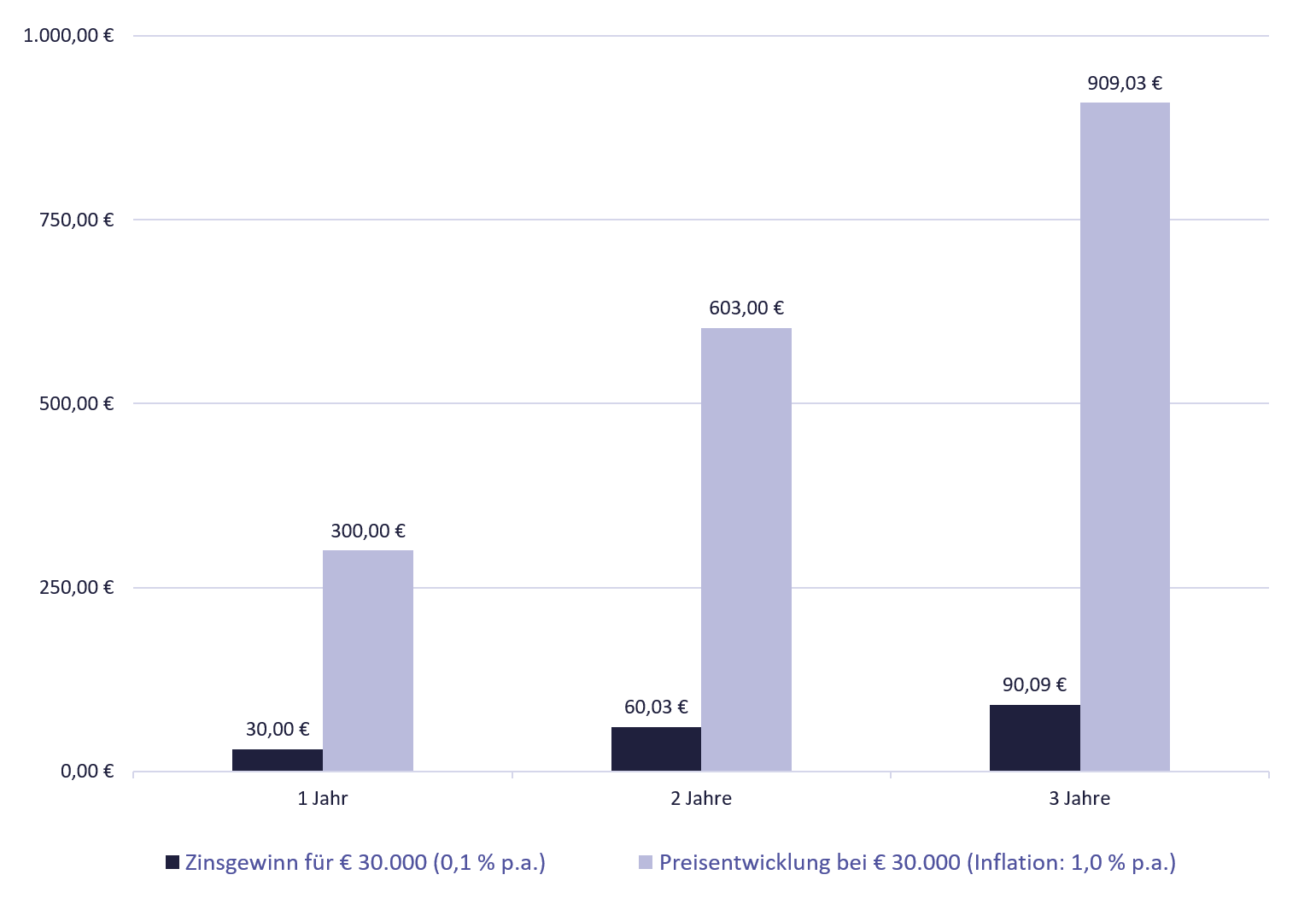

Im zweiten Beispiel haben Sie € 30.000 für ein neues Auto zurückgelegt. Doch weil Sie wegen der Covid-19 Pandemie nur im Homeoffice arbeiten, lassen Sie das Geld lieber auf dem Konto (0,1 Prozent Zinsen, Tagesgeldkonto, Sparkasse oder Bank).

Durch die Zinsen wird Ihr Geld jetzt mehr: Nach einem Jahr haben Sie immerhin € 30.030 auf dem Konto. Doch der Autopreis ist um die Inflationsrate (1 Prozent) gestiegen. Jetzt sind € 30.300 fällig. Der Zinsgewinn reicht also nicht, um die allgemeine Kaufkraftentwicklung Deutschlands auszugleichen.

Durch den Zinseszins-Effekt verstärkt sich dieser Effekt übrigens je länger Sie mit dem Autokauf warten. Nach drei Jahren hätten Sie auf dem Tagesgeldkonto Zinsen in Höhe von € 90,09 erzielt. Ihr Wunschauto kostet nun aber € 30.909,03 wenn sich die Preise entsprechend der Inflation entwickelt haben. Ihr Kaufkraftverlust (Definition: Inflation und Kaufkraft in unserem Finanzwiki) beträgt nun sogar € 818,94.

Beispiel 3: Zur Finanzierung einer Immobilie haben Sie € 100.000 angespart. Durch die Coronakrise und die Situation auf dem Immobilienmarkt warten Sie aber lieber noch mit dem Projekt Hauskauf. Stattdessen wird der Betrag fest angelegt (0,3 Prozent Zinsen, Festgeld, Sparkasse oder Bank). Ergebnis nach einem Jahr: € 100.300 auf dem Festgeldkonto.

Aber: Entwickeln sich die Immobilienpreise im gleichen Verhältnis wie die Inflationsrate, so müssten Sie jetzt € 101.000 aufbringen, um dieselbe Leistung zu bekommen wie ein Jahr zuvor für Ihr Vermögen von € 100.000.

Stellt sich also die Frage, ob es überhaupt sinnvoll ist, größere Ausgaben hinauszuzögern. Genau diesen Effekt will die Europäische Zentralbank (EZB) übrigens bewirken: Durch ihre jahrelange Nullzins- und Minuszinspolitik soll der private Konsum angekurbelt werden. Die Menschen sollen also nicht sparen, sondern das Geld soll zurück in die Wirtschaft fließen.

Die Alternative: Rendite statt Zinsen

Doch was, wenn Sie jetzt gerade kein Geld ausgeben wollen – oder es wegen des anhaltenden Corona-Lockdowns auch gar nicht können? Müssen Sie dann tatenlos zusehen, wie Ihr Bankguthaben an Kaufkraft verliert? Oder auf den unwahrscheinlichen Fall hoffen, dass aus der Inflation eine Deflation (Definition hier) wird – und damit der Kaufkraftverlust gebremst wird?

Nein, jeder Sparer in Deutschland kann etwas tun – und sein Geld investieren. So steigt die Chance, dass das Vermögen wächst und der Kaufkraftverlust mehr als ausgeglichen wird. Die Bundesbank hat in Ihren Betrachtungen zur Vermögensentwicklung sogar ausdrücklich darauf hingewiesen, dass Alternativen wie Aktien, Anleihen oder Fondssparen, z.B. mit ETFs geeignet sind, dem Kaufkraftverlust entgegenzuwirken.

Die Experten der Bundesbank beschreiben den Verlust der Kaufkraft in Deutschland so: “Über die letzten Jahre betrachtet, zeigt sich insgesamt, dass der Beitrag der Bankeinlagen die reale Gesamtrendite durchweg dämpfte. Seit Ende 2016 liegt er unverändert im negativen Bereich.”

Zu Investments als Alternative, heißt es weiter: „Die Erträge anderer Anlageformen wie Aktien, Schuldverschreibungen, Investmentfondsanteile und Ansprüche gegenüber Versicherungen werden hingegen auch durch Kurseffekte beeinflusst. Bei Aktien und einschlägig investierenden Investmentfonds fallen darüber hinaus meist Dividendenzahlungen an. Für die Gesamtrendite des Portfolios der privaten Haushalte müssen neben den Zinszahlungen diese Komponenten ebenfalls berücksichtigt werden.”

Klartext: Wer sein Geld nur bei Banken oder Sparkassen in Form von Tagesgeldkonten, Girokonten oder Sparbüchern liegen lässt, macht de facto jedes Jahr ein Minusgeschäft. Hinzu kommt, dass perspektivisch auch die Kosten steigen werden – und zwar unabhängig davon, ob die Kunden einer Sparkasse Online-Banking nutzen oder nicht.

In einem Bericht bei ntv heißt es dazu bereits: Der Dachverband der ostdeutschen Sparkassen schließt „nicht aus, dass Kunden für Sparkassen-Leistungen künftig mehr zahlen müssten“. So sei etwa damit zu rechnen, dass die Girokonto-Preise steigen werden. Auch dürften mehr und mehr Sparkassen Negativzinsen für Guthaben einführen – zunächst wahrscheinlich für Konten mit höheren Beträgen.

Investment mit ETFs: einfach erfolgreich anlegen

Trotzdem sind viele Deutsche immer noch skeptisch wenn es um Investments in Aktien geht. Verständlich. Denn wenn Sie von einzelnen Unternehmen Aktien kaufen birgt das immer ein besonders hohes Risiko. Das zeigen auch Fälle wie die Insolvenz von Wirecard oder die „T-Aktie“ der Deutschen Telekom.

Beliebte Alternative deshalb: ein ETF-Portfolio, das weltweit viele verschiedene Aktienwerte bzw. Anleihen umfasst. So lässt sich einfach erfolgreich anlegen - und Kursturbulenzen bei einer einzelnen Aktie fallen kaum ins Gewicht. (Was sind ETFs: Bedeutung einfach erklärt)

Bei growney umfasst ein ETF-Portfolio beispielsweise mehr als 5.000 Aktien und Anleihen aus über 40 Ländern. Auch wenn Sie nachhaltig investieren wollen, sind unsere Anlagestrategien weltweit ausgelegt: 550 Aktien aus mehr als 40 Ländern.

Unser Ansatz ist dabei: Sie selbst müssen sich gar nicht mit den Kapitalmärkten auskennen, wir übernehmen das für Sie. Das bedeutet konkret: Die ETFs werden regelmäßig von uns überprüft, Kursentwicklungen im Depot werden einmal jährlich durch Rebalancing ausgeglichen. So ist sichergestellt, dass das Risiko Ihrer Geldanlage mit ETFs sich nicht zu Ihren Ungunsten verändert.

Sie brauchen also gar nichts weiter zu tun. Außer natürlich sich bei einer positiven Kursentwicklung darüber zu freuen, dass Sie den Kaufkraftverlust für Ihr Geld durch ein Investment geschickt vermeiden.

Das unterscheidet unsere ETF-Portfolios deutlich vom Sparkonto, dem Tagesgeld, dem „Kopfkissen“ oder einer konventionellen Riesterversicherung. Denn all diese Geldanlagen haben gemeinsam, dass sie garantiert Verluste einbringen, wenn die Zinsen geringer sind als die Inflation. Umso besser, dass immer mehr Anleger sich für Alternativen mit anständiger Renditechance entscheiden.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.