Zinsen: Lohnt sich Tagesgeld oder Festgeld für mich?

In Deutschland gehören Tagesgeld und Festgeld (das auch Termingeld genannt wird) noch immer zu den beliebtesten Geldanlagen. Das ist selbst in der Niedrigzinsphase so geblieben. Mittlerweile sind zwar die Tagesgeld- und Festgeld-Zinsen wieder gestiegen, doch ehrlicherweise bewegt sich das Zinsniveau deutlich unterhalb der Preissteigerung durch die Inflation.

Für Anleger bedeutet das: Der Kontostand steigt zwar durch die Zinsen, weil aber gleichzeitig die Preise schneller steigen, lässt sich von dem Geld weniger kaufen. Ein Effekt, der als Kaufkraftverlust bekannt ist. Dennoch kann es gute Gründe geben, warum sich Anleger – ergänzend zu ihrer Investition in die Kapitalmärkte – für Termingeld oder Tagesgeld entscheiden.

Denkbar sind verschiedene Situationen, in denen Anleger von den aktuellen Zinsen für Tagesgeld profitieren können:

- Um das Geld zwischen mehreren Trades (mit Aktien, Optionsscheinen, ETFs oder anderen Wertpapieren) zu „parken“.

- Wenn Sie mit einem bestimmten Betrag flexibel bleiben wollen, weil Sie auf günstige Gelegenheiten an den Märkten warten.

- Als grundsätzliche Reserve für Notfälle oder unvorhersehbare Ausgaben, so dass Sie in einem solchen Fall keine anderen Vermögenswerte verkaufen müssen. Für eine solche Rücklage werden in der Regel zwei bis drei Monatsgehälter empfohlen.

Tagesgeld-Vergleich lohnt sich

Oft handelt es sich bei Tagesgeld-Angeboten um Zinsversprechen, die nur für kurze Zeit gelten oder ausschließlich Neukunden zur Verfügung stehen. Danach sinken die Zinsen dann automatisch – und zwar deutlich. Das sollten Sie bei einem Tagesgeld-Vergleich beachten.

Bei growney finden Sie ausschließlich Angebote im Tagesgeld-Vergleich, bei denen die Konditionen für Neukunden und Bestandskunden identisch sind. So vermeiden Anleger, dass sie alle paar Monate ein neues Tagesgeldkonto anlegen müssen, um sich attraktive Zinsen zu sichern.

Ihr Vorteil: gesetzliche Einlagensicherung

Neben Banken aus Deutschland finden Sie im Vergleich auch Tagesgeld- und Festgeld-Angebote von weiteren Banken aus der EU sowie aus Norwegen, Liechtenstein und Island. Für alle diese Länder gilt die gesetzliche Einlagensicherung von € 100.000 je Bank und Kunde.

Das bedeutet für Sie: Selbst im – sehr unwahrscheinlichen – Fall einer Bankeninsolvenz ist Ihr Geld auf dem Tagesgeldkonto abgesichert. Gesetzlich ist dabei die Entschädigungshöhe (bis zu € 100.000) und die zügige Abwicklung (innerhalb weniger Tage) garantiert.

In unbegrenzter Höhe sind dagegen Geldmarkt-ETFs abgesichert, mit denen sich ebenfalls von der kurzfristigen Zins-Entwicklung profitieren lässt. Dies liegt an den Regeln für ETF-Sondervermögen.

Die höchsten Zinsen bekommen Sie für Festgeld

Die EU-Einlagensicherung für € 100.000 gilt auch, wenn Sie sich für ein Festgeld-Angebot – also Termingeld - entscheiden. Bei Festgeld ist aber zu beachten, dass Sie während der vereinbarten Laufzeit nicht an das angelegte Geld herankommen. Sie profitieren andererseits von einem festen Zins für die gesamte Laufzeit. Wer sich heute ein solches Zins-Angebot für vier oder fünf Jahre sichert, bekommt also auch dann den zugesicherten Nominalzins, selbst wenn Zinsniveau und Inflation bis dahin sinken sollten.

Für Termingeld- bzw. Festgeld-Zinsen gilt in der Regel: Die Zinssätze sind höher als bei Tagesgeld. Aktuell beträgt das Verhältnis beispielsweise 4,0 % p.a. (Festgeld für 3 Jahre) zu 2,25 % p.a. für Tagesgeld-Zinsen (Stand: 12. Mai 2023)*.

Eine passende Alternative für Anleger können allerdings auch kurzfristige Termingelder sein. Bei diesen Festgeld-Angeboten werden die üblichen Tagesgeld-Zinsen oft deutlich übertroffen, z.B.

3,30 % p.a. für 6 Monate*

3,55 % p.a. für 12 Monate*

Wann sich Festgeld-Angebote besonders lohnen können

Die maximalen Zinserträge für Festgeld-Angebote sind immer noch geringer als bei einer Investition in die weltweiten Aktienmärkte. Dennoch gibt es Situationen, in denen Anleger Termingeld einem Investment vorziehen:

Das kann sinnvoll sein, wenn Sie wissen, dass zu einem bestimmten Zeitpunkt eine höhere Ausgabe fällig wird (Renovierung bzw. Modernisierung, Anzahlung fürs Haus, Nachzahlung für Steuern oder Energiekosten).

Beispiel: Sie sind in der Planungsphase für den Hausbau, wissen aber schon jetzt, dass sich Genehmigungen, Entwürfe und Vertragsverhandlungen noch etwa 6 Monate hinziehen wird. Das Geld für die Anzahlung wollen Sie angesichts des Kursrisikos lieber nicht investieren, freuen sich aber durchaus über die Zinserträge.Auch Firmen nutzen im Rahmen eines gezielten Liquiditätsmanagements oft kurzfristige Termingelder, wenn sie die Fälligkeit von Rechnungen gut planen und vorhersagen können. Dann kann der Zinsertrag aus der Festgeld-Anlage ein willkommene Zusatzeinnahme sein.

Sonderfall: Termingeld/Tagesgeld statt den alten Kredit abzahlen

- Besonders lohnt sich Festgeld bzw. Termingeld, wenn Sie derzeit einen alten Kredit mit sehr geringem Zinssatz zurückbezahlen und überlegen, ob sie eine Sonderzahlung leisten sollen. Denn: Ist Ihr Kreditzins geringer als die aktuellen Festgeld-Angebote, dann ist der Zinsertrag für Ihr Geld höher als der Effekt durch die Sonderzahlung für Ihren Kredit.

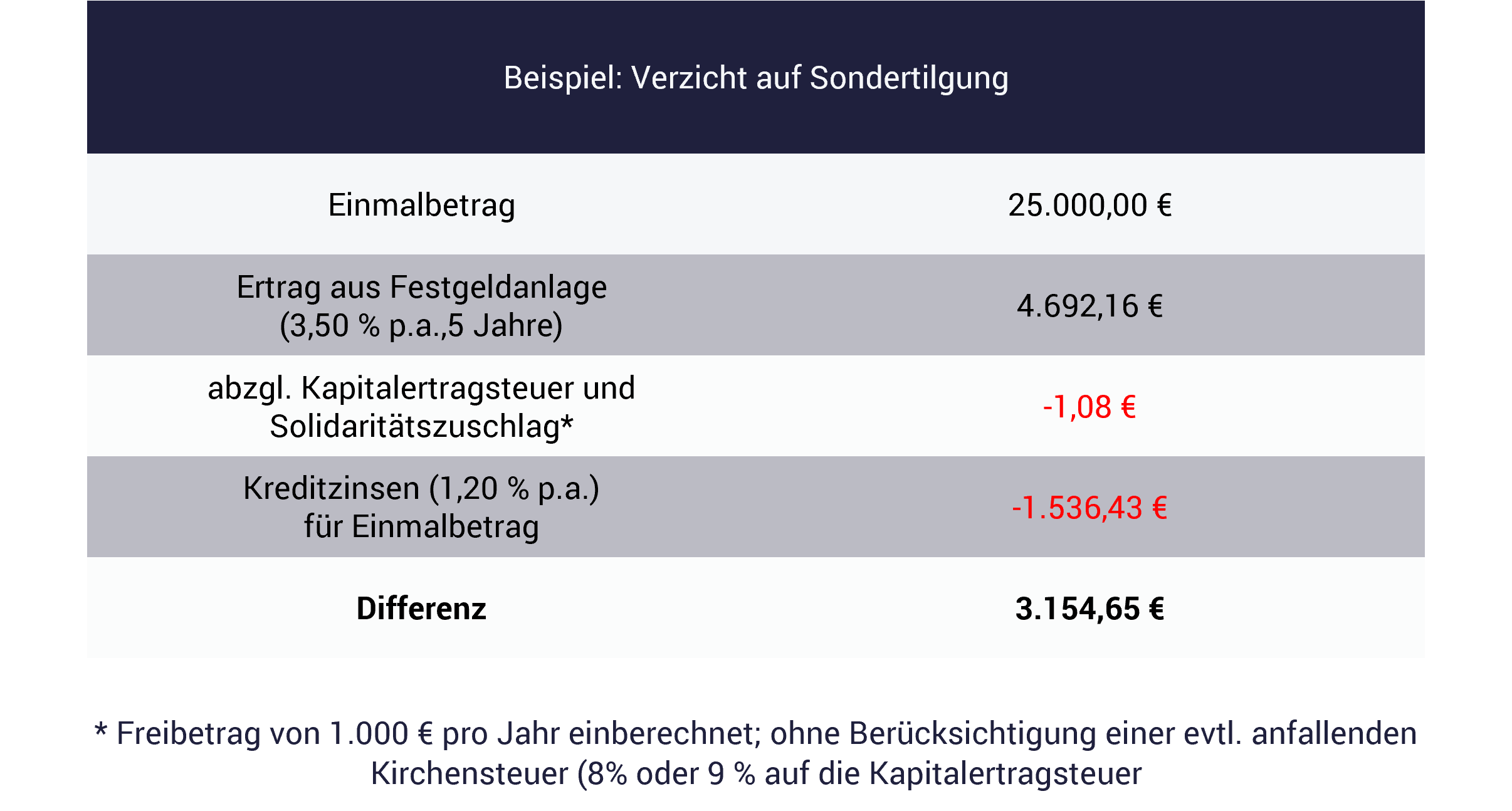

Beispiel: Sie haben € 25.000 aus einer Erbschaft und überlegen den Betrag als Sonderzahlung für Ihren offenen Immobilienkredit (Zins: 1,2 % p.a.) zu verwenden. Auf fünf Jahre gesehen würden Sie damit knapp 1.540 Euro an Kreditzinsen sparen. Legen Sie die Erbschaft allerdings über 5 Jahre als Termingeld zu 3,5 % p.a. an, beträgt der Zinsertrag etwas mehr als das Dreifache: 4.690 Euro. Es lohnt sich also, die Sonderzahlung erst in 5 Jahren zu leisten.

Zu bedenken ist an der Stelle, dass Zinserträge steuerpflichtig sind (25 % plus Solidaritätszuschlag) – durch den Freibetrag von 1.000 Euro je Person und Jahr hat das auf dieses Beispiel aber nur minimale Auswirkungen. - Sofern Ihr Kreditvertrag dies kostenfrei erlaubt, können Sie auch die Tilgung aussetzen und das Geld stattdessen als Tagesgeld oder Festgeld anlegen. Meist ist es möglich, nur noch die Zinsen zu zahlen (oder die Tilgung zumindest stark zu reduzieren). Auch dabei ergibt sich für Sie ein positiver Effekt, wenn die Geldanlage-Zinsen höher sind als die Kreditzinsen.

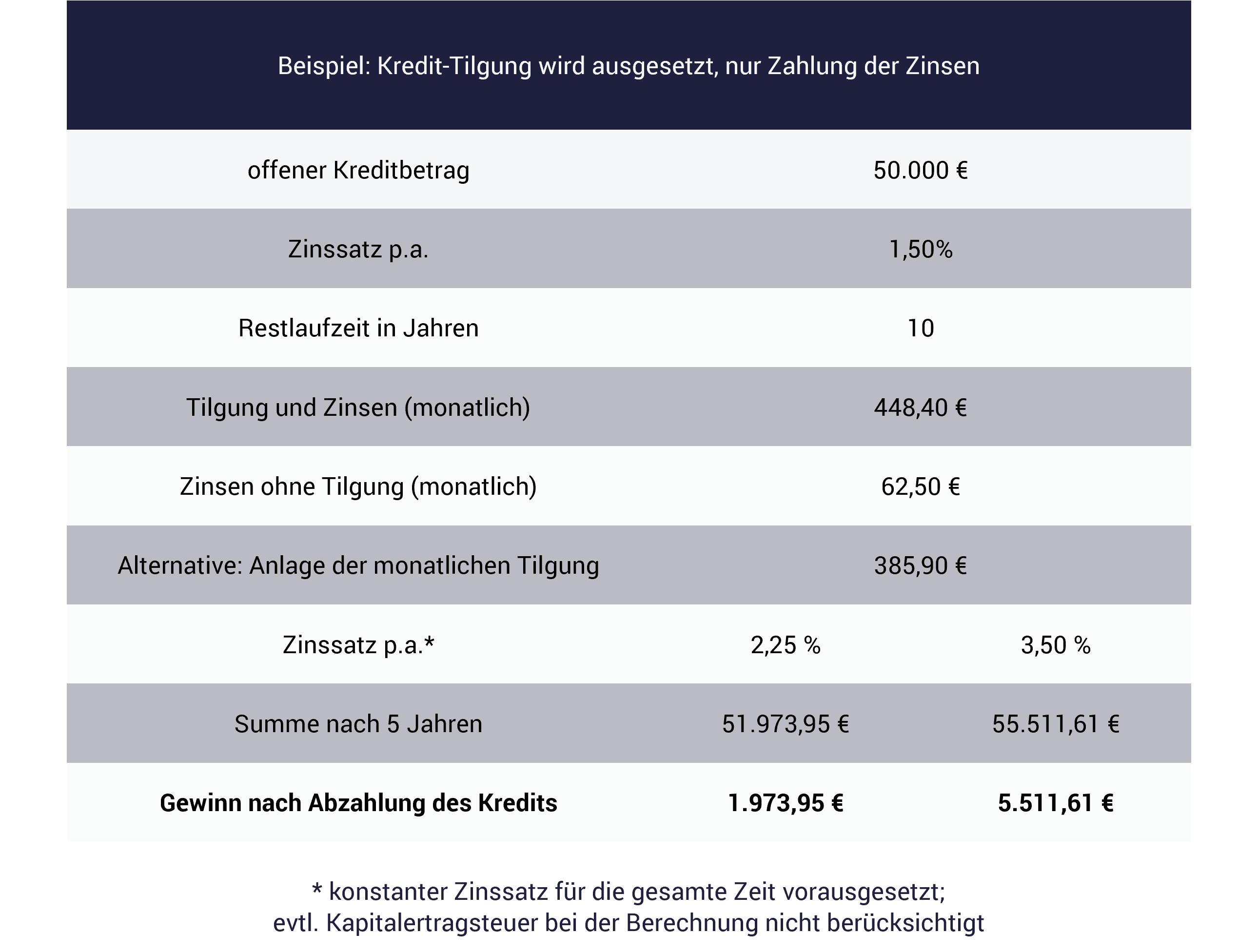

Auch hierzu ein Kreditbeispiel: Sie müssen in den nächsten zehn Jahren noch den Betrag von € 50.000 für Ihren Kredit abzahlen (Zins: 1,50 % p.a.). Bei vollständiger Tilgung ergibt das eine monatliche Rate von knapp € 450. Die monatlichen Zinsen machen dabei € 62,50 aus. Zahlen Sie also nur noch die Zinsen, können Sie den Betrag von etwa 385 Euro als Tagesgeld oder Festgeld anlegen.

Machen Sie das konsequent die zehn Jahre lang, die Ihr Kredit noch läuft, so haben Sie am Ende knapp € 52.000 (bei 2,25 % p.a. Tagesgeld*) oder gar mehr als € 55.500 (bei 3,5 % p.a. Festgeld). Sie können die restliche Kreditsumme auf einen Schlag abbezahlen und haben sogar noch Geld übrig. Und das ohne eine monatliche Mehrbelastung.

Es gibt also gute Gründe, warum sich Tagesgeld oder Festgeld lohnen kann. Auf jeden lohnt sich die Angebote und Zinsen zu vergleichen. Wer flexibel bleiben und trotzdem von Zinsen profitieren will, für den können sich Geldmarkt-ETFs lohnen.

Alle Zinsangebote Stand: 12. Mai 2023, seitdem gab es mehrere Zinsänderungen. Die aktuellen Angebote gibt es hier

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.