Investieren in ETFs: Oft besser als aktive Fonds

Investieren in ETFs ist sehr beliebt geworden: Bei Banken, Sparkassen oder in Trading Apps lassen sich ganz einfach ETFs kaufen oder eben auch ein ETF-Sparplan einrichten - eine neue Form des Fondssparens also.

Auf dem Markt zeigt sich dabei eine wichtige Veränderung: aktive Investmentfonds verlieren an Bedeutung, dagegen werden ETF-Fonds immer gefragter. Diese Entwicklung zeigt sich längst auch bei großen Investoren weltweit: Sie setzen ebenfalls vermehrt auf ETFs.

Zwei aktuelle Studien, die die Entwicklung von aktiven Fonds und ETFs vergleichen, unterstreichen noch einmal, warum das so ist.

Aktive Fonds und ETFs: Unterschied bei Investmentansatz und Kosten

Die größten Unterschiede zwischen Fonds und ETFs betreffen den grundsätzlichen Anlageansatz und die Kosten, die dadurch entstehen.

Fonds: Aktives Management soll den Markt schlagen

Aktive Investmentfonds agieren nach dem Prinzip des Stockpickings. Die Fondsmanager versuchen also Aktien zu identifizieren, die sich in der Zukunft überdurchschnittlich gut entwickeln könnten. Fonds sollen dadurch eine bessere Performance erzielen als das jeweilige Aktiensegment.

Beispiel: Bei einem Dax-Fonds entscheiden Fondsmanager, welche der Dax-Werte sie im Fonds „übergewichten“. Diese Aktien sind im Fonds dann deutlich stärker vertreten als andere Wertpapiere. Die Hoffnung: Steigt der Aktienkurs in der Folge stärker an als der gesamte Dax, ist der Fonds erfolgreich.

Wie funktionieren ETF? Beispiel für einen Indexfonds

Im Gegensatz zu einem aktiven Fonds wird mit ETFs in der Regel ein passiver Ansatz verfolgt. ETFs bilden meistens einen Aktienindex (oder einen Anleihen-Index) nach - ohne dass ein Fondsmanager aktiv eingreift. Deswegen werden ETFs auch Indexfonds oder passive Fonds genannt. Verändert sich der Index, wird auch die Zusammensetzung des ETFs entsprechend verändert.

Für das Beispiel des Aktienindex Dax heißt das: Um den Index nachzubilden, enthält ein ETF Aktien aller Dax-Unternehmen – und zwar im gleichen Ausmaß wie die Unternehmen im Index vertreten sind. Bedeutet: Wer die Entwicklung des Dax mit dem ETF vergleicht, sollte weitgehend die gleiche Performance erzielen.

Mehr zum Thema: Was sind ETFs?

Wie lässt sich langfristig besser investieren?

Welche Variante ist auf Dauer erfolgreicher?

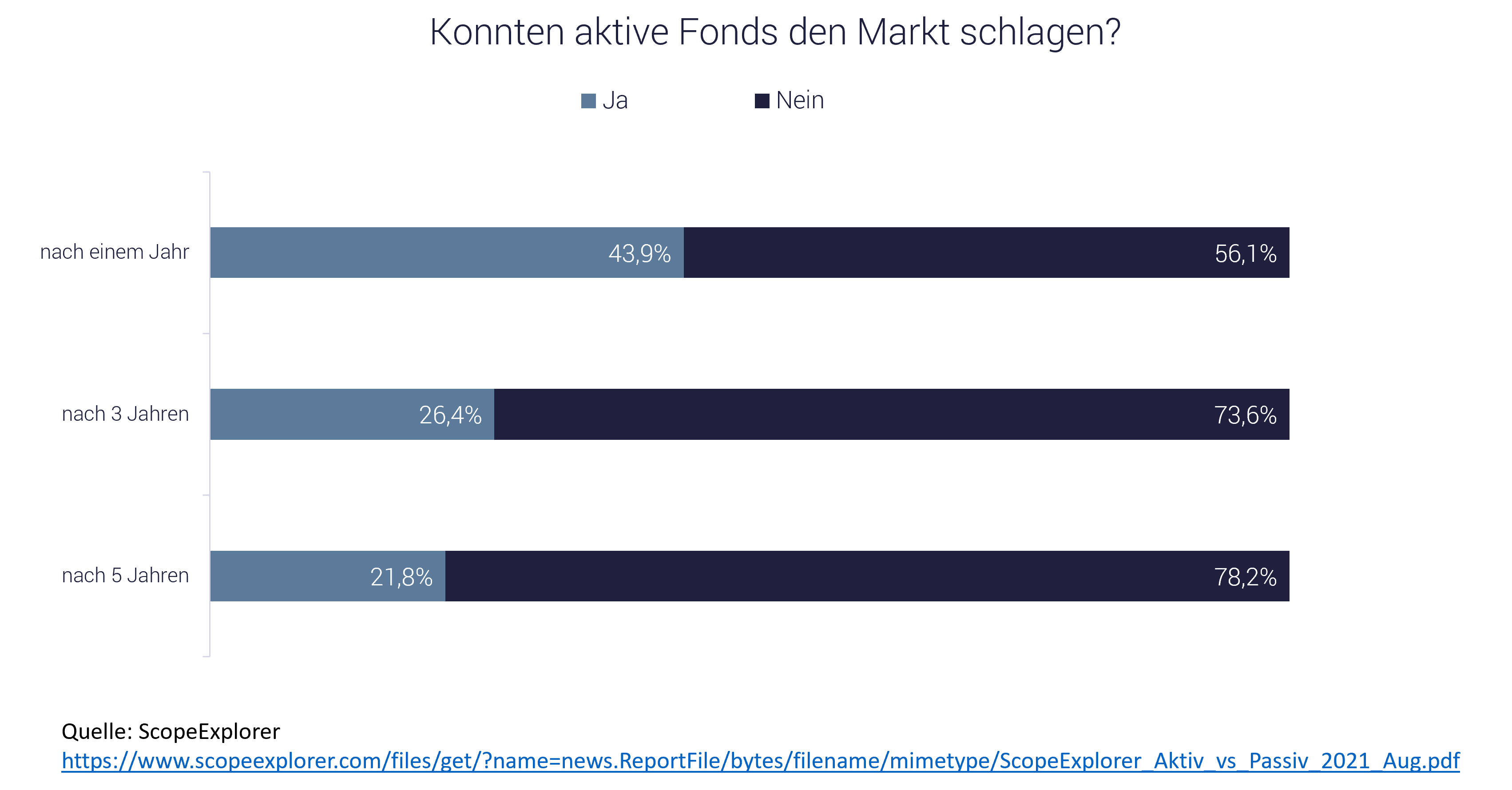

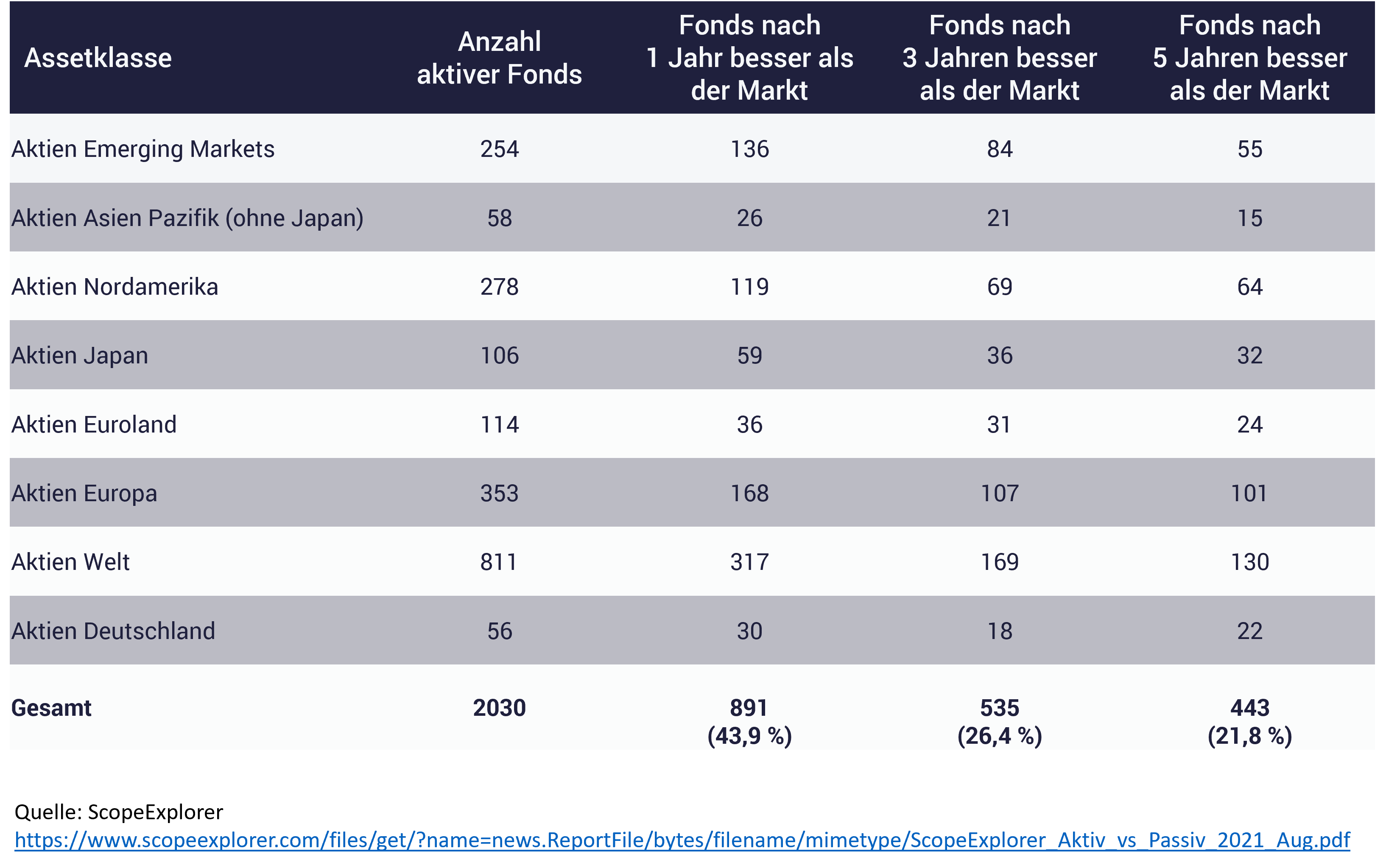

Zwei aktuelle Studien zeigen: Langfristig gelingt es den Managern aktiver Investmentfonds nur selten, immer die richtigen Wertpapiere auszuwählen. Die Experten der Ratingagentur ScopeExplorer haben beispielsweise 2030 aktive Investmentfonds untersucht – und überprüft, ob sie ihr Versprechen halten können, eine überdurchschnittlich hohe Rendite zu erzielen.

Ergebnis: Gerade bei Betrachtung über mehrere Jahre schaffen aktive Investmentfonds das größtenteils nicht!

- Vergleicht man die Kursentwicklung für ein Jahr, so erreicht nicht mal die Hälfte der Fonds dieses Ziel: Nur 43,9 Prozent sind besser als der Index. Bedeutet im Umkehrschluss: in 56,1 Prozent wären Anleger mit einem ETF vergleichsweise besser dran gewesen.

- Noch schlimmer sieht es in Betrachtung der Performance über die letzten 3 Jahre aus: Nur rund jeder vierte der untersuchten Fonds (26,4 Prozent) ist dann besser als der Gesamtmarkt.

- Und über den Investment-Zeitraum von 5 Jahren sind es noch weniger: 21,8 Prozent, also nur 443 der insgesamt 2030 aktiven Fonds, können besser abschneiden als der Index.

- Besonders stark ist dieser Effekt bei weltweit investierenden Aktienfonds. Dort schafften es in der 5-Jahresbilanz gerade einmal 16 Prozent der Fonds, den Vergleichsindex zu schlagen. Bedeutet: Für Anleger wäre es in 84 Prozent der Fälle besser gewesen in einen ETF-Fonds zu investieren.

Studie zu Fonds und ETF: Empfehlung ist eindeutig

Bestätigt wird dieses Ergebnis von einer weiteren Untersuchung: Für die Wirtschaftswoche haben die Experten der Fondsratingagentur Morningstar den Vergleich Fonds und ETFs gemacht.

Das Ergebnis: „Für sehr kurzfristige Strategien nach dem Motto ‚Schneller Gewinn und weg‘ taugen die Fondsprofis hervorragend.“ Dieser Erfolg aber gilt „eben nur über einen Zeitraum von zwölf Monaten“. Darüber hinaus gelingt es hingegen kaum einem aktiven Fondsmanager, den Vergleichsindex zu schlagen:

Nach fünf oder zehn Jahren spielen die kurzfristig extrem erfolgreichen Fonds nur noch die ETF-Renditen ein.“

Bei gleicher Rendite gibt es dennoch einen wesentlichen Unterschied zwischen ETFs und aktiven Fonds:

ETFs kosten deutlich weniger: Durchschnittlich verlangen die Anbieter von ETFs nur zwischen einem Sechstel und einem Viertel der Gebühren von gemanagten Fonds.“

Die Nachteile von aktiven Fonds

Bedeutet zusammengefasst: Gerade wer eine Geldanlage für mittel- oder langfristige Ziele sucht (Altersvorsorge, Sparen fürs Kind, Vermögensaufbau, Rücklage für Traumurlaub oder eine Immobilie), für den sind ETFs die bessere Wahl. Denn aktive Fonds haben nach diesen Studien zwei ganz zentrale Nachteile:

- Aktive Fondsmanager versuchen zwar, mit ihrer Aktienauswahl besser abzuschneiden als ein ETF. Vergleiche zeigen aber deutlich, dass dies nur in seltenen Fällen wirklich gelingt, weil selbst erfahrene Fondsmanager nicht immer und auf Dauer richtig liegen können.

- Durch das aktive Fondsmanagement entstehen deutlich höhere Kosten als durch den passiven Investmentansatz von ETFs. Vorteile bringt das den Anlegern nicht – das Fondsmanagement wird ja unabhängig davon bezahlt, ob der Fonds besser als ETFs abschneidet.

Deshalb empfehlen Verbraucherschützer oder die Stiftung Warentest oftmals: ETFs kaufen ist für die meisten Anleger sicher besser als das klassische Fondssparen.

Wie lässt sich optimal weltweit investieren?

Wer mit ETFs investieren will, steht allerdings vor der nächsten Frage: Welches sind die besten ETFs? Welcher ETF-Empfehlung kann man vertrauen? Wie gelingt es, sich ein passendes ETF-Portfolio zusammenzustellen?

Denn längst gibt es ein großes ETF-Angebot, weltweit existieren mehr als 7.000 Indexfonds. Den perfekten ETF oder der beste ETF für alle Anlegertypen ist da sicher nicht dabei. Genauso wie ETFs Aktienindizes abbilden gibt es ja auch Anleihe-ETFs, die gut zu den persönlichen Finanzzielen passen können.

Deswegen nutzen viele die Möglichkeit, sich ein passendes weltweites Portfolio durch einen Robo-Advisor zusammenstellen zu lassen. Bei growney werden so bis zu 10 ETFs für eine optimale Anlagestrategie zusammengestellt. So ist ein weltweites Investment in bis zu 5.000 Wertpapiere ganz einfach möglich. Außerdem wird darauf geachtet, dass je nach persönlicher Einstellung und der finanziellen Zielsetzung nicht nur Aktien-ETFs, sondern auch Anleihe-ETFs berücksichtigt werden.

growney-Leifaden für die Geldanlage

Zu den Leistungen eines Robo-Advisors wie growney gehört dabei auch die ständige Überprüfung der ETFs und der Anlagestrategie: Passen die Indexfonds noch? Werden ggf. ETFs aufgelegt, die besser passen oder günstiger sind? Wie müssen durch Kursentwicklung entstandene Verschiebungen im ETF-Portfolio durch ein regelmäßiges Rebalancing ausgeglichen werden?

All das übernimmt ein Robo-Advisor automatisch – ohne dass Kunden sich um diese Details der Geldanlage kümmern müssen. Wichtig ist dabei auch: growney ist einer der wenigen unabhängigen digitalen Vermögensverwalter, ist bei der Auswahl der ETFs also allein seinen Kunden verpflichtet – im Sinne eines optimalen Ergebnisses!

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.