Weniger Garantiezins: Lohnt sich die Lebensversicherung noch?

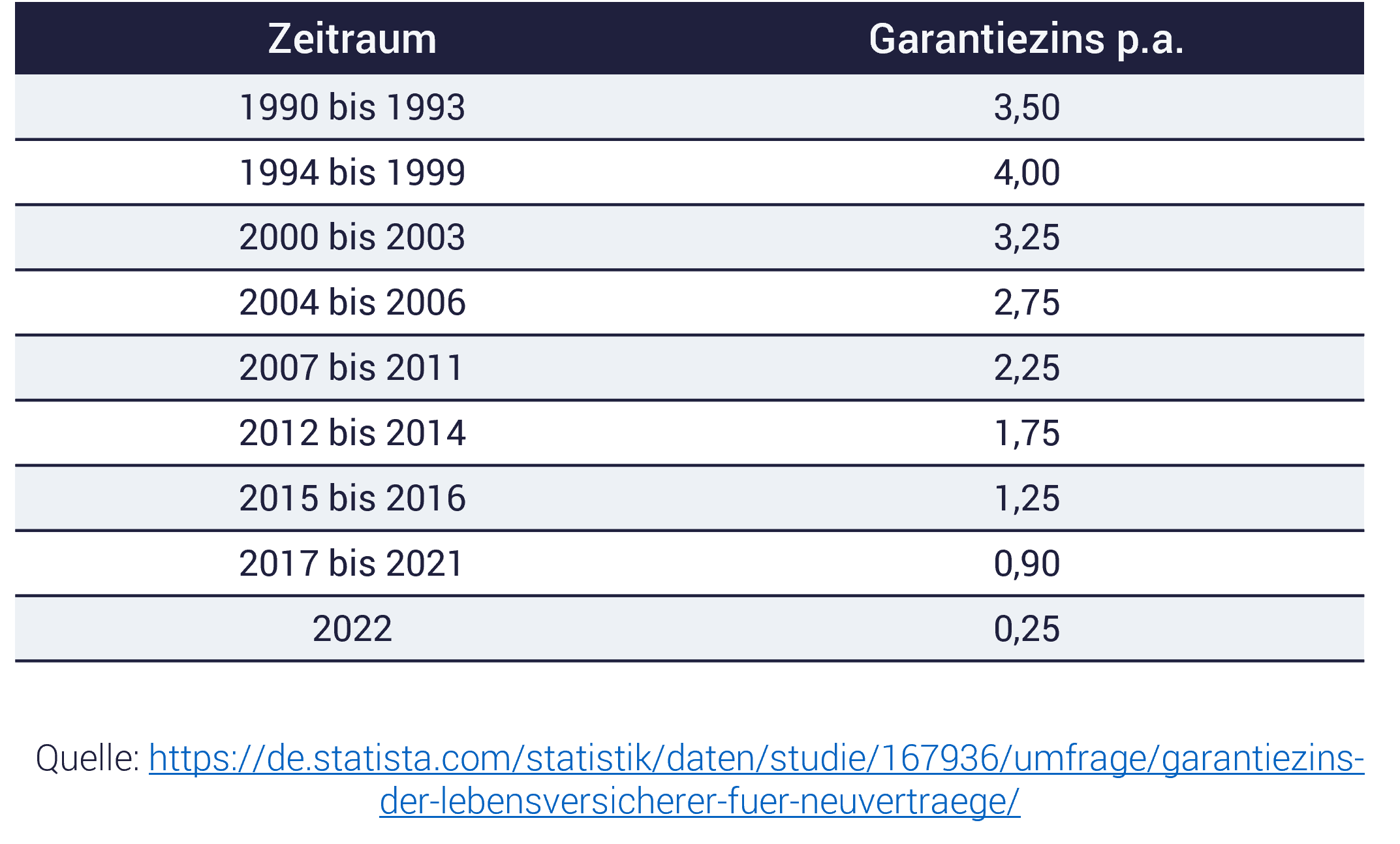

Ab dem 1. Januar 2022 dürfen Versicherungen ihren Kunden bei Abschluss einer neuen Lebens- oder Rentenversicherung nur noch eine garantierte Verzinsung von 0,25 Prozent pro Jahr versprechen. Bislang sind es 0,9 Prozent jährlich. Zum Vergleich: Vor 20 Jahren lag der Garantiezins für Versicherungen bei 3,25 Prozent. Zwischen 1994 und 2000 waren es sogar 4 Prozent.

Die Senkung des Garantiezinses hat mit der aktuellen Niedrigzinsphase und der Zinspolitik der EZB zu tun. Sie macht es Versicherungen schwer, mit festverzinslichen Papieren gute und sichere Erträge zu erzielen. Sowohl Versicherer wie auch Verbraucherschützer sehen kritisch, dass der Garantiezins gesenkt wird.

Entwicklung Garantiezins Lebensversicherung: Tabelle

Was ist der Garantiezins?

Der Garantiezins wird in Versicherungsbedingungen auch als „Höchstrechnungszins“ bezeichnet. Aber: Was ist der Garantiezins? Er gibt an, welchen Zins auf den Sparanteil die Versicherer den Kunden von Lebens- oder Rentenversicherungen garantieren. Der Garantiezins ist nur ein Teil der Verzinsung, hinzu kommt in der Regel noch eine Überschussbeteiligung.

Garantiezins (bzw. Höchstrechnungszins) werden von der Bundesregierung bzw. dem Finanzministerium festgelegt. Der Festlegung geht ein gemeinsamer Vorschlag der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und der Deutschen Aktuarvereinigung voraus. Mit der Festlegung soll verhindert werden, dass Versicherer ihren Kunden zu hohe Zinssätze in Aussicht stellen und sich damit übernehmen. Versicherungen dürfen ab Januar keine höheren Garantiezinsen als 0,25 Prozent pro Jahr vereinbaren.

Für die Versicherungswirtschaft bedeutet das Auswirkungen auf ihre Kalkulation: Denn der Höchstrechnungszins definiert auch, mit welchen Erträgen Versicherungsunternehmen für zwingend vorgeschriebene Rückstellungen („Deckungsrückstellungen“) rechnen dürfen. Das soll eine finanzielle Krise einzelner Versicherer verhindern und sicherstellen, dass die regelmäßige Rentenzahlung aus dem Vertrag - unabhängig von der aktuellen Kapitalmarktlage, also egal wann und wie – funktioniert. Garantiezinsen bzw. Höchstrechnungszinsen sollen also vor allem zur finanziellen Stabilität der Versicherungsbranche beitragen.

Wie die Lebensversicherung-Auszahlung verwendet werden kann

Warum auch Altverträge betroffen sein können

Verbraucherschutzorganisationen wie der Bund der Versicherten betonen, dass die Garantiezins-Senkung auch viele Altverträge betreffen wird. Wörtlich heißt es in einem Positionspapier: „Millionen von schon bestehenden Verträgen sind betroffen und müssen Kürzungen hinnehmen.“

Das liegt vor allem daran, dass Versicherungen die Rentenhöhe aus dem angesparten Kapital „erst zu Rentenbeginn errechnen und dabei auf den dann gültigen Höchstrechnungszins abstellen“. Bedeutet: Aus dem gleichen Kapital ergibt sich plötzlich weniger Rentenanspruch. Die Höhe der Senkung ist demnach sehr deutlich spürbar: „Viele Bestandsverträge, v. a. Riester- und Rürup-Renten erfahren durch den Ansatz des niedrigeren Rechnungszinses eine Kürzung der versicherten Leistung um etwa 10 Prozent“, heißt es dort weiter

Statt einer Garantiezins-Senkung hatte sich die Organisation für einen Provisionsdeckel bei Renten- und Lebensversicherungen ausgesprochen – dadurch würden sich mehr Kapital und höhere Renten für die Kunden ergeben.

Was bedeutet die Änderung künftig für Rürup- oder Riester-Verträge?

Die Versicherungswirtschaft geht selbst davon aus, dass sich bestimmte Rentenversicherungen dann nicht mehr lohnen, insbesondere betrifft das die Rürup- oder Riesterrente. Grund: Gerade bei einem Riester-Vertrag müssen Versicherer ihren Kunden 100 Prozent der Einzahlungen garantieren.

Ein Vertreter des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) warnte deshalb bereits im Frühjahr: „Wenn der Höchstrechnungszins abgesenkt wird und gleichzeitig die 100-Prozent-Beitragsgarantie erhalten bleibt, gibt es ab 2022 große Probleme, die zu einer Defacto-Beerdigung der Riester-Rente führen würden“. Schon jetzt sind solche Verträge oft nur noch durch die staatliche Riester-Zulage oder aufgrund steuerlicher Vorteile attraktiv. Die gesetzliche vorgeschriebene Beitragsgarantie zwingt die Versicherer, das Geld sehr konservativ anzulegen, die niedrigen Erträge gehen dann komplett für die Verwaltungskosten und Provisionen drauf. Deswegen gilt eigentlich schon jetzt bei Riester: Garantiezinsen gibt es selten, nur die Höhe der gezahlten Beiträge wird garantiert.

Dagegen können Verträge über eine Rüruprente Garantiezinsen beinhalten - wie ganz normale Lebens- oder Rentenversicherungen. Anders als bei der Riesterrente ist eine 100-prozentige Beitragsgarantie aber keine Pflicht. Ein Rürup-Vertrag (offiziell auch als Basisrente bezeichnet) ist oft an Fonds oder ETFs gebunden. Versicherte profitieren also von der Wertentwicklung der Fonds oder ETFs.

Wie hoch ist die Riester-Zulage eigentlich?

- € 175 Grundförderung pro Jahr

- € 185 Zulage für Kinder, die vor 2008 geboren sind (auch für Kinder über 18 Jahre, wenn es für Sie noch Kindergeld)

- € 300 Zulage für Kinder, die ab 2008 geboren sind

- € 200 Berufseinsteigerbonus, wenn die Riester-Förderung vor Abschluss des 25. Lebensjahres beantragt wird

- Voraussetzung für die Riester-Zulagen: Es werden bei einem Bruttogehalt von bis zu €52.500/Jahr mindestens 4 Prozent des Gehalts in die Riester-Versicherung eingezahlt, bei mehr als €52.500 Gehalt pro Jahr mindestens € 2.100 (bei Paaren € 4.200). Die Zulagen werden dabei als Teil der Einzahlung gewertet.

- Jährliche Mindestzahlung: € 60. Gilt auch wenn, die Summe der Riester-Zulagen höher ist als 4 Prozent des Jahresbrutto-Gehalts – dann ist trotzdem ein Eigenanteil von mindestens € 60 pro Jahr einzuzahlen.

- Außerdem werden die Beiträge bei der Einkommensteuer berücksichtigt – das zu versteuernde Einkommen wird um die Beiträge zur Riester-Versicherung gemindert. Spätere Rentenzahlungen sind dann zum (meist geringeren) Steuersatz im Alter zu versteuern.

Unterschiede Riesterrente vs. Rüruprente

- Wichtigster Unterschied zwischen Riester und Rürup: Zulagen von staatlicher Seite gibt es nur für Riester-Verträge.

- Bei der Rüruprente/Basisrente ist keine Beitragsgarantie vorgesehen. Nur noch selten wird hier ein Garantiezins angeboten, meist sind Rürupverträge an Fonds oder ETFs gebunden.

- Eine Auszahlung der Rüruprente ist nur als monatliche Rentenzahlung möglich, bei Riester kann das angesparte Kapital auch einmalig ausgezahlt werden.

- Dafür gilt bei Rürup- bzw. Basisrente: Steuerlich wird sie genauso behandelt wie die staatliche Rentenversicherung. Die Beiträge können also bis zu einem deutlich höheren Betrag bei der Steuererklärung geltend gemacht werden: 2021 sind das Beiträge in Höhe von € 25.786,60, die zu 92 Prozent angerechnet werden. Wie bei Rentenversicherungsbeiträgen steigt der absetzbare Anteil jedes Jahr um 2 Prozentpunkte – bis 2025 100 Prozent erreicht sind. Zum Vergleich: Bei Riester können pro Person maximal € 2.100 bei der Einkommensteuer berücksichtigt werden. Gerade bei höheren Einkommen kann der Rürup-Steuervorteil also deutlich größer sein.

- Steuerpflichtig sind die Rentenzahlungen übrigens in beiden Fällen - bei Riester und Rürup. Unterschiede gibt es aber auch hier: Riesterrenten sind in voller Höhe zu versteuern, bei Basisrenten (Rürup) gilt dieselbe Regel wie für Zahlungen der gesetzlichen Rentenversicherung. Die Höhe der Rentenbesteuerung hängt vom Jahr des Renteneintritts ab: Wer 2021 in Rente geht, bei dem sind 81 Prozent der Rentenzahlung für die Steuerberechnung zu berücksichtigen, der Satz steigt bis 2040 jedes Jahr um einen Prozentpunkt.

Rentenversicherung, Lebensversicherung – was lohnt sich?

Bisher gehört die private Rentenversicherung zur beliebtesten Form der Altersvorsorge in Deutschland. Das gibt es auch als Form der Lebensversicherung, wenn die Rentenversicherung mit einer Absicherung im Todesfall kombiniert wird, also mit einer garantierten Auszahlung an die Hinterbliebenen.

In diesen Fällen wird von den gezahlten Beiträgen ein Teil für die Todesfallabsicherung einbehalten, zusätzlich zu den üblichen Verwaltungskosten und den Provisionen. Zu beachten ist bei jeder Lebens- oder Rentenversicherung: Garantiezinsen gelten nur für den Sparbeitrag – also den Anteil, der nach Abzug von Kosten, Provisionen und Todesfallabsicherung übrigbleibt.

Verbraucherschützer sehen die Zukunft dieser Versicherungen deshalb kritisch: „Damit werden Lebens- und Rentenversicherungen immer unrentabler“, heißt es aus der Verbraucherzentrale Hamburg. Und Axel Kleinlein vom Bund der Versicherten kritisiert: „Jüngeren Menschen bleibt künftig nichts anderes übrig, als etwa 30 Prozent mehr zu zahlen, wenn sie die gleiche garantierte Rente bekommen wollen“ – damit würden aber auch die Provisionen steigen – und zwar „bei gleicher garantierter Rentenleistung um etwa 30 Prozent“, wie die Verbraucherorganisation betont.

Sinnvoll ist eine Rentenversicherung also nur, wenn sie kostengünstig und sehr flexibel ist.

Alternativen für die Altersvorsorge

Möglichkeiten wie Fondssparen oder ETF Sparpläne ersetzen immer stärker die herkömmliche Lebensversicherung bzw. Rentenversicherung. Garantiezinsen, die die Anlagemöglichkeiten einschränken und damit die Rendite-Chance empfindlich beeinträchtigen, gibt es hier nicht - die Wertentwicklung ergibt sich aus den Kursbewegungen der Kapitalmärkte. Robo-Advisor wie growney erleben, dass Altersvorsorge und Vermögensbildung die häufigsten finanziellen Ziele der Anleger sind.

Die Vorteile

Flexibilität: Jeder entscheidet selbst, welche Zahlungen er leistet. Das können Einmalzahlungen sein oder ein monatlicher Sparplan. Die Sparrate lässt sich dabei problemlos anpassen oder auch mal aussetzen.

Kostengünstig: Gerade Robo-Advisor, die für ihre Kunden in ETFs investieren, kommen mit sehr günstigen Servicegebühren aus. Ein Vergleich der Stiftung Warentest zeigt allerdings, dass es hier auch große Unterschiede geben kann.

Hohe Transparenz: Anleger sehen genau, wie ihr Geld an den Kapitalmärkten investiert wird und wie die Wertentwicklung konkret aussieht.

Professionelle Anlagestrategie: Die ETF-Portfolios sind von Experten zusammengestellt und werden ständig überwacht. Das bedeutet: So nehmen digitale Vermögensverwalter für ihre Kunden einen Tausch vor, wenn ein anderer ETF günstiger oder besser ist als die bisherigen Fonds.

Individuell passend: Für jeden Kunden wird individuell geprüft, welche Anlagestrategie optimal zu ihm passt. Durch jährliches Rebalancing wird sichergestellt, dass die Depotzusammensetzung auch bei jahrelanger Geldanlage noch den Wünschen und Bedürfnissen des Anlegers entspricht.

Einfach und digital: Mit nur wenigen Klicks lässt sich diese einfache Altersvorsorge starten. Natürlich sind auch andere kurzfristigen Sparziele möglich, etwa Sparen für Kinder, für einen Traumurlaub oder einfach nur so.

Keine Mindestlaufzeit: Bei Bedarf kann das Kapital ohne Kündigungsfrist ganz oder teilweise ausgezahlt werden, denn ETFs lassen sich börsentäglich verkaufen.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.