Lebensversicherung: Auszahlung im Alter optimal nutzen

Für die Altersvorsorge wird am häufigsten die kapitalbildende Lebensversicherung genutzt. Eine Versicherung als Altersvorsorge ist in Deutschland besonders beliebt.

Dabei werden die Beitragszahlungen über die Jahre angelegt. So kann das Geld Erträge erzielen und wachsen, mit der Auszahlung der Lebensversicherung profitiert der Versicherte davon.

Möglichkeiten bei Ablauf der Lebensversicherung

In der Regel gibt es dabei die Auswahlmöglichkeit, wie sich die Menschen eine Lebensversicherung auszahlen lassen:

- die Summe als Einmalbetrag

- als monatlicher Betrag, etwa in Ergänzung zur Rentenlücke.

Je nach Art der Lebensversicherung ergeben sich daraus oft weitere Fragen, etwa: Wie lege ich meine Lebensversicherung am besten an? Ist die Auszahlung der Lebensversicherung steuerpflichtig? Oder: Welche Variante der Lebensversicherung-Auszahlung ist für mich am besten?

Im folgenden stellen wir die unterschiedlichen Möglichkeiten der Auszahlung einer Versicherung vor.

Auszahlung der Lebensversicherung als Einmalbetrag

Gerade, wer im Alter vielleicht den ein oder anderen großen Wunsch hat, entscheidet sich wahrscheinlich eher für den Einmalbetrag aus der Versicherung. So lassen sich Träume finanzieren, etwa eine Weltreise, eine gemütliche Kreuzfahrt, Umbauten am eigenen Haus oder vielleicht sogar ein Ferienhaus.

Wer sich auf einen Schlag die Lebensversicherung auszahlen lässt, kann den Betrag aber genauso nutzen, um die monatliche Rentenlücke gezielt zu minimieren.

Wie das geht? Mit einer Geldanlage mit Auszahlplan. Dabei wird das Geld aus der Versicherung am Kapitalmarkt investiert. Aus diesem Investment erfolgt die monatliche Auszahlung eines festen Betrags. Das ist zum Beispiel bei einem Robo-Advisor wie growney problemlos möglich.

Der große Vorteil: Das investierte Geld kann weiter eine attraktive durchschnittliche Rendite einbringen.

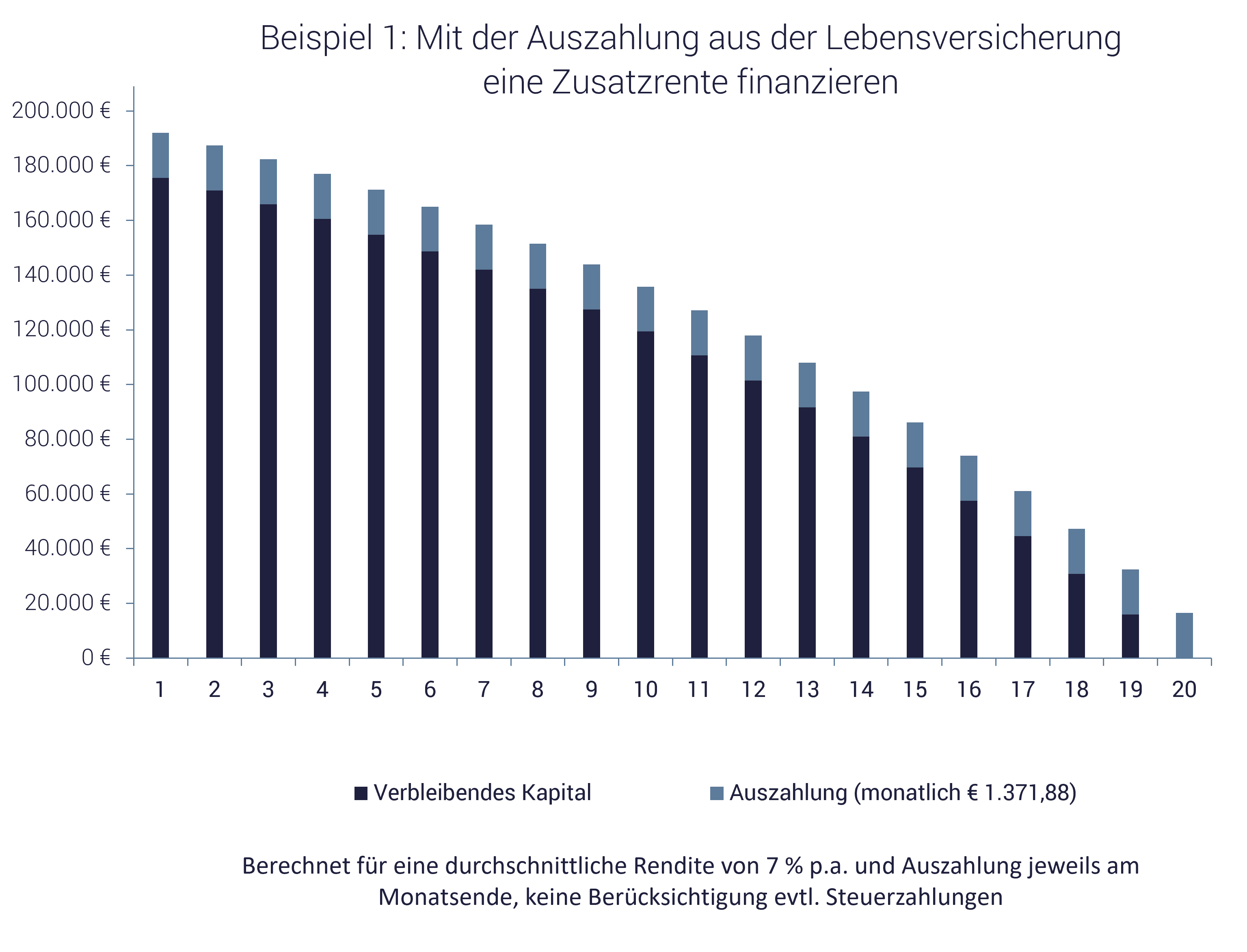

Beispielrechnung

Anna bekommt rund 200.000 Euro aus ihrer Lebensversicherung (Auszahlung des kompletten Betrags). Für 20.000 Euro gönnt sie sich eine Reise und erfüllt sich andere Wünsche. Die übrigen 180.000 Euro sollen angelegt werden und monatlich für die nächsten 20 Jahre als zusätzliche Rente gezahlt werden. Also richtet sie einen Auszahlplan ein.

Da sie in eine reine Aktienstrategie investiert, rechnet sie mit durchschnittlich 7,0 Prozent Rendite im Jahr. So kann sie sich rund 1.370 Euro am Monatsende auszahlen lassen, kommt über 20 Jahre so auf Auszahlungen von insgesamt knapp 330.000 Euro. Allerdings ist zu beachten, dass für Kapitalerträge noch Steuern fällig werden können, wenn der jährliche Freibetrag (1.000 Euro je Person) aufgebraucht ist. Zusätzlich zur Auszahlung aus der Versicherung hat sie mit der Geldanlage 150.000 Euro Rendite erzielt.

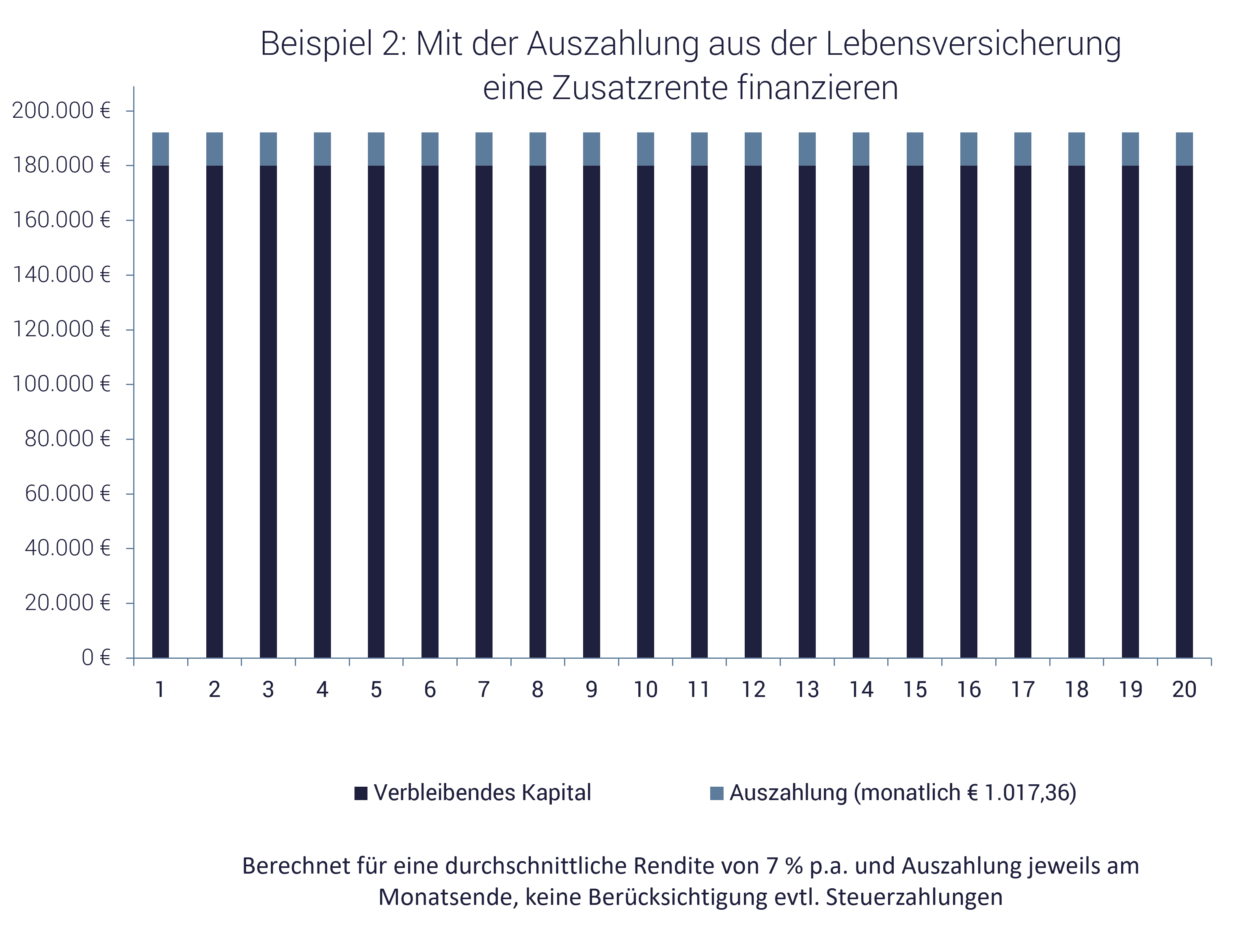

Weiteres Beispiel

Annas Freundin Lilly wählt dagegen eine andere Variante des Auszahlplans. Auch sie hat von der Auszahlung ihrer Versicherung 180.000 Euro übrig und legt dieses Geld am Kapitalmarkt an. Sie will das Geld unbedingt vererben. Trotzdem soll aus den Erträgen der Geldanlage eine Zusatzrente gezahlt werden.

Lilly rechnet ebenfalls mit durchschnittlich 7 Prozent Rendite im Jahr für ihre Geldanlage in Aktien-ETFs. Für ihren Auszahlplan bedeutet das: Sie kann sich zu jedem Monatsende etwas mehr als 1.000 Euro auszahlen – ohne dass ihr Kapital weniger wird. Ihre Zusatzrente ist also auf mehr als 20 Jahre angelegt. Vorteile gegenüber der Rente aus einer Versicherung: Das Geld kann in ihrem Todesfall außerdem an ihre Erben fließen - und sie bleibt voll flexibel.

Möglichkeiten der monatlichen Zahlung

Natürlich bietet in der Regel nahezu jede kapitalgedeckte Lebensversicherung Auszahlungen als monatliche Zusatzrente an. Dann legt die Versicherung das Geld für Anna oder Lilly am Kapitalmarkt an – und garantiert per Vertrag eine monatliche Zahlung.

Dies kann entweder lebenslang (bis zum Todesfall) oder für einen festen Zeitraum erfolgen. Eine Versicherung bezieht dabei Sterbewahrscheinlichkeiten und die Veränderung der durchschnittlichen Lebenserwartung ein. Weil die Möglichkeit besteht, dass Anna oder Lilly überdurchschnittlich alt werden, wird die monatliche Auszahlung durch die Versicherung also geringer ausfallen.

Zudem legen Versicherungen das Geld in der Regel etwas konservativer an, eine Rendite von durchschnittlich 7 Prozent im Jahr wird so in der Regel nicht erzielt.

Legen Anna und Lilly das Geld mit einem Robo-Advisor an, sind sie außerdem deutlich flexibler als bei einer Versicherung: Im Bedarfsfall könnten sie sich das Geld einfach ganz- oder teilweise auszahlen lassen. Bei Versicherungen ist das in der Regel nicht so einfach möglich.

Absicherung von Familie und Angehörigen

Die hier genannten Lebensversicherungs-Beispiele beziehen sich auf die Kapitallebensversicherung, die auch als Absicherung für das eigene Alter dient. Sie ist genauso eine Form der privaten Rentenversicherung. Für die Versicherten wird Geld angelegt. Kapital und Erträge werden dann im Alter ausgezahlt – entweder als Einmalzahlung oder als private Zusatzrente.

Es gibt auch noch eine weitere Form der Lebensversicherung:

- Mit einer Risiko-Lebensversicherung soll vor allem die eigene Familie abgesichert werden. Im Todesfall wird so eine feste Summe an die Angehörigen ausgezahlt. Insbesondere für Eltern oder beim Immobilienkauf auf Kredit wird eine solche Versicherung empfohlen.

- Ein solcher Vertrag beinhaltet oft auch eine Absicherung gegen schwere Erkrankungen. Dann ist die Auszahlung der Summe auch vorab möglich („vorgezogene Todesfallleistung“).

Private Renten- bzw. Lebensversicherung: Ausschüttung ist vom Vertragstyp abhängig

Es gibt bei der Kapitallebensversicherung mehrere unterschiedliche Varianten. Für die Frage „Wie wird die Lebensversicherung ausgezahlt?“ ist dabei relevant, um was für einen Vertrag es sich bei der Versicherung handelt.

Fondsgebundene Lebensversicherung

Mit einer fondsgebundenen Lebensversicherung wird das Geld in festgelegten Fonds investiert und kann so über die Jahre eine Rendite erzielen. Weil aktive Fonds oft sehr kostenintensiv sind, gibt es mittlerweile auch Kapitallebensversicherungen, die ein Investment in ETFs ermöglichen, die deutlich günstiger sind als aktive Aktienfonds, Rentenfonds oder Dachfonds.

Riester-Rente

Auch die sogenannte Riester-Rente (geförderte Altersvorsorge) ist eine Form der Versicherung. Bei diesem Vertrag können sich die Versicherten entscheiden, ob die Auszahlung einmalig oder monatlich erfolgen soll.

Betriebliche Altersvorsorge

Mit der betrieblichen Altersvorsorge wird eine Zusatzabsicherung im Alter vorgenommen, in der Regel als Kapitallebensversicherung – das heißt die Beitragszahlungen werden am Kapitalmarkt angelegt und dann später ausgezahlt, entweder monatlich als Zusatzrente oder als Einmalbetrag.

Rürup-Rente

Für die sogenannte Rürup-Rente (offizielle Bezeichnung: Basisrente) gelten dagegen andere Regelungen: Die Auszahlung kann ausschließlich monatlich als Zusatzrente erfolgen. Das liegt daran, dass die Beitragszahlungen dieser Kapitallebensversicherungen so behandelt werden wie Zahlungen in die gesetzliche Rentenversicherung. Die Einzahlungen in diese Versicherung lassen sich also von der Steuer absetzen. Dies erfolgt über die jährliche Einkommensteuererklärung.

Ist die Auszahlung der Lebensversicherung steuerpflichtig?

Die Frage „Ist die Auszahlung der Lebensversicherung steuerpflichtig?“ ist ähnlich schwer zu beantworten wie die Frage „Wie wird die Lebensversicherung ausgezahlt?“ Denn: Es kommt auf den Typ der Lebensversicherung an. Bei der Kapitallebensversicherung ist zudem relevant, wann der Vertrag für die Versicherung abgeschlossen wurde.

Welche Steuern werden bei Auszahlung fällig?

- Grundsätzlich sind Kapitalerträge in Deutschland zu versteuern – mit der Kapitalertragsteuer von 25 Prozent. Das gilt grundsätzlich auch für die Auszahlung einer Versicherung.

- Auf die Steuer wird zudem der Solidaritätszuschlag (5,5 Prozent) sowie ggf. Kirchensteuer (je nach Bundesland 8 oder 9 Prozent) fällig.

- Pro Person gibt es seit 2023 einen Freibetrag von 1.000 Euro – besteht ein Freistellungsauftrag, muss bis zu dessen Höhe also keine Steuer abgeführt werden.

Sonderfälle bei einer Versicherung

Gerade bei einer Versicherung gibt es Ausnahmen und Sonderfälle:

- Die Auszahlung aus einer Risikolebensversicherung ist beispielsweise grundsätzlich von der Einkommensteuer befreit. Es kann aber unter Umständen Erbschaftssteuer anfallen.

- Ebenso sind Zahlungen aus Kapitallebensversicherungen, die vor 2005 abgeschlossen wurden, nicht einkommensteuerpflichtig.

- Wurde der Vertrag für die Versicherung 2005 oder später abgeschlossen, so sind die Erträge aus der Versicherung zu versteuern. Das gilt bei einer normalen Kapitallebensversicherung (und bei der Riester-Rente) nicht für die gesamte Auszahlung, sondern nur für die Erträge.

- Unter bestimmten Voraussetzungen muss bei der Auszahlung einer Versicherung sogar nur die Hälfte der Erträge versteuert werden. Voraussetzungen dafür:

- der Vertrag muss mindestens 12 Jahre laufen,

- die Zahlung erfolgt erst ab dem 62. Lebensjahr (bei Verträgen vor 2012: ab dem 60. Lebensjahr),

- die Auszahlung der Versicherung erfolgt einmalig und nicht monatlich,

- es war eine Todesfallleistung vereinbart (mind. 50 % der Beitragssumme). Diese Voraussetzung gilt nur für Verträge, die nach 2009 abgeschlossen wurden.

- Zahlungen aus der betrieblichen Altersvorsorge und der Rürup-Rente (diese Versicherungen werden auch als Basis-Rente bezeichnet) sind dagegen als Einkommen zu versteuern, mit dem persönlichen Einkommensteuersatz.

Checkliste für die Lebensversicherung: Auszahlung systematisch anlegen

Bei einer Lebensversicherung-Auszahlung sollten Sie persönlich also beachten:

1. Wollen Sie sich von der Geldsumme etwas Bestimmtes gönnen: eine Reise, eine Anschaffung oder einen anderen Wunsch erfüllen?

2. Bestehen sonst noch offene Posten, etwa für Kredite, Immobilien oder andere Schulden. Diese sollten Sie zuerst begleichen.

3. Wie sieht es mit Rücklagen für Notfälle aus? Empfohlen wird, etwa für zwei bis drei Monate Rücklagen zu bilden – etwa auf einem Tagesgeldkonto?

4. Dann erst kommt die Frage: Wie lege ich meine Lebensversicherung am besten an? Wie könnte ein möglicher Auszahlplan für Sie aussehen? Soll im Todesfall Geld vererbt werden? Oder ist Ihnen am liebsten, das Geld über mehrere Jahre aufzubrauchen und sich als Zusatzrente auszuzahlen? Wenn Sie keinen Auszahlplan benötigen, können Sie den Betrag ja auch einfach komplett anlegen und später ganz flexibel entscheiden, was Sie mit dem Geld und den Erträgen machen.

5. Ermitteln Sie die für Sie passende Anlagestrategie: Jeder Mensch hat unterschiedliche Bedürfnisse – das zeigt sich auch bei der Geldanlage. Bei growney ermitteln wir deshalb anhand kurzer Fragen die Anlagestrategie, die optimal zu Ihnen passt. Ganz einfach, ohne Anmeldung, innerhalb von wenigen Minuten.

Direkt unverbindlich ausprobieren

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.