Gegen die Rentenlücke: 1.500 Euro Zusatzrente im Monat

Die Aussichten für unsere Rente demnach: schwierig.

Die Experten der Bundesbank halten nach ihren Berechnungen unterschiedliche Szenarien für möglich, die sie in ihrem 15-seitigen Bericht mit dem Titel „Rentenversicherung: Langfristszenarien und Reformoptionen“ vorstellt:

1. Heftiger Anstieg des Rentenbeitrags

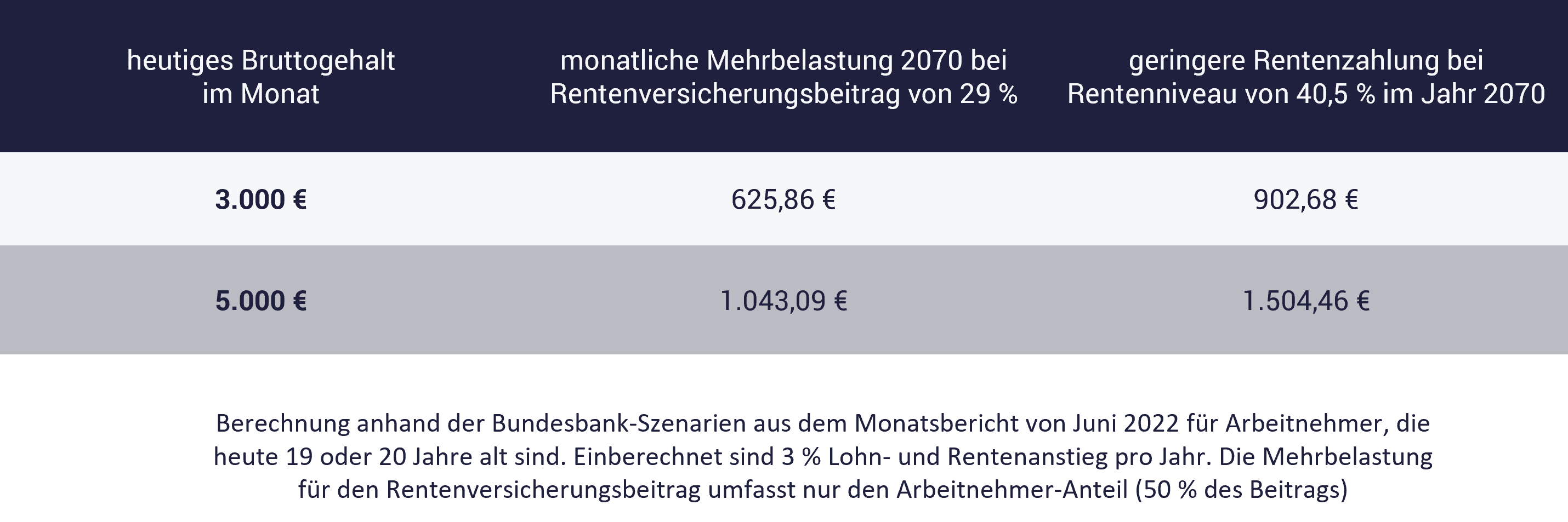

Um die Höhe einer Durchschnittsrente bei dem aktuellen Wert zu belassen, ist sowohl ein Anstieg der staatlichen Zuschüsse zur Deutschen Rentenversicherung als auch ein deutlicher Anstieg der Rentenversicherungsbeiträge möglich. 2070 geht die Bundesbank in ihrem Szenario von einem Rentenversicherungsbeitrag von 29 Prozent des monatlichen Bruttogehalts aus (2040: 25,5 Prozent). Aktuell sind es 18,6 Prozent.

2. Deutliche Absenkung des Rentenniveaus

Durch die Absenkung des Rentenniveaus ließe sich der Anstieg des Rentenversicherungsbeitrags etwas abmildern. Allerdings nur auf 25 Prozent des monatlichen Bruttogehalts (2040: 23 Prozent). Im Gegenzug würde das Rentenniveau auf 40,5 Prozent im Jahr 2070 sinken (2040: 43 Prozent). Das heißt: Es gibt deutlich weniger Rente, die Rentenlücke steigt drastisch.

3. Weniger Rente durch Kopplung an die Inflation

Weiteres Szenario der Bundesbank-Experten: Die Höhe der Renten wird künftig nicht mehr an die Lohnentwicklung gekoppelt, sondern an die Inflation. Die Bundesbank geht davon aus, dass die Löhne mit durchschnittlich 3 Prozent pro Jahr stärker zulegen als die Preise (durchschnittlich 2 Prozent pro Jahr). Folge: Der Rentenversicherungsbeitrag würde bis 2070 auf 26,5 Prozent steigen (2040: 23,5 Prozent). Entwickeln sich Löhne und Inflation wie von der Bundesbank simuliert, gibt es zudem weniger Rente, also auch hier eine höhere Rentenlücke.

4. Rente mit 69

Die letzte Simulation der Bundesbank: Das Rentenalter wird an die Lebenserwartung gekoppelt. Das heißt bei einer – erwarteten – höheren Lebenserwartung, steigt dann auch das Rentenalter. Das Verhältnis von Lebenserwartung und Arbeitsjahren soll dabei gleich bleiben. In ihrem Szenario gehen die Finanzexperten bis 2070 von einer Rente mit 69 Jahren aus – bislang gilt die für alle nach 1963 geborenen die Rente mit 67. Bei späterem Renteneintritt und einem Rentenniveau von 48 Prozent würde der Rentenversicherungsbeitrag bis 2070 trotzdem auf 27 Prozent des Bruttoeinkommens steigen (2040: 25 Prozent).

Folgen für die Rentenlücke

Die Finanzierung der Deutschen Rentenversicherung wird also zunehmend zum Problem, wie die Szenarien zeigen. Der Großteil des Geldes speist sich aus Beiträgen, die Arbeitnehmer und Arbeitgeber je zur Hälfte in die Rentenkasse einzahlen. Nach dem sogenannten Umlageprinzip werden davon direkt die derzeit fälligen Renten gezahlt. Perspektivisch wird genau das schwierig, weil sich das Verhältnis von Beitragszahlern und Rentnern deutlich verändert.

Bis 2031 gehen nämlich die sogenannten Babyboomer in Rente – die Jahrgänge bis 1964. Das bedeutet: Es gibt deutlich mehr Rentner als heute, bei einer eher gleichbleibenden Zahl von Beitragszahlern. Die Deutsche Rentenversicherung braucht daher deutlich mehr Geld (etwa von den Beitragszahlern, den staatlichen Zuschüssen) oder muss eben entsprechend weniger ausgeben. Weniger Rente, das bedeutet eine deutlich höhere Rentenlücke. Das Problem: ohnehin haben die wenigsten Menschen ausreichend für die spätere Rentenlücke vorgesorgt, zu wenige wissen zudem, wie sich die Rentenlücke berechnen lässt.

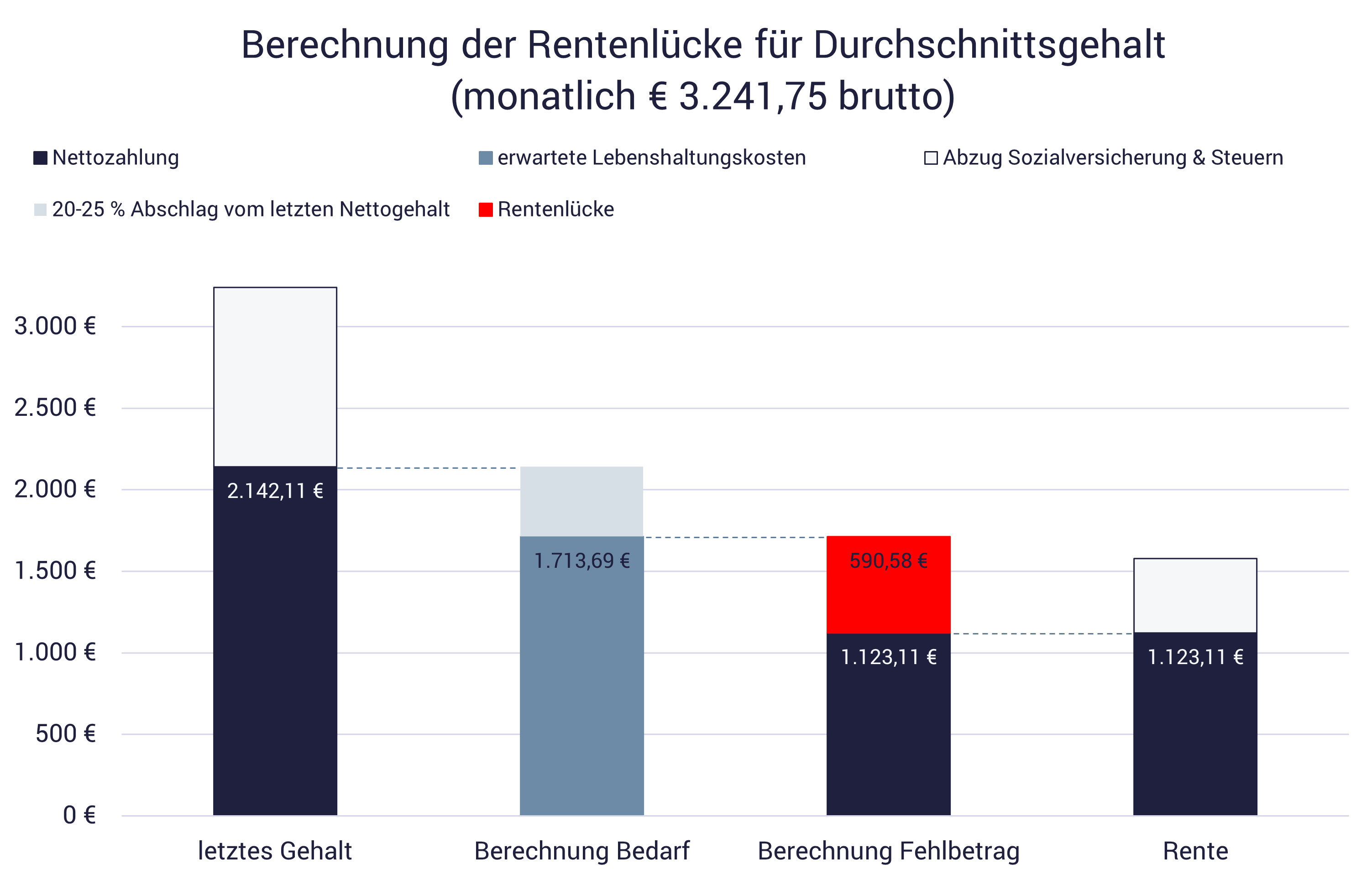

Wie rechnet man die Rentenlücke aus?

Unter Rentenlücke wird die Differenz zwischen der monatlichen Nettorente und den voraussichtlichen Ausgaben im Alter verstanden. Wer die eigene Rentenlücke berechnen will, muss erst einmal wissen, wie hoch die eigene Rente später sein wird. Darüber gibt die jährliche Renteninformation Auskunft, die Arbeitnehmern in der Regel jährlich zugesendet wird. Darin wird eine voraussichtliche Rente genannt.

Die Berechnung ist allerdings extrem kompliziert. Wichtig ist dabei vor allem das Verhältnis des eigenen Bruttogehalts zum Durchschnittsverdienst in Deutschland (2022: 38.901 Euro jährlich, also 3.241,75 Euro monatlich. Wer exakt so viel verdient und das gesamte Jahr arbeitet, bekommt einen Rentenpunkt (in Ostdeutschland 2022: 1,042 Punkte - ab 2025 sollen in Ost und West die gleichen Werte gelten).

Das aktuell festgelegte Rentenniveau von 48 Prozent bedeutet: Wer 45 Jahre exakt entsprechend des deutschen Durchschnittslohns verdient - also 45 Rentenpunkte hat - bekommt 48 Prozent des Durchschnittsgehalts als Rente. Ein Rentner mit genau 45 Rentenpunkten bekommt also dieses Jahr rund 1.550 Euro Bruttorente. Abgezogen werden dann noch:

7,3 Prozent, also die Hälfte des gesetzlichen Krankenversicherungssatzes (die andere Hälfte übernimmt die Deutsche Rentenversicherung)

ca. 0,65 Prozent, also die Hälfte des Zusatzbeitrags zur gesetzlichen Krankenversicherung (die andere Hälfte übernimmt die Deutsche Rentenversicherung)

3,05 Prozent für die Pflegeversicherung (bei Kinderlosen: 3,4 Prozent)

ggf. Einkommensteuer – abhängig von Rentenhöhe, dem ersten Jahr des Rentenbezugs und des persönlichen Steuersatzes

Bei dem Beispiel mit 45 Rentenpunkten dürften sich daraus rund 1.100 Euro Rente nach Abzug der Abgaben und Steuern ergeben. Bleibt die Frage: Wie rechnet man die Rentenlücke aus?

Wichtig ist dabei die Differenz zwischen Rente und den voraussichtlichen Lebenshaltungskosten. Dabei wird von einem notwendigen Einkommen von 75 bis 80 Prozent des letzten Nettoeinkommens ausgegangen. In unserem Beispiel ist das ein Betrag von rund 1.600 (75 Prozent des letzten Nettoeinkommens) oder etwas mehr als 1.700 Euro (80 Prozent). Die Rentenlücke beträgt also zwischen 500 und 600 Euro – jeden Monat!

Weniger Rente = mehr Vorsorgebedarf

In ihren ausführlichen Berechnungen weist die Bundesbank darauf hin, dass das aktuelle Rentenniveau von 48 Prozent nur bis 2025 festgeschrieben ist. Angesichts der Finanzierungsprobleme der Deutschen Rentenversicherung ist also nicht ausgeschlossen, dass das Rentenniveau durch die von der Bundesbank beschriebenen Szenarien deutlich gesenkt wird.

Das bedeutet: weniger Rente - und damit automatisch eine höhere Rentenlücke.

Nach den Berechnungen der Bundesbank ließe sich das nur bei einer heftigen Erhöhung des Rentenversicherungssatzes auf 29 Prozent oder durch eine Rente mit 69 (durch dynamisches Eintrittsalter) vermeiden.

Für das Magazin Capital (€) hat growney ganz konkret berechnet, um wie viel das perspektivisch die Rente verringern würde.

Ergebnis: Bei 3.000 Euro monatlichem Bruttogehalt ergibt sich aus den Szenarien der Bundesbank 2070 rund 900 Euro weniger Bruttorente (bei 40,5 Prozent Rentenniveau), bei 5.000 Gehalt sind es sogar über 1.500 Euro weniger. Entsprechend höher werden auch die Werte, wenn man die eigene Rentenlücke berechnen möchte.

Alternative für alle, die sich gegen die drohende Rentenlücke absichern wollen: Eine private Vorsorge, beispielsweise mit einem ganz flexiblen Sparplan.

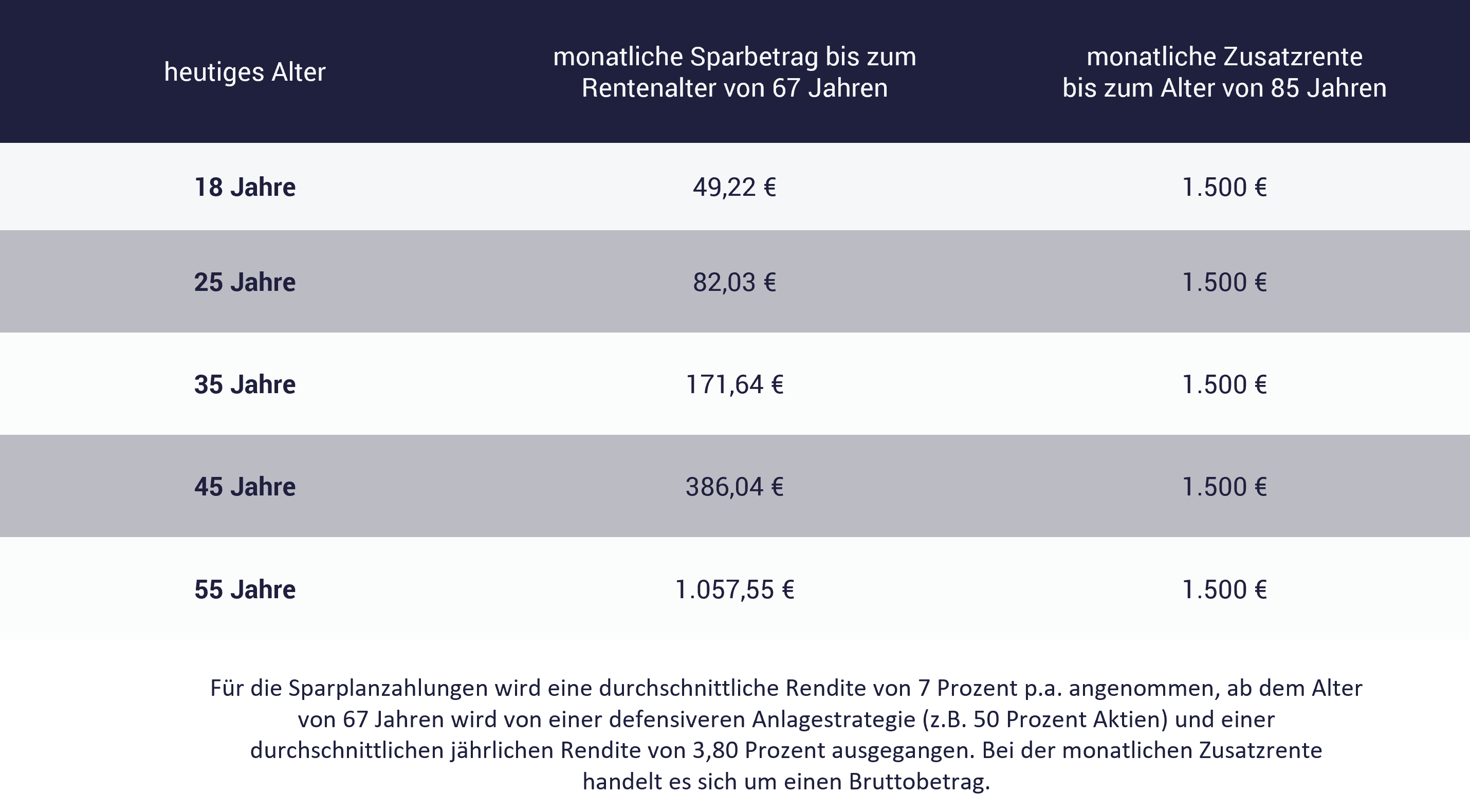

1.500 Euro Zusatzrente – das geht

Aber lässt sich damit tatsächlich eine Zusatzrente von 1.500 Euro im Monat erreichen, um eine deutlich höhere Rentenlücke schließen zu können? Beispielrechnungen zeigen: Ja, das ist möglich. Bei einer durchschnittlichen Rendite von 7 Prozent im Jahr zeigt sich: Wer früher anfängt, erreicht sein Ziel umso schneller.

Wer direkt im Alter von 18 Jahren anfängt, kann mit weniger als 50 Euro im Monat eine Zusatzrente von 1.500 Euro im Monat erzielen.

Für 25-Jährige beträgt der monatliche Sparbetrag rund 82 Euro.

Im Alter von 35 sind es knapp 172 Euro.

Für 45-Jährige ist ein monatlicher Sparplan von 386 Euro nötig.

Wer erst 12 Jahre vor Renteneintritt – also im Alter von 55 Jahren – damit anfängt, muss dagegen knapp 1.060 Euro im Monat zur Seite legen.

Dabei ist hier bereits konservativ gerechnet worden: Eine durchschnittliche Rendite von 7 Prozent pro Jahr liegt unter den Erwartungen, die growney für ein Portfolio mit 100 Prozent Aktien auf Basis historischer Werte berechnet hat. Durch die Betrachtung anhand historischer Marktdaten sind auch mögliche Kursschwankungen und Krisen bereits berücksichtigt. Ferner wird bei Rentenbeginn im Alter von 67 Jahren von einer Umschichtung in eine Anlagestrategie mit 50 % Anleiheanteil ausgegangen, ab diesem Zeitpunkt ist nur noch eine durchschnittliche Rendite von 3,8 Prozent im Jahr angesetzt. Mit der berechneten Zahlung der Zusatzrente bis einschließlich des 85. Lebensjahres ist zudem eine höhere Lebenserwartung berücksichtigt als vom Statistischen Bundesamt erwartet wird: 79 Jahre für Männer, 83 Jahre für Frauen.

Die Beispielrechnungen zeigen ganz klar: Je früher für das Rentenalter vorgesorgt wird, umso stärker lässt sich vom Zinseszinseffekt profitieren. Wer auf diese Art Geld für die eigene Zusatzrente zurücklegt, bleibt übrigens trotzdem flexibel.

Jederzeit:

lassen sich die monatlichen Sparraten anpassen oder aussetzen,

kann das Geld (ganz oder teilweise) ausgezahlt werden,

ist die Übertragung auf ein anderes Anlageziel oder Depot möglich.

Sich selbst mit einer Zusatzrente abzusichern ist somit also deutlich einfacher als die voraussichtliche Rentenlücke berechnen zu wollen. Gerade bei der Deutschen Rentenversicherung ist nämlich viel zu unsicher, wie das künftige Rentenniveau tatsächlich aussehen wird – das machen die Berechnungen der Bundesbank mehr als deutlich.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.