Wie wird sich die Rendite von US-Aktien entwickeln?

Der US-Aktienmarkt jagt von einem Höchststand zum nächsten. Nach einem Kursrückgang in 2022 konnte der US-Aktienmarktindex S&P500 im Jahr 2023 einen Zuwachs von 24,2 % erreichen. Auch der Start in das Jahr 2024 ist geglückt. Bis Mitte Februar legte der Index um weitere 5 % zu.

Ein regelrechter Höhenflug: Sogar die Grenze von 5.000 Punkten wurde erstmals in seiner Geschichte überschritten.

Die USA dominieren internationale Indizes

Diese überragende Performance schlägt sich im Gewicht von US-Aktien in einem internationalen Aktienportfolio nieder. So macht der USA-Aktienanteil mittlerweile über 70 % im MSCI World aus – also dem Aktienindex der Industrieländer.[1]

Dabei erreichen alleine die Magnificent Seven genannten Technologieaktien Apple, Microsoft, Nvidia, Amazon, Alphabet/Google, Meta/ Facebook und Tesla fast 20 % der Marktkapitalisierung des MSCI World. Im MSCI ACWI Index, der zusätzlich die Schwellenländer umfasst, liegt der US-Anteil bei über 63 %.

Dies war nicht immer so. In der zweiten Hälfte der 1980er Jahre dominierte Japan den MSCI World. Die USA hatte lediglich ein Gewicht von knapp über 30 %.[2]

Daher stellt sich die Frage, ob die Performance von US-Aktien auch in Zukunft alle anderen Regionen in den Schatten stellen wird oder mit einer Trendwende zu rechnen ist.

Welche Renditen für den US-Aktienmarkt können langfristig erwartet werden? Mögliche Antworten auf diese Fragen werden im Weiteren diskutiert.

Vergangene Renditen als Schätzer für die Zukunft

Ein durchaus übliches Verfahren zur Bestimmung der erwarteten Rendite für die Zukunft besteht darin, den Mittelwert der Renditen eines möglichst langen Zeitraumes der Vergangenheit als Schätzer heranzuziehen.

So kommt man für die USA mit Hilfe der Indizes von MSCI seit Mai 1994 bis Januar 2024 auf eine durchschnittliche Rendite von 9,34 % pro Jahr. [3] Der MSCI World ex USA kommt im gleichen Zeitraum nur auf eine Durchschnittsrendite von jährlich 5,08 %. Dies ergibt einen sehr großen Performance-Unterschied von 4,26 %.

US-Aktien höher bewertet

Die höhere Performance in den USA führt dazu, dass die dortigen Aktienmärkte deutlich höher bewertet sind. So weist der MSCI USA aktuell ein Kurs-Gewinn-Verhältnis von 25,41 und ein Verhältnis von Marktwert zu Buchwert (Höhe des Eigenkapitals) von 4,58 auf. Beim MSCI World ex USA stehen diese Kennzahlen lediglich bei 15,29 respektive 1,81.

Die höhere Bewertung von US-Aktien zeigt sich auch bei der Dividendenrendite, also das Verhältnis der Dividenden zu den aktuellen Kursen: Für US-Aktien liegt die Dividendenrendite mit 1,43 % deutlich niedriger als für Aktien außerhalb der USA. Mit 3,01 % ist die Dividendenrendite mehr als doppelt so hoch wie bei US-Aktien.

Renditezerlegung hilft bei der Analyse

Eine genauere Analyse ermöglicht eine Zerlegung der Rendite.[4] Zunächst kann die Rendite in die reine Kursrendite und die Rendite aus Dividenden zerlegt werden.

Die Kursrendite wiederum setzt sich aus der Inflation und der realen (inflationsbereinigten) Kursrendite zusammen. Schließlich kann die reale Kursrendite in das reale Gewinnwachstum und die Bewertungsänderung (die Änderung des Kurs-Gewinn-Verhältnisses) zerlegt werden.

Alles in allem gilt also annähernd:

Aktienrendite ≈ Inflation + Reales Wachstum + Bewertungsänderung + Dividendeneinkommen

US-Rendite profitiert von Bewertungserhöhung

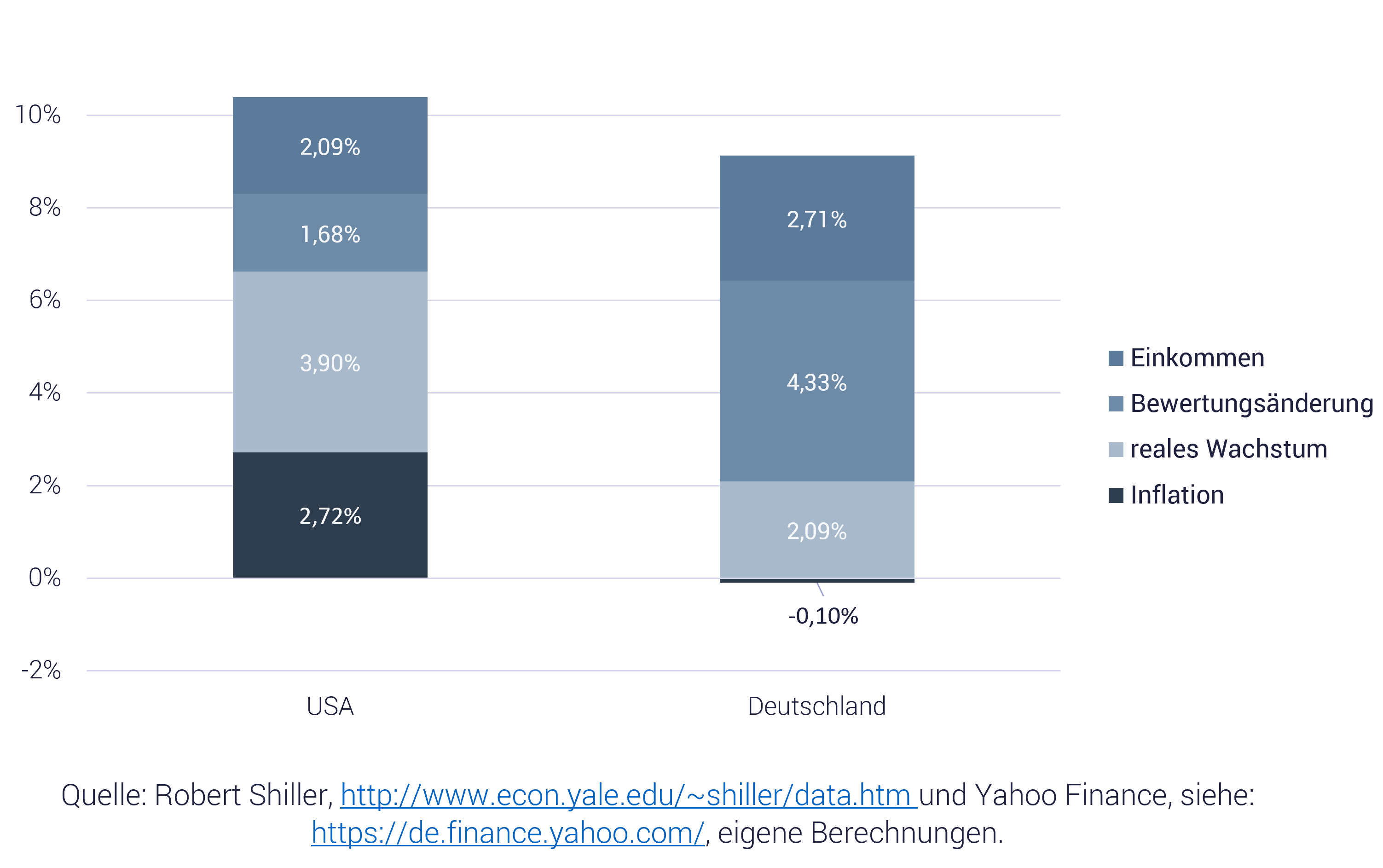

Mit Hilfe der Daten des S&P500 von Robert Shiller seit 1988 kann diese Zerlegung für die USA geschätzt werden.[5] Die Zerlegung ist in Abbildung 1 dargestellt.

- Über diesen Zeitraum ergibt sich eine Rendite von jährlich 10,39 % für den US-Aktienmarkt.

- Abzüglich der Inflation von 2,72 % steht die reale Rendite bei 7,67 % pro Jahr.

- Hiervon entfielen 2,09 % auf das Dividendeneinkommen, bleiben 5,58 % realer Kursgewinn.

- Von dem Kursgewinn sind 1,68 % auf die seit 1988 deutlich gestiegene Bewertung zurückzuführen, so dass 3,9 % reales Gewinnwachstum übrigbleiben.

Abbildung 1: Renditezerlegung der Aktienmärkte von USA und Deutschland, 12/1987 bis 12/2023, Monatsdaten

Renditezerlegung von Deutschland im Vergleich

Ein Vergleich mit Deutschland – exemplarisch als ein Land aus dem MSCI World ex USA – ist aufschlussreich.[6]

- Hier weist der Aktienmarkt seit 1988 eine Rendite von 9,03 % pro Jahr auf, also fast 1,4 % weniger.

- Bei der realen Rendite von jährlich 6,94 % schmilzt der Abstand bereits auf nur noch 0,73 %, da in Deutschland in dieser Zeit das Inflationsziel der Notenbank von 2 % im Gegensatz zu den USA fast exakt eingehalten wurde.

- Das Dividendeneinkommen ist in Deutschland mit 2,71 % höher, so dass der reale Kursgewinn mit 4,23 % um 1,35 % niedriger ist als in den USA. Dies liegt nicht am realen Wachstum, welches in Deutschland mit 4,33 % sogar etwas höher ausfällt.

- Ausschlaggebend ist hier, dass in den USA die gestiegene Bewertung 1,68 % zur Rendite beiträgt. In Deutschland hingegen fällt die Bewertung um 0,1 % und reduziert so die Rendite.

Drei Szenarien: Wie wird sich der US-Aktienmarkt künftig entwickeln?

Was kann uns die Renditezerlegung über die erwartete reale Rendite der Zukunft mitteilen?

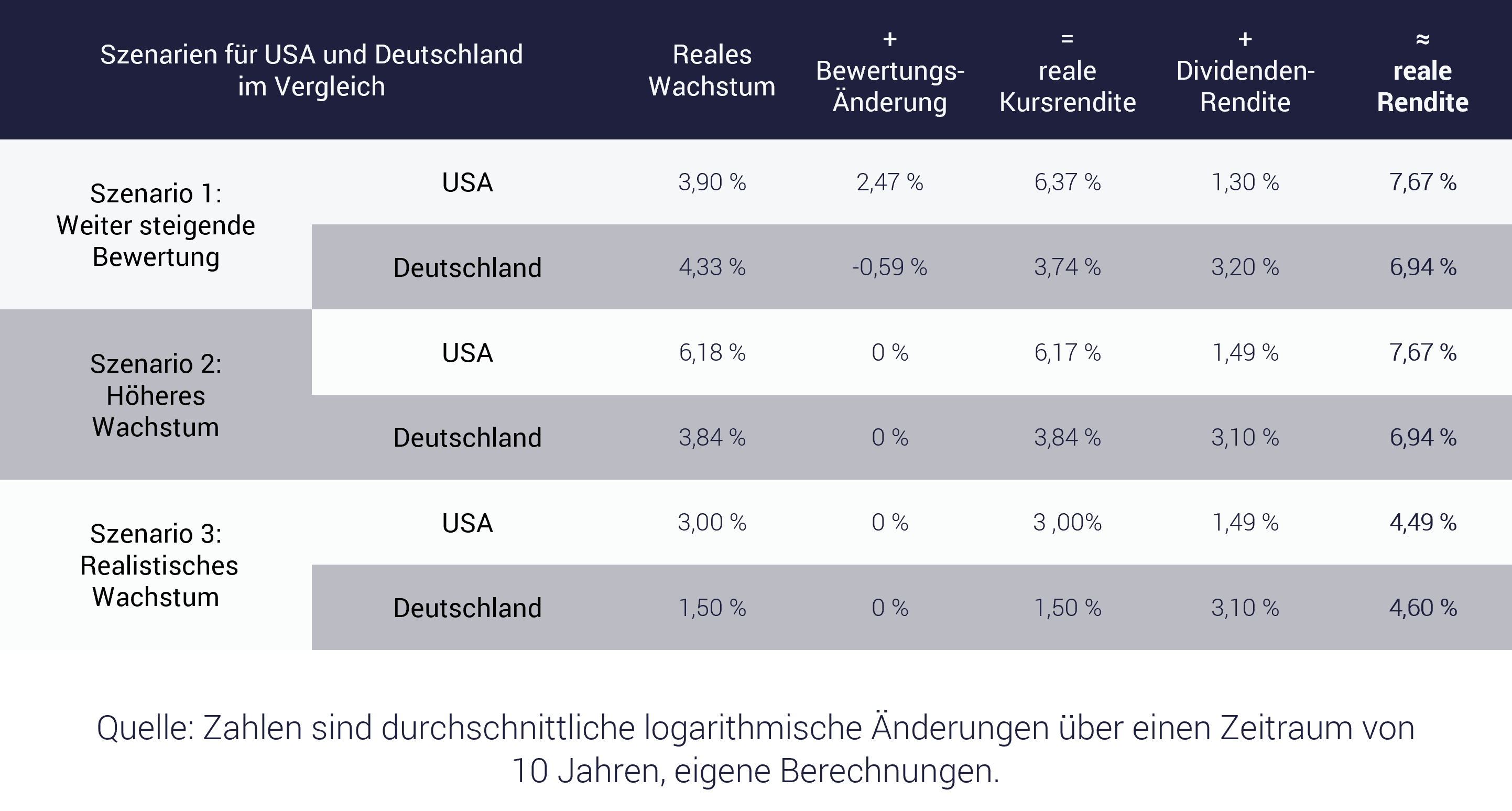

Verschiedene Szenarien für die nächsten zehn Jahre sind in der Tabelle 1 festgehalten. Die gestiegene Bewertung in den USA hat dazu geführt, dass dort aktuell nur noch eine Dividendenrendite von 1,49 % erreicht wird. In Deutschland hingegen beträgt diese 3,1 %.

Zunächst werden zwei Szenarien diskutiert, in denen die erwartete reale Rendite den realen Durchschnittsrenditen der Vergangenheit entsprechen, das heißt, dass die USA voraussichtlich weiter besser performen werden. Eine Übersicht ist in Tabelle 1 dargestellt.

Tabelle 1: Verschiedene Szenarien für die zukünftige Renditezerlegung der Aktienmärkte von USA und Deutschland

1) Weiterhin höhere US-Performance durch weiter steigende Bewertung …

Als Szenario 1 ist denkbar, dass die Dividendenrendite in den USA weiter fällt und dieser Einkommensnachteil bei historisch gegebenem Wachstum durch eine immer stärker steigende Bewertung aufgefangen wird. Dies könnte noch recht lange - aber nicht ewig - weitergehen, sonst wären klare Zeichen einer Blase irgendwann unübersehbar. Ebenso kann in Deutschland die fallende Bewertung auch nicht auf Dauer Bestand haben.

… 2) oder durch sehr viel höheres Wachstum

Wir gehen daher im Weiteren in beiden Ländern davon aus, dass die Dividendenrendite in Zukunft stabil und die Bewertung konstant bleibt. In diesem Fall muss das reale Wachstum den Einkommensunterschied ausgleichen, falls die vergangene Rendite erreicht werden soll. Dies ist Szenario 2.

Für die USA ergibt sich ein reales Wachstum von 6,18 %, welches deutlich über den historisch erreichten 3,9 % liegt. Deutschland benötigt lediglich ein Wachstum von 3,84 % und damit einen halben Prozentpunkt weniger als bisher. Dies ist ein beträchtlicher Wachstumsunterschied zwischen den beiden Ländern von über 2,3 % pro Jahr.

Wachstumsvorsprung der USA plausibel

Die Erwartung eines höheren Wachstums in den USA macht durchaus Sinn.

- Erstens ist der US-Aktienmarkt besonders stark in Zukunftsbranchen wie IT aufgestellt. Auch auf dem Gebiet der künstlichen Intelligenz (KI bzw. AI), die starke Produktivitätsfortschritte bringen könnte, sind die US-Unternehmen weltweit führend. Deutschlands Aktienmarkt zeichnet sich hingegen durch ein hohes Gewicht in Branchen des 19. und 20. Jahrhunderts wie zum Beispiel Automobile (mit Know-how bei Verbrennermotoren) und Chemie aus.

- Zweitens spielen Aktienrückkäufe in den USA eine deutlich wichtigere Rolle als in Deutschland. In der Renditezerlegung machen sich diese durch eine niedrigere Dividendenrendite und ein höheres Wachstum bemerkbar.

3) Realistische Wachstumsprognosen

Allerdings kann das Gewinnwachstum langfristig nicht entkoppelt sein vom Wirtschaftswachstum des Landes, welches für die USA im untersuchten Zeitraum bei ca. 2,5 % lag.[7]

Michael Smolyansky von der US-Notenbank Fed argumentiert[8], dass die Gewinne in den letzten drei Jahrzehnten nur deshalb so stark steigen konnten, da Zinsen und Unternehmenssteuern prozentual gefallen sind. Dieser Prozess kann sich seiner Meinung nach in den nächsten Jahrzehnten nicht wiederholen, so dass mit einem niedrigeren Gewinnwachstum zu rechnen ist.

Daher setzt Szenario 3 ein mögliches realistisches Wachstum von jährlich 3 % für die USA und 1,5 % für Deutschland voraus. In diesem Fall ergäbe sich eine reale Rendite von 4,49 % für die USA. Aufgrund des deutlich höheren Einkommens aus Dividenden wäre die reale Rendite für Deutschland mit 4,6 % etwas höher.

Addiert man noch das Inflationsziel der Notenbanken von 2 %, so erhält man 6,49 % nominale Renditeerwartung für die USA und 6,6 % für Deutschland.

Fazit: Geht die Outperformance von US-Aktien weiter?

Die Performance von US-Aktien überragte in den letzten Jahrzehnten die Aktienmarktentwicklung anderer Industrieländer deutlich. Dies führte einerseits zu einer höheren Bewertung, wodurch 1,68 % der Rendite von durchschnittlich 10,39 % pro Jahr für amerikanische Aktien seit 1987 zu erklären sind. Andererseits dominieren die USA mit ihrem hohen Gewicht internationale Aktien-Portfolios.

Geht man davon aus, dass die vergangene Rendite ein guter Schätzer für die Zukunft ist, so müssen bei der aktuellen Dividendenrendite und konstant hoher Bewertung die US-Unternehmensgewinne deutlich stärker wachsen als zuvor.

Ein höheres Wachstum der USA als in anderen Industrieländern erscheint aufgrund der zukunftsträchtigeren Branchenstruktur durchaus realistisch. Jedoch spricht einiges dagegen, dass in den nächsten Jahrzehnten die Wachstumsraten der Vergangenheit – oder sogar noch höhere – erreicht werden können.

Realistische Wachstumsaussichten sprechen dafür, dass zukünftige Aktienmarktrenditen insgesamt etwas niedriger sein werden. Außerdem dürfte sich die Outperformance von US-Aktien in den nächsten Jahren langsam dem Ende zuneigen.

Weltweit investieren mit Strategie

Fußnoten

[1] Alle Angaben zu den MSCI Indizes sind den Factsheets von MSCI entnommen, Stand 31.1.2024, siehe: https://www.msci.com/equity-fact-sheet-search.

[2] Vgl. Sean Duffin: Benefits of Global Diversification, April 2020, https://www.cambridgeassociates.com/insight/benefits-of-global-diversification/.

[3] Da die durchgeführte Renditezerlegung auf logarithmierten Renditen beruht, sind diese und alle weiteren Renditen und Wachstumsangaben in diesem Artikel logarithmierte Wachstumsraten pro Jahr.

[4] Die Rendite-Zerlegung beschreiben Ibbotson, R. und Chen, P., Long-Run Stock Returns: Participating in the Real Economy, in: Financial Analysts Journal, Vol. 59, Nr.1, 2003, S. 88-98. Die Zerlegung gilt nur ungefähr. Der Fehler ist jedoch sehr klein. Die genaue Herleitung der Renditezerlegung ist zu finden in Hillebrand, Dietmar: Out-of-Sample-Analyse. In: WISU – Das Wirtschaftsstudium, 45. Jg., Nr. 5/2016, S. 559-561.

[5] Daten von Robert Shiller, 31.12.1987 bis 31.12.2023, Quelle: http://www.econ.yale.edu/~shiller/data.htm.

[6] Daten des DAX, gleicher Zeitraum wie für die USA, aufgrund fehlender Gewinndaten wird das Wachstum anhand der Dividenden gemessen, Quelle: Yahoo Finance, siehe: https://de.finance.yahoo.com/.

[7] Quelle: St. Louis Fed Economic Data: https://fred.stlouisfed.org/.

[8] Michael Smolyansky: End of an era: The coming long-run slowdown in corporate profit growth and stock returns, Finance and Economics Discussion Series, Federal Reserve Board, 2023.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.