Sparplan-Vergleich: Wie viel Geld sollte ich zurücklegen?

Mit einem Sparplan können Sie Ihre Finanzziele ganz einfach erreichen:

- einen bestimmten Betrag ansparen (z.B. für Haus, Auto, Urlaub oder die Kinder)

- einfach so Rücklagen bilden

- systematisch Vermögen aufbauen, z.B. für die Absicherung im Alter

Was ist wichtig, um erfolgreich zu sparen?

Der Erfolg eines Sparplans basiert im Wesentlichen auf drei Faktoren:

- dem Sparbetrag, also wie viel Geld monatlich zurückgelegt wird.

- wie lange der Sparplan läuft. Denn umso stärker wirkt der Zinseszinseffekt für Sie.

- der Rendite Ihrer Geldanlage. Dabei gilt es die passende Balance zu finden: Mit der Chance auf eine höhere Rendite sind oft auch höhere Kursschwankungen verbunden.

Mit Änderungen an diesen Komponenten lassen sich die Ergebnisse eines Sparplans beeinflussen. Wenn Sie mögen, spielen Sie mit unserem Anlageplaner verschiedene Varianten durch.

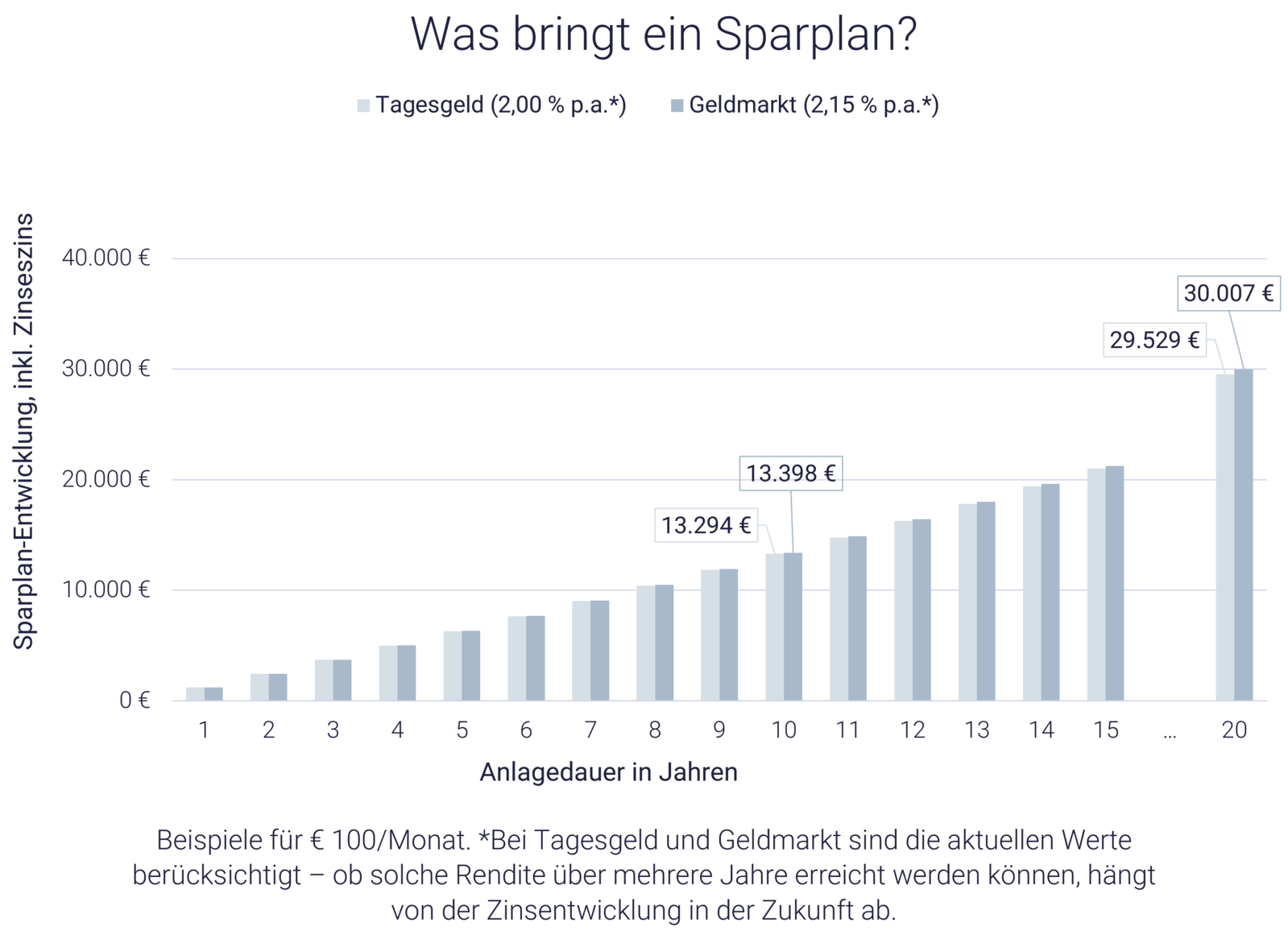

Sichere Geldanlage mit Tagesgeld und Geldmarkt-Investment

Viele Anleger wünschen sich vor allem eine sichere Geldanlage. Tagesgeld, Festgeld/Termingeld bzw. Geldmarkt-Investments bieten eine solche Möglichkeit. Eine solche sichere Geldanlage hat allerdings einen Nebeneffekt: Oft ist die Rendite nur leicht höher als die Inflationsrate.

Dennoch kann es sinnvoll sein, einen Sparplan zugunsten eines Tagesgeldkontos oder eines Geldmarkt-Investments einzurichten. Das ist zum Beispiel der Fall, wenn

- das Geld nur kurzfristig angelegt werden soll,

- bislang noch keinerlei Rücklagen bestehen,

- eine sogenannte Notfallreserve für unerwartete Ausgaben angelegt wird,

- persönliche Vorbehalte gegenüber einem Investment in Anleihen oder Aktien bestehen.

Das folgende Sparplan-Beispiel mit einem Betrag von 100 Euro monatlich zeigt, wie sich der Betrag über die Zeit entwickeln kann. Bei Tagesgeld und Geldmarkt-Anlagen, die die allgemeine Zinsentwicklung wiedergeben, ist allerdings unklar, wie die Rendite in einigen Jahren aussehen kann. Sie ist vor allem von den Leitzinsen der Europäischen Zentralbank (EZB) abhängig.

Sparplan-Vergleich: ETFs oder Fonds – was ist besser?

Auf mittlere oder lange Sicht bringt ein Sparplan mehr, der in Aktien oder Anleihen investiert. Allerdings gibt es die Möglichkeit, dass die Kurse schwanken und sich zwischenzeitlich Schwächephasen an den Kapitalmärkten ergeben.

Sparpläne eignen sich für

- den Vermögensaufbau,

- die Altersvorsorge,

- mittel- oder langfristige Anlageziele,

- das Bilden von Rücklagen zusätzlich zur Notreserve,

- die Absicherung der Familie oder Kinder.

Dabei können Anleger ihr Geld gezielt diversifizieren, wenn sie sich nicht für einzelne Aktien oder Anleihen entscheiden, sondern breit in viele Länder und Branchen investieren. Das ist mit Indexfonds (ETFs) oder aktiv gemanagten Fonds ganz einfach möglich.

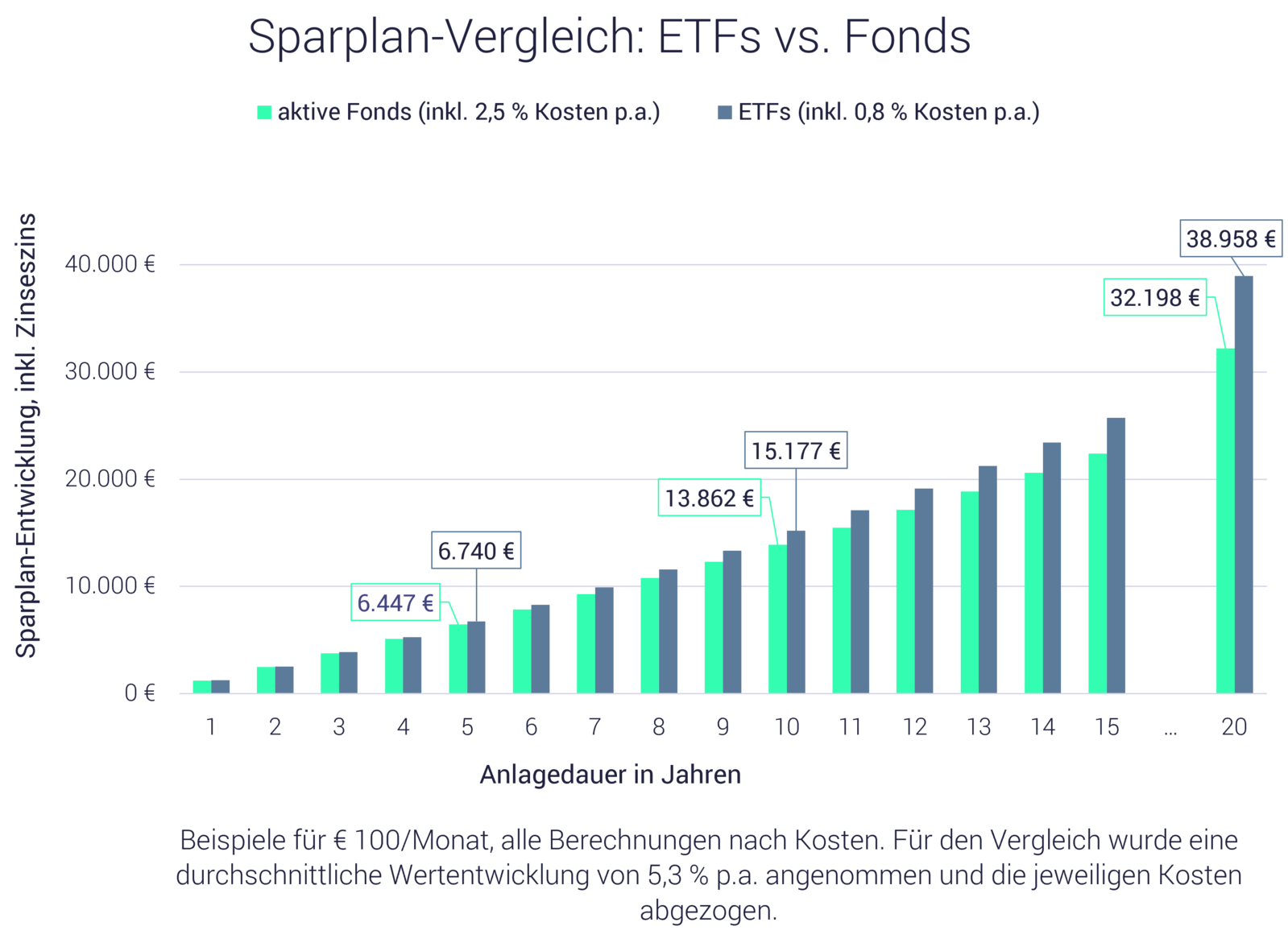

Dabei zeigt sich im Sparplan-Vergleich: ETFs bringen oftmals bessere Ergebnisse als ein Sparplan mit aktiv gemanagten Fonds. Das liegt u.a. an den Kosten. Aktive Fonds verlangen hohe Gebühren für die Fondsmanager und die Transaktionskosten (insgesamt bis zu 2,5 % p.a.). Bei einem ETF-Sparplan fallen die Kosten deutlich geringer aus (0,8 % p.a.).

Studie zeigt: Fondsmanager sind selten erfolgreich

Bei einer Einzahlung von 100 Euro monatlich zeigt der Sparplan-Vergleich: ETFs bringen deutlich mehr Rendite. Dabei ist in dem Beispiel die gleiche Wertentwicklung angenommen, der Unterschied entsteht vor allem durch die Kosten.

Nach 5 Jahren kommt so ein Unterschied von über 290 Euro zusammen.

Nach 10 Jahren sind es mehr als 1.300 Euro.

Nach 20 Jahren sogar 6.760 Euro.

Besonders attraktiv für die Altersvorsorge: ETF-Rentenversicherung mit Steuervorteilen.

Auf Dauer 6,5 % Rendite p.a. mit einem Sparplan – geht das?

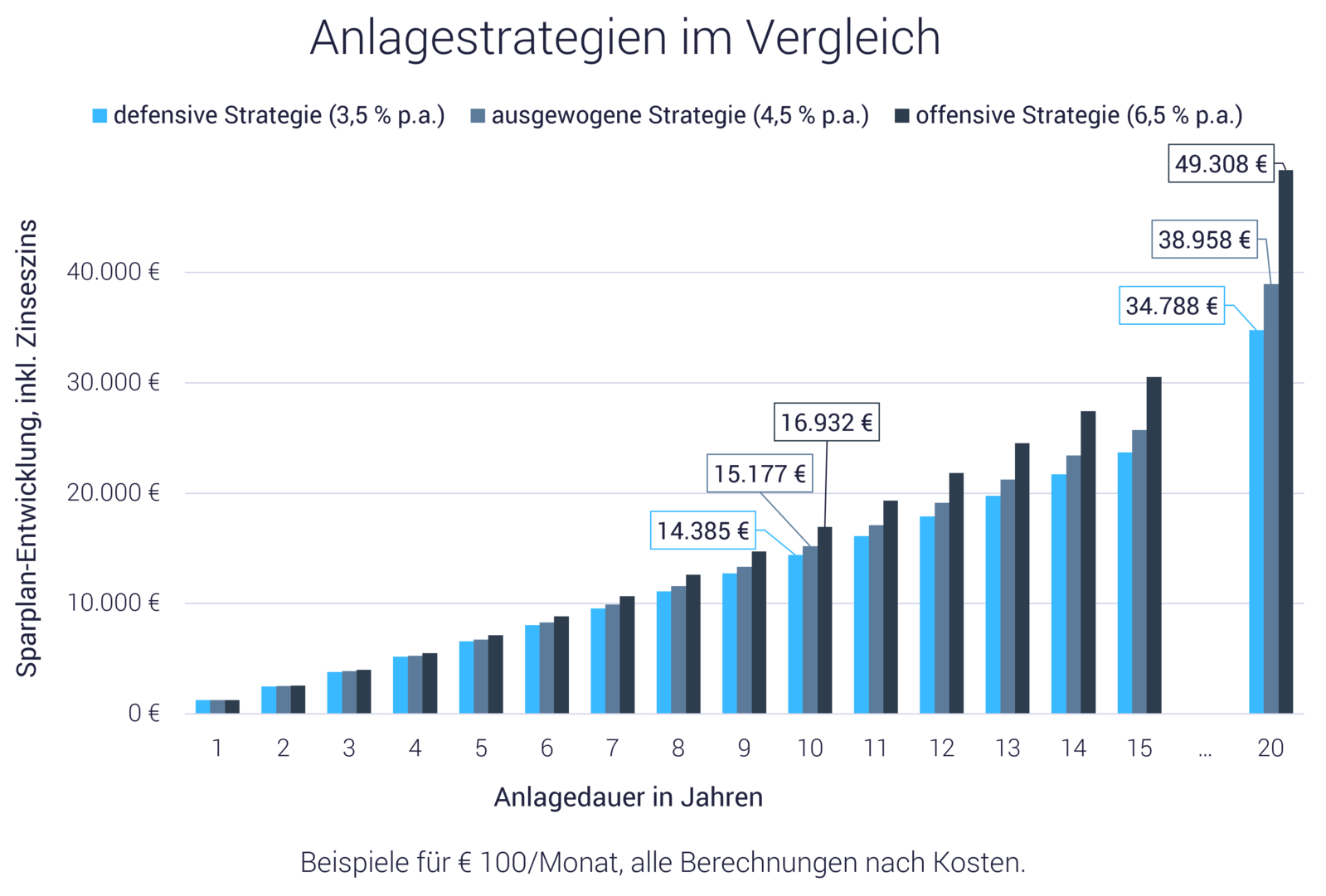

Beim konkreten Sparplan-Vergleich wird klar: Mit einer höheren Rendite lassen sich bessere Ergebnisse für Ihr Geld erreichen. Ein ETF-Sparplan, der den weltweiten Aktienmarkt abbildet, kann bei entsprechender Anlagedauer leicht eine durchschnittliche Rendite von etwa 6,5 % p.a. (nach Kosten) erzielen.

Bei einer solchen Rendite entwickelt sich Ihr Geld deutlich besser als mit einem Tagesgeld- oder Geldmarkt-Sparplan. Im Gegensatz zur Geldanlage in Tagesgeld oder am Geldmarkt können die Kurse hier aber schwanken. Je länger der Anlagehorizont, umso geringer ist allerdings das Risiko für Anleger – wie Untersuchungen zeigen.

Abgesehen davon gibt es Möglichkeiten, das Risiko gezielt zu minimieren, etwa mit einer defensiven oder ausgewogenen Anlagestrategie. Das heißt: Es wird auch in festverzinsliche Anleihen investiert. Auch das geht mit kostengünstigen ETFs.

Am Beispiel einer Geldanlage von 100 Euro im Monat zeigt unser Sparplan-Vergleich ETF-Investments mit unterschiedlichen Anlagestrategien: defensiv (30 % Aktien, 70 % Anleihen), ausgewogen (50 % Aktien, 50 % Anleihen) und offensiv (100 % Aktien).

Welches ist der beste ETF für meinen Sparplan?

Doch wie finden Anleger den besten ETF für einen Sparplan? Weltweit gibt es mehr als 10.000 Indexfonds, die eine Entwicklung an den Kapitalmärkten abbilden. Da fällt die Auswahl schwer, weil man sich sehr genau mit den konkreten Möglichkeiten auseinandersetzen muss.

Dabei ergibt sich das Problem, dass sich ständig ändern kann, welches der beste ETF für einen Sparplan ist. Anleger müssten die Entscheidung also ständig kritisch überprüfen und ggf. ändern.

Hinzu kommt die Schwierigkeit einen einzelnen ETF zu finden, der exakt den persönlichen Bedürfnissen entspricht. Wer mit einem ETF-Sparplan beispielsweise den sogenannten Weltindex MSCI World abbildet, sieht sich zahlreichen Risken ausgesetzt: So enthält der Index zu knapp 70 % US-Aktien, die Technologie- und Kommunikationsbranche sind stark überrepräsentiert.

Wer sich die schwierige Auswahl des besten ETF und die ständige Überprüfung ersparen will, kann auch direkt in ein ganzes ETF-Portfolio investieren, das professionell überwacht wird. Bei solchen Angeboten, wie sie auch growney anbietet, wird Anlegern der Aufwand komplett abgenommen.

Vorteil: Sie müssen sich nicht weiter um den Sparplan kümmern. Durch Fragen zur persönlichen Situation und den finanziellen Zielen wird sichergestellt, dass die Anlagestrategie zu Ihnen persönlich passt.

Ausprobieren und Strategie finden

Gezielt zum Vermögen: Wie viel Geld sollte ich zurücklegen?

Für die bisherigen Beispiele im Sparplan-Vergleich ist jeweils ein monatlicher Betrag von 100 Euro angesetzt. Doch welcher Betrag ist für Sie persönlich geeignet bzw. empfohlen? Jeder Anleger will schließlich wissen: Wie viel Geld sollte ich zurücklegen?

Dafür gilt grundsätzlich:

- Natürlich sollten Sie nicht mehr Geld in einen Sparplan investieren, als Sie sich persönlich leisten können.

- Jeder sollte Geld für Rücklagen einplanen. Empfohlen werden rund 20 % Ihres Einkommens. Die optimale Sparplan-Formel finden Sie hier.

- Bedenken Sie dabei die unterschiedlichen Ziele, die Sie persönlich haben. Neben der Bildung einer Notreserve, wird es auch um konkrete Sparziele (Haus, Auto, Urlaub, Grundkapital für Kinder) und die Altersabsicherung gehen.

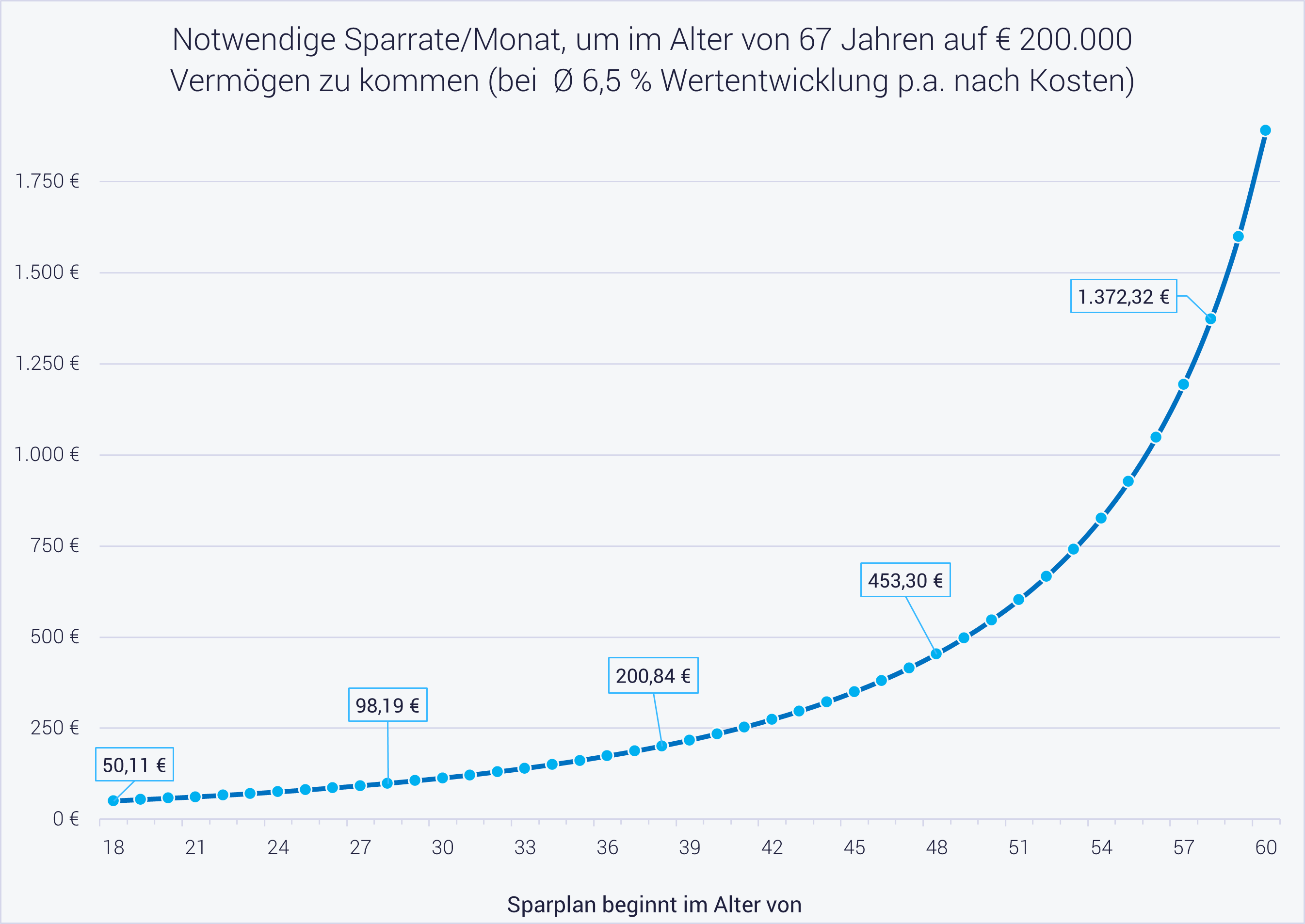

- Der Faktor Zeit ist besonders relevant. Je früher Sie Ihren Sparplan beginnen, umso stärker wirkt der Zinseszinseffekt für Sie.

Der Einfluss des Faktors Zeit zeigt sich besonders stark beim Thema Altersvorsorge. Das zeigt das folgende Sparplan-Beispiel: Wollen Sie bis zum Rentenalter (67 Jahre) ein Kapital von 200.000 Euro aufbauen, so hängt die Antwort auf die Frage „Wie viel Geld sollte ich zurücklegen?“ vom aktuellen Alter ab:

- Für 18-Jährige ergibt sich eine Sparplan-Rate von rund 50 Euro.

- 28-Jährige sollten knapp 100 Euro einplanen.

- Bei 38-Jährigen sind es rund 200 Euro.

- Für 48-Jährige ergibt sich ein Wert von 453 Euro als Antwort auf die Frage „Wie viel Geld sollte ich zurücklegen?“

- 58-Jährige müssten dagegen über 1.370 Euro jeden Monat einplanen.

Bedeutet: Je früher Sie anfangen, umso besser.

Berechnet sind die Werte für die offensive Anlagestrategie aus unserem Sparplan-Vergleich (100 % Aktien, durchschnittlich 6,5 % p.a. Rendite nach Kosten).

Die beste Geldanlage für Sie? Das hängt von Ihren Interessen ab

Wer die beste Geldanlage sucht, hat mit einem Sparplan alle Möglichkeiten dazu.

Wichtig ist aber vor allem: Der Sparplan muss zu Ihnen, Ihrer Situation und Ihrer Einstellung passen.

Deshalb ist es wichtig, ganz individuell zu überlegen:

- Welches Ziel bzw. welche Ziele wollen Sie erreichen?

- Welchen Zeithorizont haben Sie?

- Wie stehen Sie persönlich zu Investments in Aktien oder Anleihen?

- Wie wichtig ist Ihnen Nachhaltigkeit bei der Geldanlage?

- Wie viel können Sie monatlich zurücklegen?

- Wollen Sie von attraktiven Steuervorteilen profitieren?

Nur so finden Sie die beste Geldanlage für sich persönlich.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.