Die ideale Kombination für Ihr Vermögen!

Direkt online absichern!

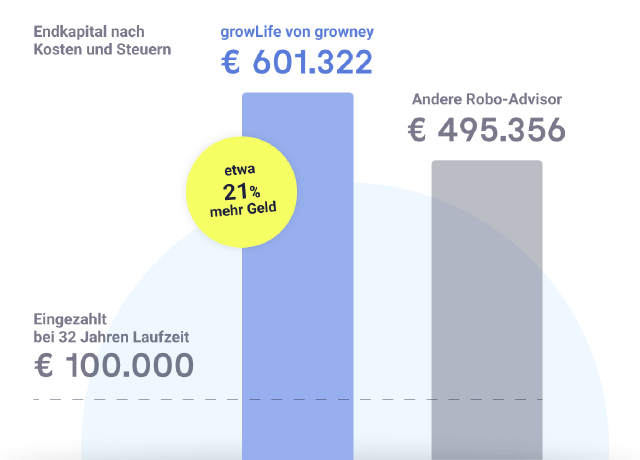

Mehr Geld für Sie! growLife ermöglicht Ihnen einen Vorteil gegenüber der Vermögensverwaltung bei anderen Robo Advisorn. Die Ansparphase ist komplett steuerfrei, es ist auch kein Freistellungsauftrag nötig.

Weniger Steuern zahlen, bedeutet: Es steht mehr Geld zur Verfügung, das von Wertentwicklung der ETF-Geldanlage profitieren kann.

Ganz ohne zusätzliches Risiko und mit jahrelang bewährten Anlagestrategien von growney. Berechnen Sie selbst, wie hoch Ihr Vorteil zu einer ETF-Vermögensverwaltung sein kann.

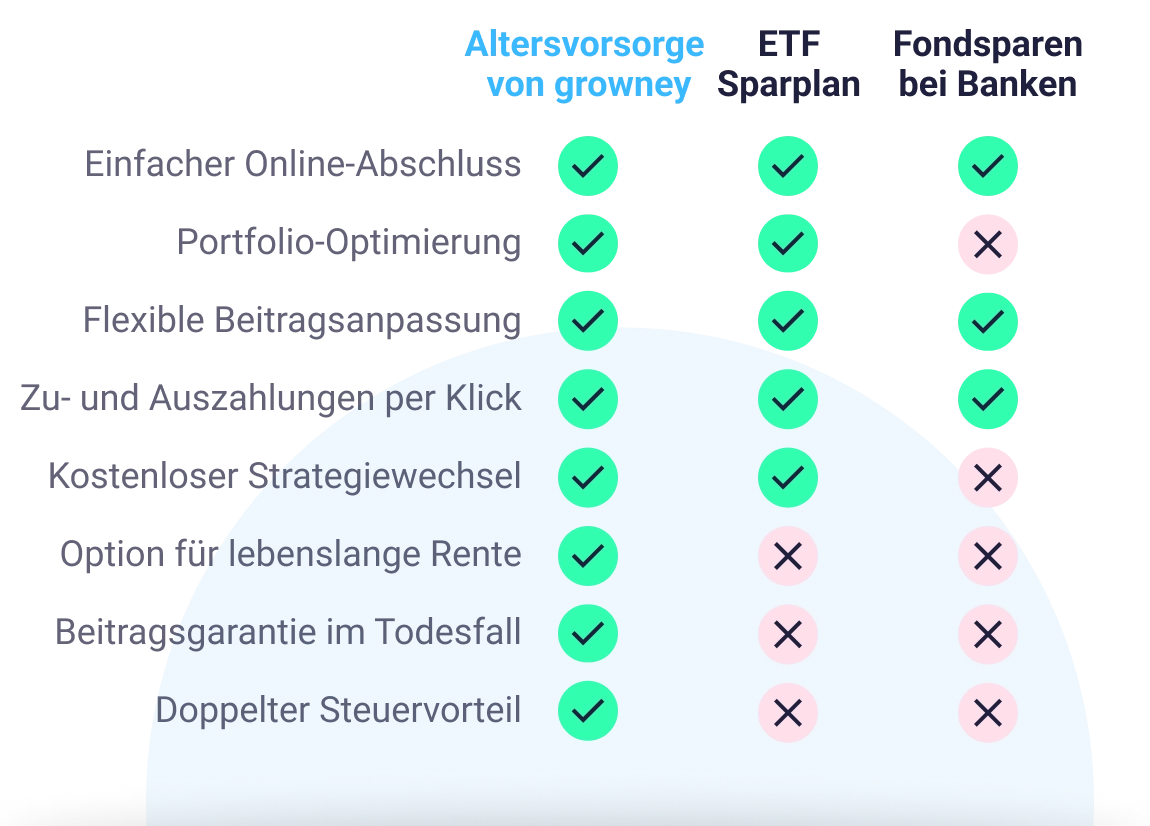

Mehr einzahlen? Einen Teil des Geldes auszahlen? Oder den Sparplan anpassen? Das geht alles kostenlos. So genießen Sie die Vorteile von growLife in jeder Lebenssituation.

Ebenso einfach lässt sich die Anlagestrategie anpassen: Kostenlos und komplett ohne Steuern zu zahlen, selbst wenn alle ETFs ausgetauscht werden.

Neben hoher Flexibilität und geringen Kosten bietet Ihnen growLife eine Vielzahl von attraktiven Leistungen.

Gerade im Vergleich mit einem Fondsparplan bei einer Bank oder einer Vermögensverwaltung haben Sie viel mehr interessante Möglichkeiten. Zusätzlich profitieren Sie von den Steuervorteilen.

Auch gegenüber einer langfristigen ETF-Strategie bei einem Robo-Advisor bieten sich bessere Chancen bei der Geldanlage. Beispiele zeigen: So sind mehrere Zehntausend Euro mehr für Sie drin.

Das Team von growney kümmert sich zuverlässig um Ihre Geldanlage. Die ETF-Strategien haben sich seit etlichen Jahren bewährt. Ihr Vorteil: Bei Bedarf wird das Portfolio automatisch angepasst, Sie selbst müssen nichts unternehmen.

growney hat für den Investmentansatz, die hohe Servicequalität, starke Rendite und Einfachheit schon mehr als 100 Auszeichnungen erhalten.

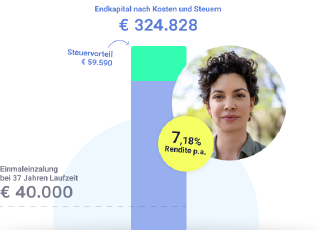

Lisa (30) hat bereits € 40.000 Vermögen und will mehr daraus machen. Die Rentenversicherung bietet ihr eine steueroptimierte Chance dazu. Ganz einfach, ohne Aufwand.

Aus ihrer Einmalanlage wird in der Beispielrechnung ein ansehnliches Vermögen: fast € 325.000 bis zum Rentenalter (67). Das ist mehr als das Achtfache ihrer Einzahlung. Möglich macht das die starke Rendite (angenommen sind 7,18 % p.a.) und ein hoher Steuervorteil von etwa € 60.000 (Rechnung im Detail).

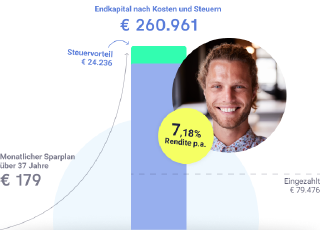

Mark (30) hat bereits einige Geldanlagen mit ETFs und eine digitale Vermögensverwaltung. Sein Freibetrag für Kapitalerträge ist ausgereizt. Für seinen Sparplan sucht er deshalb eine steueroptimierte Lösung. Mit growLife geht das, dabei muss Mark die Geldanlage nicht einmal selbst überwachen.

Mit monatlich € 179 kann er nach 37 Jahren rund € 260.961 € erreichen (angenommene Rendite: 7,18 % p.a.). Der Steuervorteil macht etwa € 25.000 aus. Mit aktiven Fonds oder anderen Robo-Advisorn wäre es deutlich weniger Vermögen (siehe Details).

Die Kombination von geringen Kosten und Steuervorteil sorgt dabei für eine höhere Rendite – bei gleicher Wertentwicklung. Bedeutet: deutlich mehr Vermögen!

Den Effekt zeigt das Beispiel von € 100.000 Einmalanlage: Mit growLife ist etwa 21 % mehr Geld möglich als bei einem anderen Robo-Advisor (berechnet für 32 Jahre, inkl. Steuervorteil, siehe Details).

Das sind etwa € 106.000 mehr!

Mehr Vermögen dank smarter Lösungen – das wollen wir bei growney für Sie erreichen. Als einer der ersten Anbieter haben wir seit unserer Gründung 2014 den Geldanlage-Markt verändert: mit digitalen und flexiblen ETF-Strategien.

Mit growLife die nächste Verbesserung: Neben den Kosten für die Geldanlage sind Steuern ein wesentlicher Faktor, der sich mindernd auf die Performance auswirkt. Weniger Steuern zahlen, bedeutet: Es steht mehr Geld zur Verfügung, das von der Wertentwicklung und dem Zinseszinseffekt profitieren kann.

growLife macht das möglich: Die ETF-Geldanlage erfolgt im Rahmen einer fondsgebundenen Rentenversicherung. So kann der Steuervorteil wirken. Damit Sie mehr Vermögen erreichen!

Zugleich genießen Sie ein hohes Maß an Flexibilität, können Sparpläne ständig ändern oder kostenlos Geld auszahlen.

Mit dem Newsletter sichern Sie sich wertvolle Tipps, u.a.