So machen Sie mehr aus Ihrem Sparplan

So ein ETF-Sparplan ist ein sehr guter Anfang. Durch die regelmäßige Einzahlung kommt über die Jahre eine ordentliche Summe zusammen. Zudem wird mit jeder monatlichen Sparplan-Zahlung der Betrag größer, mit dem sich von der Marktentwicklung und dem Zinseszinseffekt profitieren lässt.

Doch es gibt einige Möglichkeiten, wie Sie Ihren Sparplan noch erfolgreicher machen können.

Effekt von Einmalzahlungen nutzen

Einen sehr großen Effekt haben Einmalzahlungen. Damit erhöhen Sie direkt das Kapital, das von Marktentwicklung und Zinseszinseffekt profitieren kann. Zusätzliche Beträge einzuzahlen ist in der Regel problemlos möglich, bei einem ETF-Sparplan mit

growney geht das beispielsweise jederzeit mit jedem Betrag ab € 50.

Welchen Effekt das auf Ihren Sparplan haben kann, zeigen drei Beispielrechnungen:

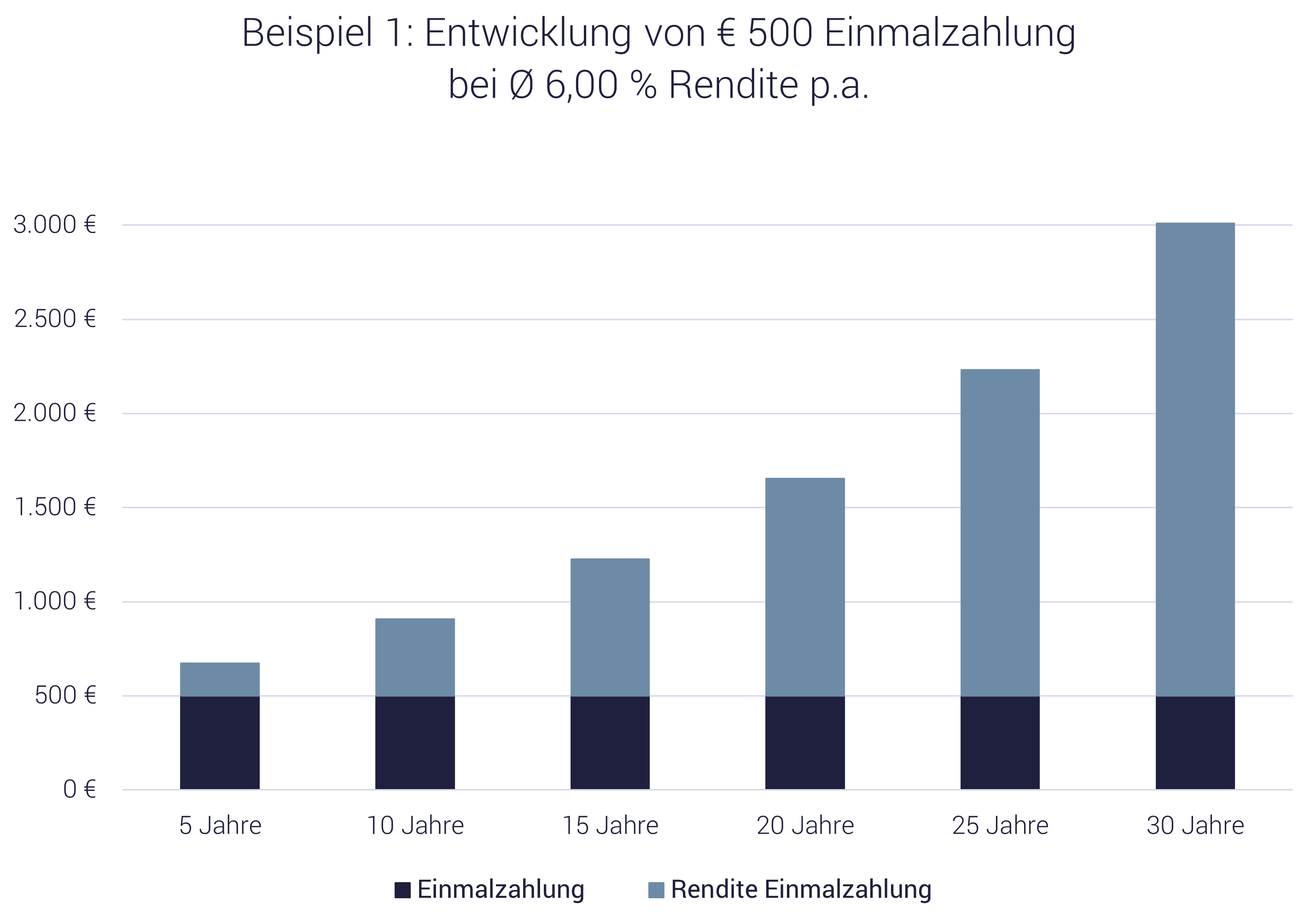

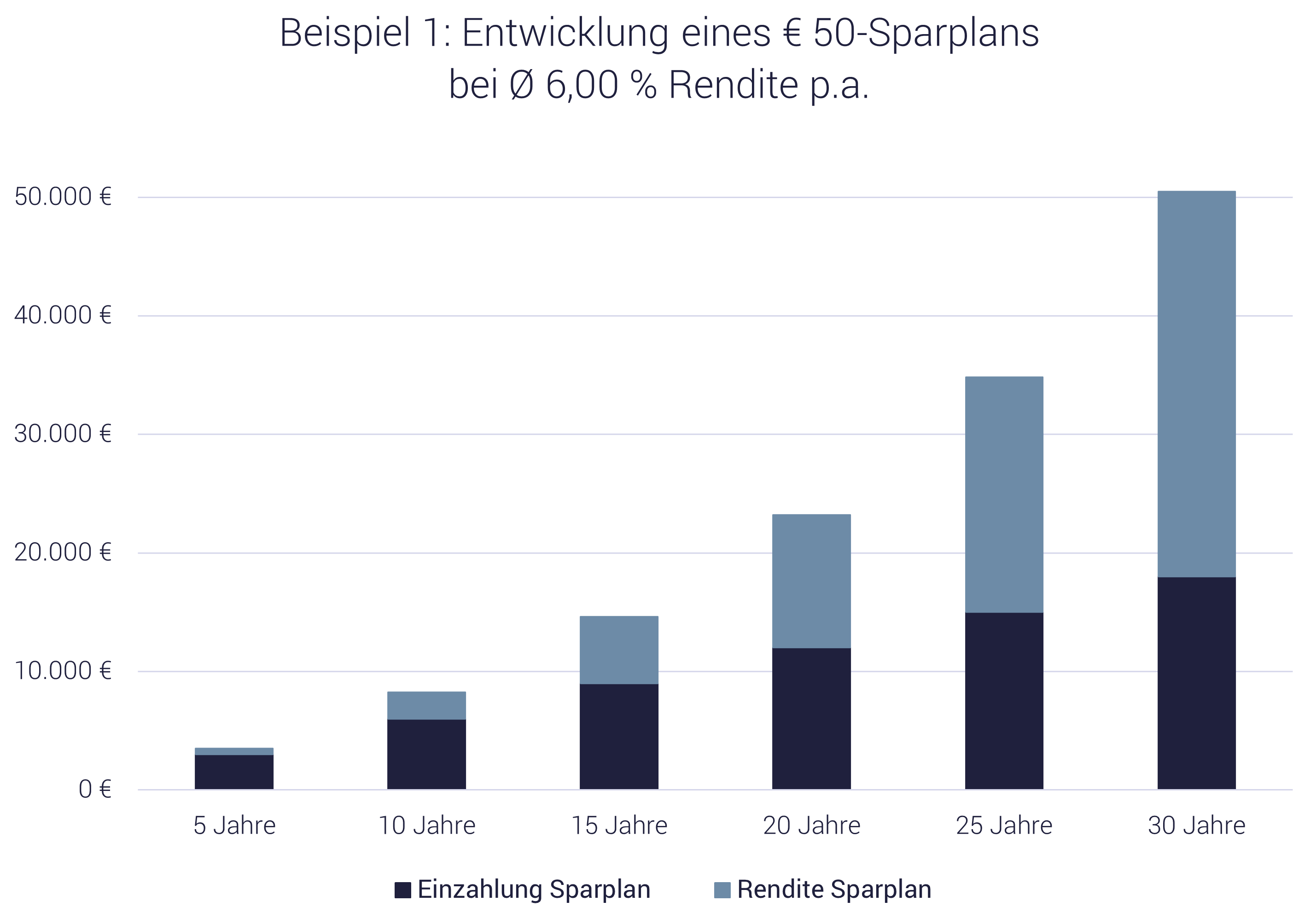

€ 500 eingezahlt, € 2.500 mehr Kapital

Lisa zahlt monatlich € 50 in ihren ETF-Sparplan ein. Mehr ist monatlich für sie nicht machbar. Mit dem Geld investiert sie in eine reine Aktienstrategie, um von der Entwicklung der Kapitalmärkte zu profitieren. Manchmal hat sie ein wenig Geld übrig: Restguthaben aus der Urlaubskasse, einer Extrazahlung oder Geldgeschenke von Verwandten zu ihrem Geburtstag. Also entscheidet Lisa sich, € 500 zusätzlich in ihren Sparplan einzuzahlen.

Mit der Einzahlung wird das Geld automatisch für sie angelegt. Bleibt das Geld langfristig im Depot, so kann aus ihrer Zusatzzahlung mehr werden: Trotz der Kursschwankungen ergibt das bei durchschnittlich 6,0 % Rendite p.a. nach 30 Jahren rund € 2.500 – eine Verfünffachung ihrer Einzahlung.

Bei dieser Rendite verdoppelt sich der Betrag nach knapp 12 Jahren. Das gilt auch, wenn Lisa eine höhere Summe einzahlt – etwa € 10.000 aus einer Erbschaft. Nach knapp 12 Jahren werden daraus € 20.000, nach 30 Jahren € 50.000.

Damit wächst das Kapital schneller als bei einem Sparplan: Würde Lisa den Betrag nämlich nach und nach monatlich einzahlen, z.B. 10 Monate lang € 50 anstatt einmalig € 500, dann würden ihr für die letzten € 50 die komplette Marktentwicklung von neun Monaten fehlen sowie der entsprechende Zinseszinseffekt. Dadurch ist das Verhältnis von Einzahlung und erzielter Rendite bei Einmalzahlungen deutlich höher.

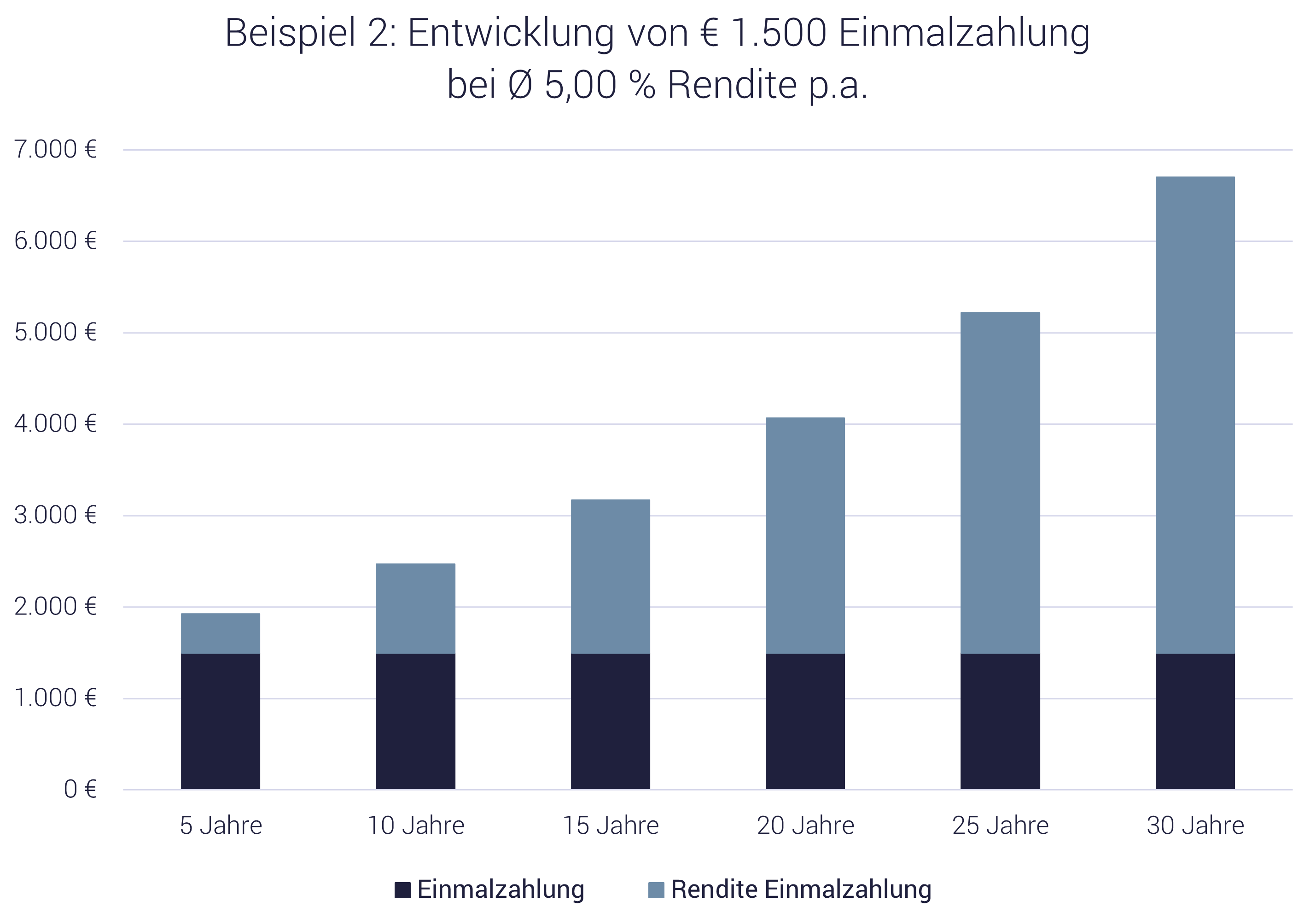

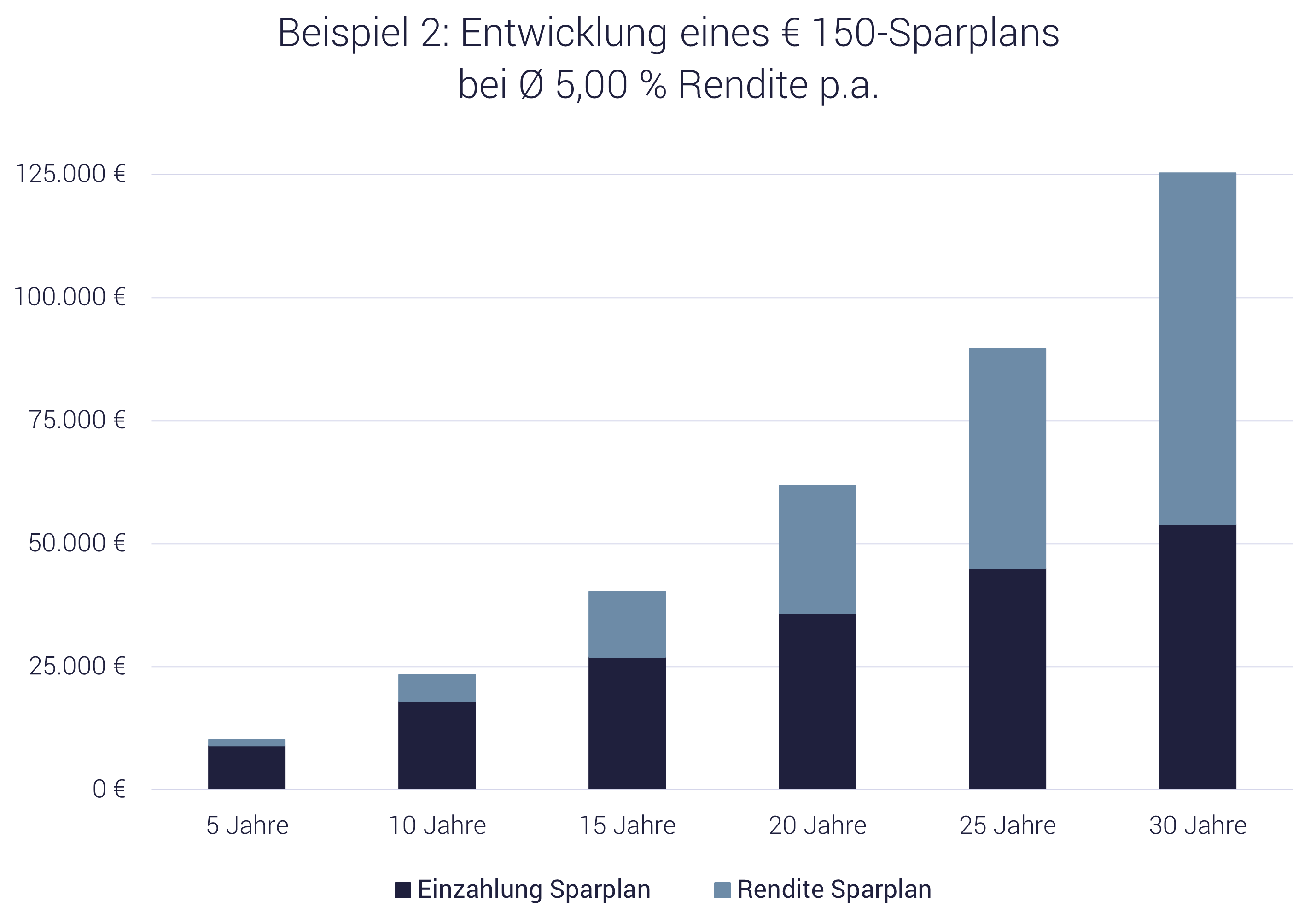

Aus € 1.500 werden fast € 5.200

Ähnlich sieht es bei Petra aus, die monatlich € 150 in einen Sparplan für ihre Altersvorsorge einzahlt. Aus einer Steuerrückzahlung hat sie noch € 1.500 übrig. Geld, das sie für laufenden Ausgaben nicht benötigt und deswegen zusätzlich in den ETF-Sparplan einzahlt.

Petra hat eine etwas konservativere Anlagestrategie als Lisa. Ihr Aktienanteil ist geringer, um das Kursrisiko zu minimieren. Während ihres langfristigen Investments kommt sie so auf eine Rendite von durchschnittlich 5,0 % p.a. Nach 30 Jahren werden so aus ihrer Zusatzzahlung mehr als € 5.200 in ihrem Depot. Für ihre Altersvorsorge ein schönes Extraguthaben.

Besonders lohnend ist es für Petra, wenn sie jedes Jahr die Steuererstattung für eine zusätzliche Einzahlung in den Sparplan nutzt. Aus den € 1.500 könnten so in Jahren rund € 104.000 – wohlgemerkt zusätzlich zu dem Vermögen aus Petras Sparplan.

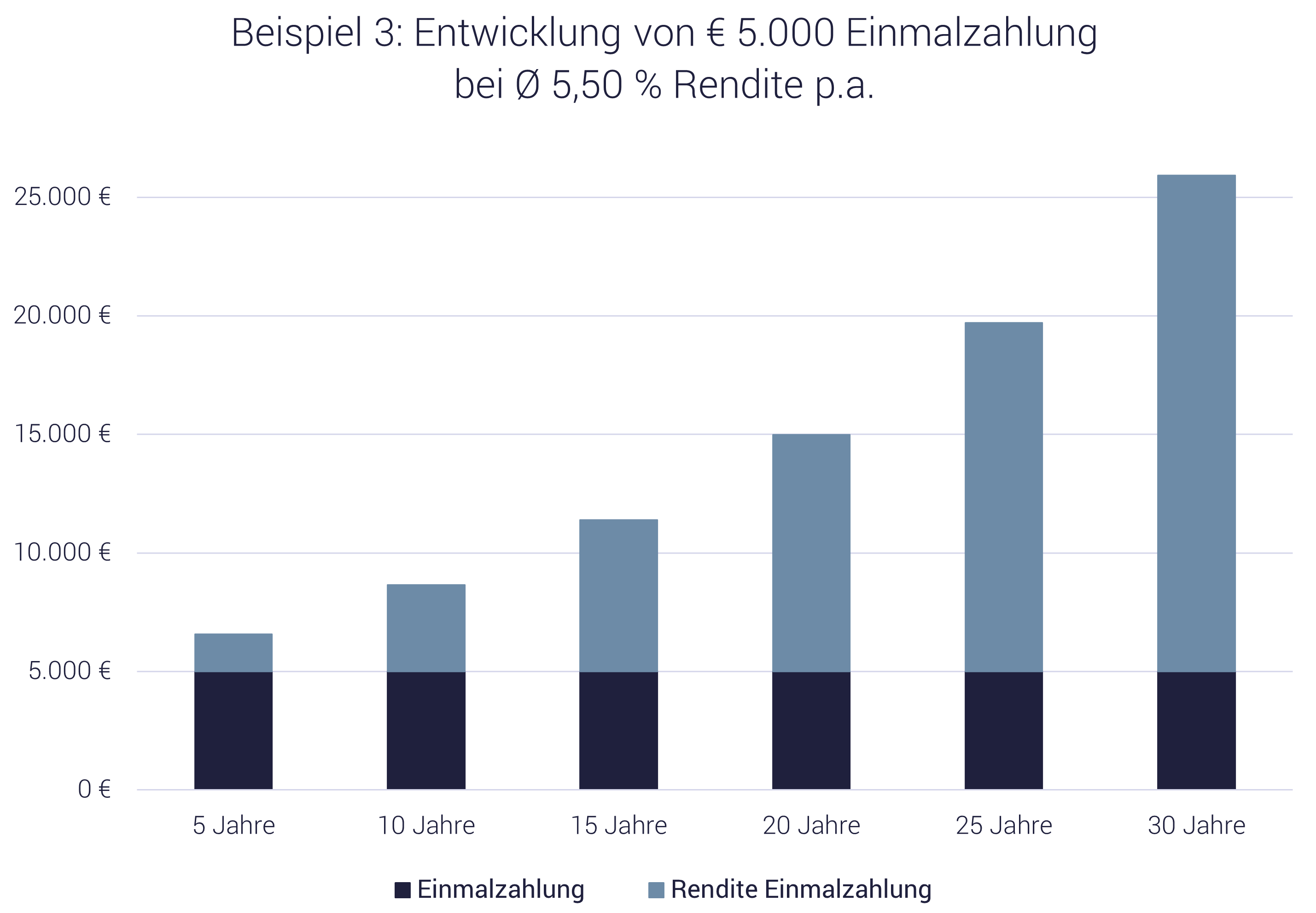

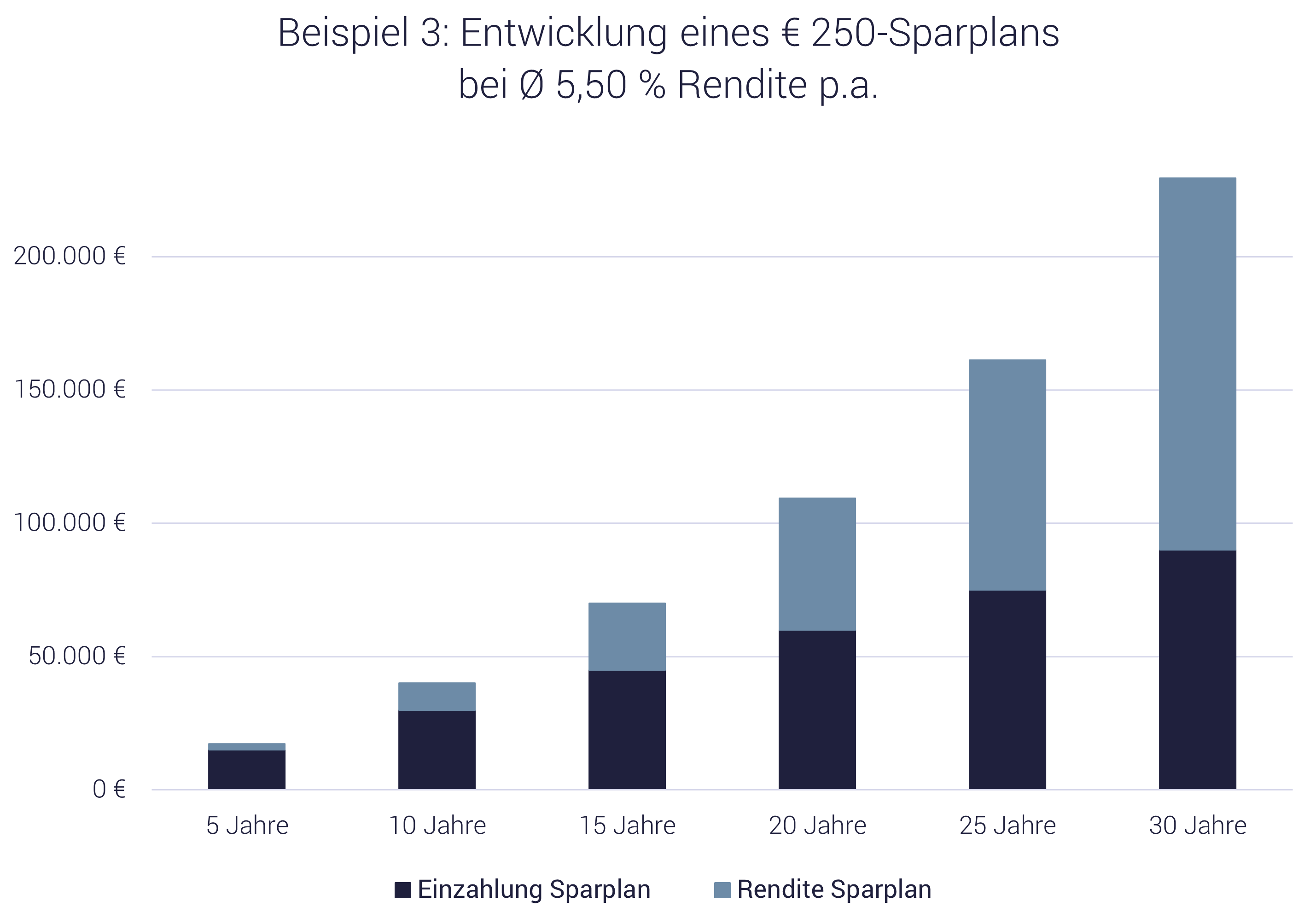

€ 5.000 verdreifachen oder vervierfachen

Die Familie von Frauke und Florian hat einen Sparplan über € 250 im Monat. Einfach als solide Rücklage, damit soll die Zukunft der Familie abgesichert werden. Vom jährlichen Bonus der beiden Berufstätigen bleiben € 5.000 übrig, wenn sonstige Kosten wie Weihnachtsgeschenke für die Kinder oder der große Jahresurlaub im Sommer davon abgegangen sind.

Diese € 5.000 zahlen Frauke und Florian einfach und unkompliziert zusätzlich in den ETF-Sparplan der Familie ein. Wenn ihre durchschnittliche Rendite 5,5 % p.a. beträgt, wird daraus nach 25 Jahren knapp das Dreifache (€ 14.713), nach 30 Jahren sogar mehr als Vierfache (€ 20.936). Auch wenn die Familie schon monatlich einen guten Betrag zurücklegt, lohnt es sich also in diesem Beispiel deutlich, den positiven Effekt von Einmalzahlungen zu nutzen.

TIPP: So zahlen Sie zusätzlich Geld ein

Sparbetrag anpassen

Zudem lohnt es sich, regelmäßig zu prüfen, ob Ihr ETF-Sparplan erhöht werden kann und soll. Zum Beispiel nach einer Gehaltserhöhung: Wer mehr verdient, kann in der Regel mehr zurücklegen, um Vermögen aufzubauen und im Alter den gewohnten Lebensstandard zu erhalten. Die Erhöhung ist natürlich umso wichtiger, wenn Sie den Sparplan früh im Berufsleben gestartet haben – damals aber nur eine kleine Sparplanrate eingerichtet haben.

Gerade bei einer hohen Inflation macht es Sinn, immer mal wieder zu prüfen, ob Sie nicht etwas mehr zurücklegen könnten/sollten. Denn die Inflation führt dazu, dass Sie sich später weniger für Ihr Geld leisten können – es wird also deutlich schwieriger, den gewohnten Lebensstandard im Alter zu erhalten.

Nutzen Sie die Flexibilität, die Ihnen ein ETF-Sparplan bietet, die Anpassung der monatlichen Zahlung ist ganz einfach.

TIPP: Sparplan anpassen – so geht es

Geld nach Sparzielen anordnen

Gerade in einer Familie gibt es oft unterschiedliche Finanz- und Sparziele. So soll neben dem Vermögensaufbau und der Altersvorsorge vielleicht auch noch Geld für den Immobilienkauf, ein neues Auto oder als Starthilfe für die Kinder zurückgelegt werden.

Die große Gefahr: Wer das alles über einen einzigen ETF-Sparplan abdeckt, verliert schon mal den Überblick, wofür das Geld eigentlich da ist und ob es für die unterschiedlichen finanziellen Ziele reicht.

Wie Sie einfach den Überblick behalten: Ordnen Sie Ihre Finanzen nach unterschiedlichen Sparzielen. So können Sie für Auto, Immobilie, die Kinder oder die Altersvorsorge jeweils unterschiedliche Sparpläne anlegen.

Vorteil: Sie sehen dadurch besser, ob das erwartete Vermögen zum gewünschten Zeitpunkt erreicht wird – und ob beispielsweise der Wunschbetrag für das neue Auto in 5 Jahren wirklich zur Verfügung stehen wird. Leisten Sie zusätzliche Einmalzahlungen so können Sie diese dann auch konkret auf bestimmte Sparpläne/Anlageziele einzahlen. Außerdem ermöglicht Ihnen die Aufteilung, dass beispielsweise Verwandte sich mit regelmäßigen oder unregelmäßigen Zahlungen am Sparplan für Kinder beteiligen.

Als growney-Kunde können Sie beliebig viele Anlageziele einrichten. Erreicht der Depotwert aller zusammen Anlageziele 50.000 €, sinken die growney-Gebühren automatisch auf 0,38 % p.a. Das gilt dann für alle Ihre Anlageziele.

TIPP: So wird ein neues Anlageziel eingerichtet

Rebalancing zur Risikominimierung

Zu einem ausgewogenen ETF-Depot gehört ein regelmäßiges Rebalancing. Ansonsten könnten sich durch die unterschiedliche Wertentwicklung von ETFs ein unnötig hohes Kursrisiko entstehen. Beispiel: Entwickelt sich von mehreren ETFs im Depot einer besonders gut, dann bekommt er ein größeres Gewicht. Damit steigt das Risiko, sollte sich dieser Fonds künftig schlechter entwickeln. Rebalancing gleicht solche Effekte aus – mit dem Ziel der Risikominimierung.

Als growney-Anleger müssen Sie sich darum nicht kümmern, ein Fresh Money Rebalancing erfolgt mit jeder neuen Zahlung (also bei Sparplänen mindestens monatlich), zusätzlich einmal jährlich im Dezember. Das wird automatisch von growney für Sie umgesetzt.

Gut zu wissen: Steuereffekt bei Fresh Money Rebalancing

Regelmäßige Überprüfung des Portfolios

Auch wenn ETFs einen Index abbilden, gibt es hier häufiger Änderungen. Das kann unterschiedliche Gründe haben:

- Fonds werden zusammengelegt.

- Die Fondsgesellschaft bildet künftig einen anderen Index ab.

- Wesentliche Bestandteile wie Kosten, Abbildungsqualität oder Fondsvolumen ändern sich.

- Ein anderer ETF bietet den Index besser bzw. günstiger ab.

Deswegen ist es sinnvoll, das Portfolio immer wieder zu überprüfen. Für growney-Kunden wird das komplett übernommen. ETFs werden also automatisch ausgetauscht, sollte es besser geeignete Fonds geben. Anleger selbst müssen dafür nichts unternehmen.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.