Fresh Money Rebalancing: Steueroptimiert investieren

Gerade im vergangenen Jahr waren Aktien aus bestimmten Branchen oder Ländern besonders erfolgreich – das trifft etwa auf US-Titel und dort speziell auf Technologie-Aktien zu. Mit einem Investment bei growney wird die Entwicklung der Kapitalmärkte weltweit abgebildet. Die starke Kursentwicklung einzelner Assetklassen führt in einem breit aufgestellten Depot dazu, dass diese ein stärkeres Gewicht erhalten – also ein Ungleichgewicht im Depot entsteht.

Warum ist Rebalancing wichtig?

Die aktuelle Situation an den Börsen und Finanzmärkten ist ein gutes Beispiel, das die Frage beantwortet „Warum ist Rebalancing wichtig?“

Denn das Rebalancing sorgt dafür, dass dieses Ungleichgewicht zwischen einzelnen Assetklassen wieder reduziert wird. Gerade aus Risiko-Gesichtspunkten ist Rebalancing wichtig. Auch das zeigt sich am aktuellen Beispiel: US-Aktien oder Technologie-Titel, die sich im vergangenen Jahr noch so überdurchschnittlich stark entwickelten, gehören im ersten Halbjahr 2022 mit zu den größten Verlierern an der Börse. In einem Depot ohne Rebalancing macht sich diese Entwicklung besonders stark bemerkbar. Durch Rebalancing kann diese Marktentwicklung dagegen teilweise abgefedert werden.

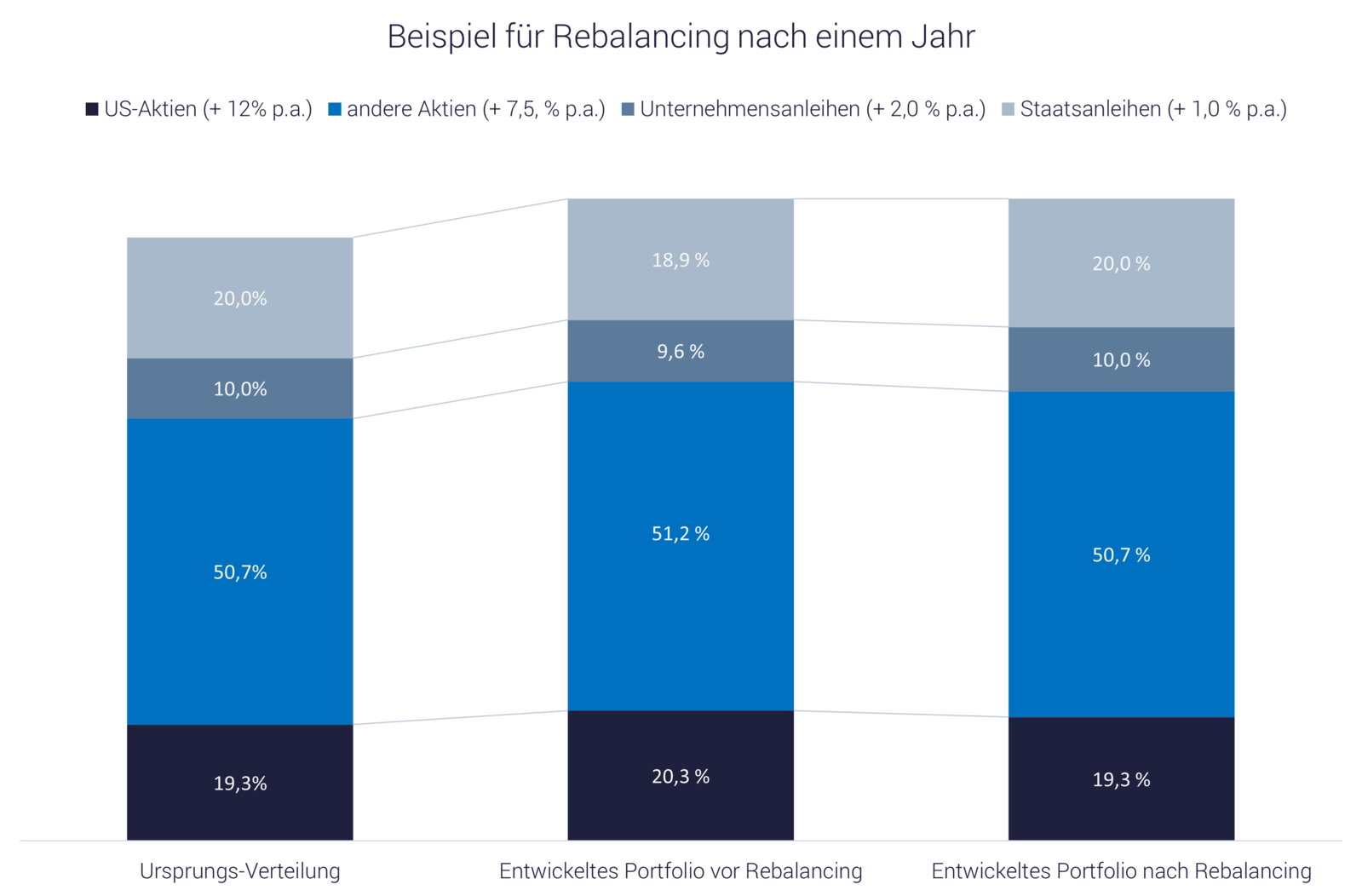

In unserem Rebalancing-Beispiel werden also ETF-Anteile mit US- und anderen überdurchschnittlich gut entwickelten Aktien zum kleinen Teil verkauft, dafür ETF-Anteile, die Unternehmensanleihen und Staatsanleihen abbilden nachgekauft. So wird vermieden, dass der durch die unterschiedliche Kursentwicklung entstandene höhere Aktienanteil in schlechteren Marktphasen zu einem höheren Risiko führt.

Zu beachten ist dabei: Die Umschichtung im Depot durch Rebalancing kann sich steuerlich auswirken: Schließlich werden Anteile verkauft, die im Depot ein Übergewicht erhalten haben und dafür andere Anteile gekauft. In ausführlichen Beispielrechnungen ist growney den Fragen nachgegangen: Wann lohnt sich Rebalancing und wie wirkt sich das auf ein Gesamtinvestment aus? Ergebnis: Insgesamt ergibt sich bei regelmäßigem Rebalancing ein positiver Effekt für die Performance.

Rebalancing: Risikooptimierung und Performance

Steueroptimiert: Wann lohnt sich Rebalancing mit „Fresh Money“?

Die steuerlichen Auswirkungen von Rebalancing lassen sich allerdings reduzieren – und zwar durch Fresh Money Rebalancing. Das ist für alle relevant, die beispielsweise einen Sparplan haben oder gelegentlich eine zusätzliche Zahlung leisten (bei growney jederzeit problemlos möglich). Viele nutzen beispielsweise eine Prämienzahlung von Arbeitgeber oder eine Steuerrückzahlung dafür, um ihre finanziellen Ziele schneller zu erreichen.

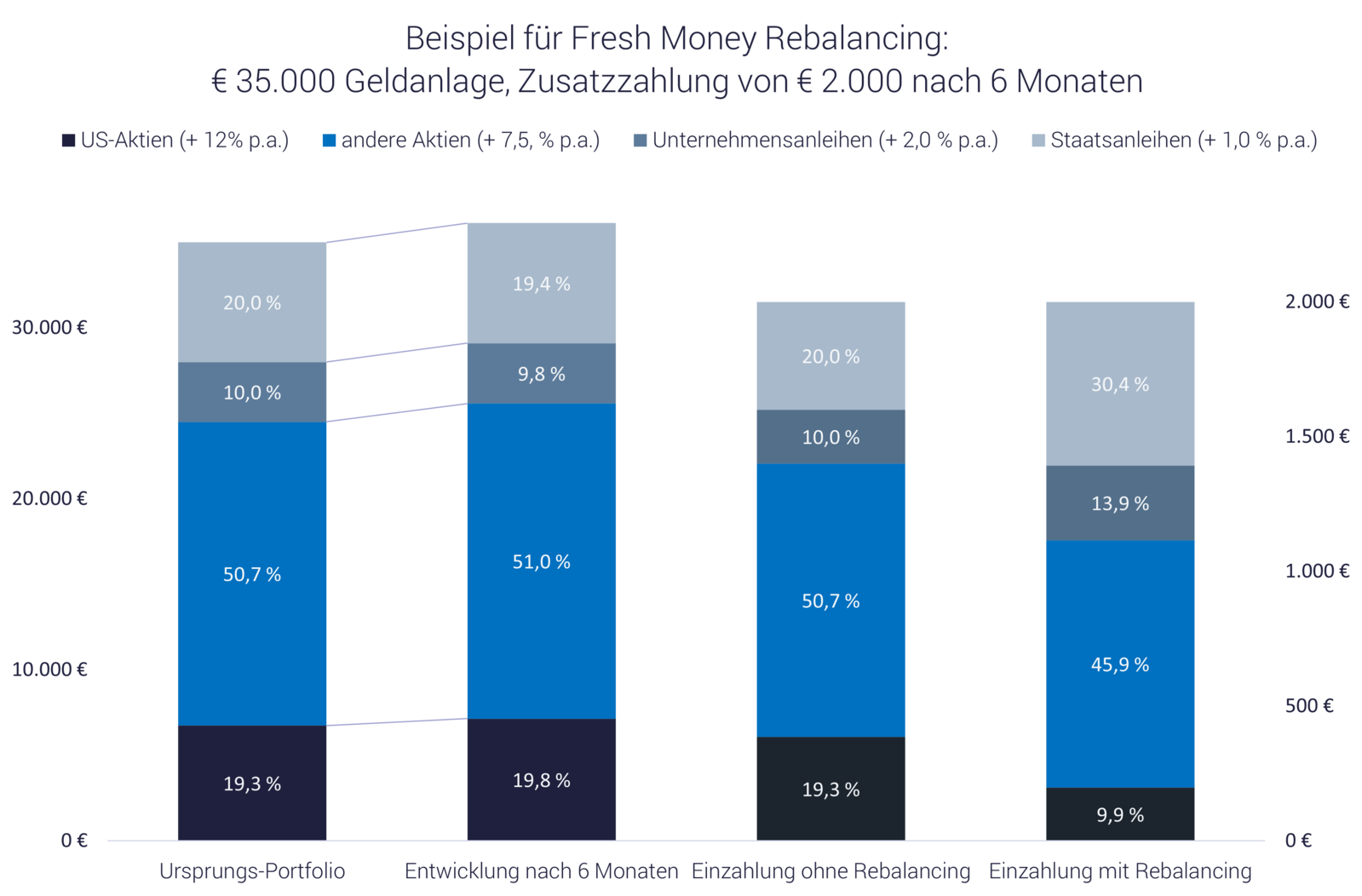

Beim Fresh-Money Rebalancing werden diese Zahlungen an das aktuelle Verhältnis der Assetklassen angepasst. Bedeutet: Die Verwendung der Einzahlungen wird anders aufgeteilt. Statt den zusätzlich gezahlten Betrag entsprechend der ursprünglichen Verteilung auf die Assetklassen zu verteilen, werden jene ETFs stärker nachgekauft, die bislang schlechter gelaufen sind und deshalb im Depot unterrepräsentiert sind. Das gilt nicht nur für Sparplanbeträge oder Einmalzahlungen, sondern auch für die Ausschüttung von Erträgen.

Da unser Rebalancing-Beispiel von einer höheren durchschnittlichen Rendite für Aktien – insbesondere für US-Aktien – ausgeht, werden auch hier bei einer zusätzlichen Zahlung (hier nach einem halben Jahr) die Anleihen-ETFs stärker nachgekauft als die Aktien-ETFs.

Dadurch müssen beim jährlichen Rebalancing entsprechend weniger Anteile verkauft werden, die entstehende Steuerlast sinkt. Die Steueroptimierung macht sich umso stärker bemerkbar, wenn Sie Zusatzzahlungen kurz vor dem jährlichen Rebalancing leisten (bei growney Mitte Dezember), also z.B. ein Teil des Weihnachtsgelds oder einer jährlichen Prämie im November oder Anfang Dezember zusätzlich investieren.

Gerade bei Sparplänen wird außerdem verhindert, dass sich die Risikoverteilung, etwa zwischen Anleihen und Aktien im Jahresverlauf verschiebt. Weil jeden Monat mit der Sparplan-Zahlung ein Fresh-Money-Rebalancing vorgenommen wird und die Verteilung zwischen den Assetklassen ständig im Gleichgewicht gehalten wird.

Freibetrag für Kapitalerträge wird weniger in Anspruch genommen

Hauptvorteil des Fresh Money Rebalancing also: Der Steuereffekt durch das jährliche Rebalancing wird geringer, dadurch wird auch der Freibetrag für Kapitalerträge weniger in Anspruch genommen. Lohnend also für jene, die ihren Freibetrag (2022: € 801 pro Person, ab 2023 € 1.000 pro Person) bereits ausgereizt haben.

Wenn weniger Kapitalertragsteuern fällig werden, profitieren Sie auch stärker vom Zinseszinseffekt einer langfristigen Geldanlage. Umso mehr Geld verbleibt im growney-Depot und kann in den folgenden Jahren Rendite für Sie erzielen.

Fresh Money Rebalancing: Beispiel zeigt den positiven Effekt

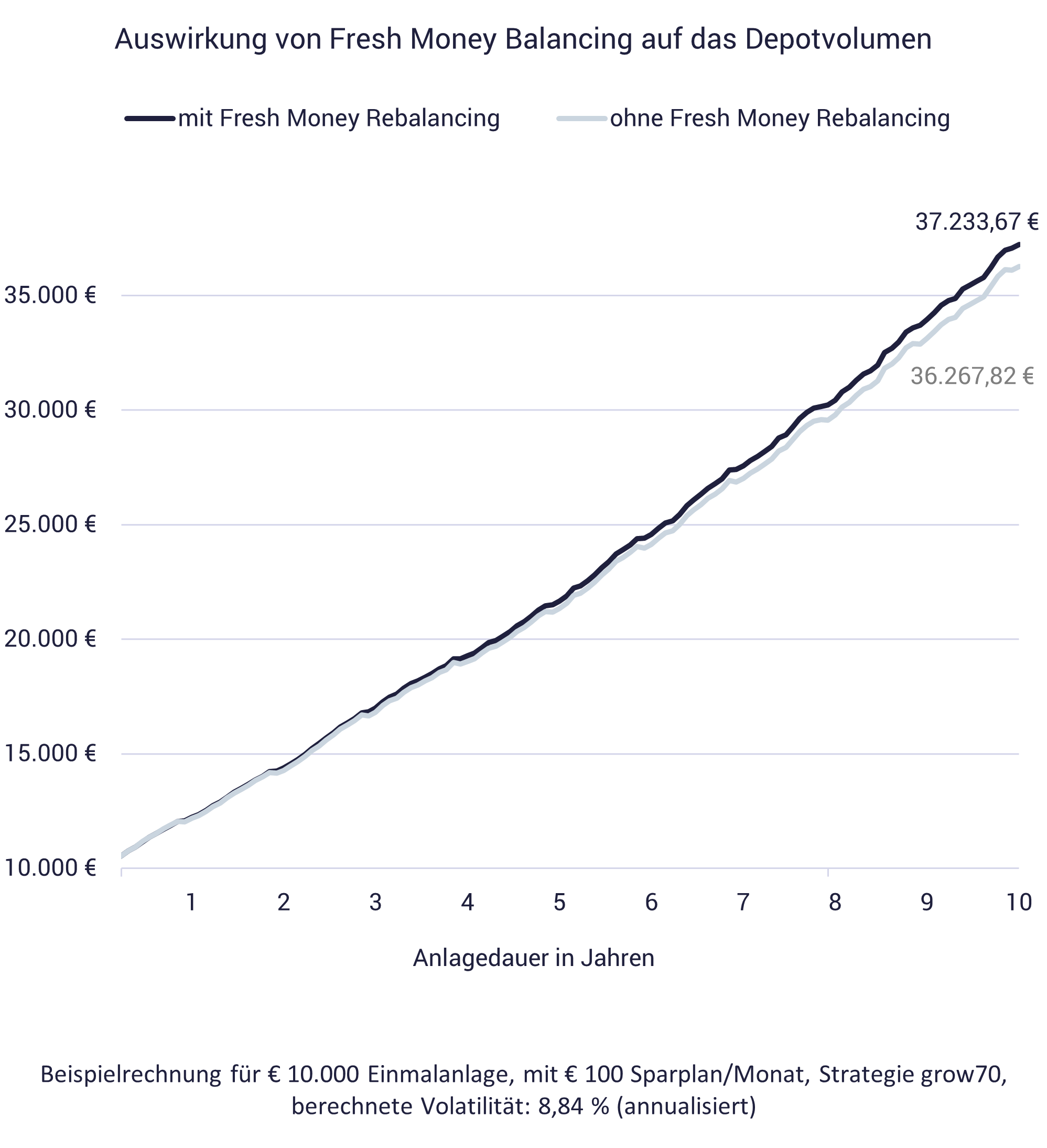

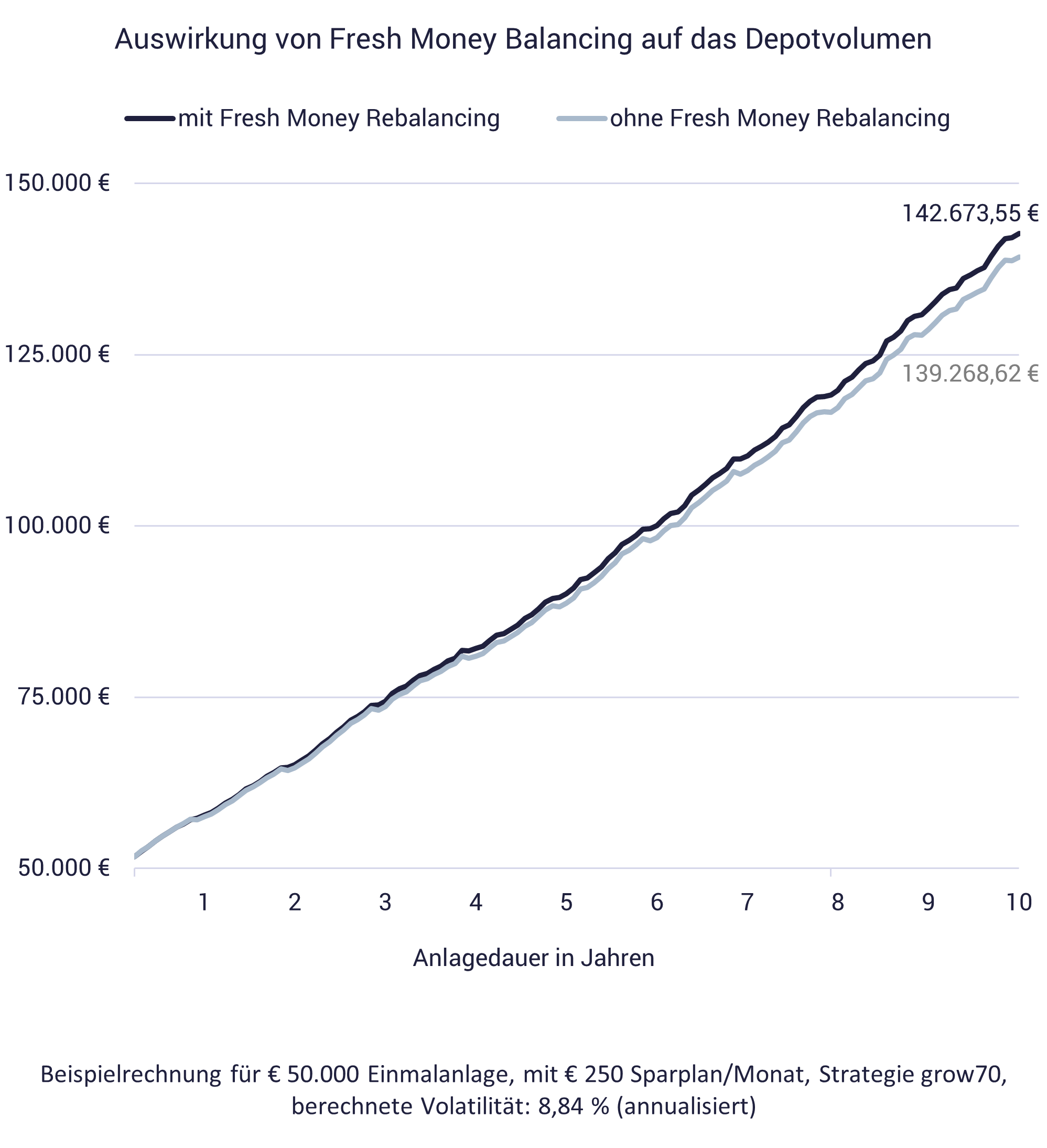

Konkret durchgerechnet für zwei Fresh Money-Rabalancing-Beispiele zeigt sich ein positiver Effekt für den Depotwert. Dabei wurde eine Berechnung mit der grow70-Strategie (70 % Aktienanteil, 30 % Anleihenanteil) mit einer Volatilität von 8,84 % p.a. angenommen, entsprechend tatsächlicher historischer Marktdaten.

Ein growney-Anleger mit € 10.000 Einmalanlage und einem monatlichen Sparplan über € 100 kommt so nach 10 Jahren auf rund 965 Euro mehr Depotvolumen.

Bei € 50.000 Einmalanlage und einem Sparplan von € 250 im Monat ergibt sich in unserem Fresh Money Rebalancing-Beispiel nach 10 Jahren ein zusätzliches Plus von mehr als 3.400 Euro.

Steuerliche Effekte bei Auszahlung beachten

Das bedeutet allerdings auch: Wer sich das Geld aus unserem Rebalancing-Beispiel dann nach 10 Jahren komplett auszahlen lässt, muss dann entsprechend mehr versteuern: Erstens, weil der Depotwert höher ist, außerdem ist zweitens der unversteuerte Anteil etwas größer.

Damit sich daraus keine negativen Effekte ergeben, lohnt es sich bei einer Auszahlung des Depotwerts einige Dinge zu beachten:

Wer entsprechend der Auszahlung seinen Freistellungsauftrag bei growney erhöht, muss entsprechend weniger bei Auszahlung versteuern.

growney-Kunden können außerdem problemlos einen Auszahlplan (ab € 50 im Monat) einrichten und so die anfallende Kapitalertragsteuer über mehrere Jahre verteilen – und dabei natürlich auch den jährlichen Freibetrag geschickt einsetzen.

Besonders lohnen kann sich der positive Effekt aus den Fresh Money Rebalancing-Beispielen, wenn für die Altersvorsorge oder Vermögensbildung investiert wird. Denn: Im Alter gilt oft ein geringerer persönlicher Steuersatz.

Ist dieser geringer als die Abgeltungssteuer auf Kapitalerträge (25 % der Erträge zzgl. 5,5 % Solidaritätszuschlag auf die Steuer, also insgesamt 26,375 %), so lässt sich die Steuerlast mit der Steuererklärung reduzieren. Nach dem Prinzip der Günstigerprüfung wird dann auf Kapitalerträge nur der geringere Steuersatz berechnet. Das gilt für alle deren zu versteuerndes Jahreseinkommen bei unter € 53.000 liegt, kann sich also insbesondere im Rentenalter lohnen.

Von den Effekten des Fresh Money Rebalancing profitieren alle, die bei growney investieren, automatisch – und zwar bei jeder einzelnen Einzahlung. Bei regelmäßigen Sparplan-Zahlungen genauso wie bei Einmalzahlungen oder der Wiederanlage von Erträgen aus den ETFs in Ihrem growney-Portfolio.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.