Freistellungsauftrag 2025 und Sparerfreibetrag – das musst Du beachten

Insbesondere Anlegerinnen und Anleger, die ihr Geld nicht bei einer einzigen Bank oder Sparkasse haben, kennen das: Geht es auf das Jahresende zu, stellt sich die Frage, ob der eigene Sparerpauschbetrag ausgeschöpft ist – und ob überall ein Freistellungsauftrag vorliegt.

Kapitalerträge sind bis zur Höhe des Sparerpauschbetrags steuerfrei. Dieser Sparerfreibetrag beträgt aktuell 1.000 € pro Person und Kalenderjahr. Paare können gemeinsam den doppelten Betrag geltend machen: 2.000 €. Voraussetzung: Es liegt ein Freistellungsauftrag für 2025 vor.

Weil viele Menschen mehrere Kontoverbindungen haben oder zusätzlich ein Depot für ihre Geldanlage, eine Trading-App oder einen Robo Advisor wie growney nutzen, kann der eigene Sparerfreibetrag aufgeteilt werden. Sie können dann bei jedem Geldinstitut einen Freistellungsauftrag stellen, um ihren Sparerfreibetrag geltend zu machen. Die Summe aller Freistellungsaufträge darf jedoch nicht höher sein als 1.000 € (bei Paaren: 2.000 €). Aus diesem Grund ist die Steueridentifikationsnummer so wichtig und zwingend nötig. Oftmals wird sie auch als „Steuer ID Nummer“ oder „IdNr.“ abgekürzt.

Wie wirkt sich der Sparerfreibetrag aus?

Generell gilt: Wenn Du Deine Erträge wegen eines Freistellungsauftrags nicht versteuern musst, profitierst Du bei thesaurierender Anlagestrategie umso stärker vom Zinseszins-Effekt. Dann werden die Zahlungen aus Dividenden oder Zinsen nämlich direkt wieder angelegt – und im nächsten Jahr hast Du die Chance auf eine höhere absolute Rendite.

Freistellungsauftrag 2025: Beispiel zeigt den Effekt

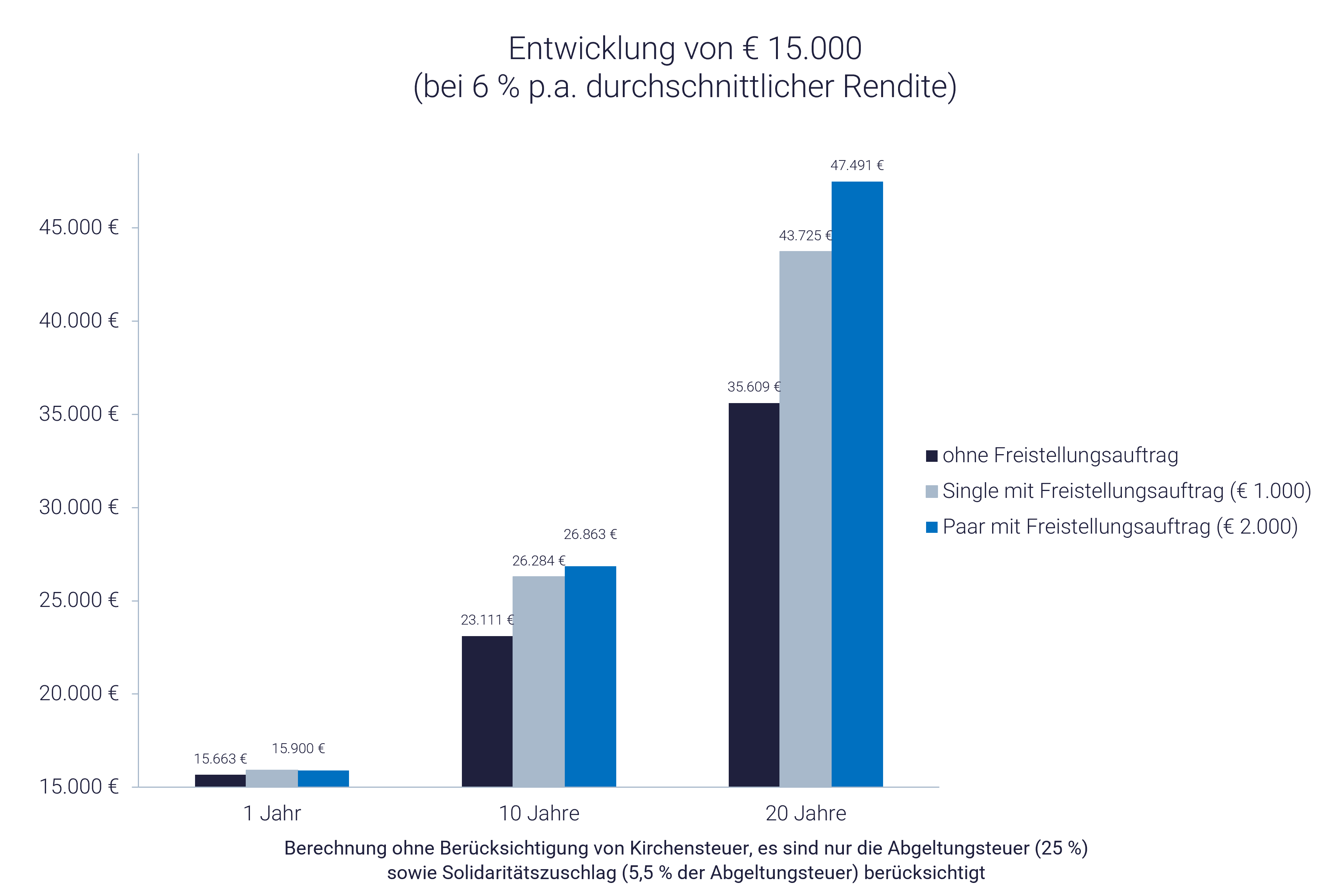

Angenommen, Du hast 15.000 € angelegt und erzielst damit Erträge in Höhe von jährlich 6,0 %. Das macht im ersten Jahr also 900 €.

- Nutzt Du Deinen Freistellungsauftrag 2025 aus, so dass der Betrag nicht versteuert werden muss, kannst Du den gesamten Betrag erneut anlegen. Im zweiten Jahr kannst Du so mit dem Betrag von 15.900 € Erträge erzielen.

- Ohne Freistellungsauftrag werden automatisch mindestens 26,375 % abgezogen (ohne Kirchensteuer), also 237,38 €. Du kannst also nur 662,62 € der Erträge für die Wiederanlage nutzen. Am Anfang des zweiten Jahres hast Du also nur 15.662,62 € im Depot.

- Nach 20 Jahren ergibt sich so ein Unterschied von mehr als 8.000 €, bei Paaren sogar rund 11.800 €. Nutzt Du den persönlichen Sparerpauschbetrag von 1.000 € voll aus, hast Du dann 43.725 € angespart. Bei Paaren (mit 2.000 € Sparerfreibetrag) ergeben sich sogar 47.491 €.

- Ohne Freistellungsauftrag hast Du dagegen nur 35.609 €.

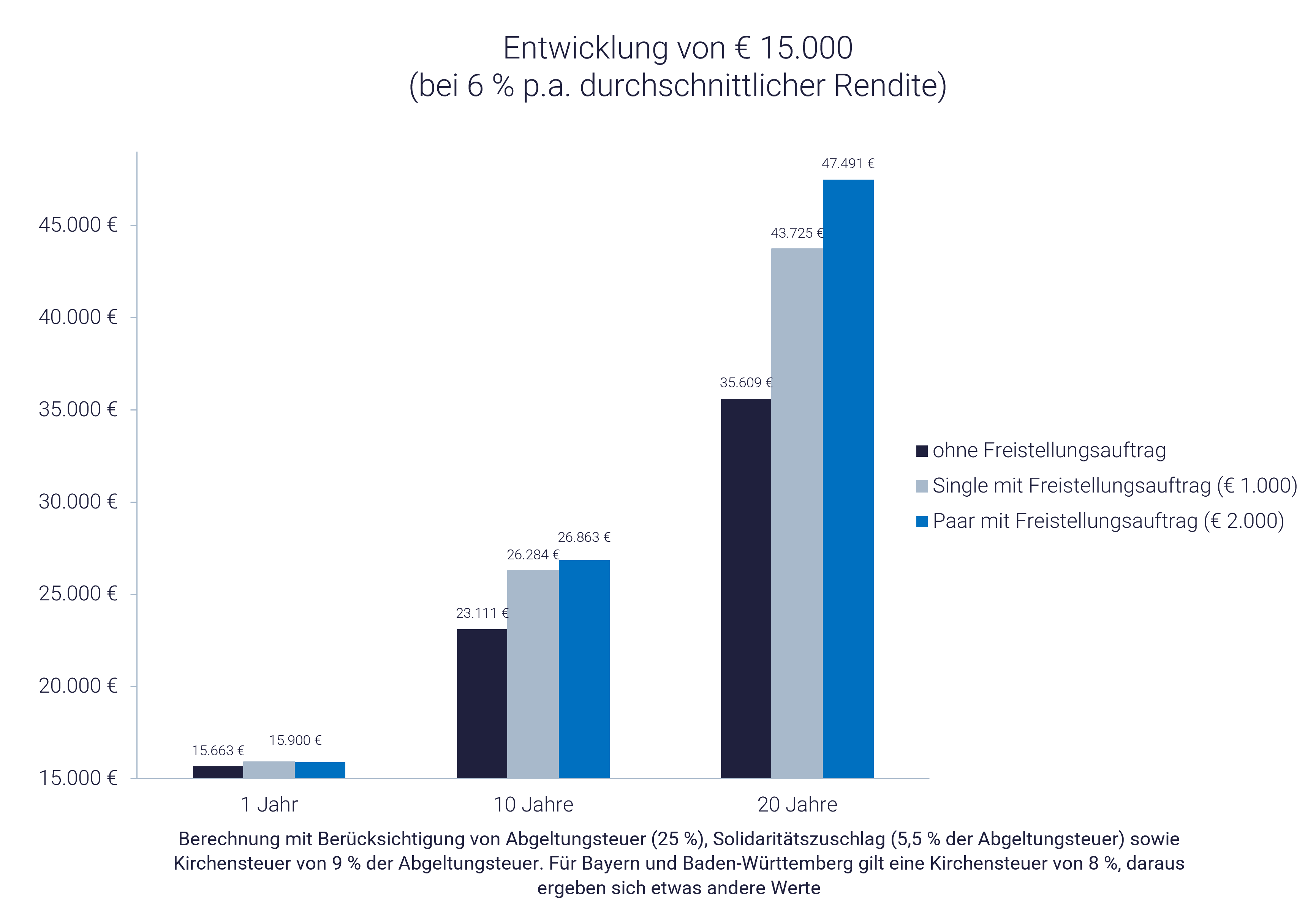

Noch höher ist der Effekt, wenn Du kirchensteuerpflichtig bist:

- Paare mit 2.000 € Sparerfreibetrag haben dann nach 20 Jahren bis zu 12.741 € mehr (in Bayern und Baden-Württemberg: 12.647 €).

- Haben Singles für ihren Freistellungsauftrag 1.000 € eingetragen, macht der Effekt nach 20 Jahren 8.687 € aus, in Bayern und Baden-Württemberg 8.624 €.

Denselben Effekt hast Du übrigens, wenn Du unsere ETF-Vorsorge nutzt: Dann profitierst Du von denselben ETF-Strategien wie bei unserer Vermögensverwaltung. Die Erträge müssen aber erst bei Auszahlung versteuert werden - dafür brauchst Du keinen Freistellungsauftrag.

Kapitalertragsteuer: Was passiert, wenn der Sparerpauschbetrag ausgeschöpft ist?

Wird der Sparerfreibetrag überschritten, müssen die Erträge besteuert werden. Das gleiche gilt, wenn kein Freistellungsauftrag erteilt wurde. Dann werden pauschal 25 Prozent Kapitalertragsteuer abgezogen. Hinzu kommt der Solidaritätszuschlag von 5,5 % auf die fällige Kapitalertragsteuer, ggf. kommt auch noch Kirchensteuer hinzu (8 % der Kapitalertragsteuer in Bayern und Baden-Württemberg, 9 % in allen anderen Bundesländern).

Es werden also mindestens 26,375 % der Erträge automatisch abgezogen. Jede Bank, Sparkasse oder Versicherung in Deutschland ist dazu verpflichtet.

Mit der Zahlung von 26,375 % ist die Versteuerung erst mal abgegolten, deswegen wird die Kapitalertragsteuer auch als Abgeltungsteuer bezeichnet.

Aber: Wer persönlich einen geringeren Steuersatz hat, kann mit seiner jährlichen Steuererklärung geltend machen, dass Kapitalerträge auch nur zum persönlichen Steuersatz versteuert werden.

Das dürfte sich für alle lohnen, deren steuerpflichtiges Einkommen unter 52.500 € pro Jahr liegt. Ob das bei Dir der Fall ist, kann Dir sicher Dein Steuerberater mitteilen.

Kapitalertragsteuern auf Zinsen, Dividenden und Erträge

Die Kapitalertragsteuer/Abgeltungsteuer fällt an bei:

Zinsen und Dividenden

Zinsen auf Sparguthaben sowie auf Tages- und Festgeld sind steuerpflichtig, wenn kein Freistellungsauftrag vorliegt. Gleiches gilt für Kuponzahlungen bei Anleihen, Dividendenzahlungen bei Aktien oder den Zahlungen von ausschüttenden Fonds.

Erträge aus Verkauf

Wenn Du Wertpapiere wie Anleihen oder Aktien verkaufst und dabei Gewinn machst, ist der realisierte Gewinn – also der Unterschied zwischen Kauf- und Verkaufspreis – steuerpflichtig. Das gilt auch für Investmentfonds bzw. ETFs. Kommt es beispielsweise durch Rebalancing oder einen Fondstausch zu Verkäufen, so unterliegen auch diese Erträge der Besteuerung.

Auszahlung von Versicherungen

Die Abgeltungsteuer wird auch bei der Auszahlung einer privaten Rentenversicherung oder Lebensversicherung fällig. Ausgenommen sind allerdings Versicherungen, die bis 2004 abgeschlossen wurden.

Vorabbesteuerung von thesaurierenden Fonds/ETFs

Bei Fonds/ETFs, die Erträge automatisch wieder anlegen („thesaurierend“), wird eine sogenannte Vorabpauschale fällig. Der Besteuerungsanteil wird anhand des Fondsvolumens und des Basiszinses berechnet.

Ein Sonderfall gilt für Versicherungen wie unsere ETF-Vorsorge: Erträge müssen erst bei Auszahlung versteuert werden - dadurch kann der Zinseseffekt stärker wirken. Außerdem gibt es weitere Steuervorteile wie das Halbeinkünfteverfahren.

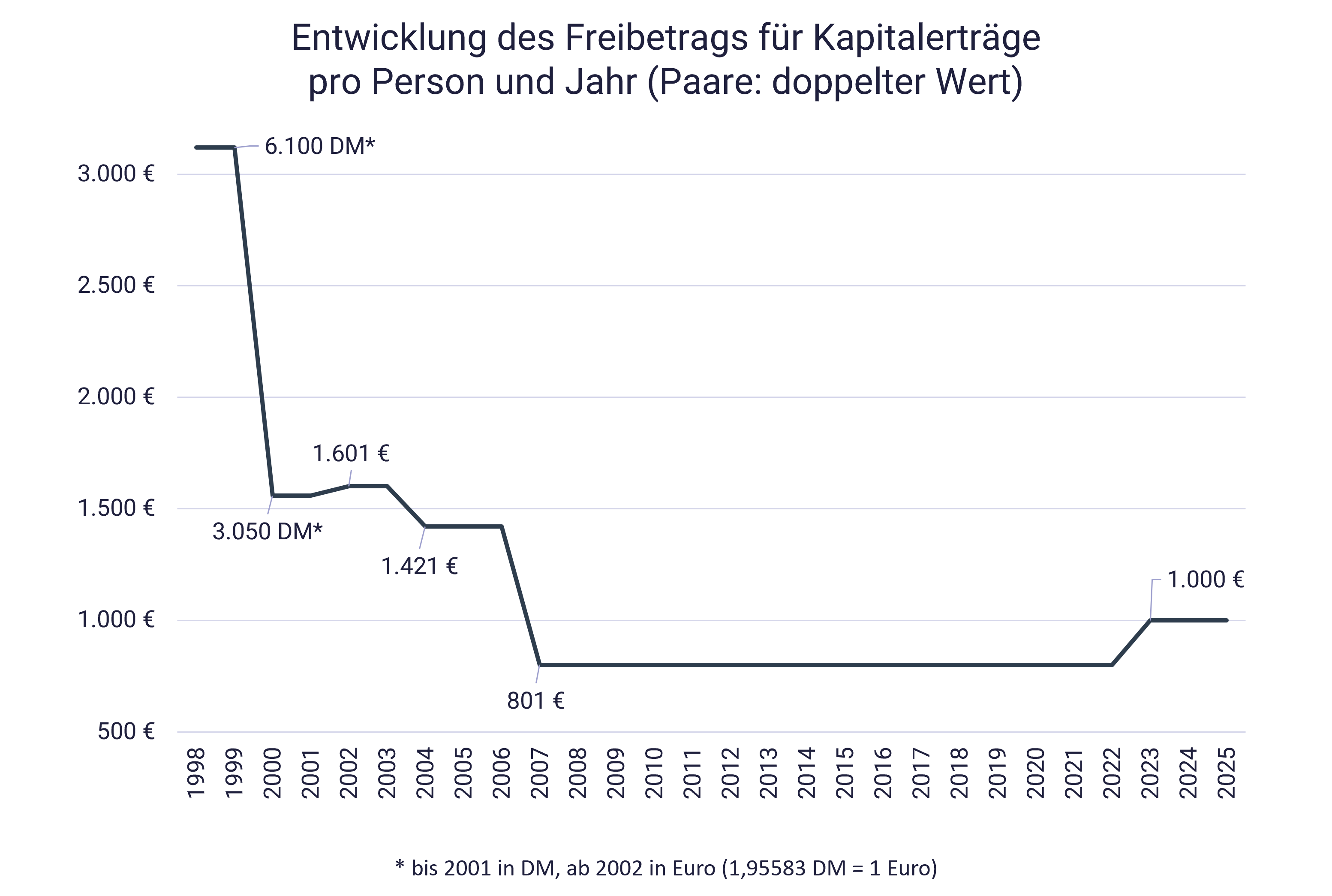

Wie hoch ist der Sparerfreibetrag: Entwicklung und Erhöhung

Bis zum Jahr 2000 betrug der Sparerfreibetrag für alle Steuerpflichtigen mehr als das Dreifache des heutigen Wertes: 6.100 DM, also 3.118 €. Nach einer minimalen Erhöhung im Jahr 2002 wurde der Sparerpauschbetrag dann in zwei Stufen abgesenkt: 2004 auf 1.421 € pro Person, 2007 auf einen Sparerpauschbetrag von 801 €.

Die Anhebung seit 1. Januar 2023 auf 1.000 € pro Person ist also die erste Erhöhung seit mehr als 20 Jahren gewesen.

Wann lohnt es sich, den Freistellungsauftrag 2025 aufzuteilen?

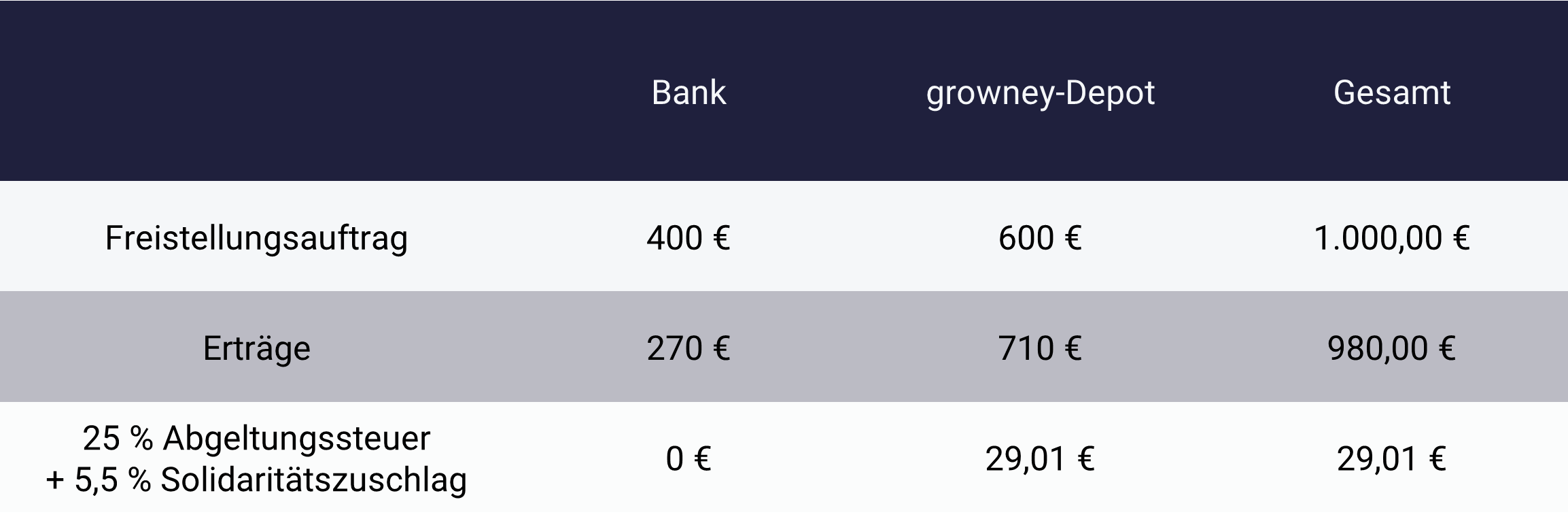

Wenn Du mehrere Konten/Depots hast, ist es sinnvoll den Freistellungsauftrag 2025 aufzuteilen. Unsere Beispiele zeigen, dass sich so ein Steuerabzug vermeiden lässt.

- Steuerabzug, weil Erträge höher sind als der Freistellungsauftrag

Zwar ist es im Rahmen der Steuererklärung möglich, sich die Steuer erstatten zu lassen, wenn die Erträge geringer sind als der Sparerpauschbetrag von 1.000 €. In der Zeit bis zur Erstattung durch das Finanzamt kann das Geld allerdings keine Rendite erzielen.

- Steuerabzug wird vermieden durch den Freistellungsauftrag 2025

Spätestens wenn die Erträge höher sind als der Freibetrag für Kapitalerträge solltest Du Dir die Steuervorteile einer ETF-Rentenversicherung genauer anschauen: Aber auch in vielen anderen Fällen kannst Du damit eine höhere Rendite erzielen.

Gemeinsamer Freistellungsauftrag bei Paaren

Bei zusammen veranlagten Paaren ist zu beachten, dass die Summe aller Freistellungsaufträge 2025 insgesamt 2.000 € betragen darf ( 1.000 € je Person). Durch eine günstige Aufteilung kann ein Steuerabzug vermieden werden.

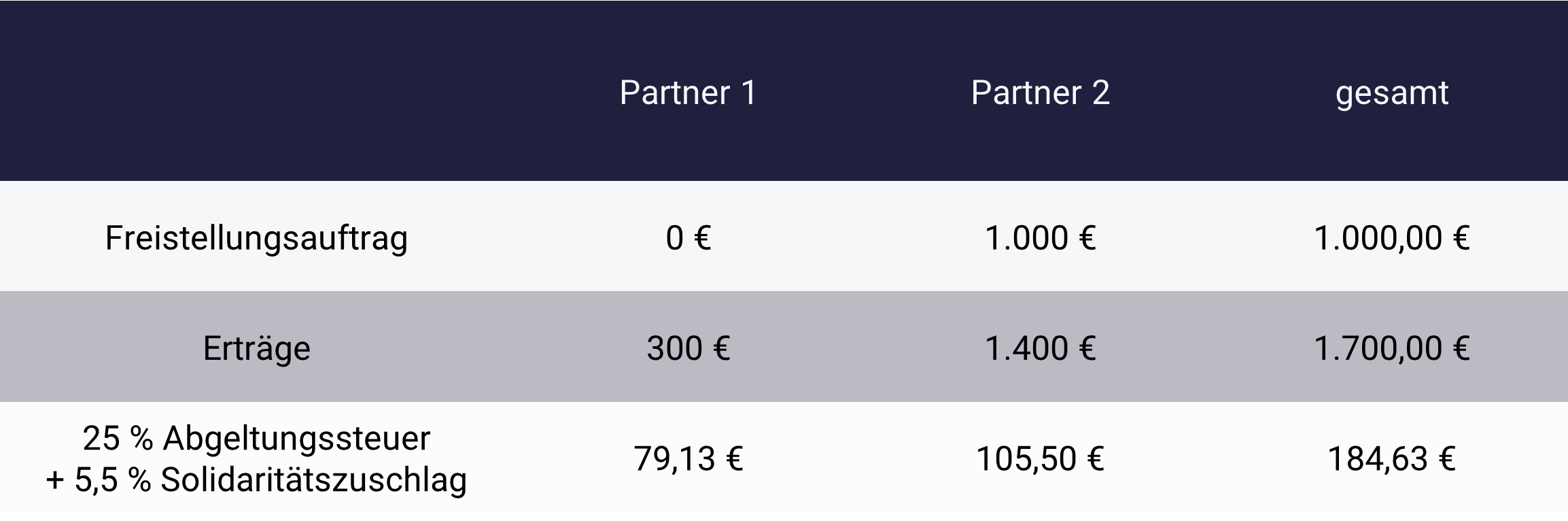

- Steuerabzug durch ungünstige Aufteilung des Freibetrags

Der Steuerabzug erfolgt, weil der Freistellungsauftrag 2025 in diesem Beispiel geringer ist als der erzielte Ertrag. Mit der Steuererklärung lässt sich die Erstattung beantragen, weil die Gesamtsumme der Erträge geringer ist als der Freibetrag des Paares (2.000 €).

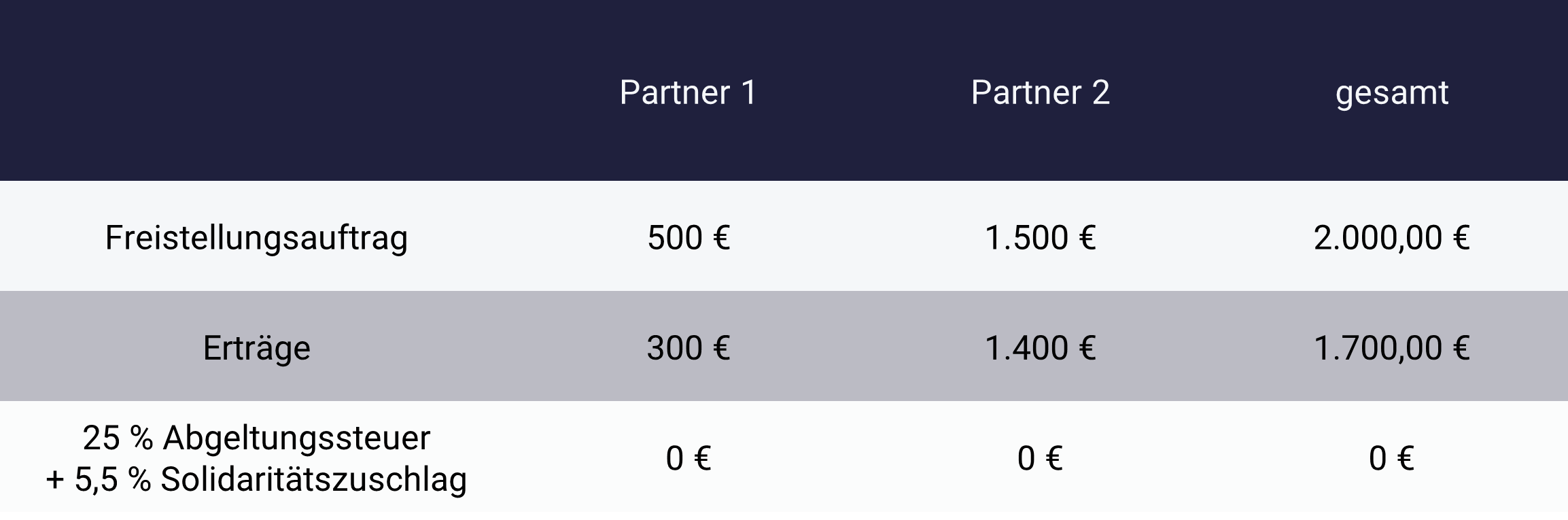

Durch die Freistellungsaufträge wird ein Steuerabzug verhindert

Die bessere Aufteilung verhindert einen Steuerabzug. Es ist also sinnvoll, die eventuelle Aufteilung des Sparerpauschbetrags zu überprüfen.

Was ist die Steueridentifikationsnummer?

Jeder Mensch in Deutschland bekommt eine solche Steueridentifikationsnummer (Steuer ID Nummer). Die Nummer besteht aus elf Ziffern und bleibt ein Leben lang unverändert. Früher war es in Deutschland so, dass die Steuernummer vom jeweiligen Finanzamt abhängig war und sich bei einem Umzug veränderte. Auch durch Namensänderung, Heirat oder Scheidung konnte sich die eigene Steuernummer ändern. Mit Einführung der Steuer-ID-Nummer soll ein solcher Wechsel der Steuernummer überflüssig werden.

Vergeben wird die Steueridentifikationsnummer vom Bundeszentralamt für Steuern. Die Behörde teilt allen Steuerpflichtigen die Steuer ID per Brief mit. Auch Kinder erhalten also ihre eigene Steuer ID.

Wer seine eigene Steueridentifikationsnummer sucht, findet sie in der Regel auf dem Steuerbescheid oder der Lohnsteuerbescheinigung. Auch auf einem Freistellungsauftrag solltest Du Deine Steueridentifikationsnummer oder IdNr. finden. growney fragt bereits bei der Depoteröffnung nach der Steuer-ID-Nummer. Diese wird dann direkt im Kundenkonto für Dich hinterlegt.

Solange kannst Du den Freistellungsauftrag 2025 ändern

Damit Dein Sparerpauschbetrag berücksichtigt wird, muss er rechtzeitig vor dem Jahresende bei der Bank eingereicht werden. Für die Partnerbanken von growney gilt dabei in diesem Jahr der Termin 07.12.2025. Bis dahin muss Dein Freistellungsauftrag vorliegen, damit er für das laufende Kalenderjahr berücksichtigt wird.

Dabei ist auch zu beachten:

Gültigkeit: Wie lange soll der Freistellungsauftrag gültig sein?

Nur bis zum Jahresende? Oder unbefristet, also bis Du einen neuen Freistellungsauftrag erteilst?Wie hoch soll Dein Freistellungsauftrag sein?

Wenn Du Deinen Sparerfreibetrag auf mehrere Konten/Depots verteilst, musst Du selbst darauf achten, dass der Sparerpauschbetrag von 1.000 € (bzw. 2.000 € bei Paaren) nicht überschritten wird.

Freistellungsauftrag aufteilen

Grundsätzlich kannst Du überall, wo Du Zinsen, Erträge oder Dividenden erwartest, einen Freistellungsauftrag 2025 erteilen.

Hast Du bei growney neben dem ETF-Depot auch ein Tagesgeld/Festgeld, so solltest Du ggf. auch dort einen Freistellungsauftrag erteilen, um Steuerabzug zu vermeiden. Dies ist nur möglich, wenn Dein Tagesgeld/Festgeld bei einer deutschen Bank oder als Treuhandkonto geführt wird. Mehr dazu erfährst Du hier.Gemeinsamer Freistellungsauftrag?

Bei Paaren muss unbedingt die IdNr. (also die Steueridentifikationsnummer) von beiden Partnern eingetragen werden.

Ein bestehender Freistellungsauftrag für das aktuelle Jahr kann übrigens problemlos gesenkt oder erhöht werden.

- Hast Du allerdings bereits Erträge steuerfrei erhalten, so darf der Freistellungsauftrag nicht geringer sein als die Höhe dieser Erträge.

- Wurde Dir im laufenden Jahr bereits Kapitalertragsteuer (bzw. Abgeltungssteuer) abgezogen, und erhöhst erst danach Deinen Freistellungsauftrag, so werden die gezahlten Steuern zugunsten Deines Depots/Kontos erstattet.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.