Warum ein Sparplan gerade in schwierigen Börsenphasen hilft

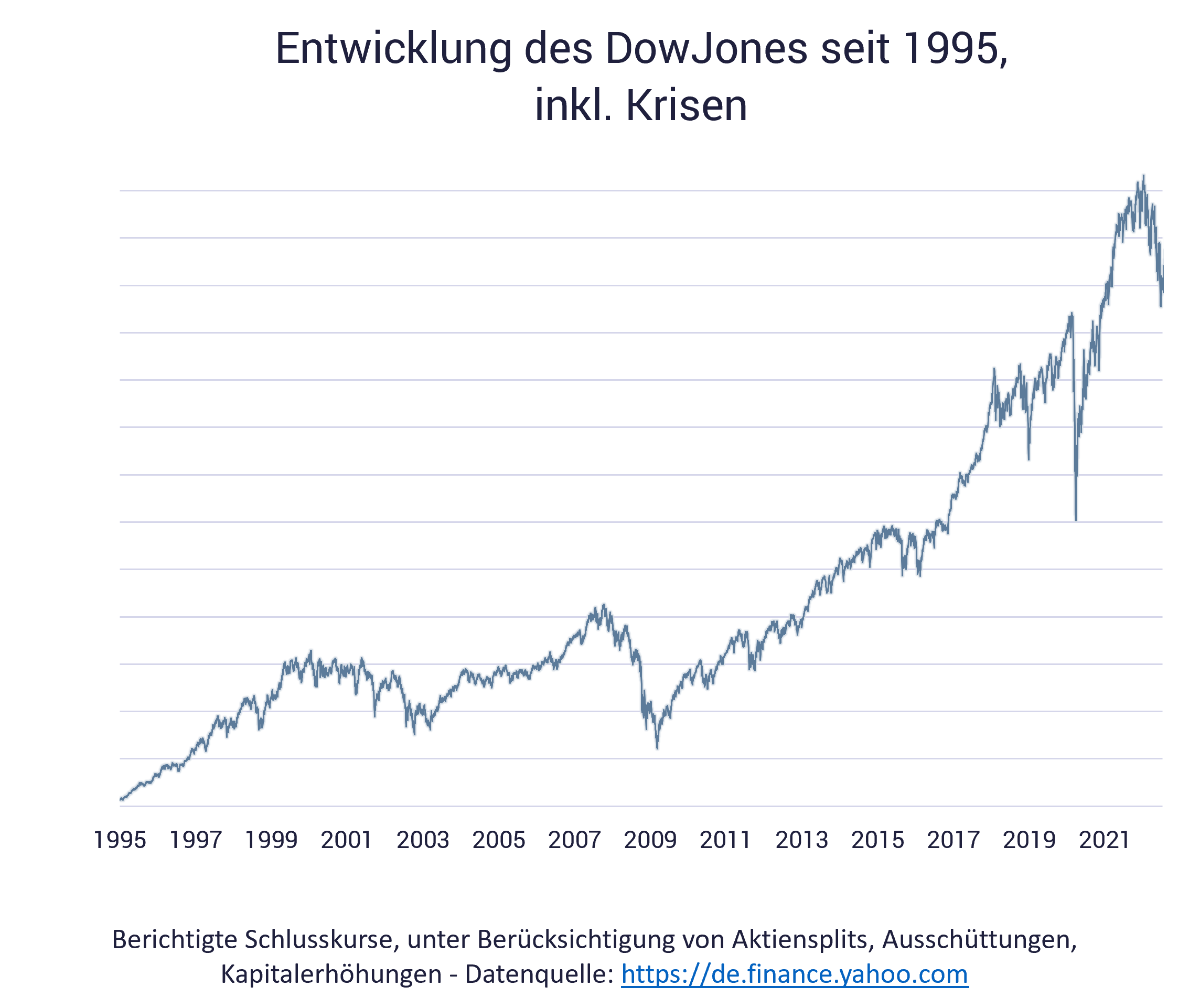

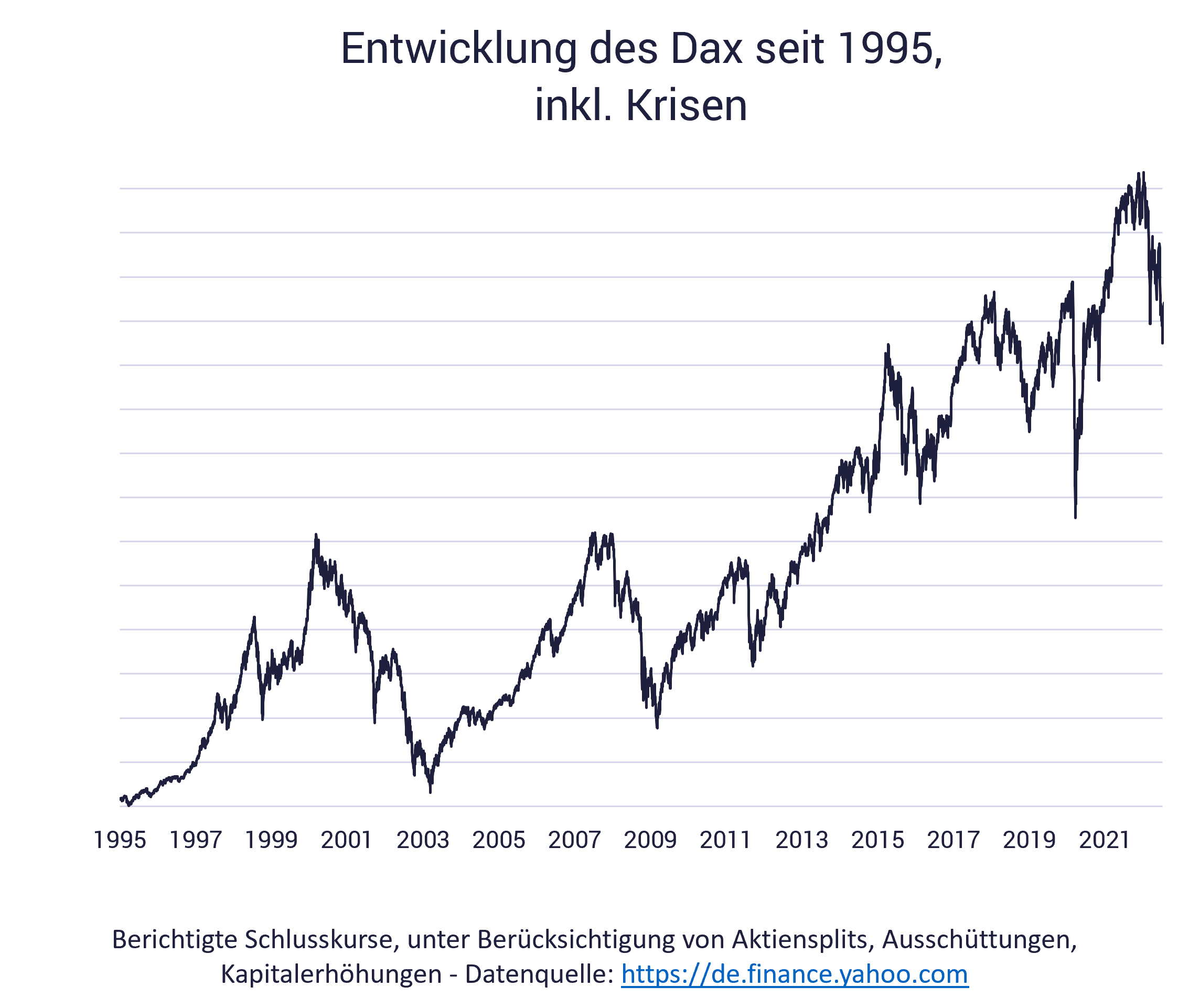

Als erstes hilft sicher ein nüchterner Blick auf die Situation. Solche Marktphasen sind nicht selten, Kursschwankungen gehören bei einer Investition in die Kapitalmärkte dazu. Das zeigt allein ein Blick auf die Marktentwicklung der letzten 22 Jahre:

- die Dotcom-Krise im Jahr 2000

- die weltweite Krise an den Börsen nach den Anschlägen vom 11. September 2001

- die Finanzkrise 2007

- die Coronakrise im Jahr 2020

Mittel- und langfristig orientierte Anleger durften sich trotz dieser Krisen über eine positive Rendite freuen. Das zeigt sich auch, wenn man die Entwicklung des US-Aktienindex DowJones und Dax im Zeitverlauf genauer betrachtet.

Die Möglichkeit von Krisen unterstreicht, was etablierte Vermögensverwalter und Experten immer wieder betonen: Grundsätzlich sollte für eine Investition in die Kapitalmärkte nur Geld verwendet werden, dass Sie nicht morgen oder übermorgen dringend brauchen. Misstrauen ist dagegen immer dort angebracht, wenn Ihnen ein „absolut sicheres Investment“ versprochen wird oder die Garantie, dass Sie „über Nacht reich werden“.

Wichtig ist, dass Ihr Investment optimal zu Ihnen passt – insbesondere das Verhältnis von Risiko und Renditechance. Eine gute Geldanlage berücksichtigt Ihre persönliche Situation, Ihre Interessen und finanziellen Ziele. Nur durch eine solche Analyse lässt sich ermitteln, ob es überhaupt sinnvoll, dass Sie an der Börse investieren. Mit einem Robo-Advisor/ digitalen Vermögensverwalter geht das in nur wenigen Minuten.

Vermögensaufbau – so flexibel wie Ihr Leben

Hinzu kommt: Eine gute Geldanlage sollte Ihnen auch die nötige Flexibilität lassen, auf unvorhergesehene Ereignisse und Planänderungen zu reagieren. Klar, wenn die Waschmaschine mal kaputtgehen sollte, haben die meisten Menschen eine Notreserve, auf die sie zurückgreifen können. Aber der Sinn eines Investments ist ja nicht, dass Ihr Geld Ihnen im Zweifelsfall gar nicht zur Verfügung steht. Systematischer Vermögensaufbau für die Altersvorsorge ist angesichts der hohen Rentenlücke gut und wichtig – doch das sollte auf keinen Fall zulasten der Möglichkeit gehen, Ihre Ziele zu verändern oder anzupassen oder das Geld für andere wichtige Ziele einzusetzen.

Deswegen hat ein Investment mit Fonds/ETFs einen deutlichen Vorteil: Sie profitieren in einem hohen Maße von Flexibilität und Liquidität. Fonds- oder ETF-Anteile können bei Bedarf börsentäglich verkauft werden – so ist Ihr Geld problemlos ganz- oder teilweise auszahlbar. Aus diesem Grund ist es auch so besonders wichtig, bei der Auswahl von ETFs oder Fonds unbedingt auf das Fondsvolumen zu achten. Ein digitaler Vermögensverwalter übernimmt diese Aufgabe und überprüft alle Fonds im Portfolio regelmäßig, ob sie noch zu den Finanzzielen passen.

Die große Macht des Sparplans

Gerade in schwierigen Börsenphasen zeigt sich die sogenannte Macht des Sparplans. Anleger mit einem Sparplan haben dann nämlich eine viel bessere Chance auf eine gute Rendite in der Zukunft. Wer regelmäßig mit einem gleichbleibenden Betrag in die Märkte investiert – zum Beispiel in Fonds/ETFs – bekommt in schwachen Marktphasen mehr Fondsanteile. Erholen sich die Kurse wieder, profitieren Anleger mit einem Sparplan stärker von diesem Anstieg – das hat sehr positive Auswirkungen auf die Gesamtrendite des Investments.

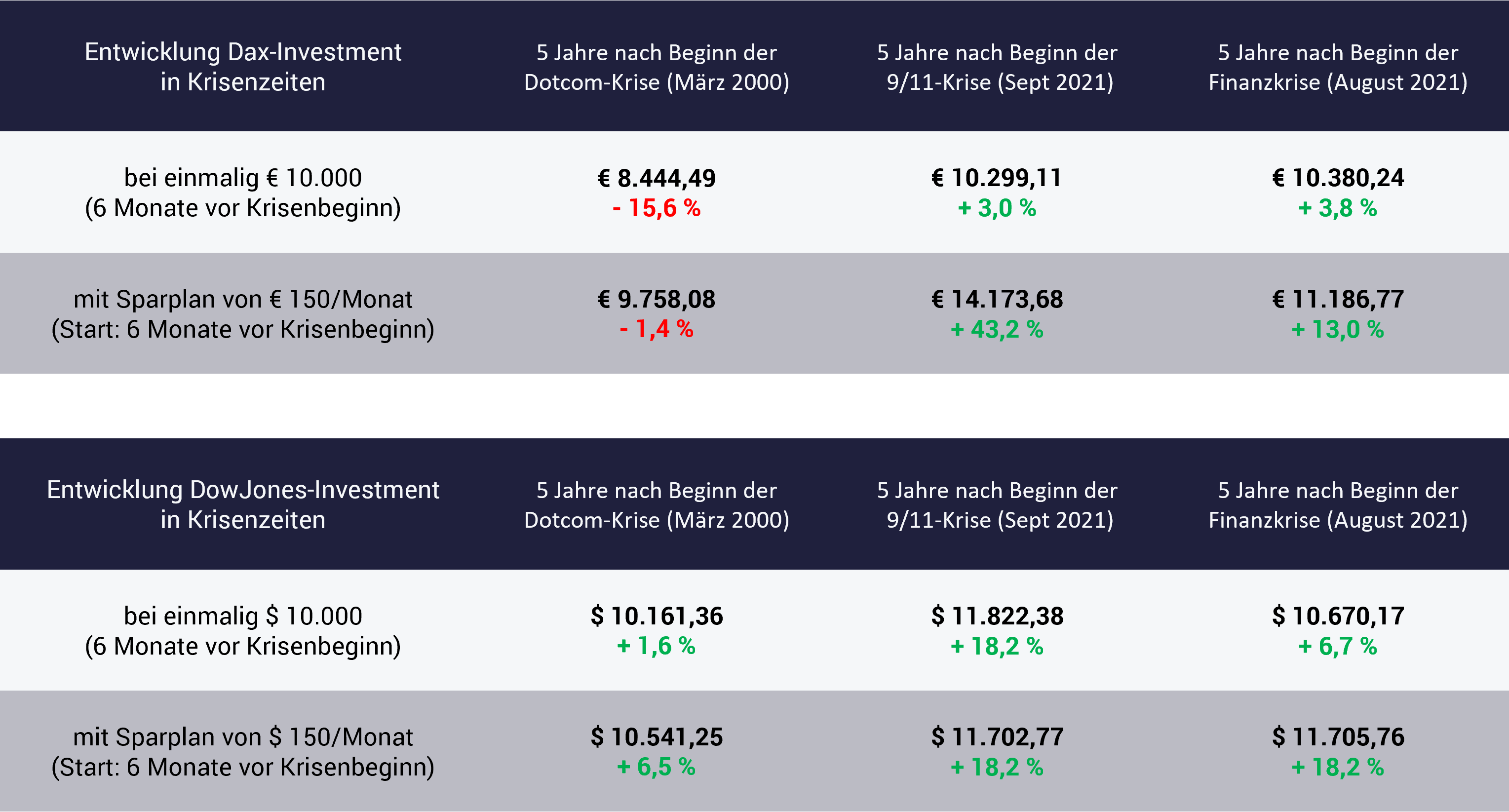

Für vergangene Krisen zeigt sich dieser Effekt auch ganz klar in Zahlen. Verglichen wird dabei ein Einmal-Investment von € 10.000 (bzw. US$) mit einem monatlichen Sparplan von € 150 (bzw. US$). Gestartet wird das Investment jeweils ein halbes Jahr vor Krisenbeginn und auf die Dauer von 5 Jahren betrachtet. Dabei wird angenommen, dass das Investment sich ähnlich dem US-Index DowJones bzw. dem Deutschen Aktienindex (Dax) entwickelt – also entsprechend eines Indexfonds (ETF), der die Entwicklung dieses Index abbildet.

- Am deutlichsten zeigt sich das nach den Terroranschlägen vom 11. September 2001 bei der Entwicklung des Dax: Aus dem Einmal-Investment wurden knapp € 10.300 (+ 3,0 %), das Sparplan-Investment kommt auf mehr als € 14.170 (+ 43,2 %). Ein deutlicher Unterschied. Mit einem Sparplan profitierte man damals von sehr niedrigen Kaufkursen, die sich dann aber schnell erholen konnten.

- Betrachtet man den US-Index DowJones30 ist der Effekt nach der Finanzkrise besonders deutlich: Rund 5 Jahre nach Beginn der Krise im August 2007 wurden aus dem Einmal-Investment rund $ 10.670 (+6,7 %). Mit Sparplan ergeben sich mehr als $ 11.700 (+18,2 %). Durch die in der Krise gefallenen Kurse konnten Anleger mit Sparplan also auch hier profitieren.

Gerade in Krisenzeiten macht der Sparplan also besonders großen Sinn – und wirkt sich bei Erholung der Kurse deutlich positiv auf die Gesamtrendite des Investments aus. Einige Anleger reagieren in der aktuellen Situation daher auch mit Erhöhung ihrer monatlichen Sparrate – oder mit zusätzlichen Einzahlungen.

Zur Wahrheit gehört aber auch: So wie Sie mit einem Sparplan stärker von günstigen Kursen in der Krise profitieren, profitiert ein höheres Investment zu Beginn umso stärker vom Zinseszins-Effekt. Es gibt also gute Gründe für beides: einen Einmalbetrag anzulegen und ergänzend einen monatlichen Sparplan einzurichten – so profitieren Sie – je nach Marktentwicklung – von beiden Effekten.

Das Problem liegt natürlich darin, die Marktentwicklung vorherzusagen. Aus den historischen Daten lässt sich ableiten, dass sich mit einer breit diversifizierten Aktienstrategie eine Rendite von durchschnittlich 7,6 % im Jahr erwarten lässt. Auch die Möglichkeit von Krisen ist dabei bereits berücksichtigt und eingerechnet.

Mehr Beispiele: Wie Krieg und Krisen die Börse beeinflussen

Faktor Inflation: Altersabsicherung wird noch wichtiger

Gerade bei einem Investment mit mittel- oder langfristiger Zielsetzung gibt es aktuell noch einen weiteren Effekt zu bedenken: der allgemeine Preisanstieg, also die Inflation. Wenn Sie vor einigen Jahren einen gewissen Betrag oder eine bestimmte monatliche Zusatzrente als Altersabsicherung eingeplant haben, so verändert die aktuelle Preisentwicklung möglicherweise deutlich, was Sie sich für diesen Betrag später einmal leisten können. Die Rentenlücke dürfte dadurch deutlich steigen, zusätzliche Absicherung wird umso wichtiger.

Die Rentenlücke beträgt je nach Gehalt oft mehrere hundert Euro – und das jeden Monat. Dabei wird davon ausgegangen, dass Sie im Alter rund 70 bis 75 Prozent des letzten Nettogehalts zum Leben brauchen. Problem: Die zu erwartende Zahlung der Deutschen Rentenversicherung dürfte oftmals deutlich geringer ausfallen.

Wie berechnet sich die Rentenlücke?

Je nach individueller Situation bietet es sich also möglicherweise an, einen Sparplan für die spätere Absicherung zu erhöhen oder einen einzurichten, wenn bislang gar keiner besteht. Gerade angesichts der derzeitigen Energiepreise überprüfen ja gerade viele Menschen ihre gesamten Einnahmen und Ausgaben. Das ist ein wichtiger Schritt, nicht nur um Sparpotenziale zu erkennen, sondern auch gezielt das Thema Absicherung im Alter anzugehen oder die eigene Absicherung zu optimieren.

Ganz individuelle Beispielrechnungen können Sie sich dazu mit unserem Rentenrechner oder unserer Anlageberatung erstellen lassen.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.