growney Quartalsbericht: Wertentwicklung für das 3. Quartal 2024

Weltweite Aktien: 3. Quartal beginnt mit Kursgewinnen …

Zu Beginn des dritten Quartals 2024 setzte der US-Aktienmarkt seine im Oktober 2023 begonnene Rallye ungebrochen fort. Am 16.7. erreichte der Aktienindex S&P500 mit 5.667 Punkten ein neues Allzeithoch.

Der CBOE Volatility Index (VIX) der Chicagoer Terminbörse, der ein Maß für die zukünftige Volatilität und damit das Risiko am Aktienmarkt darstellt, verharrte auf historisch sehr niedrigen Werten um ca. 12 %. Auch die europäischen und asiatischen Aktienmärkte verzeichneten zu Quartalsbeginn Kursgewinne.

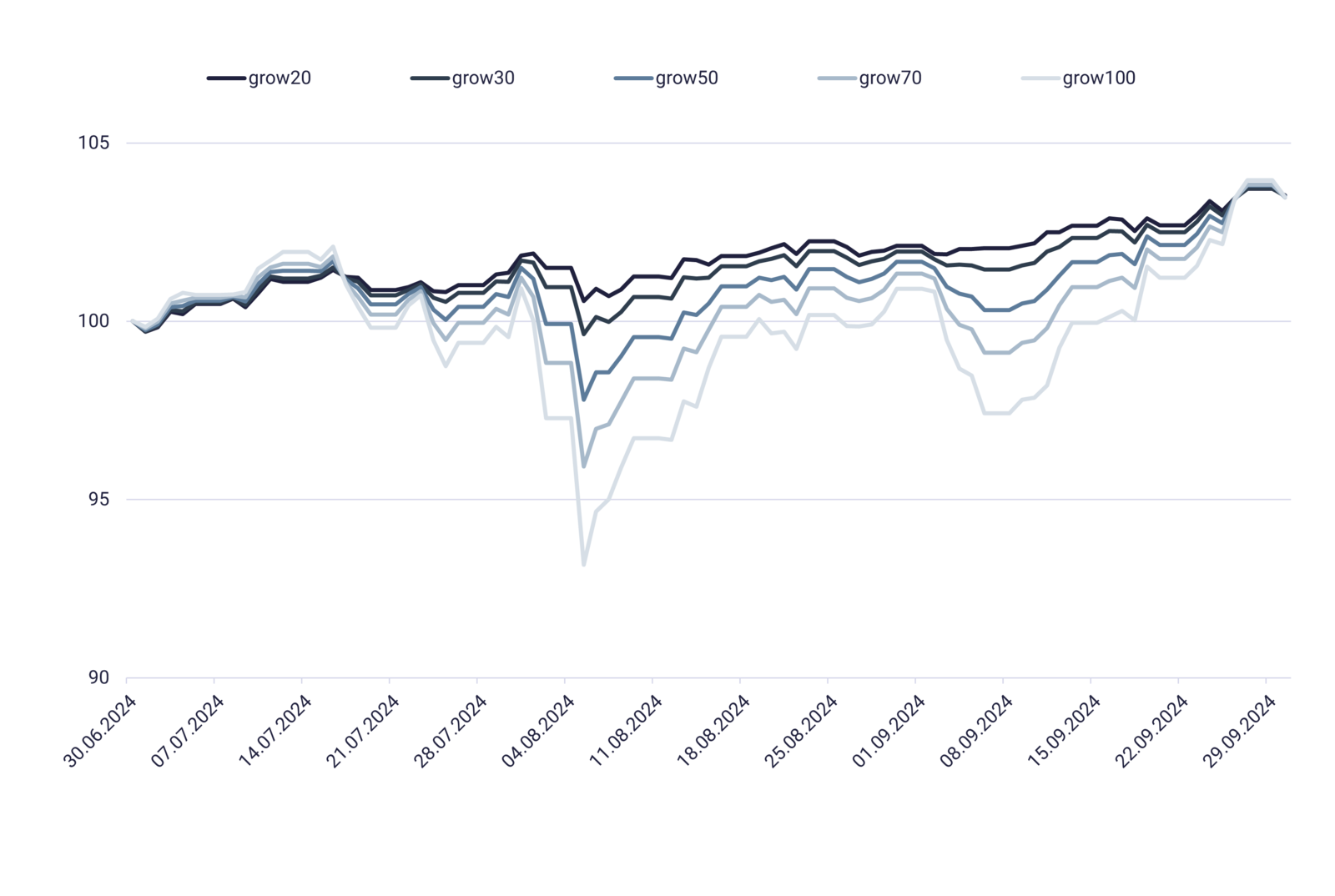

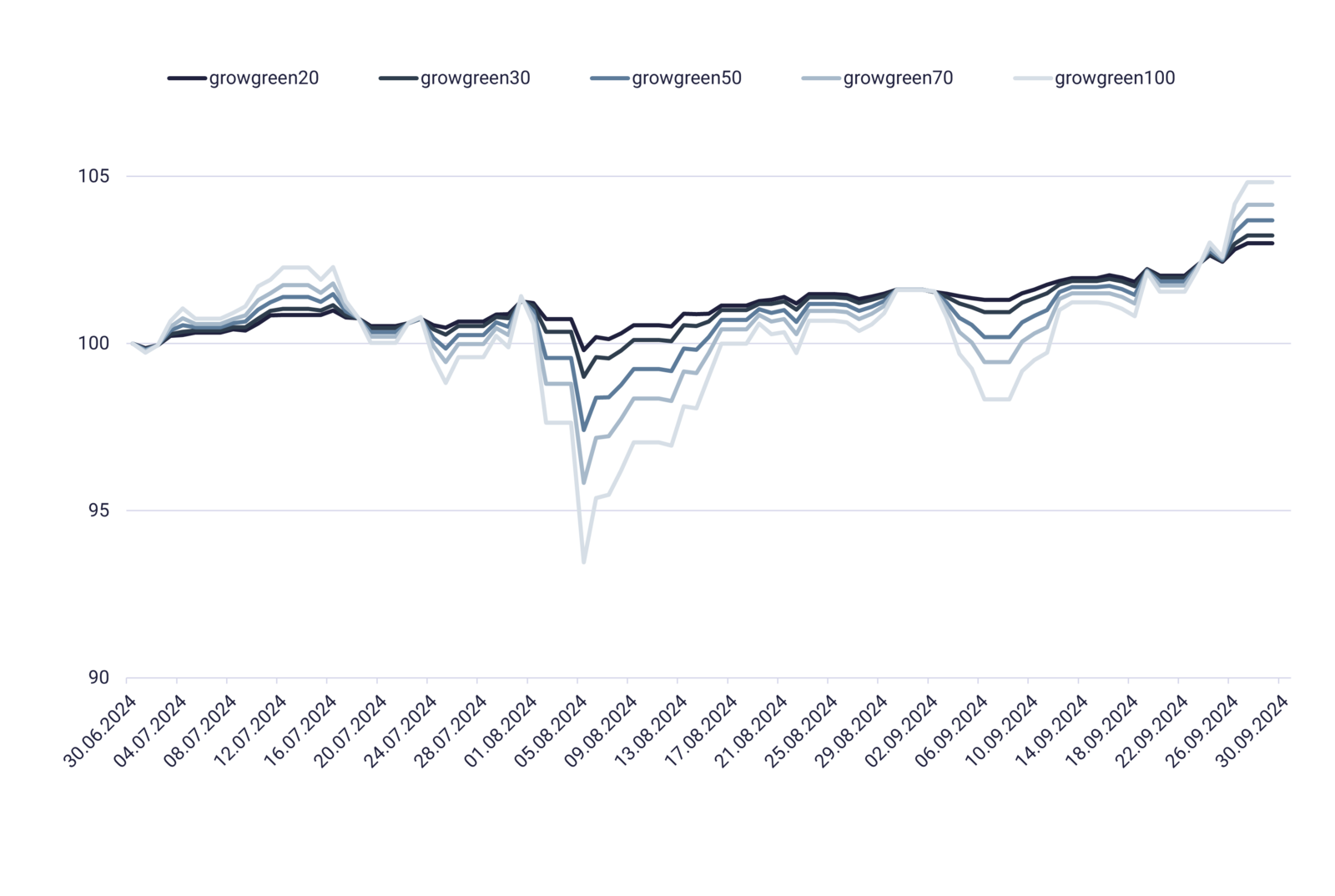

… dann kurzfristiger Kurseinbruch

Dies änderte sich dramatisch Anfang August, als der Aktienindex S&P500 innerhalb weniger Tage fast 6 % (bzw. über 2 Billionen US-Dollar an Marktkapitalisierung) verlor.

Der auch “Angst-Index” genannte VIX sprang am 5. August zwischenzeitlich auf über 65 % und damit auf ein Niveau, welches nur zu Beginn der Coronakrise oder in der Weltfinanzkrise erreicht wurde. Es wurden sogar Stimmen laut, die eine außerplanmäßige Notfallzinssenkung der US-Notenbank forderten.

- US-Arbeitsmarkt schwächer

Ein Grund waren überraschend schwache Arbeitsmarktzahlen in den USA. Einerseits wurden im Juli deutlich weniger Stellen geschaffen als vorhergesagt. Außerdem stieg die Arbeitslosenquote auf 4,3 %.

Damit zeigte der nach der Ökonomin Claudia Sahm benannte Sahm Indikator, der in der Nachkriegszeit bisher jede Rezession richtig erkannt hatte, eine bevorstehende Rezession in den USA an. Plötzlich machten sich wieder Konjunktur-Sorgen breit, wo zuvor lediglich eine leichte Abkühlung der Wirtschaft erwartet worden war.

- Japan besonders betroffen

Ein weiterer Grund für den abrupten Kurssturz waren Ereignisse in Japan. Bisher hatte die japanische Notenbank im Gegensatz zum Rest der Welt an ihrer sehr lockeren Geldpolitik festgehalten.

Dies veranlasste spekulative Marktteilnehmer dazu, sich für einen Zins nahe Null in Yen zu verschulden und dieses Geld dann lukrativer im Ausland anzulegen. Solange der Yen zusätzlich schwächer wurde, war dieser so genannte Carry-Trade ein sehr auskömmliches Geschäft.

- Japanische Notenbank erhöht Zins, Nikkei stürzt vorübergehend ab

Nun kündigte die japanische Notenbank Ende Juli eine Straffung ihrer Geldpolitik an, während viele andere Länder die Zinsen bereits wieder senken oder dies vorhaben. Der Yen verteuerte sich folglich gegenüber dem Dollar in wenigen Tagen um fast 10 %.

Folge: Die Carry-Trader mussten ihre Positionen schnellstmöglich schließen. Dies riss auch den japanischen Aktienmarkt mit. Der Aktienindex Nikkei225 verlor am Freitag, dem 2.8., fast 6 % und am folgenden Montag (5.8.) sogar über 12 %. Innerhalb von 2 Tagen 17,5 % einzubrechen ist für einen breiten Aktienmarktindex extrem ungewöhnlich.

- Schnelle Beruhigung an den Aktienmärkten

So schnell sich die Krise ausbreitete, so schnell war sie wieder vorbei. Bereits ab Mitte August bewegte sich der S&P500 wieder seitwärts knapp unter seinem im Juli aufgestellten Allzeithoch.

Auch der japanische Aktienindex Nikkei225 zeigte bis zum 16.8. mit fast 21 % eine beeindruckende Kurserholung. Der Angst-Index VIX fiel jedoch nicht mehr auf so niedrige Werte wie zuvor und verharrte ab Mitte August zwischen 15 und 17 %.

- Neue Bestmarken im September

Im September übertraf der US-Aktienindex S&P500 sein erst im Juli aufgestelltes Allzeithoch. Auch der Dax schloss erstmals in seiner Geschichte über 19.000 Punkte. Weiterer Auftrieb zum Quartalsende insbesondere für den deutschen Aktienmarkt kam aus China.

Dort enthüllte die chinesische Führung einen durchgreifenden Plan zur Ankurbelung der Wirtschaft durch fiskal- und geldpolitische Maßnahmen. Der chinesische Aktienmarktindex CSI-300 sprang daraufhin innerhalb von 5 Handelstagen um über 25 % an.

- Deutliche Kursgewinne im 3. Quartal

Insgesamt legte der S&P500 im dritten Quartal um 5,5 % (seit Jahresanfang: 20,8 %) und der Technologie-lastige Nasdaq Composite um 2,6 % (seit 1.1.: 21,2 %) zu. Der europäische Stoxx 600 stieg um 2,2 % (seit 1.1.: 9,2 %).

Der Schwellenländerindex MSCI Emerging Market weist in den letzten drei Monaten dank der chinesischen Unterstützung die beste Performance unter den großen Aktienindizes in Höhe von 7,8 % auf (seit 1.1.: 14,4 %).

Der japanische Nikkei225 konnte sich nach dem starken Einbruch Anfang August nicht komplett erholen und verliert im Quartal 4,2 %(seit 1.1.: +13,3 %).

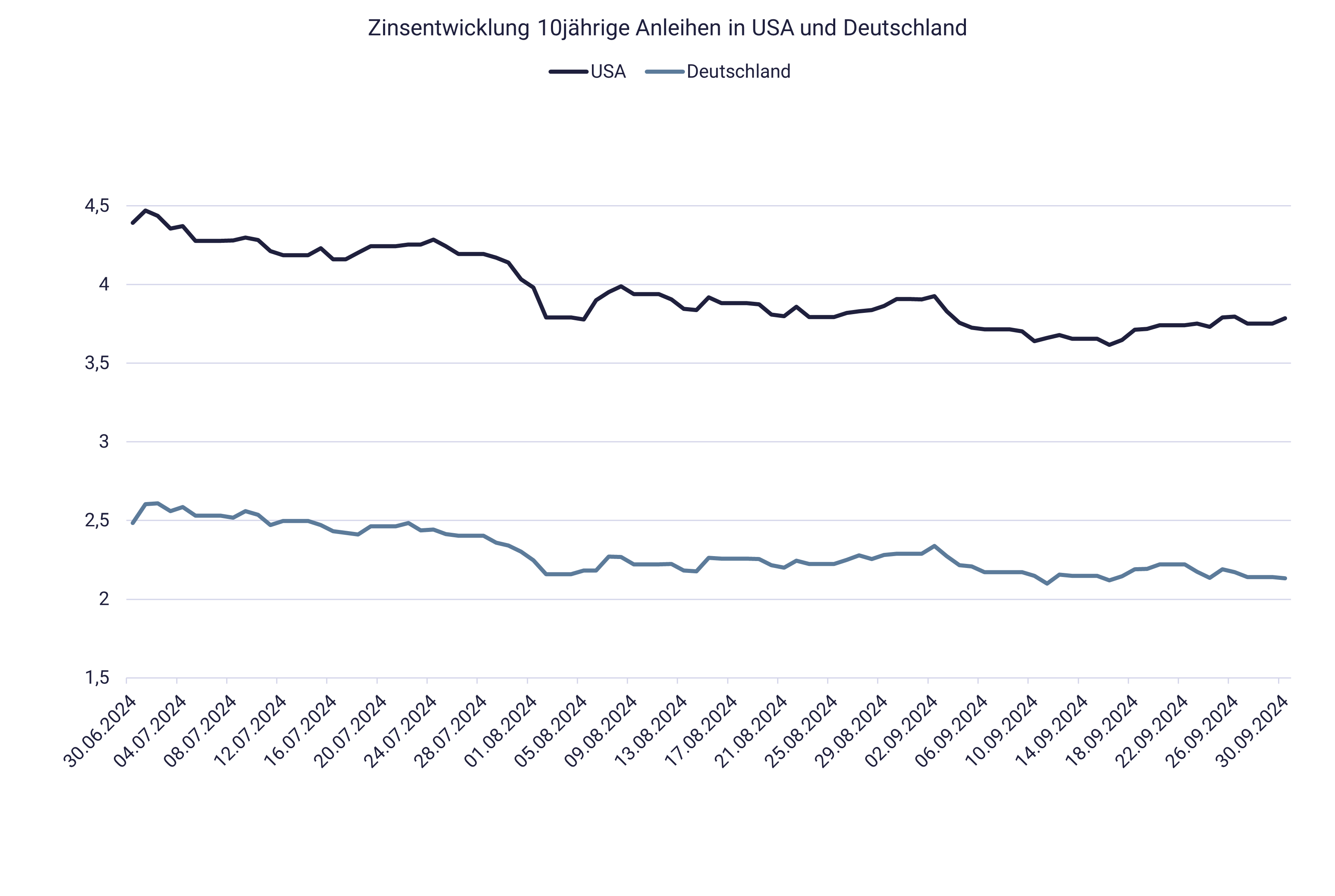

US Notenbank mit großer Zinssenkung, Anleihen steigen

Anfang September hatte es dabei noch gar nicht nach neuen Rekorden ausgesehen. Dann kam die Zeit der Notenbanken: Die Europäische Zentralbank (EZB) senkte wie erwartet den Einlagenzins um 0,25 Prozentpunkte auf 3,5 % und reagierte damit auf die nachlassende Inflation im Euroraum.

Anschließend griff die US-Notenbank Fed zu einem großen Zinsschritt und verminderte den Leitzins um 0,5 Prozentpunkte auf 4,75 bis 5 %.

Viele Experten hatten für die erste Zinssenkung in den USA seit über 4 Jahren mit einem kleinen Schritt in Höhe von 0,25 Prozentpunkten gerechnet. Die Fed scheint sich beim Rückgang der Inflation ziemlich sicher zu sein. Sie nimmt nun den schwächelnden Arbeitsmarkt ins Visier und will mit geringeren Zinsen die Wirtschaft stützen.

Die fallenden Zinsen führten zu Kursgewinnen bei längerfristigen Anleihen. Weil ihr Zinskupon höher ist als neu ausgegebenen Anleihen, sind sie an den Märkten stärker gefragt. Ihr Kurs steigt.

Euro stärker als der US-Dollar

Der Euro verteuerte sich im Quartal um 4,3 % und steht nun bei fast 1,12 Dollar pro Euro.

Aussicht für die Märkte: Leichte Anzeichen für Nervosität

Die heftigen Rücksetzer im 3. Quartal zeigen, dass die Nervosität an den Märkten etwas zugenommen hat. Die Aktienrallye scheint nicht mehr so sicher wie zuvor.

Der weiterhin etwas erhöhte Angst-Index VIX (am Quartalsende 16,7 %) untermauert diese Sicht ebenso wie die Performance des Krisenmetalls Gold, welches im Quartal um 13,2 % (seit 1.1.: 27,5 %) in US-Dollar zulegte.

Das vierte Quartal könnte also für die Finanzmärkte spannend werden. Sollte der Sahm-Index doch noch Recht bekommen und die USA eine Rezession erleben, so könnten fallende Aktienkurse die Folge sein. Da dies jedoch nicht vorhersehbar ist, kann der Langfrist-Investor gelassen bleiben und auf die deutlich positive Risikoprämie der weltweiten Aktienmärkte auf sehr lange Sicht vertrauen.

Einfach erklärt: Was ist Rezession?

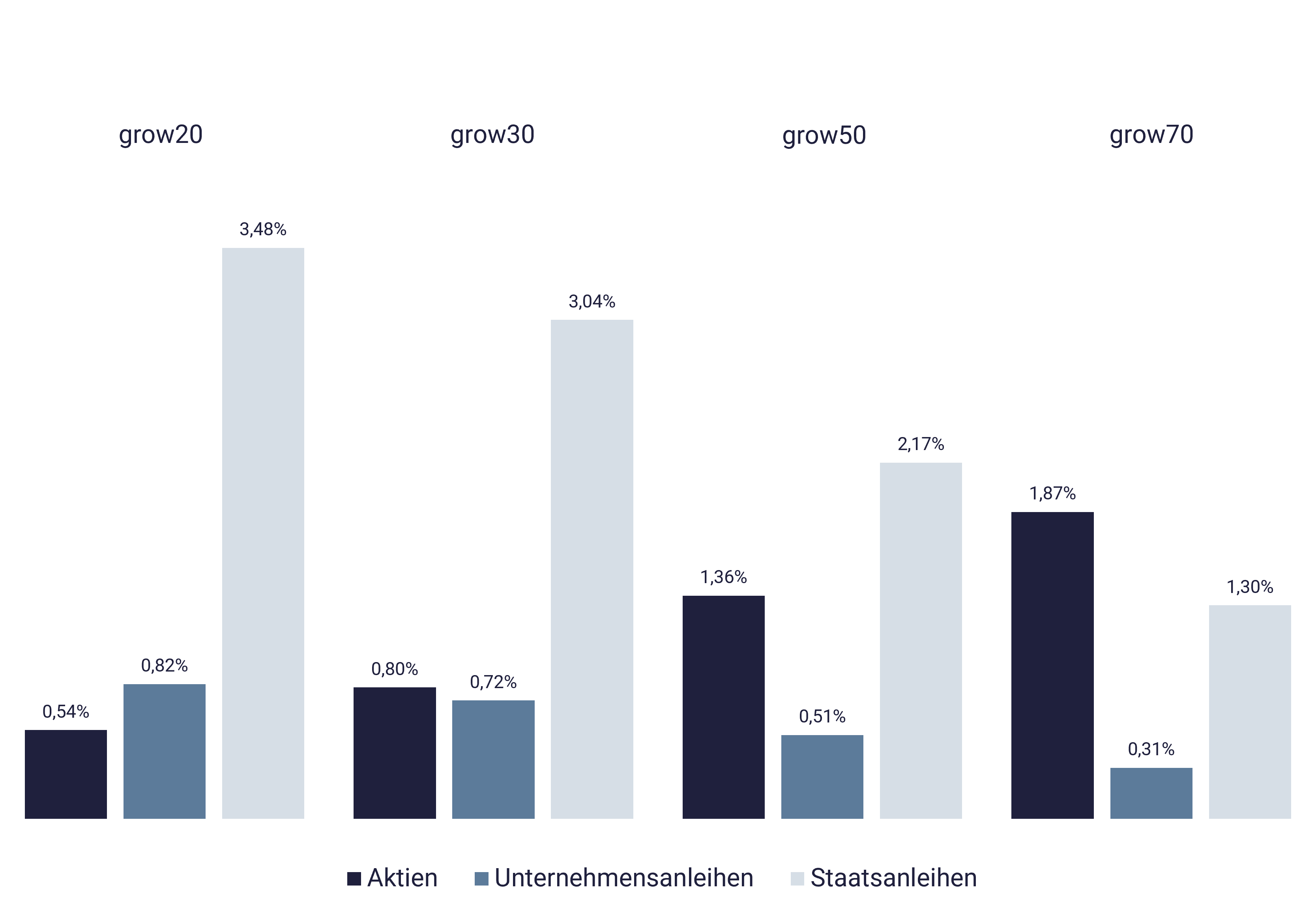

growney-Wertentwicklung für klassische Portfolios

Alle Anlageklassen zeigten im 3. Quartal 2024 eine positive Wertwicklung. Besonders stark konnten Staatsanleihen zulegen - ein Effekt der sinkenden Zinsen. Dadurch sind länger laufende Staatsanleihen für Anleger deutlich attraktiver geworden.

In der Folge haben alle klassischen Anlagestrategien von growney eine positive Rendite erzielt:

- grow20: +3,37 %

- grow30: +3,28 %

- grow50: +3,13 %

- grow70: +2,93 %

- grow100: +2,72 %

Bei den Performance-Werten der growney-Wertentwicklung sind bereits maximal mögliche Gebühren einberechnet. Die Rendite versteht sich für ein Depot ohne Ein- und Auszahlungen, also auch ohne Sparplan.

Lag der Depotwert am 1.7. bei 25.000 Euro, so stieg er bis zum 30.9. mit der Strategie grow50 auf 25.782,50 Euro. Für Depotwerte ab 50.000 Euro ergibt sich eine bessere Performance.

Historische Wertentwicklung aller Strategien

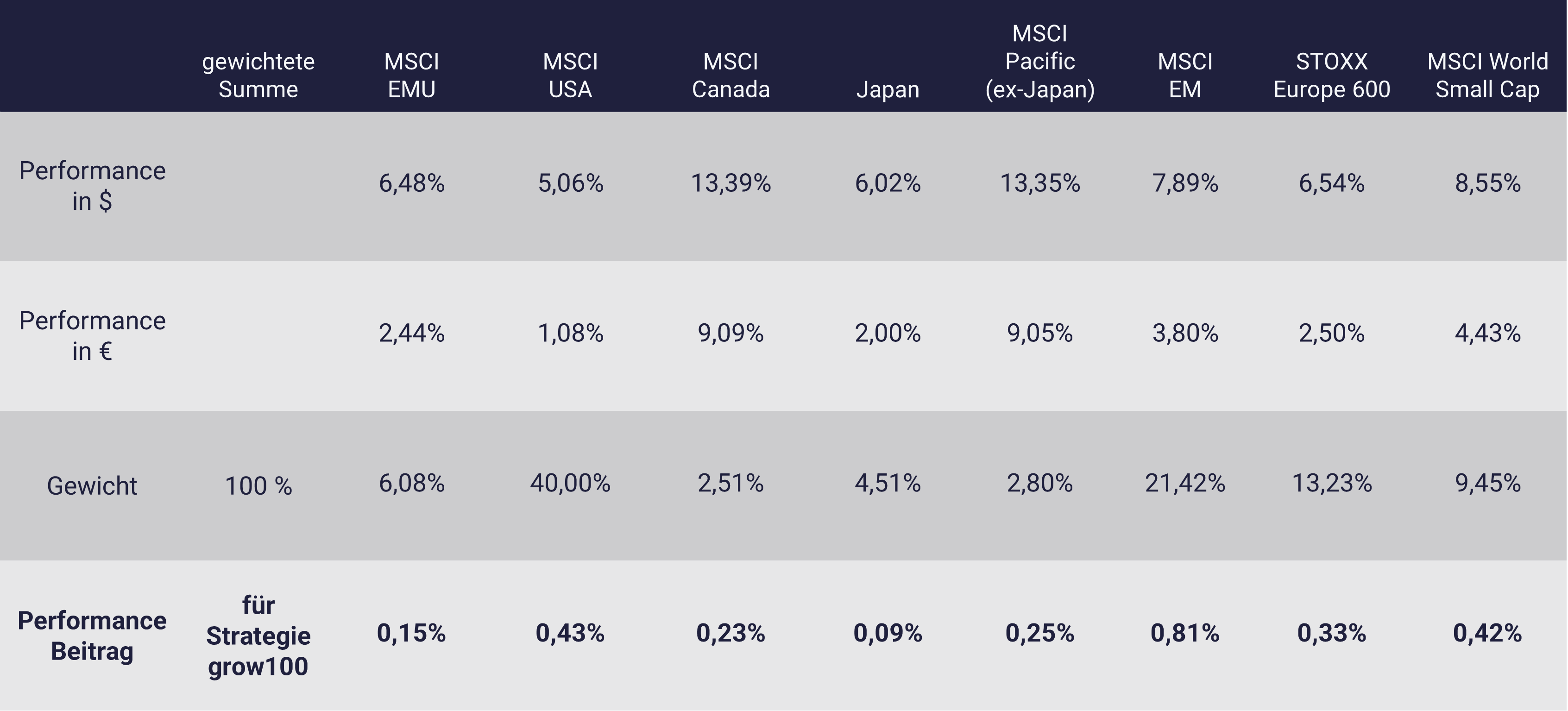

Historische Wertentwicklung aller StrategienAktien-ETFs der klassischen Portfolios im Detail

- Das stärkste Plus lieferten der ETF auf den MSCI Canada (+ 9,09 % in Euro) und auf den pazifischen Aktienmarkt ohne Japan (+ 9,05 %). In US-Dollar war die Wertentwicklung sogar noch stärker, für growney-Anleger ist aber die Euro-Performance relevant.

- Der ETF auf weltweite kleine Unternehmen (MSCI World Small Cap) erzielte 4,43 % Rendite in Euro.

- Für die Entwicklung des Aktienmarktes in Schwellenländern (MSCI Emerging Markets) ergab sich ein Plus von 3,80 % in Euro (bzw. 7,89 % in US-Dollar).

- Die ETFs auf europäische Aktien erzielten eine Rendite von 2,50 % bzw. 2,44 %.

- Ebenfalls positiv, aber mit geringerem Anstieg, war die Performance des ETF auf den MSCI USA (+ 1,08 % in Euro) und auf den japanischen Aktienmarkt (+ 2,00 %).

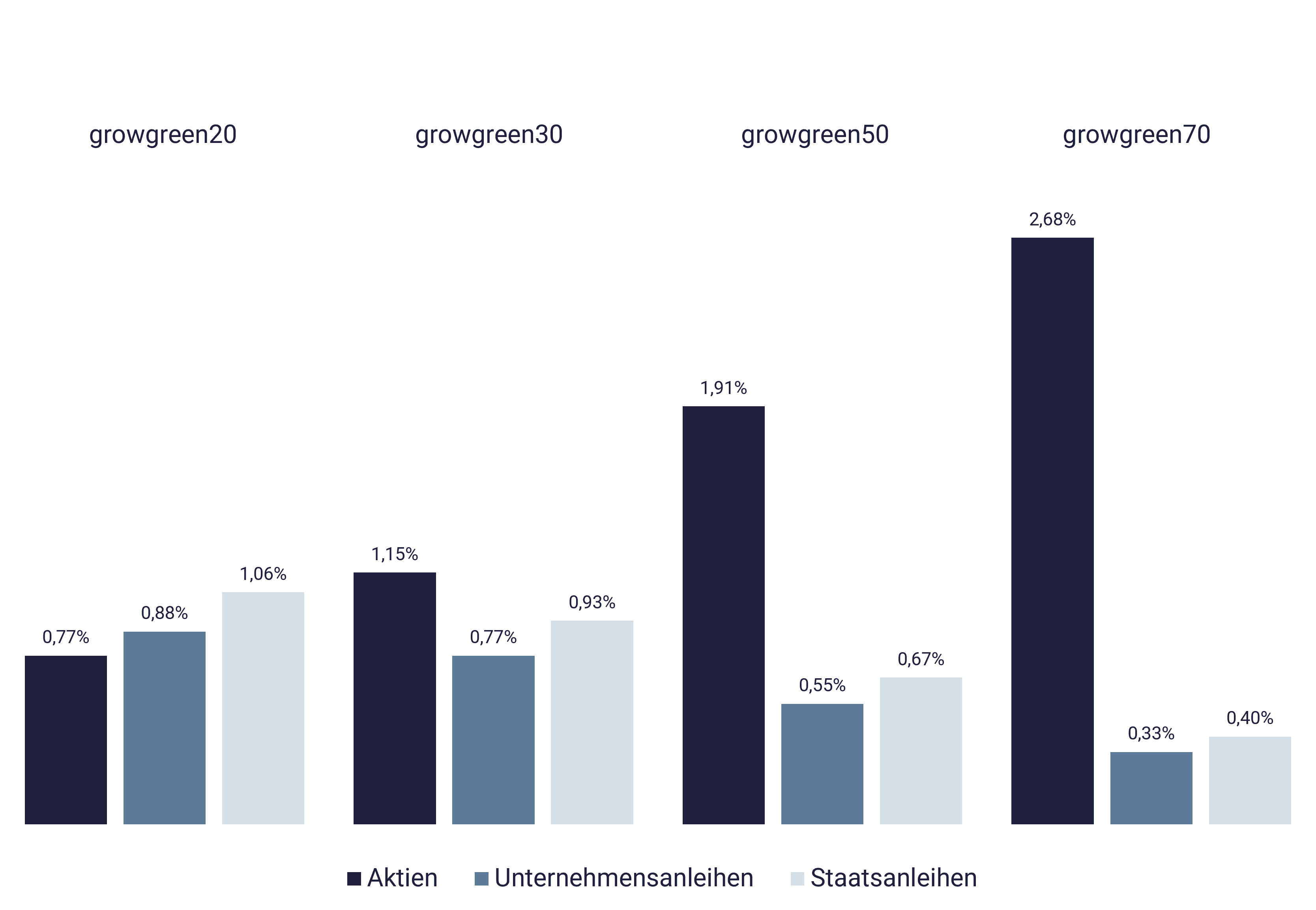

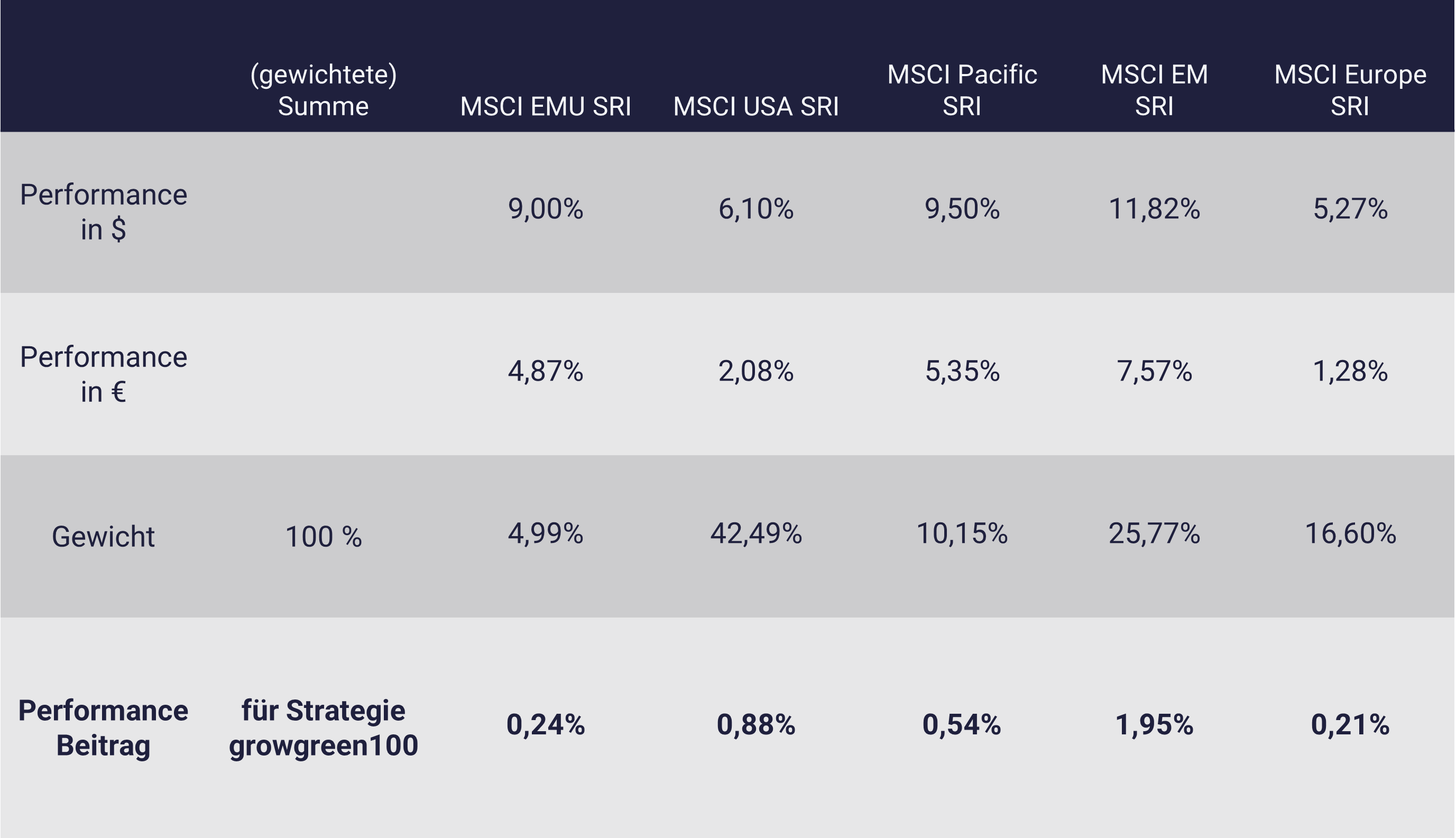

Wertentwicklung der nachhaltigen Geldanlage von growney

Im 3. Quartal konnten alle Anlageklassen eine positive Wertentwicklung verzeichnen. Nachhaltige Aktien sind aber stärker von der Zinsentwicklung abhängig als bei klassischen Strategien. Sie erzielten deshalb ein starkes Plus im 3. Quartal 2024.

Alle nachhaltigen Strategien erzielten eine positive Rendite:

- growgreen20: +2,71 %

- growgreen30: +2,85 %

- growgreen50: +3,13 %

- growgreen70: +3,41 %

- growgreen100: +3,83 %

Die Werte sind inkl. Gebühren für ein Depot ohne Ein- und Auszahlungen berechnet, also auch ohne Sparplan. Bei mehr als 50.000 Euro im growney-Depot ergibt sich eine höhere Performance. Ein Investment von 25.000 Euro (zu Quartalsbeginn) in growgreen100 entwickelte sich zum Quartalsende auf 25.957,50 Euro.

Komplette Wertentwicklung

Komplette WertentwicklungEinzelne Anlageklassen und nachhaltige Aktien-ETFs

- Besonders stark entwickelten sich nachhaltige Aktien im Bereich Emerging Markets (+ 7,57 % in Euro) und im pazifischen Raum (+5,35 % in Euro). In US-Dollar war der Anstieg sogar noch höher, durch den steigenden Euro ergibt sich für growney-Anleger aber ein geringer Effekt.

- Der ETF auf den nachhaltige Aktien-Index MSCI USA SRI entwickelte sich mit +2,08 % (in Euro).

- Die ETFs auf nachhaltige Aktien aus Europa waren mit 4,87 % bzw. 1,28 % im Plus.

Zins-Strategie mit Geldmarkt-ETFs

Die Zins-Strategie growCash bietet die Möglichkeit in den Geldmarkt zu investieren und damit einfach und flexibel vom Zinsniveau zu profitieren – ganz einfach und mit minimalen Kursschwankungen. Die Strategie gibt es erst seit Februar 2024, hat sich aber bereits bewährt. Insbesondere als Tagesgeld-Alternative ist sie sehr beliebt.

Die Strategie wird ab Q1/2025 in den Quartalsbericht einbezogen. Gesetzlich ist festgelegt, dass erst 12 Monate nach Start der Strategie Performancezahlen veröffentlicht werden dürfen. Gleiches gilt für die Anleihenstrategie grow0.

Was tut sich bei growney?

- Finanzpartner der Volleyball Bundesliga

growney ist offizieller Finanzpartner der Volleyball Bundesliga. Ziel ist dabei, Partnerschaften mit einzelnen Clubs aufzubauen und attraktive Angebote für Fans zu schaffen.

- Großes Lob und neue Auszeichnungen

Namhafte Medien haben growney im 3. Quartal 2024 erneut ausgezeichnet, etwa Capital (5 von 5 Sterne), Welt (Markenchampion), Chip (hohe Kundenorientierung), Focus Money (höchste Sicherheit) und ntv (2x “Sehr gut” für klassische und nachhaltige Geldanlage).

Besonders gefreut hat uns der Testsieg bei Börse online. Neben dem Gesamtsieg gab es hier auch Top-Noten für Nachhaltigkeit und die günstigen Konditionen. Der Kundenservice von growney erreichte 99,8 von 100 Punkten und ist damit Testsieger.

Gelobt wurde insbesondere die gute Erreichbarkeit und der persönliche Service:

Verbrachten die Tester im Schnitt drei Minuten und drei Sekunden in der Warteschleife, so wurden sie bei growney bereits nach durchschnittlich elf Sekunden bedient.”

In knapp 10 Jahren seit der Gründung im Dezember 2014 hat growney damit mehr als 100 Auszeichnungen erhalten.

Korrekturhinweis: Für die Berechnung der Performance sind wir auf externe Daten zur Wertentwicklung der ETFs angewiesen. Im Quartal Q3/2024 wurden uns teilweise leider falsche Daten geliefert. Die Umrechnung der Kurse von US-Dollar zu Euro war dabei fehlerhaft. Dies hatte auch Auswirkungen auf die Performance-Berechnung aller Anlagestrategien. Nach Identifizierung des Fehlers wurde die Wertentwicklung neu berechnet und die Zahlen sowie Grafiken am 24. Oktober 2024 angepasst. Wir bitten um Entschuldigung.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.