Wie geht es weiter mit den Zinsen?

In den letzten Monaten führte die Diskussion um Zinssenkungen zu etwas Nervosität an den Kapitalmärkten. Bei US-Aktien machte sich das insbesondere Anfang August bemerkbar.

Die Frage vieler Anleger: Wie ändern sich die Zinsen?

Das wird für die Entwicklung der US-Zinsen erwartet

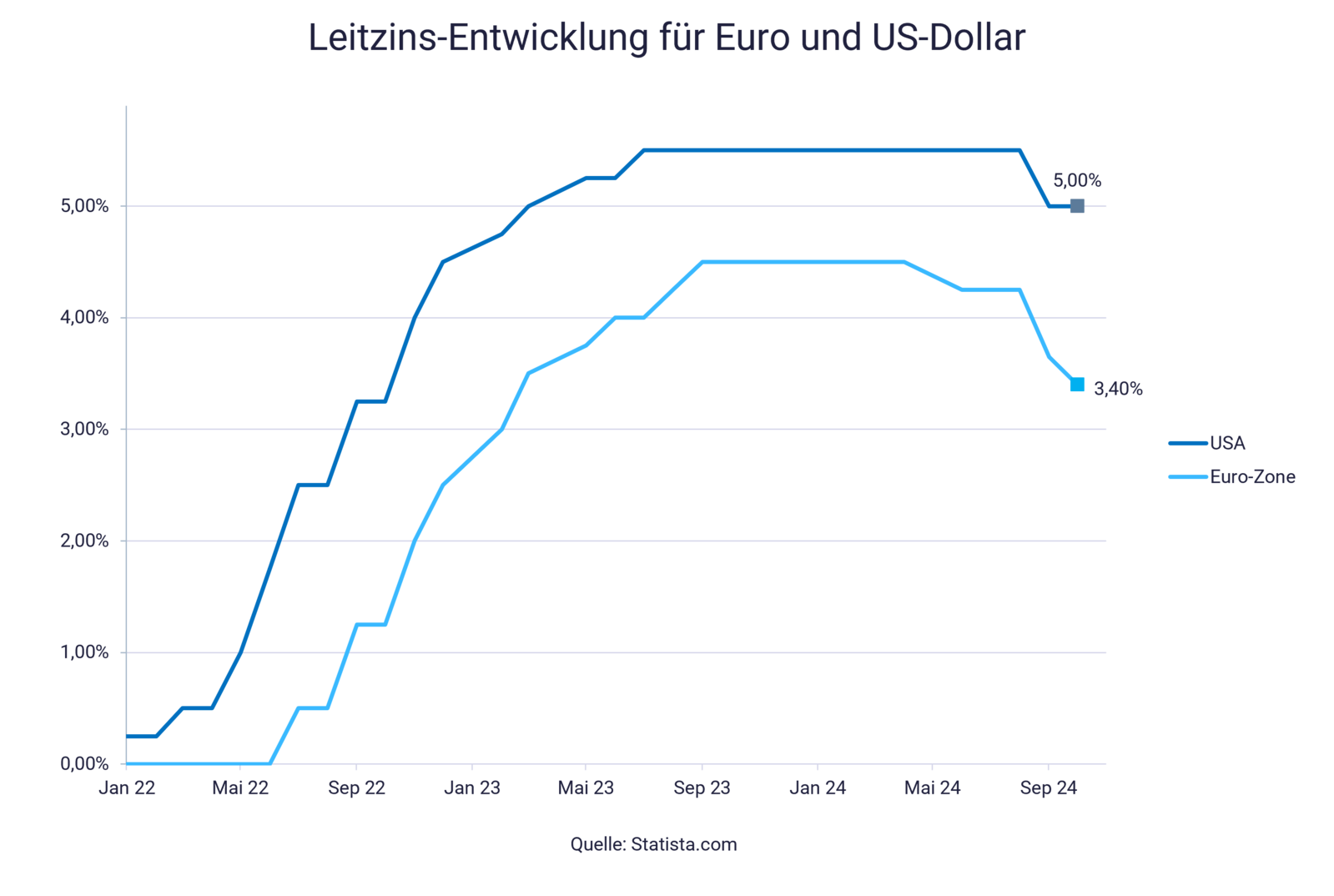

Erstmals seit 4 Jahren hat die US-Notenbank Fed am 18. September 2024 die Zinsen gesenkt. Es war die letzte Zinsentscheidung vor der US-Präsidentschaftswahl.

Darüber hinaus deuten die Währungshüter an, dass mit der nächsten Zinsentscheidung der Fed weiter die Leitzinsen gesenkt werden.

US-Notenbankchef Jerome Powell geht davon aus, dass derzeit nur noch ein geringes Inflationsrisiko besteht. Die Zinssenkung soll vor allem der Wirtschaft helfen - weil Arbeitsmarkt und Wirtschaftsleistung in den USA derzeit schwächeln.

Welche Prognosen gibt es für die Leitzinsen der EZB?

Früher als die Fed hat die EZB die Zinsen bereits im Juni gesenkt – erstmals seit zwei Jahren. Analysten erwarten eine Fortsetzung der Zinssenkungen. Bis Ende 2025 könnte es weitere Zinssenkungen beim Euro geben.

Was spricht für Zinssenkungen?

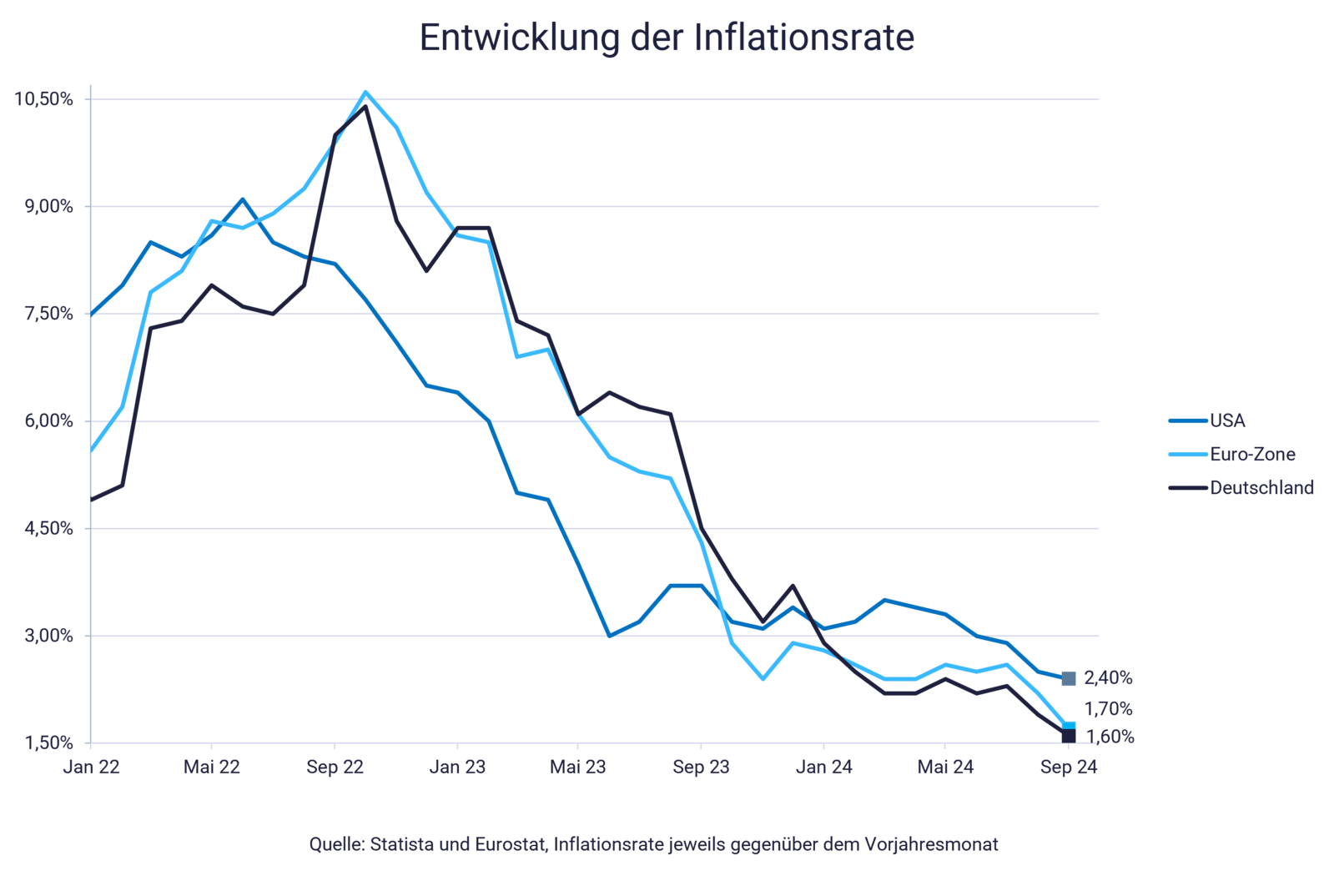

- Die Inflation in den USA und dem Euro-Raum ist deutlich zurückgegangen. Dadurch können die Zentralbanken ihre Leitzinsen senken und einen höheren Anreiz für mehr Konsum schaffen.

Die Wirtschaft entwickelt sich eher schwach. Es gibt Sorgen um eine drohende Rezession gesprochen, also einem Rückgang des Wirtschaftswachstums. Mittlerweile gibt es die Befürchtung, dass die Konjunktur sich in den USA bzw. weltweit abschwächen könnte. Geringere Zinsen machen Investitionen attraktiver und verringern die Finanzierungskosten für Unternehmen.

Was spricht für ein gleichbleibendes Zinsniveau?

- Ein zu frühes Absenken der Zinsen könnte die Inflation wieder erhöhen. Der damit verbundene Kaufkraftverlust hätte erneut eine Konsumzurückhaltung und damit einen negativen Effekt für die Wirtschaftsleistung zur Folge.

- Durch hohe Zinsen ist eine Währung attraktiv. Für Investoren lohnt es sich dann eher, Geld in dieser Währung zu hohen Zinsen anzulegen und aus Währungen mit geringeren Zinsen abzuziehen.

Zinsentwicklung: Das hat sich 2024 geändert

Auffällig ist dabei: Die Entwicklung der EZB-Leitzinsen und des US-Leitzins scheint sich umzukehren.

- Hatten zu Jahresbeginn 2024 noch viele Analysten erwartet, dass in den USA mehrere Zinssenkungen bis Jahresende erfolgen, so erwarten Experten hier eher ein langsameres Tempo.

- Im Gegensatz dazu war für den Euroraum die Entscheidung für sinkenden Zinsen erst später erwartet worden.

- Nun aber wird allgemein für den Euro von schnelleren Leitzinssenkungen als beim US-Dollar ausgegangen.

Was bedeuten die Entwicklungen bei den Zinsen für Anleger?

Tagesgeld-Alternativen suchen

Bei Tagesgeld müssen Anleger jetzt mit Zinssenkungen rechnen. Für Geld, das aktuell nicht benötigt wird, könnte Festgeld eine Alternative sein. So sichern sich Anleger immerhin das aktuelle Zinsniveau.

Flexible Zinsanlage mit Autopilot

Besonders bequem sind in diesem Umfeld ETF-Strategien, die durch eine geschickte Kombination aus Geldmarkt-Fonds und kurzlaufenden Anleihen. So entfällt für Anleger die Herausforderung ständig auf Zinsänderungen reagieren zu müssen. Gleichzeitig ist die Flexibilität ähnlich hoch wie bei Tagesgeld. Jederzeit lässt sich Geld ein- oder auszahlen.

Anleihen optimieren

Inflation und Zinserhöhungen der vergangenen 2 Jahre haben sich tatsächlich negativ auf viele Anleihefonds ausgewirkt. Mit einer erneuten Zinswende werden langfristig laufende Anleihen attraktiver, weil sie länger vom höheren Zinsenniveau profitieren. Vorteil für growney-Kunden, deren Portfolio Anleihen-ETFs enthält: growney hat die klassischen Portfolios bereits im Dezember 2023 verändert, so dass Anleihen mit längeren Laufzeiten enthalten sind.

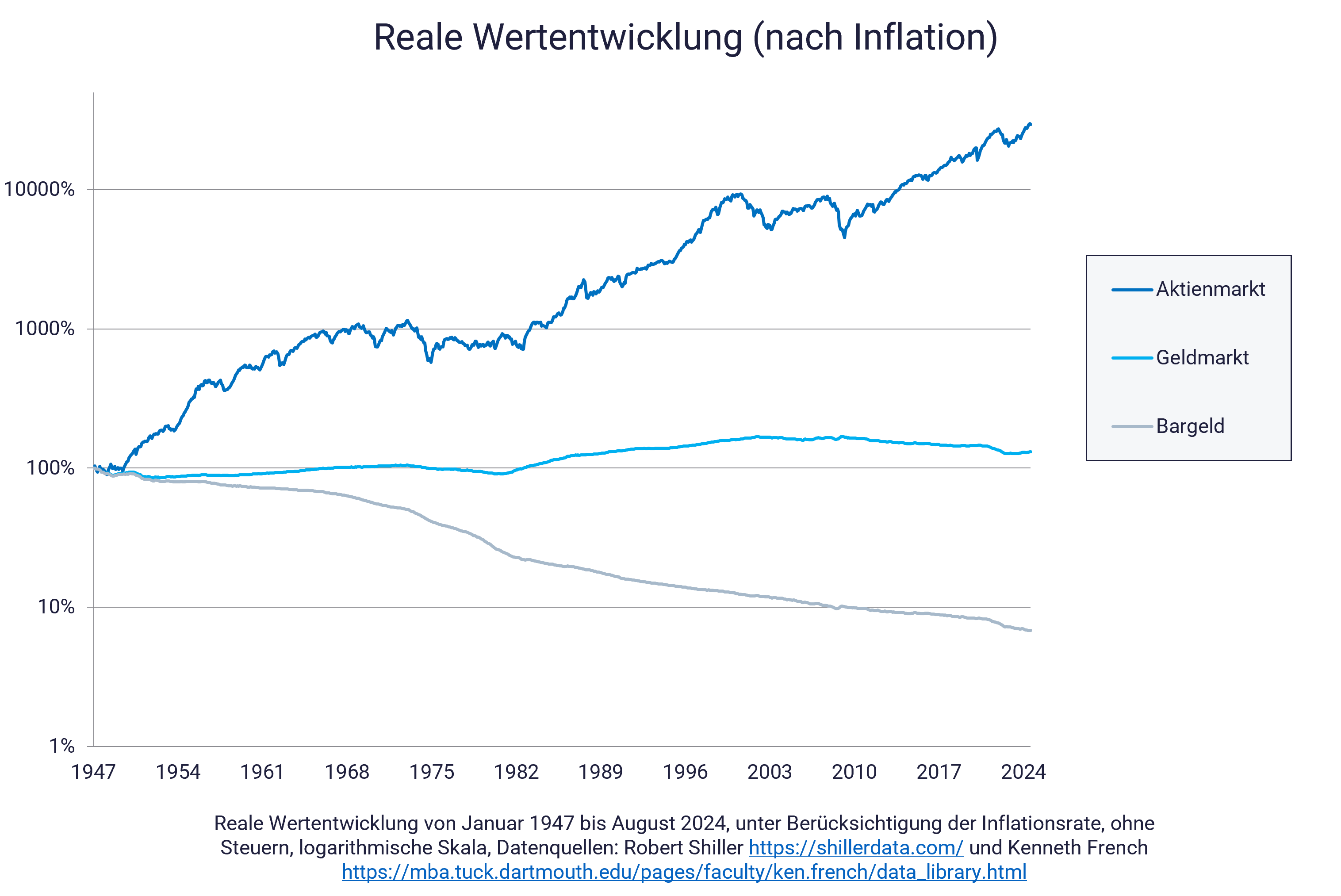

Aktien-Investments bleiben für den Vermögensaufbau erste Wahl

Zinssenkungen sollen vor allem die Investitionsbereitschaft von Verbrauchern und Firmen erhöhen. Ziel ist, so das Wirtschaftswachstum anzukurbeln. Ist das erfolgreich, dürfte sich das auch positiv auf Unternehmensgewinne und Aktienkurse auswirken. Oft führen Zinssenkungen deshalb zu steigenden Kursen. Für den Vermögensaufbau bleiben Aktien deshalb der wichtigste Baustein.

Betrachtet man die historische Wertentwicklung für den US-Aktienmarkt (nach Inflation), so zeigt sich dies eindrücklich: Aktien lieferten eine kontinuierlich starke Performance, Geldmarkt-Instrumente machten eine einfache Vermögensabsicherung gegen die Inflation möglich.

Langfristig denken und investieren

Wer investieren möchte, um für Altersvorsorge und Vermögensaufbau zu sorgen, kann kurzfristige Zins-Änderungen ohnehin ganz entspannt sehen. Mittel- und langfristig werden insbesondere an den weltweiten Aktienmärkten Renditen von um die 7 % pro Jahr erzielt – ein deutlich höherer Wertzuwachs als mit Zinsen oder Anleihen möglich ist. Es gibt also auch gute Gründe, sich für eine reine Aktienstrategie zu entscheiden – oder für eine Geldanlage, die zugleich in Anleihen und in Aktien investiert.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.