Transparent und kostengünstig: Wertpapieranlage mit einem Robo-Advisor

In Zeiten anhaltender Nullzinsen gestaltet sich die private Geldanlage schwierig. Möglichkeiten, die sich für Sparer rentieren, gibt es derzeit nur wenige und an der Wertpapieranlage führt daher kein Weg vorbei. Allerdings hängt die Rentabilität dabei nicht nur von der richtigen Anlagestrategie ab, sondern auch von den Kosten, die für den Anleger entstehen.

Filialbank oder Direktbank?

Optionen gibt es zur Genüge: Der wohl einfachste Weg ist sicherlich der zum Filialberater. Denn: Die eigene Hausbank kennt man, dort fühlt man sich in der Regel gut aufgehoben und kompetent beraten. Vor allem Einsteigern vermitteln eine persönliche Beratung und individuelle Anlageempfehlungen ein Gefühl von Sicherheit. Leider bewahren nicht alle Berater stets die nötige Objektivität, viele arbeiten gegen eine hohe Provision. Dem Kunden werden häufig hauseigene Produkte empfohlen, die zwar meistens der individuellen Risikobereitschaft entsprechen, aber fast immer überteuert sind. Eine vernünftige persönliche Beratung ist bei Anlagebeträgen unter 30.000 Euro aus Kostengründen kaum noch darstellbar. Hinzu kommen hohe Kosten durch Eröffnungs- und Verwahrungsgebühren sowie eine geringe Flexibilität für Anleger. Denn wer sein Depot bei einer Filialbank verwalten lässt, ist auch an deren Öffnungszeiten gebunden.

Eine etwas flexiblere und kostengünstigere Alternative bieten Direktbanken. Kunden können sich online ein Portfolio zusammenstellen und dieses jederzeit reduzieren oder aufstocken. Gebühren für die Depotverwaltung fallen meist keine an. Im Vergleich zur Filialbank bieten Direktbanken günstigere Konditionen für die Wertpapieranlage. Für Einsteiger und Fondssparer, die in mehreren Fonds gleichzeitig investieren wollen, eignet sich diese Variante allerdings nicht. Bei der Zusammenstellung des Portfolios sind Anleger auf sich selbst gestellt und müssen einiges beachten: Soll eher passiv oder aktiv investiert werden? Über welchen Zeitraum soll gespart werden, um ein Anlageziel zu erreichen? Welche Anlagestrategie passt zu mir? Wie stelle ich ein sinnvolles Portfolio zusammen? Was sind die richtigen Fonds? Anhand dieser Kriterien wählt der Anleger schließlich die Fonds aus und stellt sein Portfolio zusammen. Wem das zu zeitaufwändig ist und wer mit geringem Aufwand sinnvoll in Aktien und Anleihen investieren und Geld sparen möchte, der erhält beim sogenannten Robo-Advisor einen sehr guten Service für sein Geld. Ergebnis ist ein renditestarkes Portfolio, das zum Risikoappetit des Anlegers passt und für die meisten Anleger kostengünstiger ist als eine Umsetzung über die Direktbank.

Robo-Advisor ist die kostengünstigste Investmentform

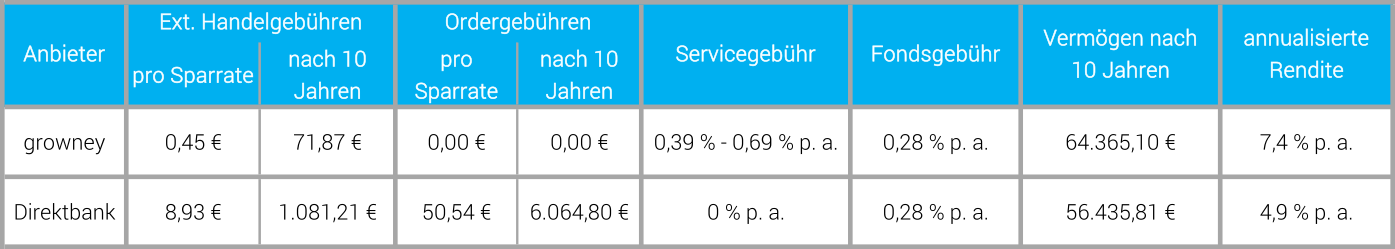

Vor allem eine Geldanlage in Form eines Sparplans ist bei einer Robo-Advisor Plattform deutlich rentabler als bei der Direktbank. In unserem Beispiel replizieren wir das grow100 Portfolio von growney und vergleichen es mit einer Umsetzung bei einer großen europäischen Direktbank.

Wir gehen von einer einmaligen Anlagesumme von 10.000 Euro und einer monatlichen Sparrate in Höhe von 250 Euro aus, die über 10 Jahre investiert wird. Die Rendite des Portfolios betrug vor Kosten 8,4 Prozent pro Jahr.

Unter Berücksichtigung aller Kosten hat der Direktbank-Kunde nach 10 Jahren 56.435,81 Euro angespart. Der Robo-Advisor-Kunde hat am Ende der Laufzeit 64.365,10 Euro – also ein Plus gegenüber der Direktbank von fast 8.000 Euro oder 19,8 % mehr Ertrag auf die eingezahlte Summe. Hauptgrund für die große Differenz sind die Mindestordergebühren, die bei der Direktbank anfallen. Durch diesen Kostenfaktor schrumpft der Gewinn deutlich stärker als beim Robo-Advisor, bei dem alle Transaktionen im Servicepaket enthalten sind. Bei Direktbanken sollten Sie daher keine Sparpläne umsetzen, die in mehrere Fonds gleichzeitig investieren.

Transparentes, individuelles Investment

Was genau verbirgt sich aber hinter dem Begriff „Robo-Advisory“? Die Fintech-Plattformen bieten Anlegern eine Auswahl vorgefertigter Portfolios, die in den meisten Fällen aus Exchange Traded Funds (ETFs), also börsengehandelten Indexfonds, bestehen.

Der Vorteil bei ETFs: Sie verwalten das angelegte Geld passiv und sind dadurch besonders kostengünstig. Einmal im Jahr wird bei den meisten Robo-Advisorn ein Rebalancing durchgeführt, um die ursprüngliche Vermögensaufteilung (z.B. Aktien zu Anleihen) und Risikoverhältnisse wiederherzustellen. Für den Anleger bietet sich dabei ein hohes Maß an Transparenz. Die Auswahl des geeigneten Portfolios geschieht über wenige Angaben, die der Anleger bei Einrichtung des Depots angibt. Meist sind das: Sparziel, Risikoprofil, Anlage-Horizont, Höhe der Einmalzahlung und die monatliche Sparquote.

Je nach Risikobereitschaft wird das Geld auf Aktien und Anleihen aufgeteilt. Wählt der Anleger eine risikoaverse Strategie, ist der Aktienanteil im Portfolio niedrig. Steigt der Aktienanteil im Portfolio, wächst zwar das Risiko, jedoch steigen auch die Chancen auf eine höhere Rendite. Robo-Advisor bieten demnach einen bequemen und transparenten Einstieg in eine sehr effiziente und clevere Wertpapieranlage.

Robo-Advisor treten in Deutschland als Vermögensverwalter und Fondsvermittler auf. Wesentlicher Unterschied der beiden Rechtsmäntel ist die Kontrolle. Bei den Verwaltern erfolgt diese durch die Finanzaufsicht, bei den Vermittlern durch die Gewerbeämter. Fondsvermittler bieten ausschließlich passive Anlagekonzepte an und lassen jede Änderung in der Anlagestrategie vom Kunden genehmigen. Vermögensverwalter haben meistens über das Rebalancing hinaus noch eine aktive Komponente und benötigen für diesen zusätzlichen Freiheitsgrad eine Vermögensverwalter-Lizenz.

Am Ende entscheidet die Performance. Passive Ansätze waren in der Vergangenheit fast allen aktiven Ansätzen überlegen.

Mehr erfahren: So investiert growney

Annahmen für die Berechnung

Rendite: Annualisierte Renditen von grow100 (1.1.2004 bis 31.12.2015). Die grow100 Renditen wurden um die Rebalancing-Kosten bereinigt.

Gebühren: Nur die ETFs auf den MSCI USA und STOXX Europe 600 sind bei der Direktbank sparplanfähig. Diese Option besteht ab einer Sparrate von 50 €, was in diesem Fall nur beim ETF auf den MSCI USA gilt. Die Kosten für den sparplanfähigen ETF auf den MSCI USA betragen 1,75 % der Sparrate. Somit fallen für die anderen fünf ETFs jeweils die XETRA-Handelsplatzgebühr von 1,75 € und eine Mindestorderprovision von 9,90 € an (insgesamt 58,25 €). Die Gesamtkosten pro Sparbeitrag belaufen sich somit auf 59,29 €.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.