Aufräumen mit den Anlagemythen: Begrenzen Stop-Loss-Orders Verluste?

Viele Anleger halten Stop-Loss-Orders für ein geeignetes Mittel, um sich gegen Verluste abzusichern – ganz besonders, wenn sie das Marktgeschehen nicht andauernd beobachten können. Zum Beispiel, wenn sie im Urlaub keinen Zugriff aufs Depot haben.

Da erscheint es sinnvoll, sich mit einem einfachen Instrument abzusichern, anstatt mit dem Markt in den Keller zu fahren. Bei Gefahr wird rechtzeitig die Reißleine gezogen und das Kapital ist sicher.

Was bedeutet Stop-Loss?

Nehmen wir das Instrument zunächst einmal genauer unter die Lupe. Anleger sollten sich vom Namen nicht täuschen lassen: „Stop-Loss“ wird im Deutschen oft mit „Verlustvermeidung“ übersetzt, doch ganz so einfach ist es nicht.

Vielmehr handelt es sich um die Kombination zweier Orderzusätze, nämlich einer unlimitierten Verkaufsorder, die ausgeführt wird, wenn ein bestimmter Kurs (der sogenannte „Stopp-Kurs“) erreicht oder unterschritten wird. „Stop“ steht also keineswegs für das Stoppen von Verlusten, sondern erst einmal nur für eine bestimmte Kursmarke, die als Auslöser für die Verkaufsorder dient.

Bei einer unlimitierten Verkaufsorder wird die Position dann nicht zwingend zum Stopp-Kurs verkauft, sondern zum höchstmöglichen erreichbaren Kurs, der oftmals unterhalb des festgelegten Kurses liegen kann.

Doch was bedeutet das in der Praxis?

Die langfristige Wertentwicklung zählt

Wer denkt, mit einer Stop-Loss-Order gut gegen Kapitalverluste abgesichert zu sein, der sollte sich zunächst vor Augen führen, was Kursschwankungen eigentlich bedeuten.

Entscheidend ist nämlich nicht, wie viel oder wenig ein Wertpapier zu irgendeinem Zeitpunkt wert ist, sondern wie sich der Wert über den gesamten Anlagezeitraum verändert hat, an dessen Ende das Kapital tatsächlich gebraucht wird.

Bei Privatanlegern, die ihr Geld zum Vermögensaufbau an den Kapitalmärkten investieren, liegt dieser Zeitpunkt für gewöhnlich in weiter Zukunft, ihr Anlagezeitraum ist langfristig. Und über längere Zeiträume, das zeigt zum Beispiel das Renditedreieck des Deutschen Aktieninstituts für den DAX , sind die Aktienmärkte so gut wie immer gestiegen.

Dagegen sind zeitweilige Verlustphasen nichts Ungewöhnliches. Erfahrene Anleger wissen, dass sie diese aushalten müssen, um vom langfristigen Aufwärtstrend der Märkte zu profitieren.

Stop-Loss-Orders produzieren Verluste

Mit einer Stop-Loss-Order verbindet sich die Hoffnung, solche Verlustphasen nicht in vollem Umfang mitzugehen, sondern rechtzeitig auszusteigen. Wenn es dann wieder aufwärts geht, so die Überlegung, sind die Kurse noch weiter gefallen und es kann zu einem günstigeren Kurs wieder eingestiegen werden.

Das gelingt in der Praxis fast nie. Denn die meisten Kurseinbrüche sind auf kurzfristige Schwankungen zurückzuführen und in der Regel geht es schnell wieder aufwärts. In diesem Fall erweisen sich Stop-Loss-Orders oft als ärgerlich, da sie ungewollte Verkäufe auslösen können.

Sind die Aktien dann jedoch verkauft, besteht eine hohe Wahrscheinlichkeit, den geeigneten Zeitpunkt zum Wiedereinstieg zu verpassen – und nach dem Verkauf stattdessen zu einem ungünstigeren Kurs wieder einzusteigen. Einen Nutzen hätte die Strategie nur in den Fällen, in denen sie am Beginn einer langfristigen Abwärtsbewegung der Märkte greift.

Doch längerfristige Verlustphasen sind selten und fast unmöglich im Voraus zu erkennen. Gleichzeitig ist eine Stop-Loss-Order mit Gebühren verbunden – zusätzlich zu den Transaktionskosten, die durch Verkauf und anschließenden erneuten Zukauf der veräußerten Titel entstehen. Je häufiger sie greift, desto teurer wird diese Strategie.

Perfektes Timing für die Geldanlage

Buy-and-Hold schneidet im Vergleich besser ab

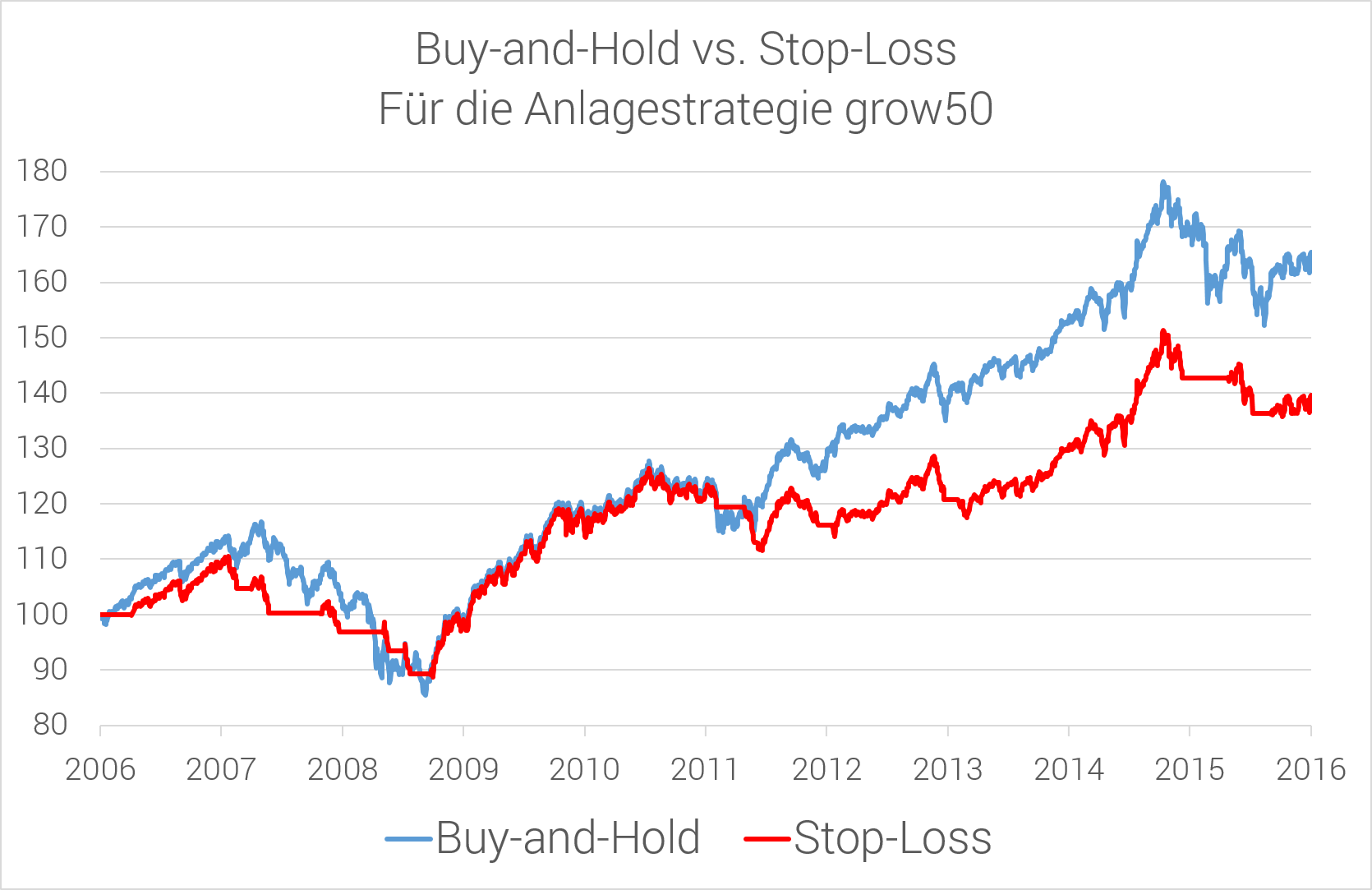

Eine Beispielrechnung über einen Zeitraum von zehn Jahren verdeutlicht das Problem. Dazu vergleichen wir eine klassische Buy-and-Hold-Strategie mit einer Stop-Loss-Strategie, bei der ein Anleger immer an dem Tag aussteigt, an dem der Kurs im Vergleich zum höchsten Kurs seit Markteintritt um mindestens fünf Prozent gefallen ist. Steigt der Kurs ab diesem Zeitpunkt wieder um mindestens fünf Prozent, so steigt der Anleger wieder ein.

Grundlage der Wertentwicklung ist ein Portfolio auf Basis der grow50-Strategie von growney, die zu gleichen Teilen auf Aktien und Anleihen setzt. Dabei werden Transaktionskosten in Höhe von 0,16 Prozent und Fonds-Gebühren der entsprechenden Fonds berücksichtigt, und es wird direkt mit der Fondsgesellschaft gehandelt. Bei unserem Vergleich steigen die Anleger jeweils am 1. Juli 2006 mit 100 Euro in den Markt ein.

Das Ergebnis ist eindeutig: Nach zehn Jahren beträgt der Wert des Buy-and-Hold-Portfolios 165,42 Euro, was einer annualisierten Rendite von 5,16 Prozent entspricht.

Die Stop-Loss-Variante kommt dagegen nur auf 139,66 Euro und eine annualisierte Rendite von 3,40 Prozent – ein beträchtlicher Unterschied. Ein Blick auf die untenstehende Grafik zeigt: Zwar ist es der Stop-Loss-Strategie gelungen, den extremen Kurseinbruch im Herbst 2008 abzufedern, doch dieser vermeintliche Vorteil wird durch die zahlreichen Momente zunichtegemacht, nach denen die Strategie bei kurzfristigen Kursausschlägen den richtigen Einstiegszeitpunkt verpasst und somit Rendite liegen gelassen hat.

Abb.: Aufräumen mit Anlagemythen - Stop-Loss-Orders begrenzen Verluste nicht.

Verluste sinnvoll begrenzen

Doch wenn Stop-Loss-Orders nicht zielführend sind, welche Möglichkeiten gibt es dann, um Verluste zu begrenzen?

Vor allem sollten Anleger nicht alle Eier in einen Korb legen – bei dieser Börsenweisheit handelt es sich nicht um einen Mythos: Wer Risiken streut, ist besser geschützt. Auch wenn die Märkte langfristig steigen, können einzelne Titel dauerhaft und im schlimmsten Fall bis zum Totalverlust abstürzen, wenn das entsprechende Unternehmen eine schlechte Entwicklung nimmt. Anstelle einzelner Aktien bieten sich daher börsennotierte Indexfonds (ETFs) an, die die Entwicklung eines Gesamtmarktes passiv und kosteneffizient nachbilden.

Über eine Kombination verschiedener ETFs lässt sich eine sinnvolle Diversifikation über verschiedene Märkte und Anlageklassen hinweg erreichen. Insbesondere durch eine Beimischung von Anleihen können Schwankungen im Portfolio signifikant abgefedert werden.

Verlustphasen können zwar begrenzt, aber nie ganz vermieden werden. Anleger sollten daher darauf achten, das konstruierte Portfolio an die persönliche Schwankungstoleranz anzupassen. Ein regelmäßiges Rebalancing sorgt anschließend dafür, dass das auch so bleibt. So wird einerseits sichergestellt, dass die Anlagestrategie langfristig verfolgt wird. Andererseits werden Gewinne mitgenommen und zu günstigen Kursen nachgekauft, wenn sich eine bestimmte Position zeitweise schlechter entwickelt hat.

Auf diese Weise lassen sich die langfristigen Wertzuwächse der Märkte systematisch einfangen, anstatt mit wenig aussichtsreichen Instrumenten gegen Verlustphasen in einzelnen Segmenten anzukämpfen.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.