Perfektes Market Timing für ein Investment

„Ich warte mit meinem Investment bis zum besten Einstiegsmoment“ oder „Angesichts der schlechten Marktlage verkaufe ich erstmal und steige dann zu einem günstigen Zeitpunkt wieder ein“ – so schildern einige Anleger ihre Strategie beim Aktien kaufen oder Aktien verkaufen. Experten verwenden für solche Investment-Strategien gerne auch den Begriff Market Timing.

Market Timing: Definition und Bedeutung

Grundsätzlich ist mit Market Timing der perfekte Zeitpunkt für einen Markteintritt gemeint. Eine Market Timing Strategie setzt also darauf, durch einen optimal gewählten Zeitpunkt den größtmöglichen Nutzen zu ziehen.

Eine Market Timing Strategie kann also bei der Einführung eines neuen Produkts eine große Rolle spielen. Für einen Eisproduzenten wäre es vermutlich kein gutes Market Timing, eine neue Sorte im November oder Dezember zu präsentieren.

Auch bei einem Investment geht es oft um perfektes Market Timing. Bedeutung in diesem Fall: Das Investment erfolgt zu einem besonders niedrigen Kurswert und idealerweise kurz bevor es eine deutliche Kursbewegung nach oben gibt. Viele Anleger spekulieren darauf, dass Sie beim Aktien kaufen den möglichst optimalen Zeitpunkt erwischen. Die größte Schwierigkeit ist allerdings, genau zu wissen, wann Aktien kaufen besonders günstig ist - und den Zeitpunkt genau zu treffen.

Nach dieser Market Timing Definition ist es also eine antizyklische Anlagestrategie. Es geht darum, im Kurstief mit einem Investment zu starten und so eine aufholende Kursbewegung vorwegzunehmen und durch perfektes Market Timing davon zu profitieren.

Wann ist der perfekte Zeitpunkt für ein Investment?

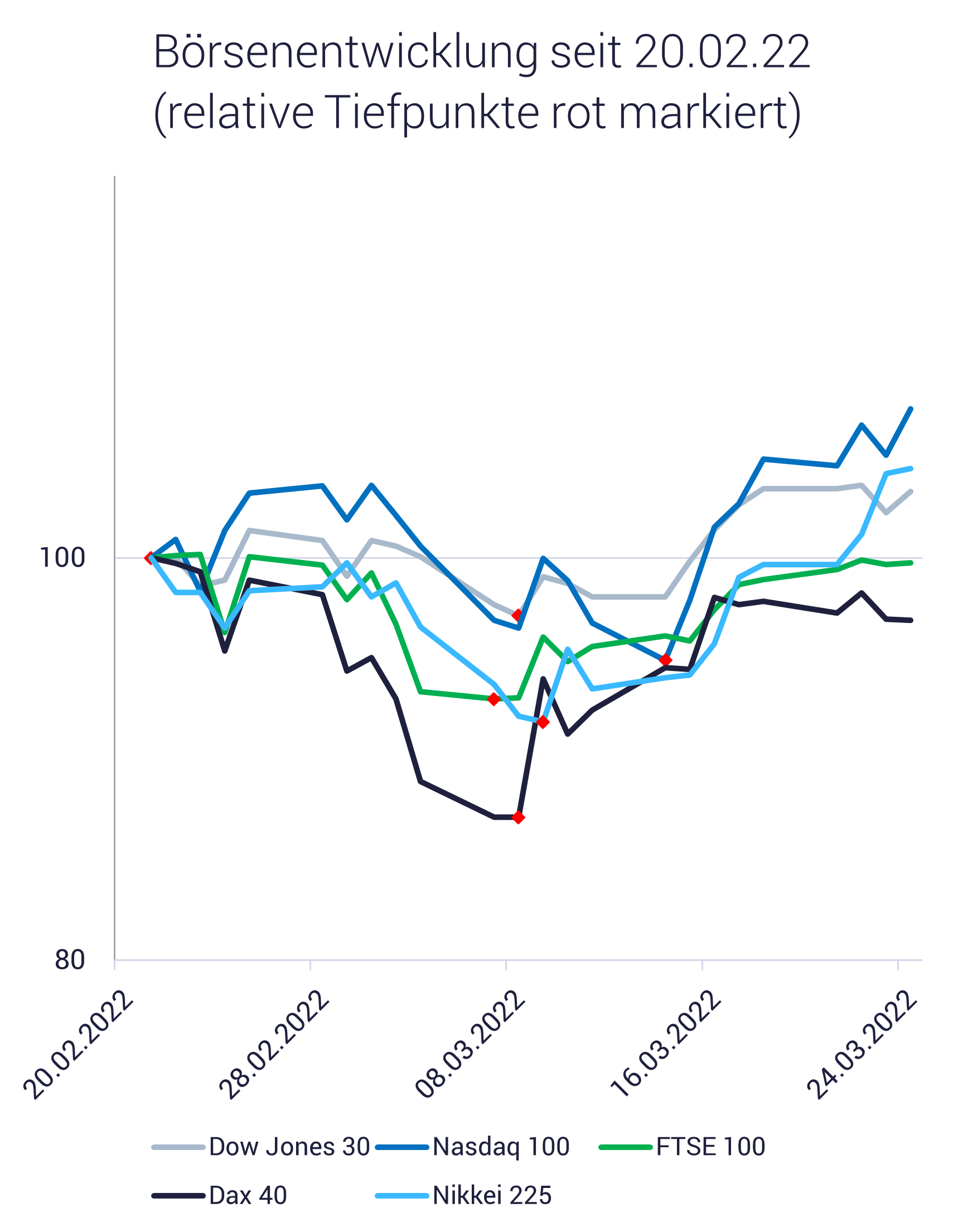

Die aktuelle Situation an den Kapitalmärkten ist ein gutes Beispiel für Market Timing. Durch Putins Drohungen am 21. Februar und den Angriff auf die Ukraine am 24. Februar rutschten viele Kurse ins Minus. Die Unsicherheit über den weiteren Verlauf des Krieges und die Auswirkungen von Sanktionen gegen Russland brachte viele Anleger dazu, ihr Investment ganz oder teilweise zu verkaufen. Und das obwohl die Relevanz Russlands für die Weltwirtschaft gar nicht besonders groß ist.

Für eine Market Timing-Strategie ist in einer solchen Marktphase die wichtigste Frage: Wann ist der relative Tiefpunkt erreicht und wann erholen sich die Kurse wieder? Gerade bei starken Kursschwankungen ist das nur schwer vorauszusehen. Abhängig vom Investment kann das nämlich auch sehr unterschiedlich sein. Das zeigt sich beispielsweise, wenn man die Tiefpunkte ausgewählter Aktienindizes (Schlusskurse) seit dem Beginn des Ukraine-Kriegs betrachtet:

- FTSE 100: 7.3.

- Dow30: 8.3.

- Dax40: 8.3.

- Nikkei225: 9.3.

- Nasdaq100: 14.3.

Genaugenommen lässt sich der perfekte Zeitpunkt im Sinne des Market Timing erst im Nachhinein ermitteln. Diesen Zeitpunkt zu verpassen/zu verfehlen, kann sich sehr negativ auf die Performance des Investments auswirken.

Wie wirkt sich Krieg auf die Börse aus?

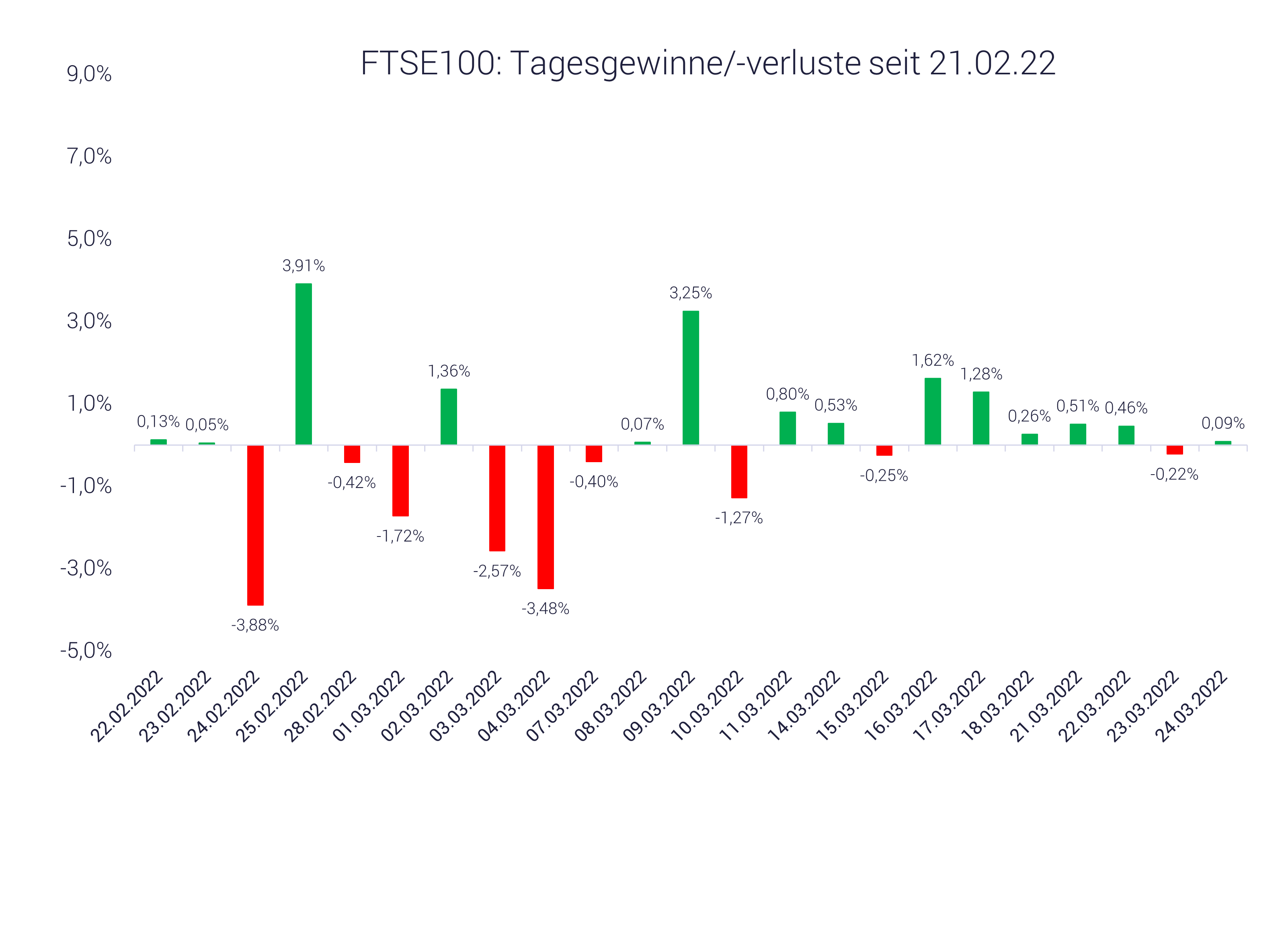

FTSE 100

Wer als Anleger auf den britischen Leitindex FTSE 100 setzt, etwa mit einem Indexfonds (ETFs), hätte also am besten am 7.3. sein Investment starten sollen. Wer erstmal weiter die weltweite Marktentwicklung beobachtete und abwartete – etwa bis zum 14.3. als der Nasdaq100 seinen relativen Tiefpunkt erreichte, dessen Performance wurde um knapp die Hälfte gemindert.

- Entwicklung bei optimalem Einstieg: + 7,3 %

- Entwicklung bei Einstieg 5 Tage später: + 3,8 %

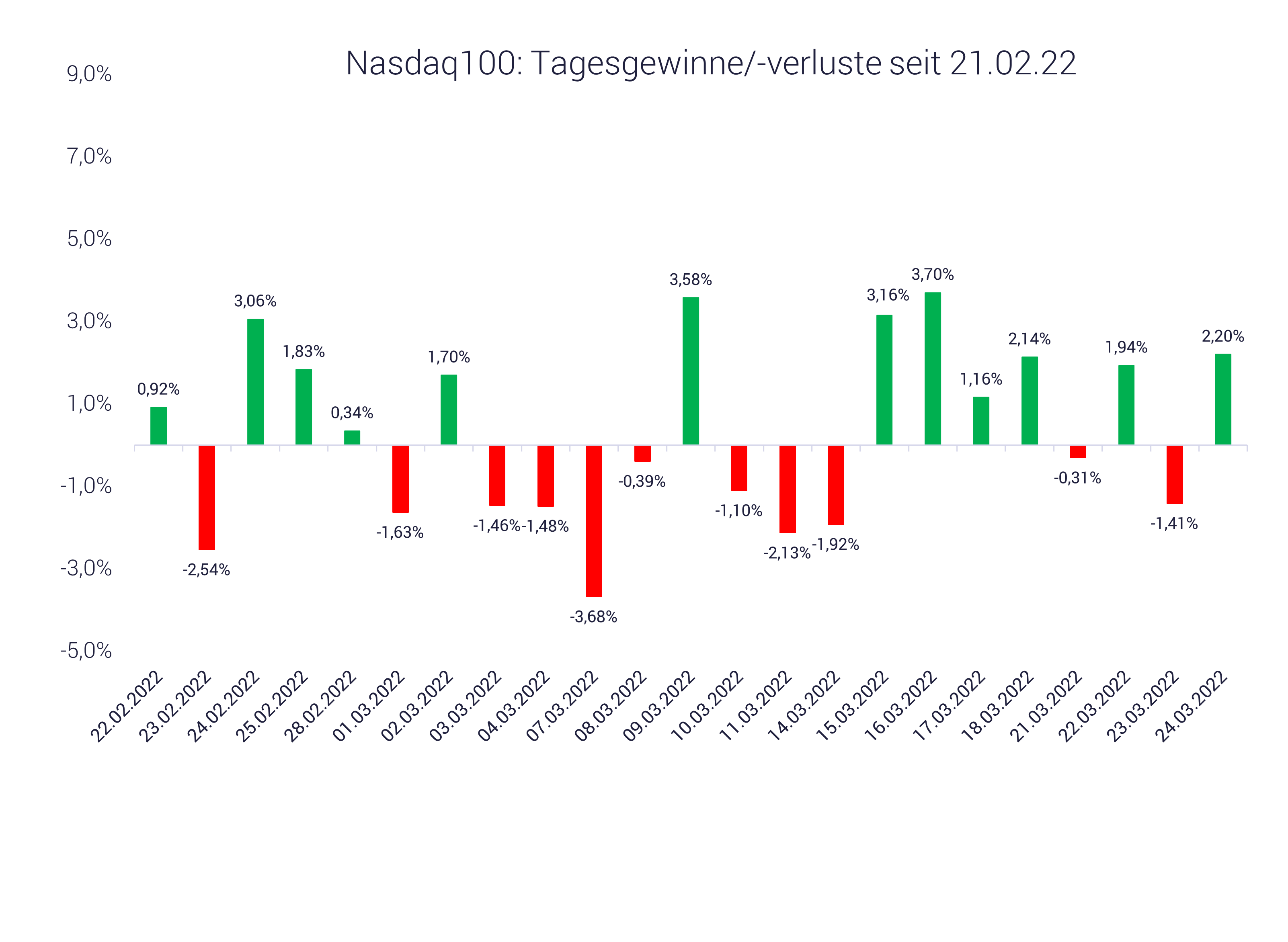

Nasdaq100

Ganz ähnlich sieht es für Anleger aus, die beim US-Technologieindex Nasdaq100 den optimalen Einstiegszeitpunkt in der aktuellen Krise verpassten. Wer hier mit zwei Tagen Verzögerung auf die Entwicklung des Index setzte, büßte mehr als die Hälfte der möglichen Rendite ein (5,8 % statt 13,2 %). Wer sogar erst 5 Tage später investierte, dem entgingen sogar fast vier Fünftel des Kursgewinns.

- Entwicklung bei optimalem Einstieg: + 13,2 %

- Entwicklung bei Einstieg 2 Tage später: + 5,8 %

- Entwicklung bei Einstieg 5 Tage später: + 2,7 %

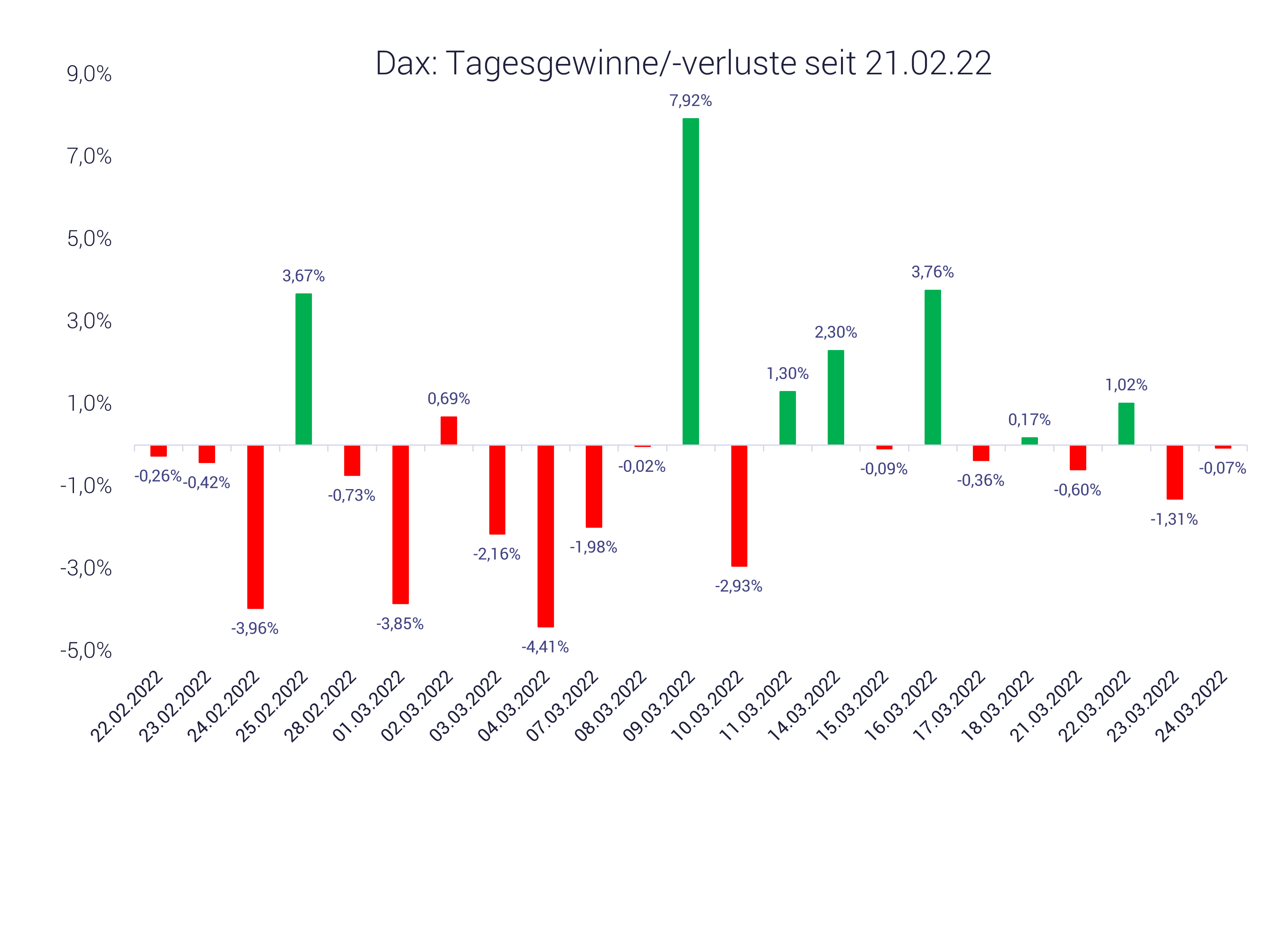

Dax40

Besonders drastisch zeigt sich das am Beispiel des Dax40. Wer hier mit einem Investment in den Gesamtindex – etwa mit einem ETF – den optimalen Zeitpunkt nur um einen einzigen Tag verpasste (9.3. statt 8.3.), hat eine deutlich schlechtere Performance.

Das liegt am großen Tagesgewinn vom 9.3. – wer zu diesem Zeitpunkt nicht investiert war, konnte von der Marktentwicklung an diesem Tag nicht profitieren. Rückblickend wäre es besser gewesen ein oder zwei Börsentage vor dem optimalen Zeitpunkt zu investieren als weiter auf ein perfektes Market Timing zu spekulieren und so den hohen Tagesgewinn vom 9.3. zu verpassen.

- Entwicklung bei optimalem Einstieg: + 11,2 %

- Entwicklung bei 2 Tagen früher: + 9,0 %

- Entwicklung bei 1 Tag früher: + 11,2 %

- Entwicklung bei Einstieg 1 Tag später: + 3,1 %

Bei der Spekulation auf perfektes Market Timing hätte ein Anleger also am 8.3. wissen müssen, dass der perfekte Einstiegszeitpunkt gekommen ist. Wartete er einen Tag länger, so entgingen ihm aus heutiger Sicht mehr als zwei Drittel der Dax-Entwicklung.

Studien: Market Timing funktioniert nicht

Die Gefahr, die Erholung des Marktes nach einer Krise zu verpassen, ist das größte Problem beim Market Timing. Studien zu dieser Strategie belegen genau das.

15-Jahres-Analyse auf Monatsbasis (Morningstar)

So hat die Ratingagentur Morningstar das über einen Zeitraum von 15 Jahren anhand von 3.753 Fonds untersucht (November 2003 bis Oktober 2018). Untersucht wurde die Entwicklung für jeden einzelnen Monat. Das Ergebnis: Eine gute Rendite hing wesentlich von der Entwicklung in durchschnittlich 6,44 Monaten (bei US-Aktien) bis 9,22 Monaten (bei europäischen Aktien) ab. Wer im gesamten Anlagezeitraum von 15 Jahren (also 180 Monaten) diese wenigen Monate nicht investiert war, dessen Rendite fiel deutlich geringer aus.

Die Autoren fassen das Ergebnis so zusammen:

Entscheidend ist – und das ist das praxisrelevanteste Ergebnis der Untersuchung – dass es nahezu aussichtlos ist, den besten Zeitpunkt zum Kaufen oder Verkaufen zu finden. (…) Niemand kennt vorab den Tag oder die Stunde, in der eine Outperformance entsteht.“

Stattdessen lohne sich eher der Ansatz Buy and Hold – also sein Investment lange zu halten und von der langfristigen Entwicklung zu profitieren.

17-Jahres-Anlyse anhand von Börsentagen (Fidelity)

Die Fondsgesellschaft Fidelity hat das anhand von einzelnen Börsentagen untersucht: vom 01. Januar 1999 bis zum 31. Mai 2016. Das positive Ergebnis für ein weltweites Investment in diesem Zeitraum (+ 99,2 %) ging im Wesentlichen auf 10 besonders starke Börsentage zurück. Auffällig war dabei, dass diese 10 Tage oft auf besonders turbulente Marktphasen fielen - etwa nach den Anschlägen vom 11. September 2001 oder nach dem Ausbruch der Finanzkrise 2008. Es handelte sich oft um Gegenreaktionen auf zuvor gesunkene Kurse.

Anleger, die an den 10 stärksten Börsentagen nicht investiert waren, hatten im Gesamtzeitraum gerade einmal ein Plus von 2,3 % (statt 99,2 %). Noch stärker fiel der Unterschied aus, wenn das Investment allein den deutschen Markt betraf. Gesamtrendite über alle Börsentage +112,4%. Ohne die zehn besten Börsentage gab es laut der Studie sogar ein Minus von 3,7 Prozent.

Fidelity betont anhand dieser Ergebnisse:

Den ,richtigen‘ Ein- oder Ausstiegszeitpunkt vorherzusehen und dementsprechend zu kaufen oder zu verkaufen, gelingt ohnehin nicht. Viel wichtiger ist es, langfristig investiert zu sein. Denn verpasst ein Anleger den Anstieg der Kurse, reduziert sich die Rendite seiner Anlage erheblich“.

Untersuchung: Können Anleger den Markt überlisten?

Schwierigkeit beim Aktienkauf: Bester Zeitpunkt ist schwer zu bestimmen

Voraussetzung für eine funktionierende Market Timing Strategie wäre es, genau den richtigen Einstiegszeitpunkt zu treffen.

Das ist eigentlich nur möglich mit

Wissensvorsprung gegenüber allen anderen Marktteilnehmern

Wäre allgemein bekannt, dass die Märkte sich positiv entwickeln, würden alle Marktteilnehmer entsprechend handeln und Aktien kaufen. Jemand, der dieser Entwicklung voraus sein will, müsste einen gewaltigen Wissensvorsprung gegenüber allen anderen Marktteilnehmern – also Anlegern, Fondsmanagern, Unternehmen – haben. Gerade in Zeiten mit Marktschwankungen durch externe Ereignisse, beispielsweise den Ukraine-Krieg, oder die Corona-Pandemie, würde das bedeuten, dass erfolgreiches Market Timing die künftige Entwicklung korrekt vorhersagen kann.riesigem dauerhaften Glück

Natürlich gibt es auch den Faktor Zufall. Es kann also sein, dass man genau den optimalen Einstiegszeitpunkt trifft und deshalb sehr erfolgreich ist. Ehrlicherweise sollte man dann aber nicht mehr von Market Timing-Strategie, sondern von Market Timing-Glück sprechen. Hinzu kommt: Einmaliges Glück allein reicht nicht. Denn an den Kapitalmärkten entwickelt sich ja nach Lage der Wirtschaft mal eine Branche oder eine Aktie besonders gut, nach einiger Zeit dann wieder eine andere. Perfektes Market Timing würde bedeuten, jeweils das Glück zu haben, genau zum richtigen Zeitpunkt mit dem Investment zu starten. Das ist extrem unwahrscheinlich, wenn nicht sogar unmöglich.

Hinzu kommt: Langfristig gesehen ist für Anleger viel relevanter, wo sie investieren (Assetklasse, Länder, Branchen, Aktien bestimmter Unternehmen) als der Zeitpunkt. Das belegt beispielsweise eine Untersuchung der Fondsgesellschaft DWS von 2000 bis 2015.

Zusammenfassung der Autoren:

Langfristig gesehen haben Entscheidungen über die Zusammensetzung des Portfolios deutlich mehr Einfluss auf die Rendite als der Versuch, die besten Hochs und Tiefs zu erwischen.“

Was bedeutet das für Ihr Investment

Realistisch bleiben

Wichtig ist vor allem, dass Sie beim Investieren realistisch bleiben: Welcher Zeithorizont ist für Sie und Ihr Investment relevant? Bedenken Sie, dass es nahezu unmöglich sein wird, den perfekten Zeitpunkt für einen Einstieg in den Markt zu finden. Gerade wer langfristige Ziele verfolgt, dürfte trotzdem erfolgreich sein.

Volatilität verringern

Neben dem Ziel einer attraktiven Rendite geht es bei einer Anlagestrategie auch darum, Kursschwankungen möglichst zu minimieren. Das gelingt am besten mit einer breit diversifizierten Strategie, die viele Wertpapiere aus einer großen Bandbreite von Branchen und Ländern abbildet.

Strategie ist wichtiger als Timing

Statt lange zu überlegen, welches ist der beste Zeitpunkt zum Investieren, lohnt es sich deutlich mehr, ein sinnvolles und bewährtes Portfolio zusammenzustellen. Das übernimmt growney als digitaler Vermögensverwalter komplett, inkl. ständiger Überwachung der Strategie. Den besten Zeitpunkt zu finden, dürfte dagegen so gut wie unmöglich sein.

Kosten gering halten

Für den Erfolg Ihres Investments sind auch die Kosten entscheidend. Gerade Anleger, die versuchen einzelne Wertpapiere zum möglichst besten Zeitpunkt zu kaufen oder verkaufen, entstehen in der Regel hohe Transaktionskosten, beispielsweise durch Gebühren oder Provisionen. Durch die Gebühren wird die erzielte Rendite oftmals gemindert. Wer bei seinem Investment auf die Kosten achtet, erzielt dagegen oft bessere Ergebnisse.

In aller Ruhe vom Investment profitieren

Es lohnt sich, im Blick zu behalten, was der Sinn und Zweck Ihres Investments ist. Es geht doch darum, mittel- oder langfristig Vermögen aufzubauen und ggf. das eigene Alter oder die Familie abzusichern. Letztlich geht es auch um die Verbesserung der Lebensqualität. Statt ständig gestresst auf den besten Zeitpunkt hinzufiebern – und ihn mit größter Wahrscheinlichkeit zu verpassen – ist es doch viel angenehmer, das angelegte Geld in aller Ruhe wachsen zu sehen. Und das bei extrem geringem Zeitaufwand.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.