Gezielt Geld sparen: Tipps und Tricks für Ihren Alltag

Besonders intensiv machen das sogenannte Frugalisten, die versuchen von so wenig Geld wie möglich zu leben, um so mehr für das Alter zurückzulegen. Jede Ausgabe wird genauestens hinterfragt, einfach mal so etwas kaufen oder „sich gönnen“ ist dabei nicht drin. Das ist eine sehr extreme Variante, die sich für die wenigsten Menschen zum Nachahmen eignet.

Doch tatsächlich ist es oft durch bewussten Umgang schon möglich an der einen oder anderen Stelle gezielt weniger auszugeben. Wir wollen hier Ideen und Anregungen für den Alltag geben und ein paar Tricks verraten.

Ziel: Geld sparen.

Geld sparen beim Einkaufen

Schon bei einem normalen Einkauf im Supermarkt gibt es viele Möglichkeiten, wie Sie Geld sparen können.

- Preis-Leistungs-Check statt Preisvergleich

Ein wichtiger Aspekt sind dabei Packungsgrößen und das Preis-Leistungs-Verhältnis. Nicht immer bietet ein Artikel, der auf den ersten Blick günstig erscheint, auch wirklich den besten Preis. So kann es sein, dass die Packung von Marke A zwar günstiger ist als von Marke B, die Packung von Marke B aber mehr Inhalt hat, so dass Sie hier das bessere Preis-Leistungs-Verhältnis haben. Manchmal ist das leider mit etwas Rechnerei verbunden – oder Sie finden irgendwo die Preisangabe je Mengen- bzw. Gewichtseinheit (also je Kilogramm, Liter oder Stückzahl).

Oft ist es tatsächlich überraschend, welches Produkt dann am Ende das günstigste für Sie ist.

Häufig sind übrigens die Artikel mit dem günstigsten Preis-Leistungs-Verhältnis nicht direkt zu finden. Schauen Sie im Supermarkt also auch mal ganz unten oder ganz oben im Regal. In manchen Läden sind die Artikel leider auch nach Marken sortiert – das erschwert den direkten Preisvergleich zusätzlich.

Kaufen Sie nur, was Sie brauchen

Die günstigste Großpackung kann natürlich sehr teuer werden, wenn Sie gar nicht so viel brauchen. Gerade bei Lebensmitteln kommen Sie möglichweise am Ende in die Verlegenheit etwas kurz vor dem Ablauf des Haltbarkeitsdatums schnell noch zu verschenken oder im schlimmsten Fall gar wegschmeißen zu müssen. Dann bringt Ihnen auch der gute Preis je Kilogramm/Menge nichts.

So sollten Sie beispielsweise auch vor dem Urlaub darauf achten, gezielt so einzukaufen, dass verderbliche Lebensmittel vor Ihrer Abfahrt auch tatsächlich aufgebraucht werden.Gezielter Umgang mit Sonderangeboten

Kennen Sie das? Sonderangebote sind Fluch und Segen zugleich. Die Freude über einen vergünstigten Preis führt nicht selten zum Kaufimpuls. Unterstrichen wird das im Handel oft mit durchgestrichenen oder rot gekennzeichneten Preisschildern.

Doch die wichtige Frage ist: Brauchen Sie diesen Artikel jetzt? Kaufen Sie ihn, weil der Preis jetzt günstig ist und Sie es später ohnehin garantiert brauchen werden? Oder lassen Sie sich von dem günstigen Preis zu einem Kauf hinreißen, der eigentlich unnötig ist? Im letzteren Fall würden Sie ja durch das Angebot kein Geld sparen, sondern zusätzliches Geld ausgeben. Hier lohnt es sich ganz bestimmt, den ersten Kaufimpuls selbstkritisch zu hinterfragen.

Das gilt insbesondere für Sonderartikel, die gezielt direkt im Kassenbereich angeboten werden, um Sie zum Kauf zu animieren. Sie müssen ja nicht gleich zum Frugalisten werden, der so wenig wie möglich konsumiert. Doch grundsätzlich gilt natürlich: Jeden Euro, den Sie nicht ausgeben, haben Sie mehr auf dem Konto.

Bedeutet: Kaufen Sie bewusst ein, hinterfragen Sie Kaufimpulse

Verträge checken

Ein großes Sparpotenzial bieten auch Verträge, die Sie regelmäßig bezahlen. Dadurch können monatlich (oder jährlich) sehr hohe Kosten anfallen, die sich oftmals reduzieren lassen. Ein klassisches Beispiel dafür ist der Vertrag für das Fitnessstudio, das Sie trotz sehr guter Vorsätze dann irgendwie doch nie besuchen. Aber auch bei anderen regelmäßigen Leistungen wie Strom, Gas, Telefon, Internet, Streaming-Diensten oder Abonnements sollten Sie prüfen, ob Sie Geld sparen können.

Oftmals gibt es für Strom, Gas oder Telefon günstigere Angebote – machen Sie also immer mal wieder den Preisvergleich.

Bei Handytarifen kann es z.B. auch lohnend sein, wenn Sie mehrere Verträge aus Ihrer Familie zu einem Kombitarif zusammenfassen. Nicht selten gibt es auch mehrere Streaming-Verträge im Haushalt, die nicht unbedingt alle nötig sind.

Wer die Kontoauszüge nicht regelmäßig überprüft, weiß übrigens oft gar nicht, welche Kosten monatlich anfallen. Deswegen raten Experten, immer mal wieder die Kontoauszüge auf monatliche, vierteljährliche oder jährliche Ausgaben zu überprüfen. Immer mit der Frage im Hinterkopf: Brauchen Sie diese Leistung wirklich? Können Sie dasselbe Angebot bei einem anderen Anbieter günstiger bekommen?

Das gilt insbesondere für Versicherungen. Wer neben Haftpflicht-, Haus- bzw. Hausrat-, Auto-, Kranken- und Rentenversicherung noch für weitere Verträge zahlt, sollte diese kritisch überprüfen: Sind diese Versicherungen überhaupt notwendig oder lässt sich das Geld, das Sie dafür zahlen, nicht sinnvoller einsetzen bzw. investieren?

Probieren Sie es aus! Sie werden sehen: Es lohnt sich, regelmäßig Verträge zu überprüfen.

Welches Sparpotenzial gibt es bei Steuern?

Wie bei allen anderen Ausgaben gilt auch hier: Wer weniger Steuern zahlt, hat mehr zum Ausgeben oder Investieren. Prüfen Sie, welche Posten Sie beispielsweise mit Ihrer jährlichen Einkommensteuererklärung geltend machen können und sammeln Sie entsprechende Nachweise.

Falls Sie bislang auf eine Steuererklärung verzichtet haben, weil Ihnen zu aufwendig erschien, prüfen Sie ruhig einmal, welche Erstattung sich dadurch ergeben kann. Im Durchschnitt sind das für eine alleinstehende Person oftmals 1.000 bis 1.200 Euro jedes Jahr.

Auch bei Ihrer Geldanlage lohnt sich die Frage, ob Sie Steuern sparen können. Kapitalerträge – etwa aus Dividenden oder Zinsen – sind grundsätzlich steuerpflichtig. Doch je Person gibt es einen Freibetrag von 1.000 Euro je Person. Prüfen Sie also, ob dieser bislang ausgeschöpft wird. Das gilt insbesondere, wenn Ihr Freibetrag auf mehrere Banken und Depots aufgeteilt sein sollte. Zum 1. Januar 2023 wurden diese Aufträge nämlich automatisch angepasst und könnten nun ungünstig verteilt sein.Gerade bei einer Geldanlage kann sich das besonders lohnen: Sollte Ihnen aufgrund Ihres Freistellungsauftrags keine Kapitalertragsteuer (inkl. Solidaritätszuschlag 26,375 %, ggf. noch zzgl. Kirchensteuer) entstehen, so wächst der Betrag, der neu angelegt und damit in den nächsten Jahren vom Zinseszinseffekt an den Kapitalmärkten profitieren kann.

Mehr zum Freistellungsauftrag 2023

Einen zusätzlichen Steuervorteil kann übrigens das Fresh Money Balancing bringen, das growney für seine Kunden automatisch anwendet.

Fragen Sie am besten einen Steuerberater oder einen Lohnsteuerhilfeverein, welche Tipps es noch für Sie gibt.

Gewohnheiten in Frage stellen – das heißt oft: Geld sparen

An einige Verhaltensweisen gewöhnen wir uns, ohne dass wir es so richtig bemerken. Bestimmte Handlungen werden zu einem Ritual, dass regelmäßig erfolgt – ohne dass es von uns noch hinterfragt wird. Bekanntes Beispiel dafür: Der tägliche Coffee to go auf dem Weg zur Arbeit.

Ja, das ist bequem und strukturiert unseren Start in den Tag. Oftmals werden Sie Ihren Kaffee auch bei einem ganz bestimmten Bäcker, Kiosk oder Café kaufen. Dagegen ist ja auch erst einmal nichts zu sagen. Doch: Die tägliche Routine kostet uns oftmals mehr Geld als wir uns vorstellen können. Gönnen wir uns für 3 Euro unseren täglichen Coffee to go, so sind das im Monat schon 60 Euro bzw. 720 Euro im Jahr.

Stellen Sie sich das doch einmal als Sparplan vor!

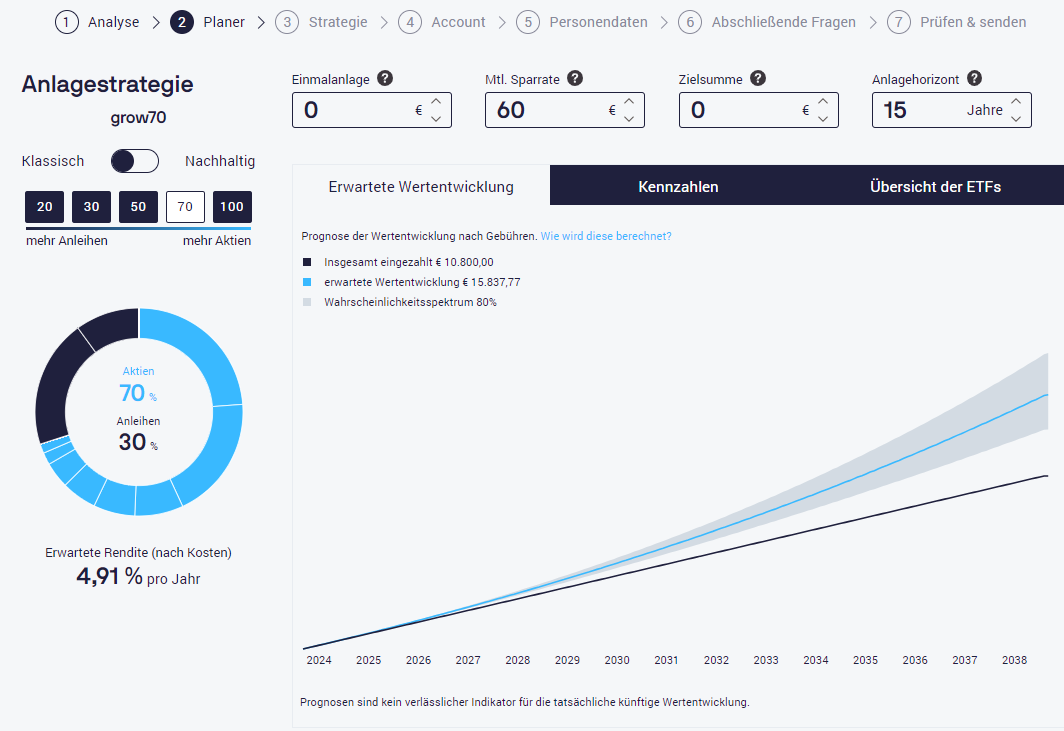

- Bei einer durchschnittlichen jährlichen Rendite von knapp unter 5 Prozent pro Jahr kommen Sie in diesem Beispiel nach 15 Jahren auf mehr als 15.000 Euro. Und da ist noch gar nicht einberechnet, dass Ihr Coffee to go auch mal teurer werden kann.

- Fällt Ihre durchschnittliche jährliche Rendite mit rund 6 Prozent p.a. deutlich höher aus, kommen Sie nach 15 Jahren sogar auf mehr als 17.750 Euro.

Andere typische Gewohnheiten, die ins Geld gehen können:

- Lotto spielen

Die Hoffnung auf den großen Gewinn bringt viele Menschen dazu, beim Lotto-Spielen ihr Glück zu versuchen. Doch: Die Chance auf den Hauptgewinn ist verschwindend gering. Beim klassischen Lotto beträgt die Chance auf den Hauptgewinn 1 zu 139 Millionen. Spielen Sie zwei Mal pro Woche, müssten Sie statistisch gesehen also 1,34 Millionen Jahre spielen, um einmal den Hauptgewinn zu bekommen. - Rauchen

Der tägliche Griff zur Zigarette oder der e-Zigarette ist ein ziemlich teurer. Selbst bei einer halben Schachtel am Tag (aktuell: rund 8 Euro) zahlen Sie deutlich mehr als für den Coffee to go.

Es kann sich also durchaus lohnen, die ein oder andere Gewohnheit abzulegen – oder sich hier zumindest einzuschränken. Das kann doch ziemlich große Summen freisetzen.

Deutlich günstiger: Kochen statt Bestellen

Es ist so praktisch: App öffnen, Essen bestellen, wenig später klingelt es und das fertige Essen steht vor Ihnen. Das gehört längst zu unserem Alltag.

Doch Sie werden dabei oft deutlich mehr ausgeben als wenn Sie selbst etwas kochen. Das ist ja auch verständlich, schließlich bezahlen Sie ja sowohl die Dienstleistung Kochen als auch die direkte Lieferung zu Ihnen nach Hause.

Es kann sich aber lohnen, auf den routinierten Griff zur Bestell-App zu verzichten und stattdessen selbst den Kochlöffel zu schwingen. Das kann ja auch Spaß machen: Sie können neue Rezepte oder Zutaten ausprobieren und die Zeit als gemeinsame Familien-Aktivität nutzen. Wohnen Sie alleine, dann lohnt es sich vielleicht, jemanden dazu einzuladen oder zum gemeinsamen Kochen zu besuchen.

Etwa die Hälfte der Kosten können Sie so sparen, wenn Sie vernünftig und geschickt dafür einkaufen. Das heißt natürlich nicht, dass Sie ganz aufs Bestellen verzichten müssen - aber wenn Sie häufiger selbst kochen, haben Sie nicht nur mehr Geld, sondern wissen möglicherweise die Bequemlichkeit des Bestellens noch stärker zu schätzen.

Probieren Sie es ab und zu aus - vielleicht entdecken Sie durchaus den Spaß am Kochen.

Erfolgreich investieren: Denken Sie strategisch

Wenn Sie im Alltag stärker auf Ihr Geld achten, haben Sie wahrscheinlich mehr Geld übrig, das Sie investieren können. Das ist gut, um auch mittel- und langfristige Finanzziele anzugehen und sich für die Zukunft abzusichern. Denken Sie dabei strategisch und langfristig:

- Mit einem Tagesgeld-Konto sollten Sie sich gegen unerwartete Ausgaben absichern. Für diese Notreserve reichen in der Regel 2 bis 3 Monatsgehälter.

- Die besten Renditechancen haben Sie mit einer Geldanlage an den Kapitalmärkten – das ist der wichtigste Baustein für den Vermögensaufbau und die Absicherung des späteren Rentenalters.

- Wenn Sie auch hier auf die Kosten achten, ist ein ETF-Portfolio die optimale Wahl. Denn passiv investieren bringt oft eine deutlich bessere Performance bei geringeren Kosten.

- Gehen Sie die Geldanlage am besten strategisch an. Dazu gehört auch, verschiedene Finanzziele zu unterscheiden. Für die Altersvorsorge haben Sie in der Regel einen deutlich längeren Anlagehorizont als wenn Sie Geld für eine Immobilie ansparen oder etwas für Ihr Kind zurücklegen wollen.

- Mit einer international breit diversifizierten Anlagestrategie sind Sie zudem besser gegen Schwankungen einzelner Märkte oder Branchen abgesichert. Die Investition in Anleihen kann ein gutes Mittel sein, das Kursrisiko an den Märkten zu minimieren.

- Auf der Suche nach der passenden Anlagestrategie können Sie sich auch helfen lassen. Nach kurzen Fragen ermittelt beispielsweise growney für jeden Anleger die individuell passende Anlagestrategie.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.