Drei einfache Möglichkeiten, um von Zinsen zu profitieren

Zehn Mal hat die Europäische Zentralbank (EZB) die Leitzinsen seit Sommer 2022 angehoben. Mittlerweile liegt der Zinssatz bei 4,5 % p.a. Bei ihren Zinsentscheidungen im März und April 2024 hat die EZB das Zinsniveau unverändert gelassen. Auch die US-Notenbank Fed entschied Anfang Mai, die Zinsen gleich zu lassen.

Die Rückkehr der Zinsen bedeutet für Anleger und Sparer neue Möglichkeiten. Sie können auf unterschiedliche Art und Weise von Zinsen profitieren. Wir zeigen im Folgenden drei einfache Varianten.

1. Klassische Zinsangebote: Tagesgeld, Festgeld, Termingeld

Mit Tagesgeld oder Festgeld (auch als Termingeld bezeichnet) lässt sich vom aktuellen Zinsniveau profitieren. Dabei gibt die Bank Sparern einen bestimmten Zinssatz.

Die besten Angebote liegen aktuell bei bis zu 3,6 % pro Jahr. Ihrerseits lagert die Bank das Geld bei der EZB ein und verdient an der Differenz.

- Hohe Flexibilität bei Tagesgeld

Bei Tagesgeld ist der Zinssatz in der Regel variabel, kann also durch die Bank einseitig geändert werden. Dafür besteht auch für Sparer volle Flexibilität. Das Geld kann also jederzeit ausgezahlt werden, auch zusätzliche Einzahlungen sind ganz problemlos möglich.

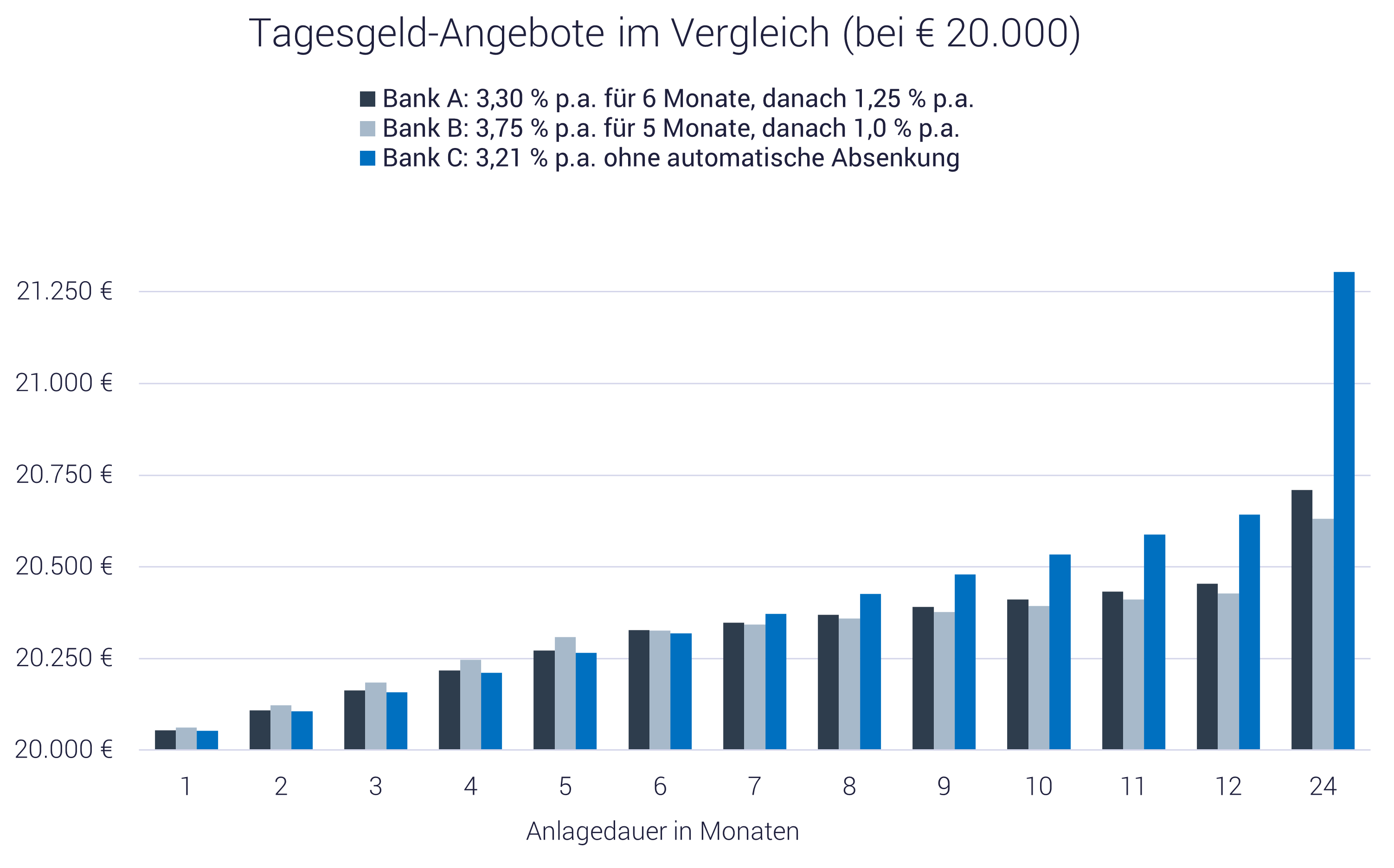

Einige Banken werben dabei mit hohen Zinsen, die nach einigen Monaten automatisch deutlich absinken. Für Anleger sind solche Angebote schon bei 12 Monaten Anlagedauer wenig attraktiv, wie dieser Vergleich zeigt:

- Die niederländische Direktbank A bietet 3,30 % p.a. Zinsen für 6 Monate, danach 1,25 % p.a.

- Die Tochter der französischen Bank B bietet 3,75 % p.a. Zinsen für 5 Monate, danach 1,00 % p.a.

- Die norwegische Bank C bietet 3,21 % p.a. Zinsen, ohne automatische Absenkung

Mit dem Tagesgeld-Angebot von Bank C bringt eine Geldanlage von 20.000 Euro etwa 200 Euro mehr im ersten Jahr. Mit dem Angebot von Bank B erhalten Anleger im ersten Jahr tatsächlich die wenigsten Zinsen, obwohl die Bank mit dem höchsten Zins wirbt. Nach dem zweiten Jahr fällt das Ergebnis noch deutlicher aus.

- Fester Zinssatz bei Festgeld bzw. Termingeld

Bei Festgeld bzw. Termingeld ändert sich der Zinssatz während der vereinbarten Laufzeit nicht. Dafür haben Sparer keine Flexibilität. Eine Auszahlung vor Laufzeit-Ende ist in der Regel nicht möglich. Auch Zusatzzahlungen über den vereinbarten Betrag hinaus sind nicht zulässig.

- EU-Einlagensicherung bis 100.000 Euro

Pro Kunde und Bank sind Zinskonten wie Tagesgeld, Festgeld bzw. Termingeld durch die EU-Einlagensicherung bis 100.000 Euro abgesichert. Das gilt für alle Banken aus EU-Ländern sowie aus Island, Liechtenstein und Norwegen.

Wer kann Tagesgeld, Festgeld, Termingeld nutzen?

Privatpersonen, die bereits ein SEPA-fähiges Konto in Euro haben (z.B. Girokonto) können meist ganz einfach ein Zinskonto eröffnen. Eine Geldanlage für Firmen, Stiftungen, Vereine oder als Gemeinschaftskonto ist oft nicht möglich.

2. Zins-Investment am Geldmarkt

Vom aktuellen Zinsniveau lässt sich auch am Geldmarkt profitieren. Am Geldmarkt können sich Banken kurzfristig Liquidität beschaffen oder lagern Guthaben bei der Zentralbank ein. Dafür werden Zinsen gezahlt. Mit Geldmarkt-ETFskönnen Anleger ganz einfach von diesem Mechanismus profitieren.

- Hohe Zinsen und trotzdem flexibel bleiben

Ein Zins-Investment am Geldmarkt bringt in der Regel höhere Zinssätze als Tagesgeld. Aktuell liegt die Rendite bei knapp 4 % p.a. Weil ETFs börsentäglich verkauft werden können, bleiben Anleger mit einem solchen Investment trotzdem absolut flexibel.

- Automatische Anpassung an die Marktzinsen

Mit Zins-Entscheidungen der Europäischen Zentralbank kann sich die Lage auf dem Geldmarkt schnell verändern. Um die Schwankungen für ein Zins-Investment stark zu minimieren bietet es sich an, neben dem tagesaktuellen Geldmarkt auch in kurz laufende Anleihen zu investieren und das Portfolio nach jeder Zinsentscheidung zu prüfen bzw. anzupassen. So bekommen Anleger immer eine Verzinsung entsprechend der aktuellen Marktsituation.

- ETF-Investment in voller Höhe abgesichert

Anders als bei Zinskonten ist die Sicherheit für das Investment nicht auf einen Maximalbetrag begrenzt. Das liegt daran, dass ETFs Sondervermögen darstellen: Das Investment bleibt im Besitz des Kunden und ist damit in voller Höhe gegen eine Insolvenz des ETF-Anbieters sowie der Depotbank abgesichert.

- Besonderheiten beim Zins-Investment

Da ein Zins-Investment mit Geldmarkt-ETFs und kurzen Anleihen nur sehr kurzfristig orientierte Geldanlagen umfasst, ist der Zins variabel. Er hängt von der Entwicklung des Zins-Niveaus ab. Im Gegensatz zu Tagesgeld und Festgeld entstehen durch die Verwaltung der Fonds Kosten. Dafür profitieren Anleger automatisch von Zinserhöhungen und sind nicht von den Entscheidungen der Bank abhängig. Bei einem ETF-Investment können zudem Kursschwankungen auftreten. Für growCash ist dabei eine Ziel-Volatilität von 0,3 % angesetzt.

Tagesgeld-Alternative für Firmen, Stiftungen, Vereine und Privatanleger

Durch die stets kurzfristige Verfügbarkeit und das attraktive Zins-Niveau ist ein Zins-Investment insbesondere als Tagesgeld-Alternative interessant. Als ETF-Sondervermögen genießt das Vermögen dabei einen besonderen Schutz – in unbegrenzter Höhe. Neben Privatanlegern können auch Firmen, Stiftungen oder Vereine von dieser Möglichkeit der Geldanlage profitieren.

Mehr dazu3. Dauerhaft gute Zinsen mit Euro-Anleihen

Wer nicht nur kurzfristig von Zinsen profitieren will, sondern langfristig Vermögen aufbauen will, für den bietet sich eine Anleihen-Strategie an. Gerade Staatsanleihen gelten als besonders sicheres Investment: Ein Staat – wie zum Beispiel Deutschland - leiht sich Geld und verspricht dafür einen Zinskupon, zusätzlich zur Rückzahlung des Betrags. Durch das erhöhte Zinsniveau sind auch die Erträge solcher Anleihen gestiegen.

- Zinsniveau für mehrere Jahre, bei voller Flexibilität

Bei Anleihen wird der zu zahlende Zinskupon oft für mehrere Jahre fest vereinbart. Anleger können sich also durch ein Investment in Anleihen über mehrere Jahre ein gewisses Zinsniveau sichern. Bei den klassischen growney-Strategien beispielsweise beträgt die durchschnittliche Laufzeit der Anleihen etwas mehr als 6 Jahre. Trotzdem bleiben Anleger voll flexibel: Durch den Einsatz von Anleihen-ETFs kann jederzeit Geld ausgezahlt werden.

- Mischung von Staats- und Unternehmensanleihen

Staatsanleihen gelten als besonders sichere Anleihen, weil der jeweilige Staat für die Rückzahlung bürgt. Unternehmen werben bei Ihren Anleihen oft mit etwas höheren Zinsen um Anleger. Allerdings besteht hier ein gewisses Risiko: Mit einer Insolvenz beispielsweise sind Zins- und Rückzahlung möglicherweise in Gefahr. Durch eine breite Mischung von Anleihen-ETFs wird dieses Risiko gezielt minimiert. Anleger investieren so in viele verschiedene Anleihen. Ein Anleihen-Investment bei growney erfolgt zu zwei Dritteln in Staatsanleihen, also in sehr sichere Papiere.

- Absicherung als ETF-Sondervermögen

Bei Anleihen-ETFs gibt es keinen Höchstbetrag für den Schutz des investierten Vermögens. Wer als Privatanleger oder Firma also größere Beträge investiert, kann sicher sein, dass das Geld komplett als ETF-Sondervermögen gegen eine Insolvenz geschützt ist.

- Komplett ohne Währungsrisiken

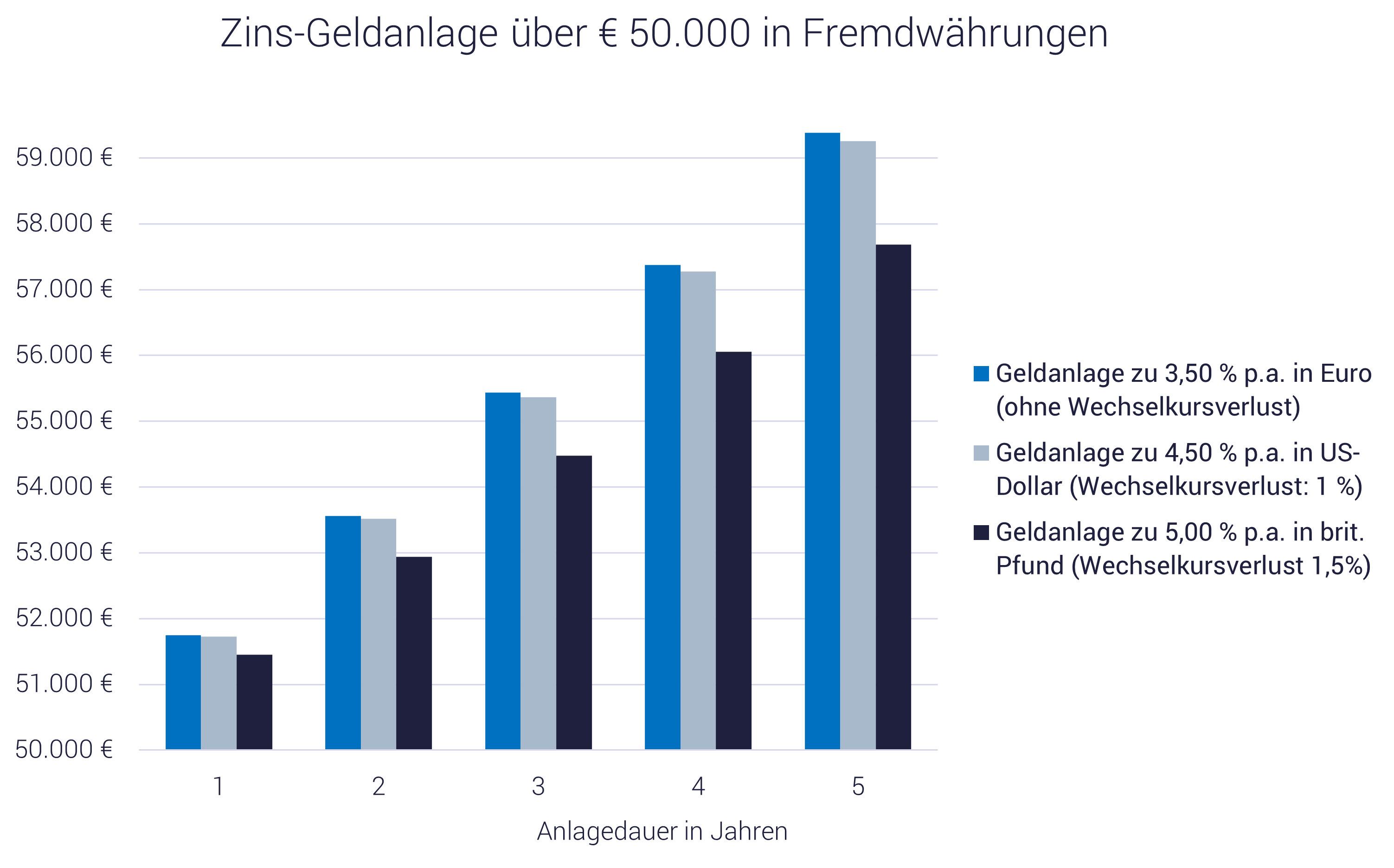

Wer nicht nur in Euro-Anleihen investiert, hat zwar möglicherweise die Chance auf höhere Zinssätze, geht aber zugleich ein großes Risiko ein. Oft schwanken Wechselkurse zwischen Währungen stark, so dass der höhere Zinsertrag schnell durch Wechselkurs-Schwankungen verschwindet. Das zeigen selbst Beispiele für stabile Währungen wie US-Dollar oder dem britischen Pfund:

- Wenn für eine Anleihe in US-Dollar beispielsweise 4,5 % p.a. gezahlt wird, dann ist das mehr als für eine Euro-Staatsanleihe (3,5 % p.a.). Doch schon bei einer Währungskurs-Schwankung von 1,0 %, wird dieser Vorteil zuungunsten des Anlegers aufgezehrt.

- Ähnlich ist es bei dem Vergleich einer Pfund-Anleihe mit 5,0 % p.a. Das deutliche Zins-Plus gegenüber einer Euro-Anleihe führt schon bei 2 % Währungskurs-Schwankung zu einem schlechteren Ergebnis.

Anleihen-Strategie für Firmen, Stiftungen, Vereine und Privatanleger

Mit Anleihen-Strategien sichern sich Firmen, Stiftungen, Vereine oder Privatanleger einen dauerhaft guten Zins, bleiben zugleich aber maximal flexibel. Anleihen-Strategien bieten so eine gute Möglichkeit, Vermögen gegen die Inflation abzusichern. Wer darüber hinaus höhere Erträge generieren möchte, kann mit einem geringen Aktienanteil (z.B. 30 %) auch die Chancen auf Wertzuwachs erhöhen, bei leicht höherem Risiko.

Zins-Geldanlage im Vergleich: Vor- und Nachteile in der Übersicht

Es gibt also gleich mehrere Strategien, mit denen Anleger vom aktuellen Zinsniveau profitieren können. Jede Möglichkeit bietet dabei Vor- und Nachteile.

- Besonders flexibel bei guter Rendite sind Zins-Investments.

- Anleihen-Strategien versprechen eine gute Entwicklung über Jahre.

- Tagesgeld und Festgeld sind klassische Geldanlagen, zu denen es aber mittlerweile auch gute Alternativen gibt.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.