Rente mit 70 statt Rente mit 67?

Der Vorstoß kommt von Stefan Wolf, Präsident des Arbeitgeberverbands Gesamtmetall. In einem Interview sagte er wörtlich:

Stufenweise werden wir auf das Renteneintrittsalter von 70 Jahren hochgehen müssen - auch weil das Lebensalter immer weiter steigt. Ansonsten wird das System mittelfristig nicht mehr finanzierbar sein.“

Die Kritik ließ nicht lange auf sich warten: Gerade in Berufen mit großer körperlicher Anstrengung sei es den Beschäftigten nicht zuzumuten, durch die Rente mit 70 das Rentenalter noch weiter anzuheben. Wer die Arbeit nicht mehr leisten könne, müsse dann früher in Rente gehen und entsprechende Abschläge hinnehmen. Das bedeutet: Die Rentenlücke wird höher, weil sich die Rentenhöhe (aktuell 48 Prozent) am Rentenalter orientiert.

Rente in Deutschland: Alter, Höhe, Beiträge - das gilt aktuell

Derzeit ist das Rentenalter vom Geburtsjahr abhängig und steigt nach und nach an. Wer 1956 geboren ist, für den liegt das reguläre Rentenalter bei 65 Jahren und 10 Monaten – kann also in diesem Jahr in Rente gehen (siehe Tabelle). Die Rente mit 67 gilt dann ab 2031 – für alle, die 1964 oder später geboren wurden. Ein weiterer Anstieg des Rentenalters ist bislang nicht geplant, wird aber immer wieder diskutiert: Vor der Debatte um eine Rente mit 70, gab es auch schon Vorschläge für eine Rente mit 68 oder Rente mit 69.

Das Rentenalter definiert die Regelrente. Es ist aber möglich, früher in Rente zu gehen. Dafür müssen dann allerdings Abschläge bei der Höhe der Rente in Kauf genommen werden – für jeden Monat werden 0,3 Prozent des Rentenanspruchs abgezogen. Zudem werden durch das frühere Rentenalter auch weniger Rentenpunkte erzielt. De facto verringert sich so die Rente, die persönliche Rentenlücke steigt.

Ausnahmen gibt es für langjährig Versicherte, die mindestens bei der Deutschen Rentenversicherung auf 45 Beitragsjahre kommen. Für sie wurde die „abschlagsfreie“ Rente mit 63 eingeführt. Das heißt bei 45 Versicherungsjahren entfällt der Abzug von 0,3 Prozent je Monat. Die Möglichkeit einer abschlagsfreien Rente mit 63 ist allerdings ebenfalls vom Geburtsjahr abhängig und steigt nach und nach. Für alle, die 1958 geboren, ist das erst mit 64 Jahren (also dieses Jahr) möglich.

Rente berechnen ist kompliziert

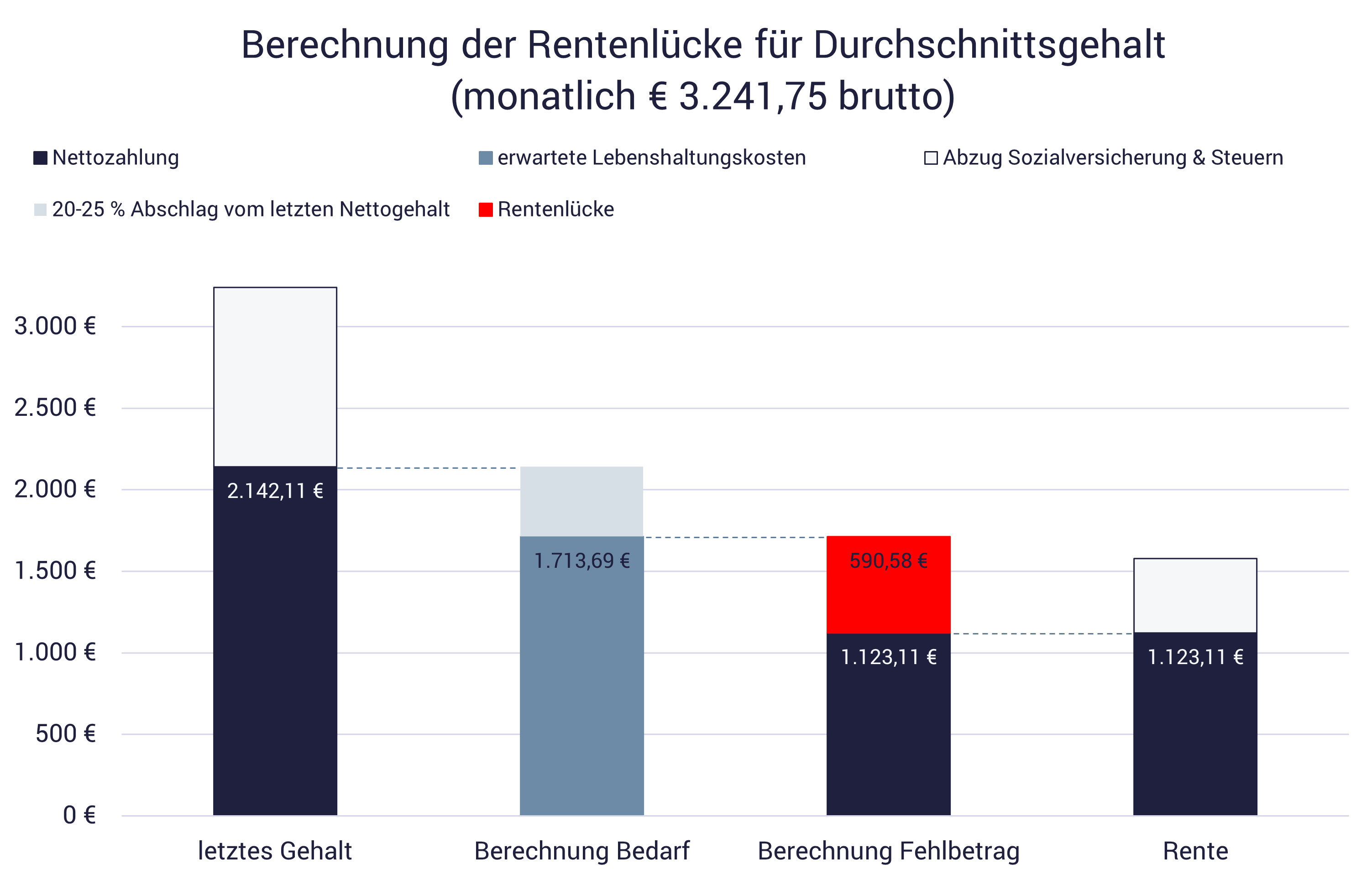

Die Rentenhöhe ist aktuell mit 48 Prozent festgelegt. Maßgeblich dafür ist der Durchschnittsverdienst (aktuell 3.241,75 Euro brutto im Monat). Um davon 48 Prozent zu bekommen (1.556,04 Euro brutto, d.h. Steuern und Kranken- sowie Pflegeversicherung werden noch abgezogen), müsste man während seiner Erwerbstätigkeit immer entsprechend des Durchschnitts verdient haben. Das wird durch die Rentenpunkte ermittelt. Für jedes Jahr mit durchschnittlichem Gehalt gibt es einen Rentenpunkt. Um die immer noch geringeren Löhne im Osten Deutschlands auszugleichen, gibt es dort etwas mehr Rentenpunkte – wer dort dieses Jahr 3.241,75 Euro brutto im Monat verdient, bekommt 1,0420 Rentenpunkte. Ab 2024 soll dieser Unterschied nicht mehr gemacht werden.

Entscheidend ist: Für viele Menschen entsteht so eine empfindliche Rentenlücke. Denn die voraussichtlichen Lebenshaltungskosten im Rentenalter liegen bei etwa 75 bis 80 Prozent, also deutlich über der zu erwartenden Rente. Wer immer entsprechend des Durchschnittsgehalts in Deutschland verdient hat, kommt so auf eine Rentenlücke von rund 500 bis 600 Euro im Monat.

Probleme der gesetzlichen Rentenversicherung in Deutschland

Hauptproblem der gesetzlichen Rente (also der Deutschen Rentenversicherung): Es fehlt Geld. Die Rentenversicherung muss für Rentenansprüche deutlich mehr Geld bezahlen als sie einnimmt. Die Differenz wird durch staatliche Zuschüsse gedeckt, die aktuell bereits mehr als 80 Milliarden Euro im Jahr betragen.

Tendenz steigend! Denn: In den nächsten Jahren werden besonders geburtenstarke Jahrgänge in Rente gehen (die sogenannten Babyboomer, geboren in den Jahren 1957 bis 1969). 12,9 Millionen Beschäftigte werden in den nächsten 15 Jahren das Rentenalter erreichen, hat das Statistische Bundesamt (destatis) berechnet. Das sind knapp 30 Prozent der im Jahr 2021 Beschäftigten – fast jeder Dritte. Aus den jüngeren Generationen werden nach Berechnungen der Statistikbehörde aber nur „8,4 Millionen Erwerbspersonen“ nachrücken.

Das verschärft nicht nur den Fachkräfte-Mangel in Deutschland, sondern auch die Finanzierungsprobleme der Rentenversicherung. Die Renten werden nach dem sogenannten Umlageverfahren direkt aus den Beiträgen gezahlt. Ändert sich das Verhältnis von Beitragszahlern und Rentnern, so fehlt in der Kasse der Deutschen Rentenversicherung das Geld dafür.

Rente mit 70: Was würde sich dadurch ändern?

Die wichtigste Überlegung bei der Heraufsetzung des Rentenalters: Das Verhältnis von Beitragszahlern und Rentnern verschiebt sich – dadurch hat die Deutsche Rentenversicherung mehr Geld in der Kasse. Dieser Aspekt gilt für eine Rente mit 70 genauso wie für eine Rente mit 68 oder Rente mit 69. Die Bundesbank hatte in einem Papier zum Zustand der Rentenversicherung auch ein dynamisches Renteneintrittsalter ins Spiel gebracht. Das Rentenalter steigt dann automatisch bei einer höheren Lebenserwartung. Schließlich bedeutet eine höhere Lebenserwartung ja auch, dass länger Rente gezahlt werden muss.

Denkbar ist aber auch, dass dadurch Nebeneffekte auftreten. Wer länger arbeitet, sammelt schließlich auch mehr Rentenpunkte – hat folglich einen höheren Rentenanspruch. Dadurch könnten neben den Einnahmen auch die Ausgaben steigen. Das Hauptproblem der Rentenversicherung bleibt damit bestehen, es sei denn die Rente mit 70 wird noch mit einer Senkung des Rentenniveaus kombiniert. Das Niveau von 48 Prozent ist derzeit bis 2024 festgeschrieben.

Höheres Rentenalter – welche Alternativen gibt es?

Soll die Rente mit 67 bestehen bleiben, muss das Finanzierungsproblem der Deutschen Rentenversicherung anders gelöst werden. Dazu gibt es verschiedene Vorschläge:

- Weniger Rente

Wenn es weniger Einnahmen gibt, kann die Rentenversicherung logischerweise weniger auszahlen. Durch eine Absenkung der Rentenhöhe wäre dies tatsächlich möglich. Die Bundesbank hält gar die Absenkung auf 40,5 Prozent des Durchschnittsgehalts für möglich. Problem: Dadurch steigt die persönliche Rentenlücke.

- Höhere Beiträge

Auch eine Erhöhung der Beiträge könnte die Einnahme-Situation der Deutschen Rentenversicherung verbessern. Bislang liegt der Rentenversicherungssatz bei 18,6 % des Bruttogehalts und wird je zur Hälfte von Arbeitgebern und Arbeitnehmern getragen. Die Bundesbank geht in ihren Simulationsrechnungen bereits von einem Anstieg auf bis zu 29 Prozent aus. Auch eine Erhöhung oder Abschaffung der Beitragsbemessungsgrenze (derzeit Euro Monatsbrutto in Ostdeutschland, Euro in Westdeutschland) könnte zu höheren Einnahmen der Rentenversicherung führen. Für Beträge oberhalb der Beitragsbemessungsgrenze wird aktuell kein Rentenversicherungsbeitrag erhoben. Eine Änderung bei der Beitragsbemessungsgrenze würde allerdings auch wieder zu mehr Rentenpunkten für die Betroffenen führen.

- Mehr Beitragszahler

Beamte, Politiker oder Selbständige zahlen derzeit nicht in die Deutsche Rentenversicherung ein. Für Beamte und Politiker entstehen Pensionsansprüche, die später aus dem jeweiligen Haushalt gezahlt werden. Selbständige müssen die eigene Zukunft selbst absichern. Entsteht für diese Gruppen ebenfalls eine Beitragspflicht, würden die Einnahmen der Rentenversicherung deutlich steigen. Gleiches gilt bei einer stärkeren Zuwanderung von Fachkräften aus dem Ausland. Im Gegenzug gäbe es künftig aber entsprechend mehr Rentenansprüche.

- Höherer Mindestlohn, weniger Teilzeit

Tatsächlich hat auch die Höhe des Mindestlohns einen Einfluss auf die Finanzen der Deutschen Rentenversicherung – wie auch jede andere Lohnerhöhung. Die Rentenversicherungsbeiträge werden schließlich prozentual zum Bruttogehalt berechnet. Steigt der Mindestlohn zum 1. Oktober 2022 auf 12 Euro je Stunde, so bedeutet das je Mindestlohnempfänger (Vollzeit) rund 71 Euro mehr Beitrag monatlich als noch im vergangenen Jahr (bis 31.12.2021 lag der Mindestlohn bei 9,60 Euro/Stunde). Auch wenn Teilzeitbeschäftigte ihre Stundenzahl erhöhen und mehr Geld verdienen, steigen die Einnahmen der Rentenversicherung.

- Mehr staatliche Zuschüsse

Schon jetzt werden aus dem Bundeshaushalt und den Haushalten der Bundesländer Zuschüsse zur Finanzierung der Rentenversicherung gezahlt. Diese Zuschüsse aus Steuermitteln könnten deutlich erhöht werden, um statt einer Rente mit 70 weiter die Rente mit 67 zu ermöglichen. Allerdings würde die Zuschusssumme in den kommenden Jahren sehr stark steigen müssen, so dass sich auch hier die Finanzierungsfrage stellt.

- Zusatzeinnahmen aus der Aktienrente

Der Einstieg in die kapitalgedeckte Altersvorsorge kann der Deutschen Rentenversicherung helfen, langfristig ihre Finanzsituation aufzubessern. Bislang wird der Großteil der Einnahmen aus Beiträgen und Zuschüssen direkt wieder als Rentenzahlung ausgegeben (Umlagefinanzierung). Bei der Aktienrente besteht die Chance, über die Geldanlage an den Kapitalmärkten eine gute Rendite zu erzielen – gerade wenn das Geld über etliche Jahre oder Jahrzehnte angelegt ist. Ein solche kapitalgedeckte Finanzierung könnte eine attraktive zusätzliche Einnahmequelle darstellen. 2022 will die Bundesregierung den Start der Aktienrente mit 10 Milliarden Euro zusätzlich ermöglichen. Um langfristig die Finanzierung der Deutschen Rentenversicherung durch Erträge am Kapitalmarkt zu sichern, müsste der Betrag aber in den kommenden Jahren noch deutlich erhöht werden.

Vorteile und Nachteile der Aktienrente

Hilfe gegen die Rentenlücke: Selbst absichern?

Die Diskussion um die Rente mit 70 (oder alternativ: Rente mit 69, Rente mit 68) sowie alle anderen Szenarien für die Rentenversicherung zeigen vor allem eins: Es wird deutliche Veränderungen bei der Deutschen Rentenversicherung geben müssen, um die Finanzierungsprobleme zu lösen.

Solche politischen Entscheidungs- und Diskussionsprozesse dauern in der Regel lange. Für und Wider müssen ausführlich abgewogen und die Auswirkungen detailliert simuliert werden. Das kostet Zeit. Für die kapitalgedeckte Altersvorsorge ist Zeit aber ein wichtiger Faktor, weil ein wesentlicher Teil des Erfolgs solcher Geldanlagen aus dem Zinseszinseffekt resultiert.

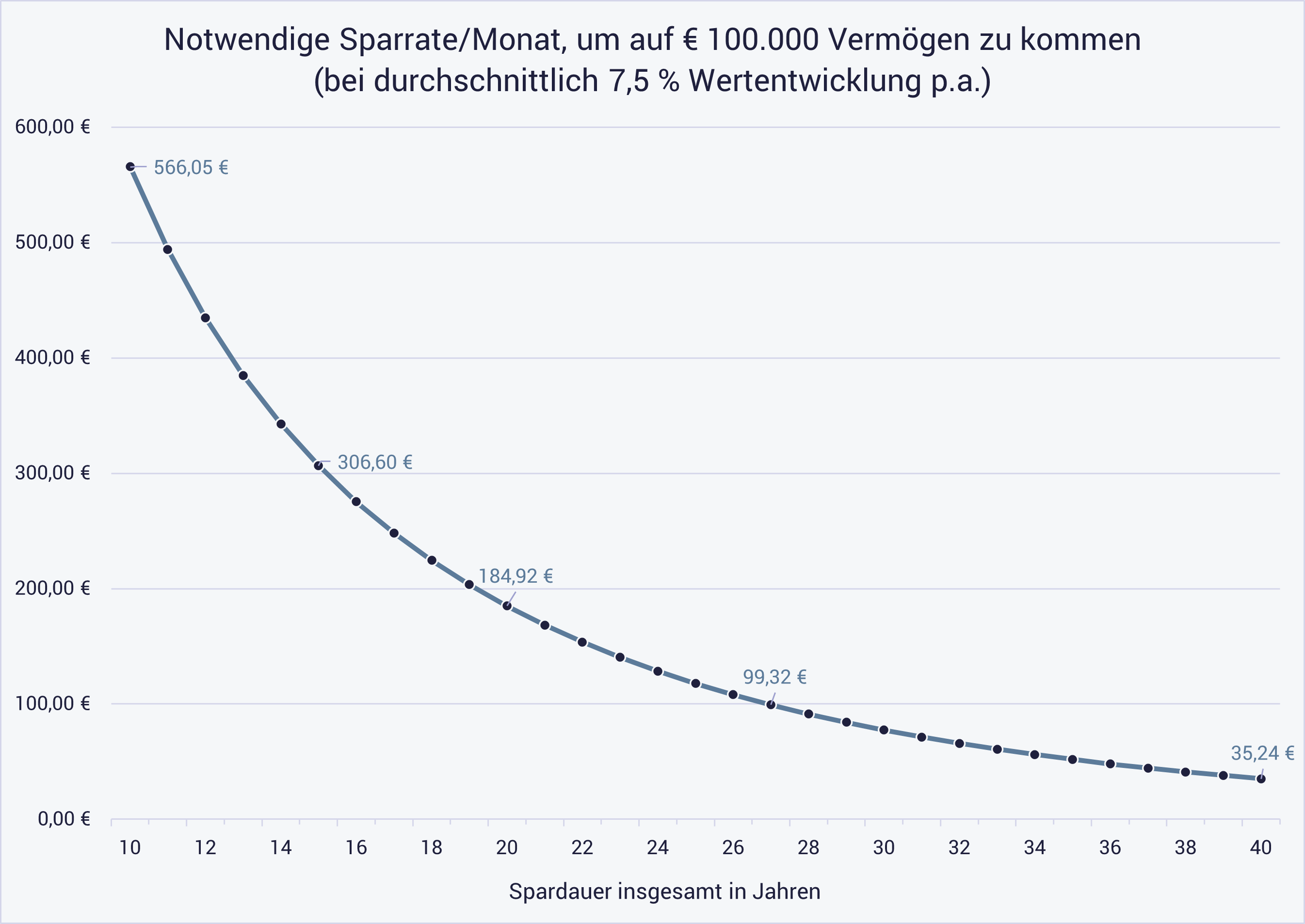

Das zeigt ein konkretes Beispiel: Nehmen wir an, Sie wollen als zusätzliche Altersvorsorge den Betrag von 100.000 Euro bis zum Rentenalter ansparen, um eine monatliche Rentenlücke von monatlich 600 Euro zu schließen. Dazu investieren Sie mit einem monatlichen Sparplan in die Kapitalmärkte.

Bei einer durchschnittlichen Rendite von 7,5 Prozent pro Jahr

ist dafür ein Sparplan von knapp 185 Euro im Monat nötig, um den Wunschbetrag von 100.000 Euro in 20 Jahren zu erreichen.

müssen Sie mehr als 306 Euro monatlich einplanen, wenn Sie fünf Jahre später anfangen und in 15 Jahren auf den Betrag von 100.000 Euro kommen wollen.

sind mehr als 566 Euro im Monat nötig, um das Sparziel von 100.000 in zehn Jahren zu erreichen.

reichen hingegen weniger als 100 Euro im Monat, wenn Sie sich 27 Jahre oder mehr Zeit nehmen.

Nutzen Sie gerne auch den Rentenrechner

Für die Rente vorsorgen und flexibel bleiben

Früh anfangen bei der Altersvorsorge lohnt sich also. Das ist besser als jahrelang abzuwarten, wie sich die schwierige Finanzsituation der staatlichen Rentenversicherung weiterentwickelt – und Ihre persönliche Rentenlücke damit möglicherweise weiter steigt. So müssen Sie nicht tatenlos zusehen, wie die persönliche Rentenlücke durch die gesellschaftliche Entwicklung größer und größer wird.

Gerade über solche langen Zeiträume ist allerdings Flexibilität besonders wichtig. Ein ETF-Portfolio bietet Ihnen genau diese Möglichkeiten:

- Sie können den Sparbetrag jederzeit anpassen, aussetzen oder den Sparplan ganz beenden.

- Zusatzzahlungen sind problemlos möglich und erhöhen Ihre Chance auf Rendite.

- Bei Bedarf kann das investierte Geld ganz oder teilweise ausgezahlt werden – egal, wofür Sie den Betrag verwenden wollen.

- Es gibt keine Mindestlaufzeiten oder Kündigungsfristen.

- Wollen Sie den Betrag für eine Zusatzrente nutzen, um die Rentenlücke zu minimieren? Dann können Sie sich über einen Auszahlungsplan ganz einfach jeden Monat Geld auszahlen lassen. Auch dieser Betrag lässt sich natürlich anpassen – ganz wie es Ihrer persönlichen Situation im Rentenalter entspricht.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.