Quartalsbericht Q2/2025: Entwicklung an den Kapitalmärkten

Das 2. Quartal 2025 in Kürze

- Börsenentwicklung: Internationale Aktienmärkte im Plus

- US-Präsident Trump sorgt für Unsicherheit

- Langfristige US-Zinsen ziehen an

- US-Dollar verliert deutlich

- Klassische ETF-Portfolios: + 1,63 % % bis +2,76 %

- Geldmarkt-Portfolio erreicht + 0,48 % im Quartal

- Nachhaltige ETF-Geldanlage: + 1,46 % bis + 3,06 %

- Entwicklung der einzelnen ETFs und Anlageklassen

- Änderungen bei growney

Internationale Aktien mit sehr gutem Quartal

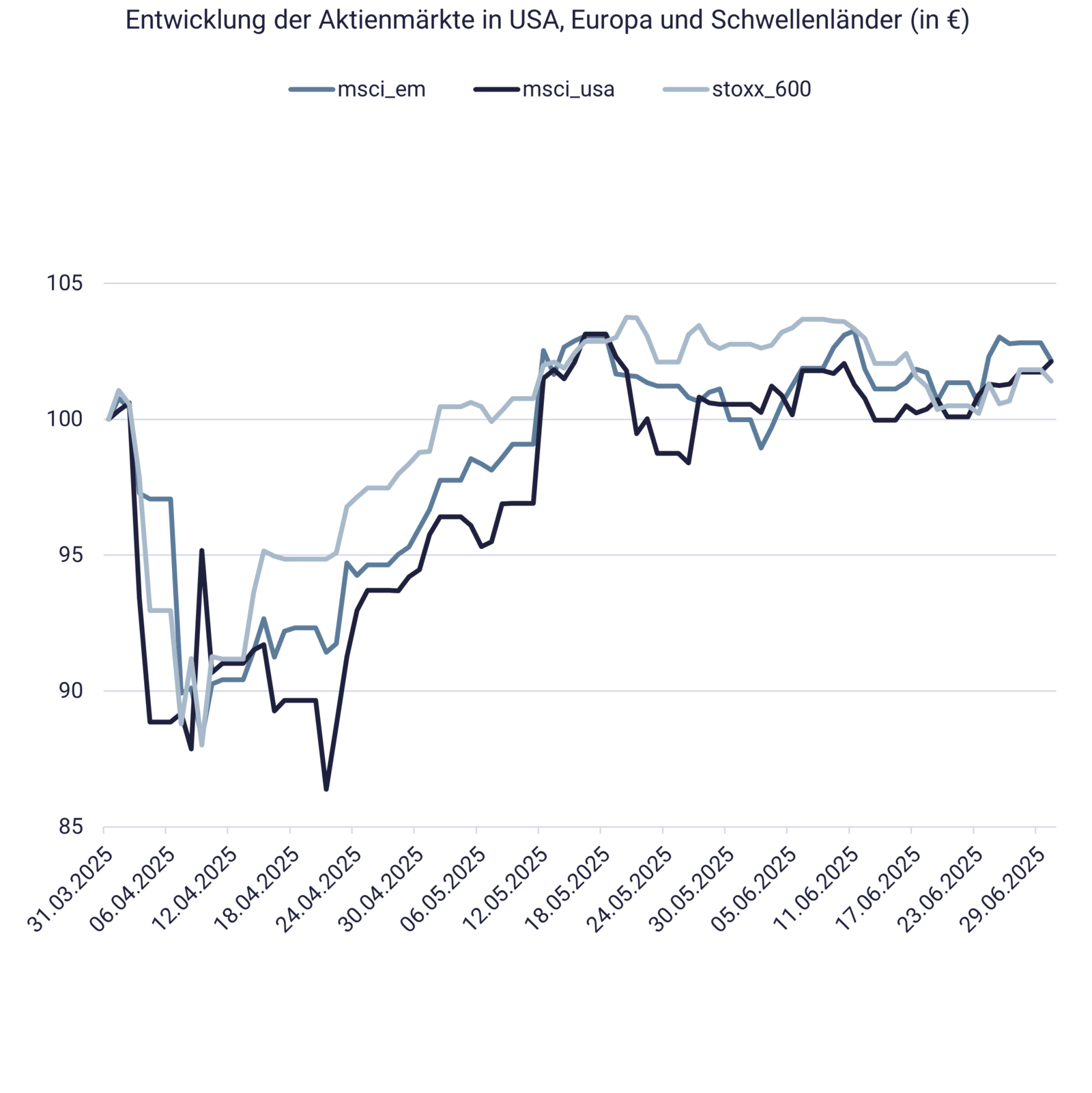

Betrachtet man die Renditen im zweiten Quartal 2025, so können die Investoren mit den internationalen Kapitalmärkten sehr zufrieden sein: Der US-Aktienindex S&P 500 stieg in den letzten drei Monaten um 10,6 % (seit Jahresbeginn: 5,5 %). Noch stärker entwickelte sich der technologielastige Nasdaq 100 mit einem Plus von 17,6 % (seit Jahresbeginn: 7,9 %).

Der europäische Stoxx 600 blieb dagegen mit einer Quartalsrendite von 1,4 % deutlich zurück (seit Jahresbeginn: 6,7 %). Die Schwellenländer überzeugten: Der MSCI Emerging Markets Index legte in US-Dollar gerechnet um 11 % zu (seit Jahresbeginn: 13,7 %). Ebenfalls stark präsentierte sich der japanischen Nikkei 225 mit einem Zuwachs von 13,7 % im Quartal (seit Jahresbeginn: 1,5 %).

Anleger brauchen gute Nerven: Trumps Zollpolitik sorgt für Unsicherheit

Diese positiven Performancezahlen zeigen jedoch nicht, wie sehr die Nerven der Anleger in den letzten drei Monaten strapaziert wurden. Am 2. April (dem sogenannten „Liberation Day") sorgte US-Präsident Donald Trump mit der Ankündigung von Strafzöllen in Höhe von bis zu 50 % für einen der stärksten Kurseinbrüche seit der Corona-Pandemie. Einen ausführlichen Bericht dazu finden Sie hier.

Bereits am 9. April folgte der Rückzieher: Für die meisten Länder verkündete er eine 90-tägige Pause der “reziproken” Zölle. Lediglich ein Basiszoll in Höhe von 10 % blieb bestehen. Der S&P 500, der zwischenzeitlich unter 5.000 Punkte gefallen war, sprang daraufhin um fast 10 % nach oben.

Auf Konfrontation mit China

Anschließend verschärfte Trump die Lage erneut und erhöhte schrittweise die Zölle gegenüber China auf bis zu 145 %. China reagierte darauf stets mit gleichwertigen Gegenmaßnahmen.

Langfristig hätte dies sogar zum Zusammenbruch des Handels zwischen beiden Ländern führen können. Zusätzlich stoppte China die Ausfuhr seltener Erden. Diese Maßnahme traf die USA empfindlich. Inzwischen hat sich die Lage nach viel Säbelrasseln etwas entspannt. Allerdings bestehen gegenüber China weiterhin US-Zölle in Höhe von 30 %.

Eine höhere Inflation ist in der Folge noch nicht spürbar, das Wachstum der US-Wirtschaft scheint durch den Zollkonflikt allerdings etwas gebremst. Die Verhandlungen mit der EU und weiteren Staaten über ein neues Zollabkommen laufen derzeit noch.

Das TACO-Prinzip

Anfangs reagierten die Märkte noch panisch auf die Zoll-Ankündigungen von US-Präsident Trump. Inzwischen hat sich jedoch die Ansicht durchgesetzt, dass Trump regelmäßig einknickt und die Märkte ihn leicht zum Rückzug zwingen können. So wurden alle Kursverluste vom Quartalsbeginn wieder ausgeglichen und am Ende des Quartals sogar neue Rekordstände der Märkte in den USA erreicht.

Der Journalist Robert Armstrong von der Financial Times prägte dafür den Begriff “TACO”: Trump Always Chickens Out. Übersetzt heißt das etwa: Trump macht immer einen Rückzieher.

Notenbank Fed unter politischem Druck

Dies zeigte sich auch bei den Angriffen des US-Präsidenten auf die Unabhängigkeit der Notenbank Fed. So reagierten die Märkte zu Beginn des Quartals mit deutlichen Verlusten, als Trump öffentlich über die Absetzung des Notenbankpräsidenten Powell fantasierte.

Als Trump kurz vor der Notenbanksitzung Mitte Juni Powell erneut attackierte, ihn als „dumm" bezeichnete und eine sofortige Senkung der Zinsen verlangte, wurde dies an den Märkten kaum noch zur Kenntnis genommen. Die Fed ließ den Leitzins dann auch unverändert bei 4,25 – 4,5 %.

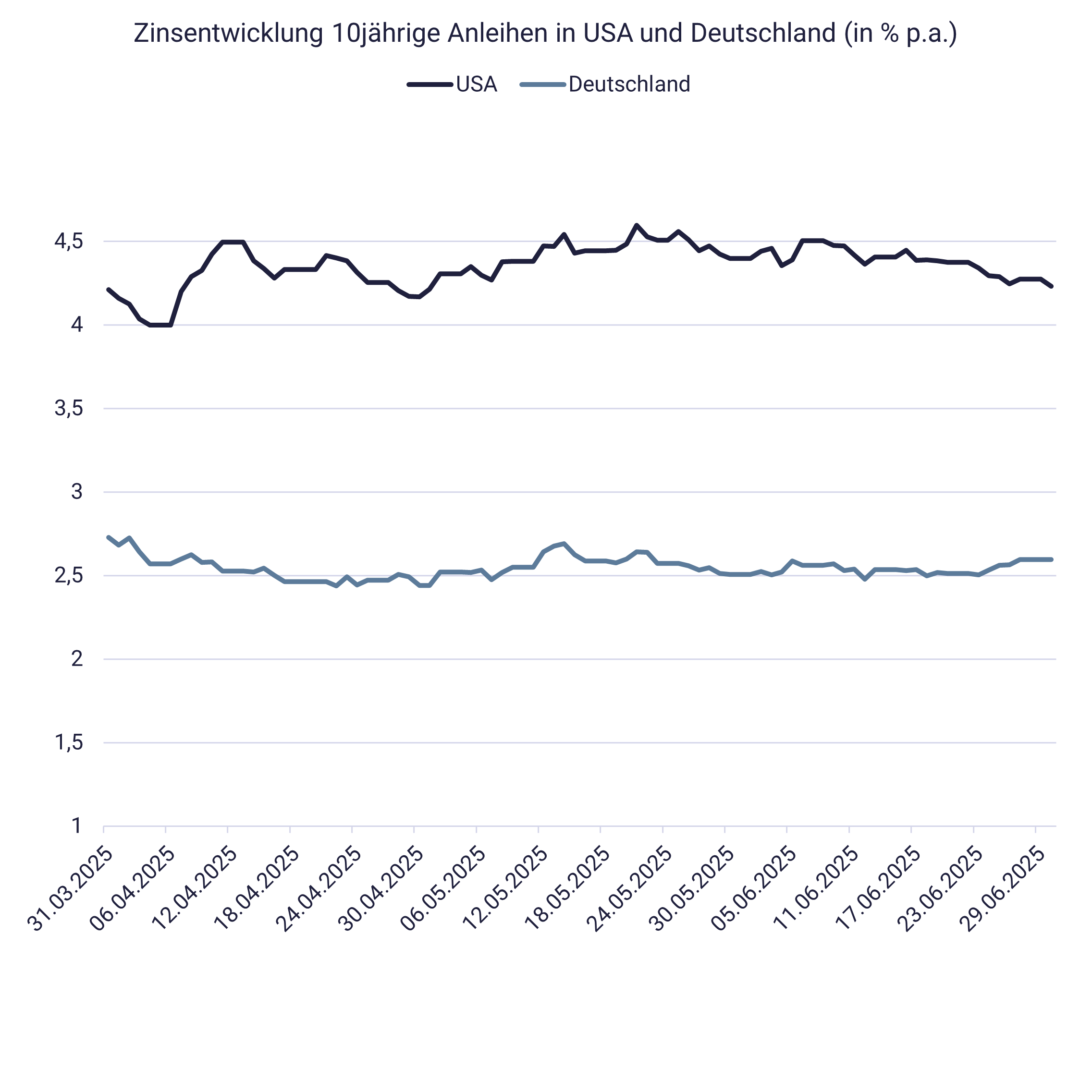

Langfristige US-Zinsen steigen

Die wesentliche Erkenntnis in diesem Quartal ist, dass die Glaubwürdigkeit der USA als zuverlässiger Finanzplatz Risse bekommen hat. Dies zeigte sich einerseits am Anstieg der Zinsen für 30-jährige US-Staatsanleihen, die zwischenzeitlich von 4,58 % p.a. auf über 5 % p.a. kletterten.

Ursachen dafür waren die hohe Staatsverschuldung, die enormen Haushalts- und Handelsbilanz-Defizite sowie der Verlust des letzten AAA-Ratings durch die Ratingagentur Moody’s. Gegen Ende des Quartals entspannten sich die Zinsen wieder etwas auf 4,79 % p.a., da Anleger mit einer wirtschaftlichen Abkühlung und baldigen Zinssenkungen der Fed rechnen.

US-Dollar sehr schwach

Andererseits verlor der US-Dollar kräftig an Wert. Der Euro verteuerte sich im Quartal von 1,08 auf über 1,17 Dollar, obwohl die EZB im Juni den Leitzins zum wiederholten Male auf mittlerweile nur noch 2 % senkte. Zuvor wertete der Dollar stets auf, wenn sich die Zinsdifferenz ausweitete.

Die Euro-Stärke belastete europäische Investitionen in US-Dollar. Für Anleger aus Europa machte sich beispielsweise der Anstieg der US-Börsen so weniger bemerkbar. Die Quartalsrendite des S&P 500 betrug in Euro gerechnet etwa 1,75 %.

Israel-Iran-Konflikt treibt kurzfristig Ölpreis

Schließlich drängte sich der Nahostkonflikt zurück ins Rampenlicht. Nach den massiven israelischen Luftangriffen auf iranische Nuklearanlagen und das militärische Führungspersonal am 13. Juni kam es 12 Tage lang zu gegenseitigen Raketenangriffen. Der israelische Premier Benjamin Netanjahu erklärte, man wolle Irans Atom- und Raketenprogramm „Schritt für Schritt ausschalten". Auch ein Regimewechsel in Teheran wurde als Ziel diskutiert.

Am 21. Juni griff das US-Militär die iranischen Atomanlagen mit bunkerbrechenden Bomben an. Seit dem 24. Juni gilt eine Waffenruhe. Die Finanzmärkte reagierten nur kurzzeitig auf den Konflikt – vor allem durch starke Schwankungen beim Ölpreis.

Ruhige Hand zahlt sich aus

Auch in diesem Quartal ist der besonnene Anleger, der die kurzfristigen Turbulenzen an den Märkten ignoriert und auf das langfristige Wachstum der Wirtschaft vertraut, gut durch die Krisen der letzten drei Monate gekommen.

Eine breite Diversifikation zahlte sich ebenfalls aus - vor allem durch die Vermeidung eines Klumpenrisikos in US-Dollar-Werten, wie es etwa im MSCI World enthalten ist.

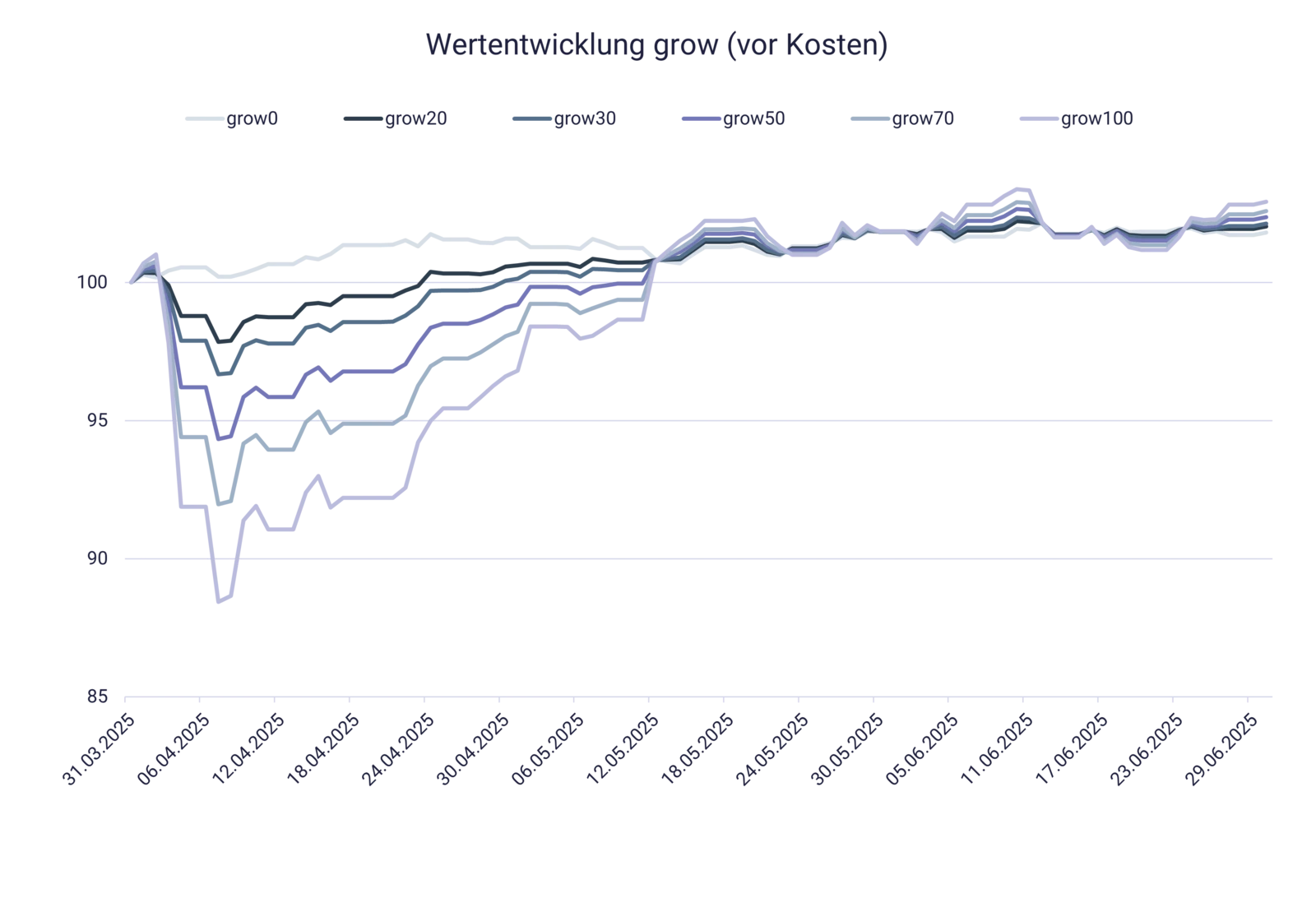

Klassische ETF-Strategien von growney

Im Zeitraum vom 01. April bis 30. Juni 2025 erzielten die klassischen Strategien allesamt positive Renditen*:

- grow0: + 1,63 %

- grow20: + 1,85 %

- grow30: + 1,96 %

- grow50: + 2,19 %

- grow70: + 2,41 %

- grow100: + 2,76 %

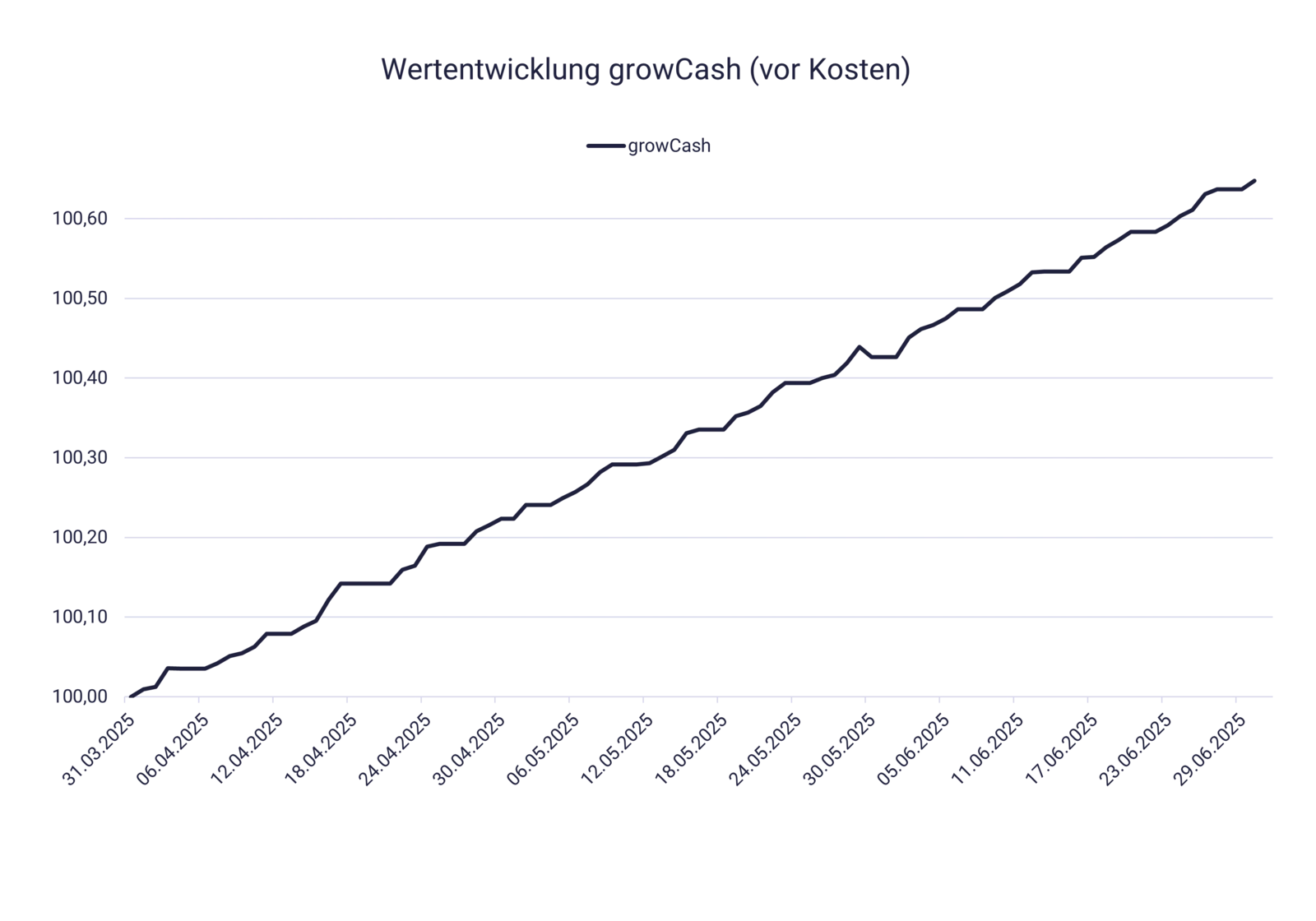

Zins-Strategie von growney

Mit der risikoaversen Zins-Strategie erzielten Anleger wie immer ein Plus im zurückliegenden Quartal:

- growCash: +0,48 %

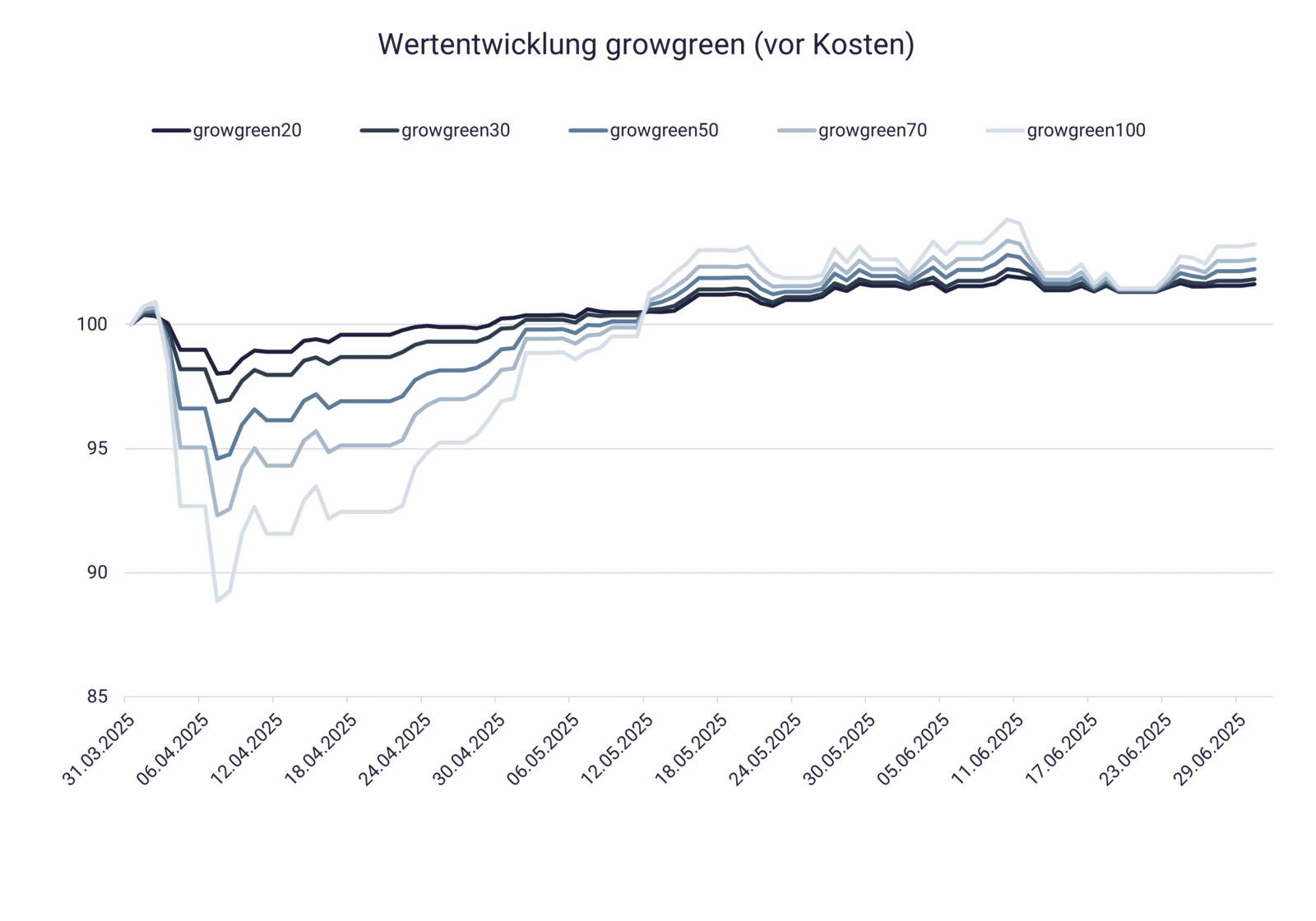

Wertentwicklung für die nachhaltige ETF-Geldanlage

Die nachhaltige ETF-Geldanlage von growney entwickelte sich im 2. Quartal 2025 ebenfalls positiv:

- growgreen20: + 1,46 %

- growgreen30: + 1,66 %

- growgreen50: + 2,05 %

- growgreen70: + 2,46 %

- growgreen100: + 3,06 %

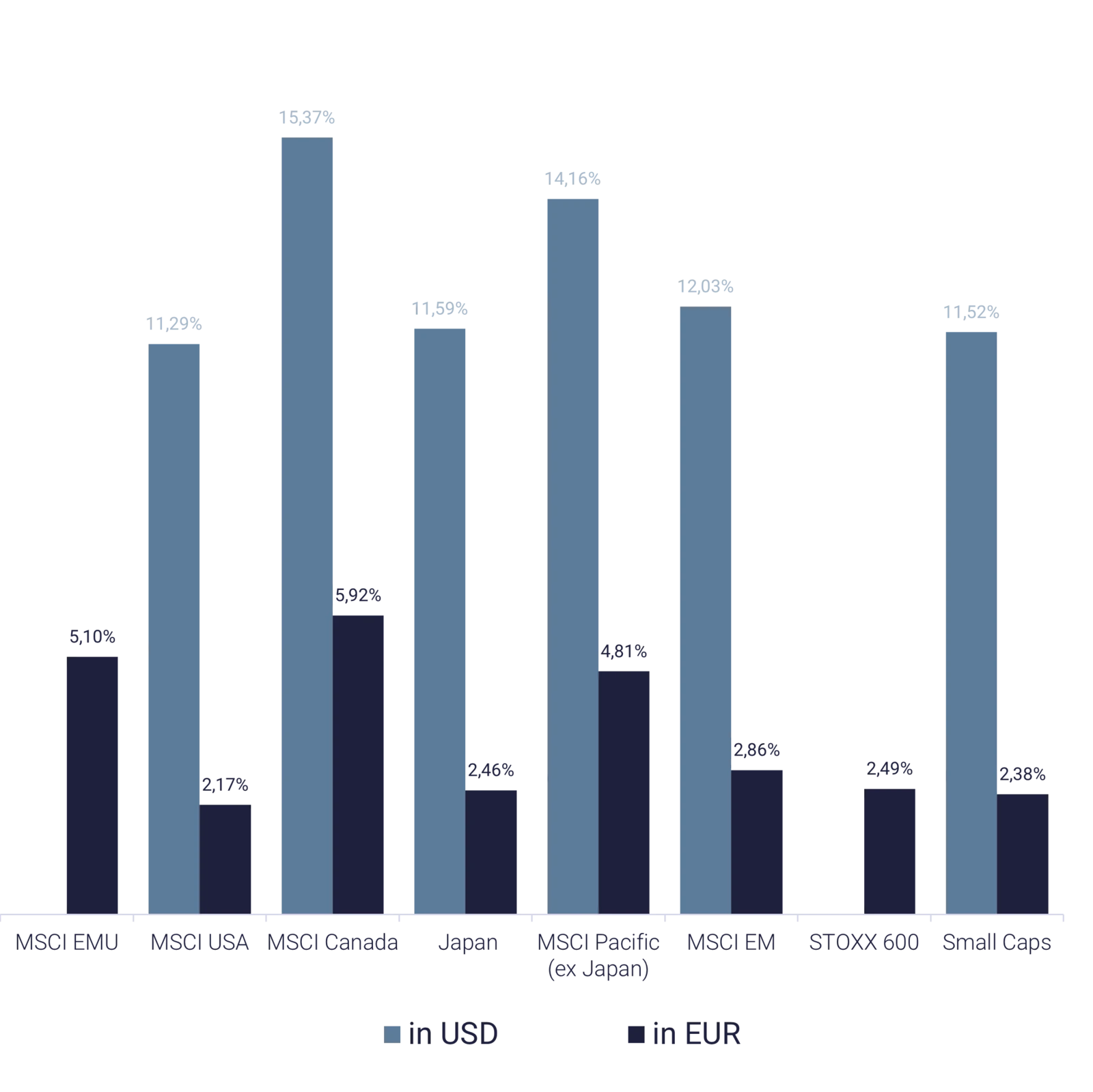

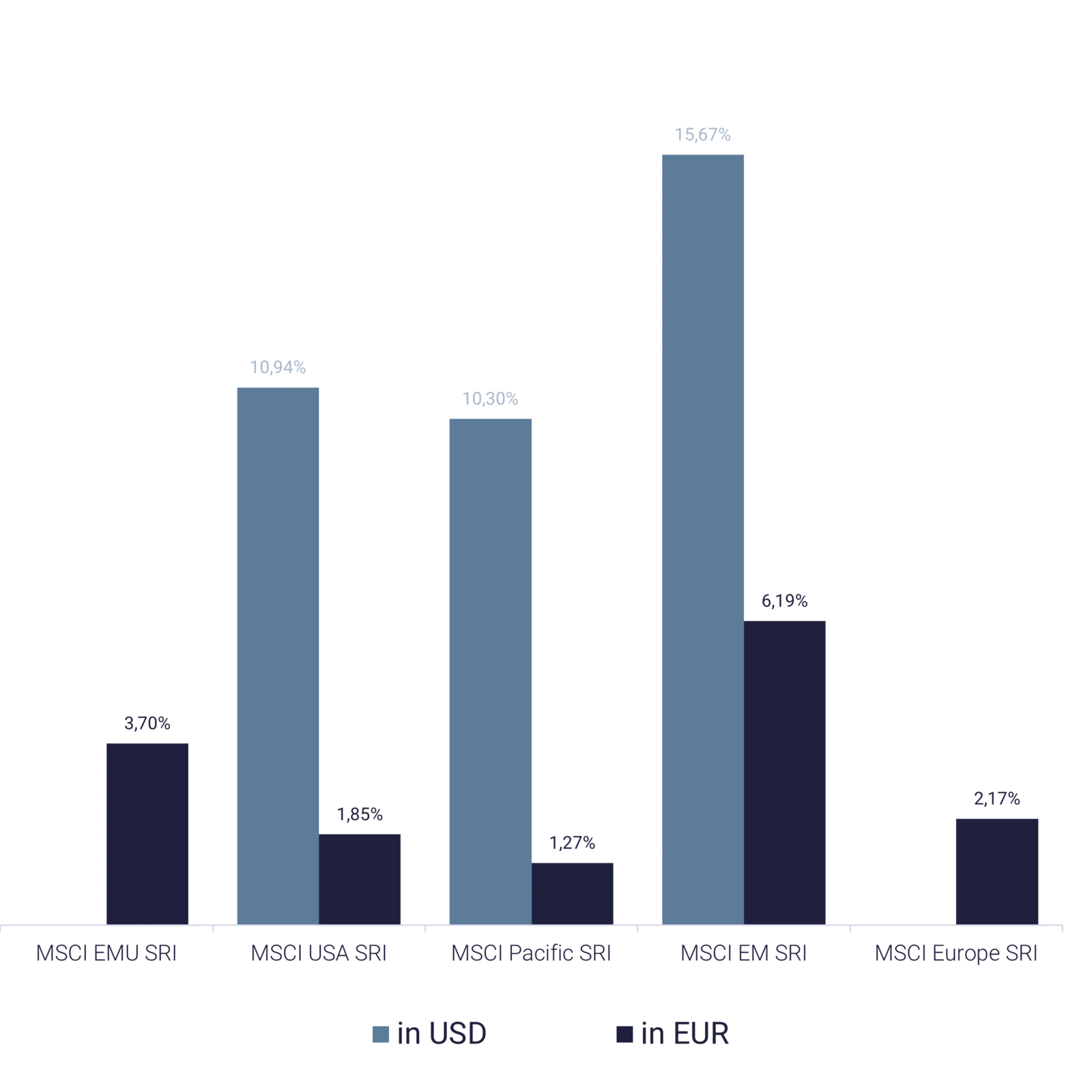

Entwicklung der einzelnen ETFs und Anlageklassen

Hier sehen Sie, wie sich die unterschiedlichen Anlageklassen der growney-Anlagestrategien entwickelt haben.

Staatsanleihen

(alle Strategien außer grow100, growgreen100, growCash)Die ETFs mit Euro-Staatsanleihen haben sich im 2. Quartal 2025 deutlich positiv entwickelt (+ 1,64 %). Bei nachhaltigen Green Bonds war der Effekt nicht ganz so stark (+ 0,77 %).

Das Zinsniveau sinkt zwar. Doch growney investiert bewusst in länger laufende Papiere, die durch die Zinsentwicklung im Wert gestiegen sind.Unternehmensanleihen

*(alle Strategien außer grow100, growgreen100, growCash)*Die Unternehmensanleihen-ETFs haben sich in den growney-Portfolios ebenfalls deutlich positiv entwickelt (+ 1,62 % klassisch, + 1,63 % nachhaltig). Die Schwäche des US-Dollar hatte keine Auswirkungen, da ausschließlich in Euro-Anleihen investiert wird.

Geldmarkt und kurzlaufende Anleihen

*(nur growCash)

*Entsprechend der Zins-Entwicklung im Euro-Raum hat sich die Rendite der ETFs leicht verringert. Die Strategie entwickelte sich im 2. Quartal 2025 dennoch positiv.

Weltweite Aktien

*(alle Strategien außer grow0, growgreen, growCash)*Alle Aktien-ETFs der growney-Portfolios haben sich positiv entwickelt.

Besonders stark trugen die ETFs mit kanadischen Aktien (+ 5,92 % in Euro), mit Aktien aus dem Euroraum (+ 5,10 %) und mit pazifischen Aktien (+ 4,81 %) zur Rendite bei. Die weltweite Diversifizierung der Geldanlage macht sich hier sehr positiv bemerkbar.

US-Aktien, die in den growney-Portfolios wesentlich schwächer vertreten sind als beispielsweise im MSCI World lieferten mit + 2,17 % in Euro im 2. Quartal 2025 die geringste Performance. Hier zeigte die Schwäche des US-Dollars ihre Auswirkungen für Anleger.

Nachhaltige Aktien

*(alle Strategien außer growgreen0, grow, growCash)*

Bei den ETFs auf nachhaltige Aktien entwickelten sich die Schwellenländer (Emerging Markets) mit + 6,1 % besonders stark. Ebenfalls deutlich positiv waren die ETFs auf nachhaltige Geldanlage im Euroraum (+ 3,70 %) und in Europa (+ 2,17 %).

In den USA (+1,87 %) und im pazifischen Raum (+ 1,27 %) entwickelten sich die ETFs zwar schwächer, aber ebenfalls positiv. Für Anleger machte sich positiv bemerkbar, dass growney weniger stark auf US-Werte setzt.

Änderungen bei growney

Ausgezeichnet bei FAZ, ntv, WirtschaftsWoche und Handelsblatt

Die hohe Qualität von growney ist erneut durch mehrere Studien belegt:

- Im ausführlichen Test für das FAZ Institut wird growney ein herausragendes Preis-Leistungs-Verhältnis bescheinigt.

- Eine für das Handelsblatt durchgeführte Studie zählt growney mit der Note 1,7 zu den besten Robo-Advisors in Deutschland. Besonders hervorgehoben werden insbesondere die geringen Kosten, die hohe Rendite im Jahr 2024 sowie das neue Angebot für steueroptimierte Altersvorsorge.

- Auch in der WirtschaftsschaftsWoche ist growney für die nachhaltige Geldanlage mit „gut" ausgezeichnet worden.

- Umfangreiche Kundenbefragungen für FocusMoney ergeben für growney zudem eine „sehr hohe Empfehlung (Heft Nr. 16/2025) sowie das Prädikat „von Kunden empfohlen"

- Beim FinanzAward, der jährlich bei ntv vergeben wird, gehört growney 2025 erneut zu den Siegern. Bereits das fünfte Jahr in Folge gehört growney zu den Preisträgern, die für Servicequalität sowie besonders günstige und transparente Geldanlagen ausgezeichnet werden.

Steueroptimiert anlegen: Vorteil direkt berechnen

Die ETF-Strategien von growney lassen sich jetzt auch direkt für die Altersvorsorge nutzen, inklusive Steuervorteilen. Dadurch ist deutlich mehr Vermögen möglich, zum Beispiel mehrere zehntausend Euro.

Ob sich das für Sie lohnt und wie hoch Ihr persönlicher Steuervorteil sein kann, finden Sie selbst in wenigen Minuten heraus: Nach den Fragen zu Ihren finanziellen Zielen wird direkt der mögliche Steuervorteil für Sie berechnet. Probieren Sie es einfach aus!

Gerne klären wir in einem kostenlosen Gesprächstermin all Ihre Fragen zu den Vor- und Nachteilen der neuen ETF-Altersvorsorge. Unsere Experten betreuen Sie direkt und individuell.

* Die Performance im 2. Quartal 2025 gibt jeweils die Entwicklung einer Einmalanlage bei maximalen Kosten wieder. Für Investments ab 50.000 Euro, growLife oder Sparpläne ergibt sich eine abweichende Rendite. Die komplette Wertentwicklung für die Anlagestrategien finden Sie hier. Die Entwicklung für die reine Anleihestrategie growgreen0 darf erst mit dem Quartalsbericht Q4/2025 veröffentlicht werden - wenn die Strategie länger als ein Jahr besteht.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.