Vorsicht! So schnell entsteht ein Klumpenrisiko im ETF-Depot

ETFs kaufen – das ist heute glücklicherweise einfach. Oft finden sich bei Neobrokern, Tradings-Apps oder Online-Banken auch Tipps für die beliebtesten ETFs. Mit wenigen Clicks kann man diesen ETF kaufen, er wandert automatisch ins Depot.

Wer so mehrere ETFs kauft (oder monatlich einen Sparplan ausführen lässt), hat so aber schnell eine Klumpenbildung im Depot, wenn man nicht genauer darauf achtet, welchen Index der ETF abbildet.

Geldanlage: Was ist ein Klumpenrisiko einfach erklärt?

Eine optimale Geldanlage soll auf Dauer und in verschiedenen Marktphasen gut entwickeln und dabei gute Ertragschancen bei möglichst kleinem Risiko bringen. Dazu ist für Anleger wichtig zu wissen: Was ist Klumpenbildung? Und wie kann sie vermieden werden?

Kumpenrisiko – einfach erklärt heißt das, dass die Geldanlage des eigenen Vermögens zu einseitig ist. Es wird also sehr stark auf einzelne Vermögenswerte bzw. Anlageklassen gesetzt. Dadurch entsteht ein Risiko: Wenn diese eine Schwächephase erleben, beeinträchtigt das die gesamte Wertentwicklung stark.

Anlageklassen können dabei Investment-Möglichkeiten wie Aktien, Anleihen, Immobilien, Gold, Rohstoffe sein. Eine Klumpenbildung kann aber auch durch den Investitions-Schwerpunkt in eine bestimmte Branche, ein einzelnes Land oder einen bestimmten Index entstehen.

Ein Klumpenrisiko lässt sich durch gezielte Verteilung auf einzelne Anlageklassen, Branchen und Länder geschickt vermeiden. Das wird auch als Diversifikation einer Geldanlage bezeichnet.

Beispiel: Klumpenbildung mit Immobilien

Grundsätzlich gibt es bei jeder Geldanlage ein Klumpenrisiko: ETFs, Aktien, Anleihen, alternativen Investments, Gold, Währungen - aber auch Immobilien.

Besonders häufig kommt eine Klumpenbildung bei Immobilien vor. Wer ein Haus oder eine Wohnung kauft, legt meist den Großteil seines Vermögens darin an. Entsprechend ist der persönliche Wohlstand besonders stark von der Entwicklung der Immobilienpreise abhängig. Investieren Hausbesitzer also zusätzlich in Immobilienfonds wird diese Abhängigkeit noch massiv verschärft.

Wer dieses Klumpenrisiko beachtet, sollte zusätzliche Geldanlagen im Immobiliensegment meiden. Das gilt auch für Branchen, die unmittelbar damit zusammenhängen, wie beispielsweise die Bauwirtschaft.

Mehr zur Investition in Immobilien

Beispiel für ein Klumpenrisiko: MSCI World

Aber auch wer sich für einen der wohl beliebtesten Aktienindizes weltweit entscheidet, hat ein Klumpenrisiko. MSCI World ist ein besonders bekannter Aktienindex, der weltweit rund 1.600 Unternehmen mit der höchsten Marktkapitalisierung abbildet.

ETFs auf den MSCI World finden sich deshalb in vielen Depots. Durch die internationale Ausrichtung des Index ist doch eine ausreichende Diversifikation gewährleistet – so die Annahme.

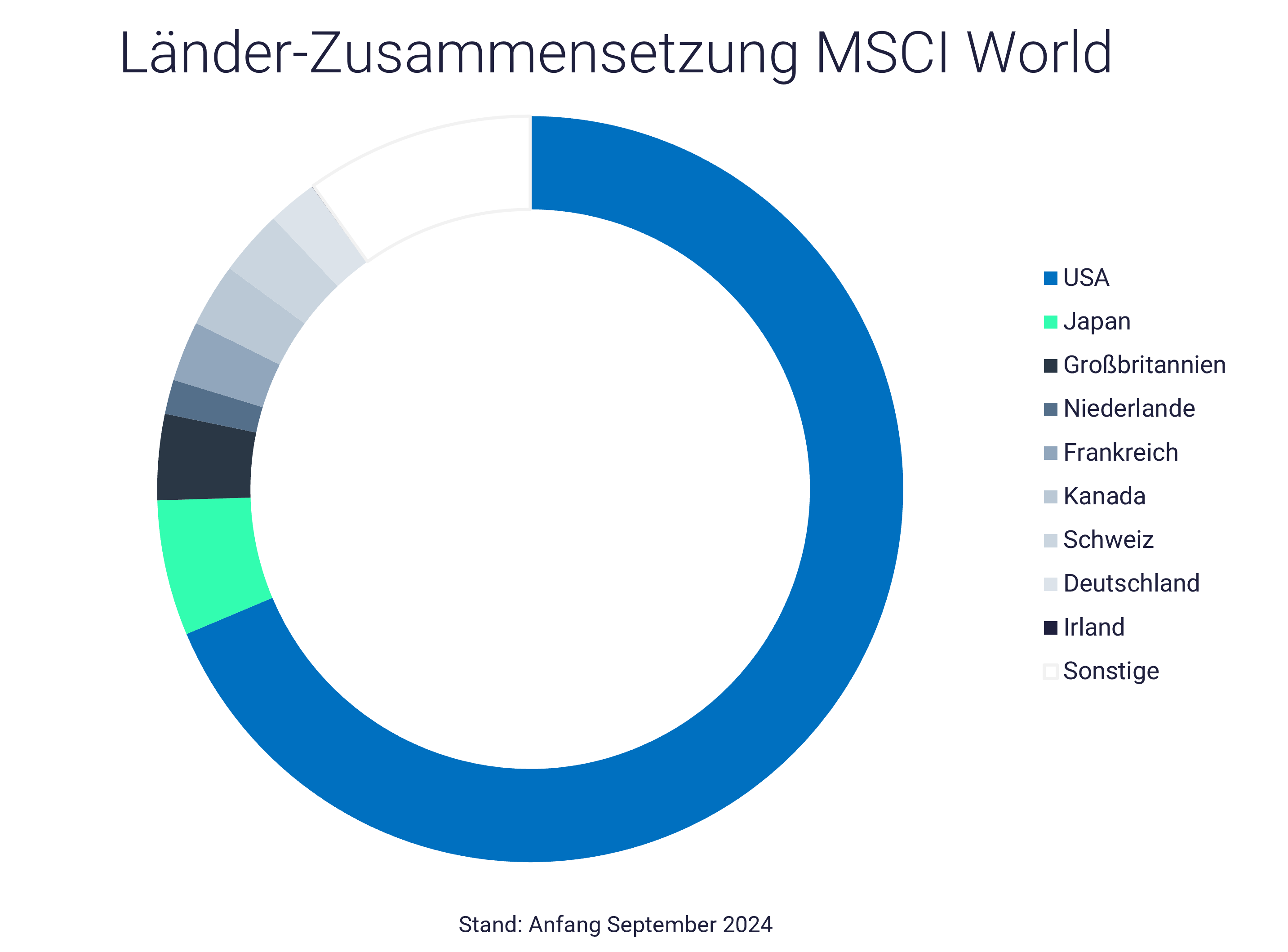

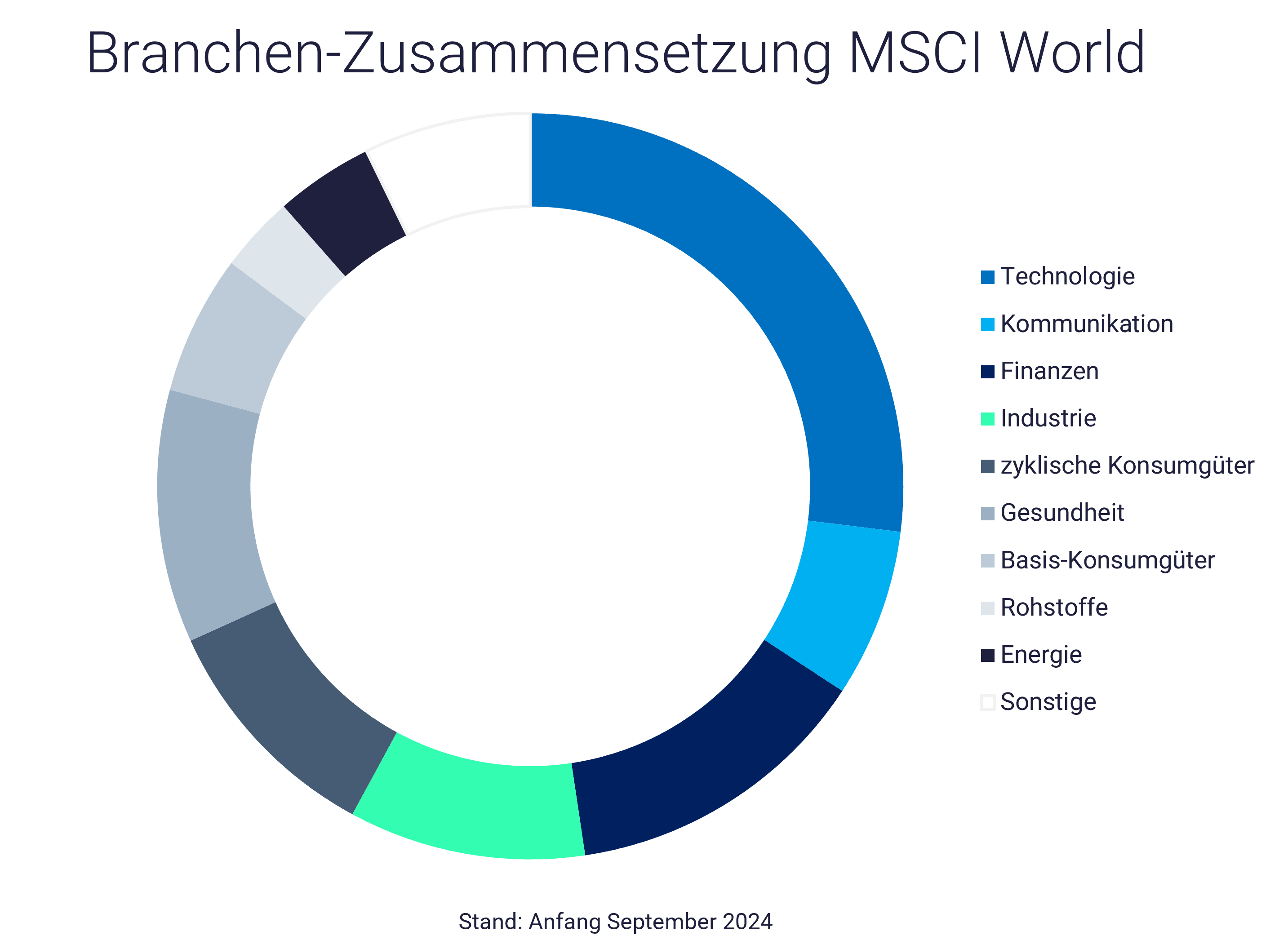

Auch Anlegerin Antje hat sich für einen ETF auf den MSCI World entschieden, um zu günstigen Kosten weltweit diversifiziert zu investieren. Doch die Zusammensetzung ist sehr von US- und Technologie-Aktien geprägt:

Mehr als zwei Drittel ihrer Geldanlage besteht aus US-Aktien (68,6 %). Das bedeutet auch ein erhebliches Währungsrisiko: Fällt der US-Dollar im Verhältnis zum Euro, dann sinkt der Portfoliowert entsprechend stark.

Technologie-Aktien machen deutlich mehr als ein Viertel aus (27 %).

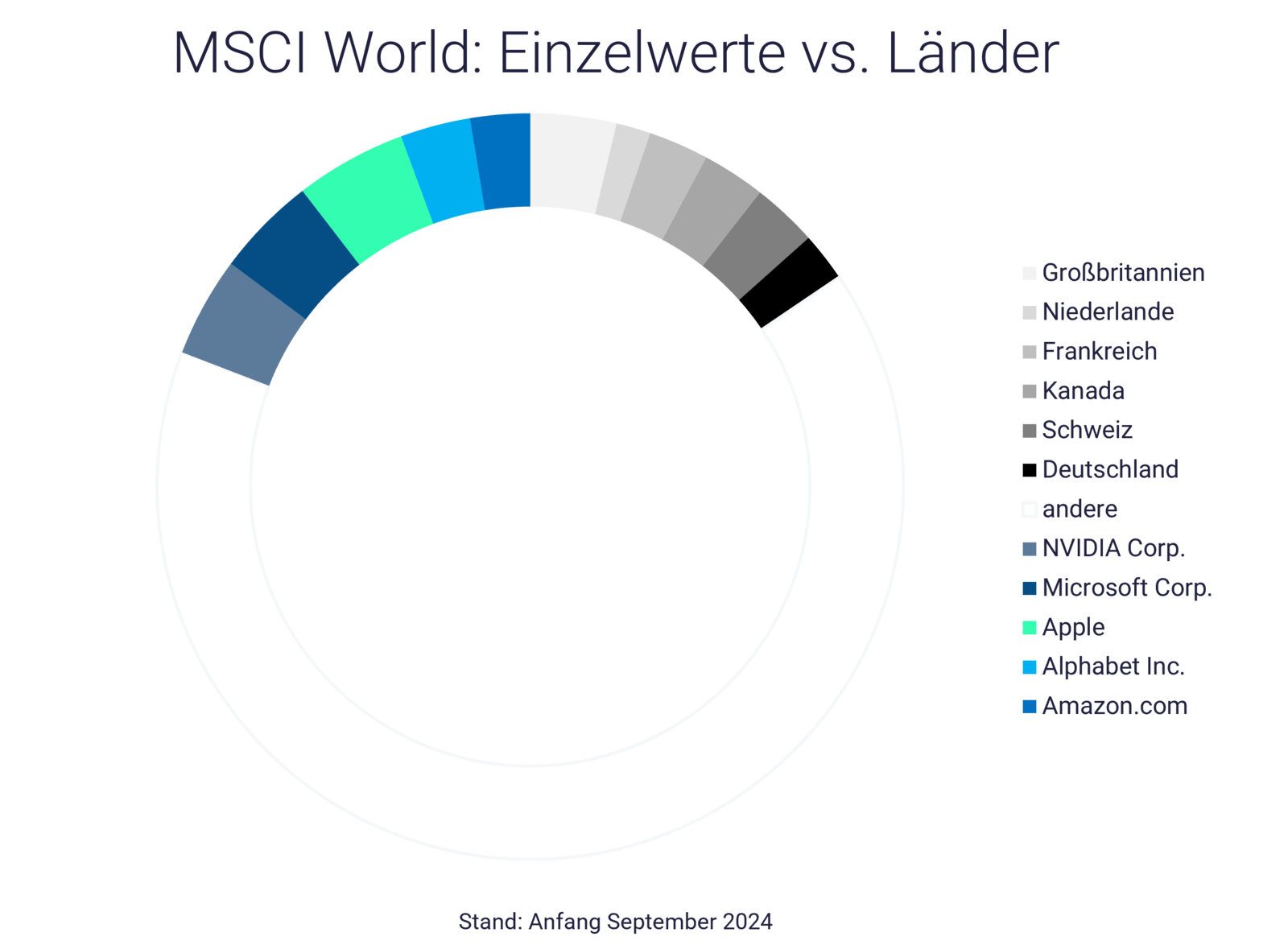

Allein das Gewicht von fünf Einzelaktien (Nvidia, Microsoft, Apple, Alphabet, Amazon) macht fast ein Fünftel aus (19,2 %) – und damit mehr als alle MSCI World-Aktien aus Großbritannien, Schweiz, Kanada, Frankreich, Deutschland und Niederlande zusammen (15,5%).

Das heißt: Kursausschläge dieser Aktien wirken sich sehr stark auf die Geldanlage von Antje aus.

Bedeutet für ihren ETF auf den MSCI World: Klumpenrisiko sehr hoch.

Vergleich: MSCI World vs. ausgewogenes Depot

ETF-Depot: Beispiel für zu wenig Diversifizierung

Anders angehen als Antje will es Adrian: Er setzt auf mehrere ETFs. Das Klumpenrisiko wird dadurch sinken, ist er sich sicher. Dazu schaut er nach ETFs, die einer anderen Logik folgen als der MSCI World.

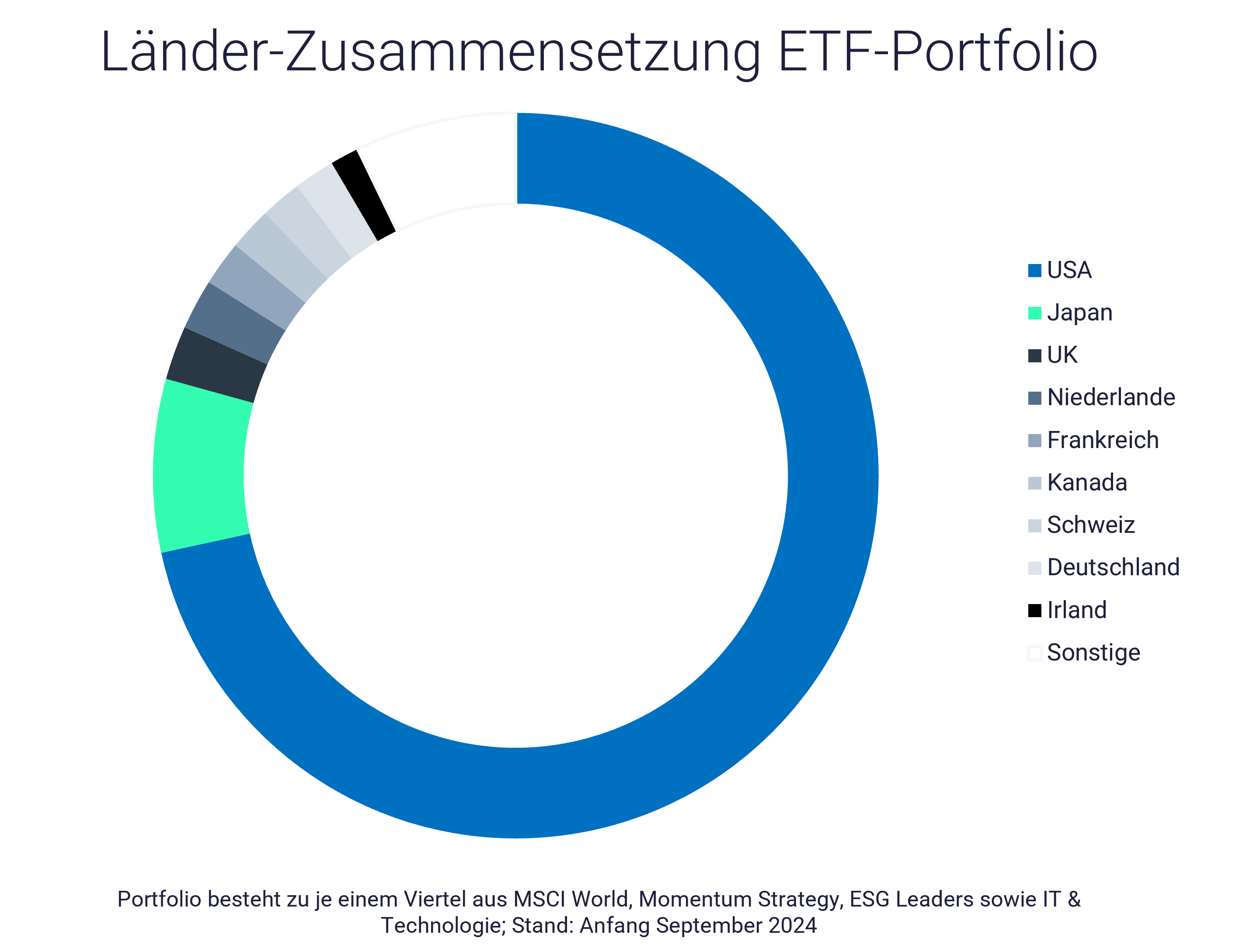

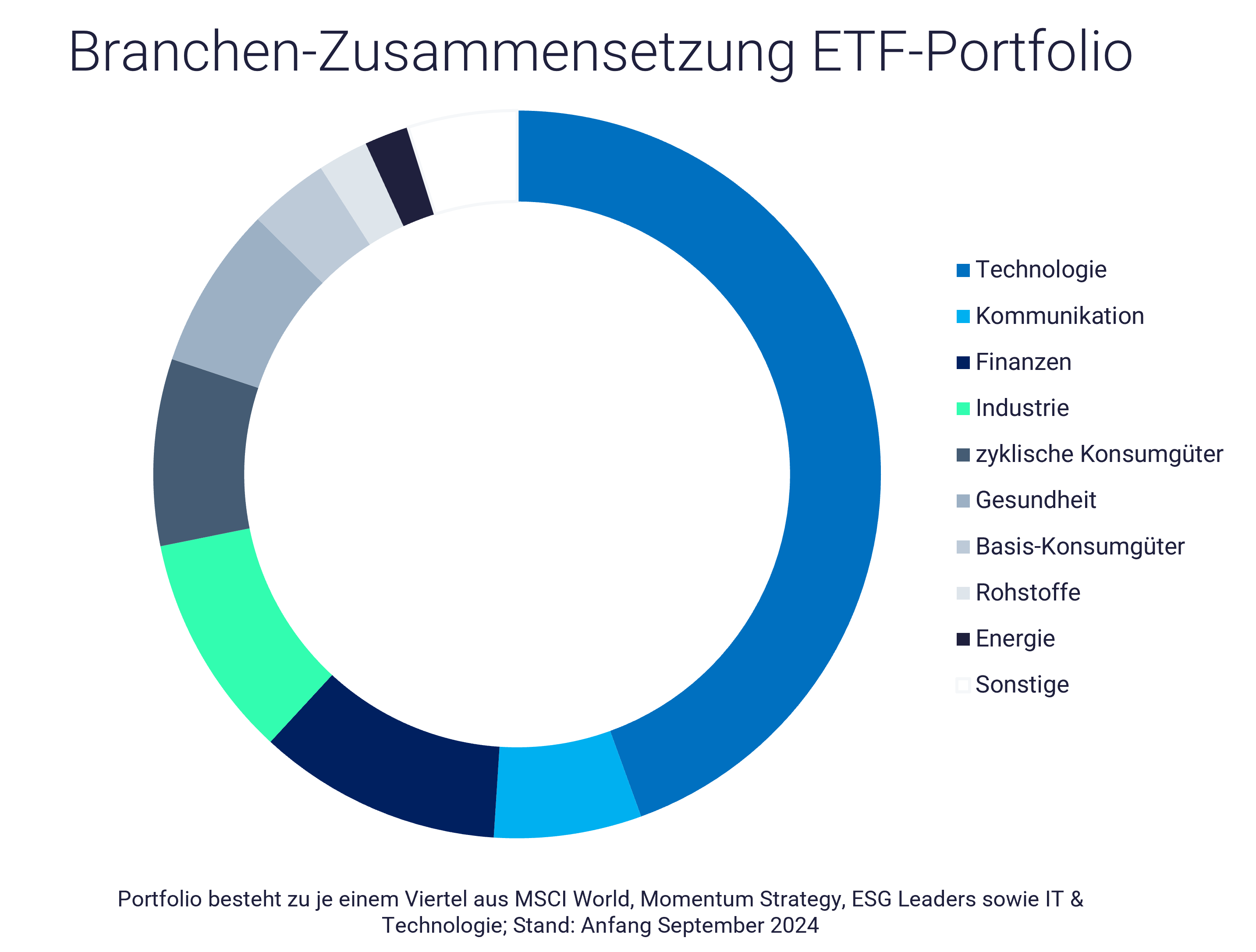

Jeweils ein Viertel des Anlagebetrags investiert er so in

- einen Branchen-ETF, der IT- und Technologie-Aktien beinhaltet,

- einen Strategie-ETF, der einen Momentum-Index abbildet, also Werte die zuletzt sehr gut performt haben,

- einen ETF mit den globalen ESG-Leadern, also besonders nachhaltige Unternehmen,

- und einen ETF auf den MSCI World.

Die einzelnen Positionen der Index-Zusammensetzung beachtet Adrian dabei aber nicht. Das ist auch recht viel Aufwand. Oft umfasst ein Index mehrere hundert Positionen – oder gar mehr als tausend.

Durch den Versuch, sein ETF-Portfolio zu diversifizieren, hat er jetzt aber ein noch größeres Klumpenrisiko. Die ETFs beinhalten nämlich teilweise die gleichen Werte. Konkret bedeutet das für Adrian:

Mehr als 70 % seiner Geldanlage liegt in US-Aktien (71,6%). Damit ist sein Währungsrisiko noch höher als bei Antje. Fällt der US-Dollar, sind bei gleichbleibenden Kursen über 70 % seines Portfolios im Minus.

Technologie-Werte machen mit 44,5% fast die Hälfte aus.

Das Gewicht von fünf bedeutenden Einzelaktien (Nvidia, Microsoft, Apple, Alphabet, Amazon) beträgt mehr als ein Viertel (26,2%) – und ist damit sogar noch höher als bei Antje.

Allein die Halbleiter-Aktie Nvidia macht in seinem Portfolio knapp 8 % aus – mehr als die Aktien aller Euro-Länder zusammen.

Es gibt ein sehr hohes Klumpenrisiko in Adrians Depot: Kursschwankungen bei US- und Technologie-Aktien wirken sich extrem stark aus.

Dass er sein Geld bewusst auf mehrere ETFs verteilt hat, hat das Klumpenrisiko von Adrian sogar noch erhöht – und nicht zur Diversifikation geführt.

So vermeiden Sie das Klumpenrisiko: ETF-Depot von Experten

Barbara geht das Thema Geldanlage anders an. Statt selbst ein ETF-Depot zusammenzustellen oder bei Google oder ChatGPT herauszusuchen „Was ist derzeit der beste ETF?“ überlässt sie das einem Robo-Advisor.

Mit kurzen Fragen wird in wenigen Minuten ein passendes Portfolio für sie zusammengestellt. Und zwar ohne Klumpenrisiko. ETFs werden dabei so ausgewählt, dass sie möglichst keine Überschneidungen in den Positionen aufweisen und die weltweiten Märkte in ihrer Summe abgebildet werden können.

Für Barbara bedeutet das:

Kein Aufwand bei der ETF-Auswahl.

Keine Klumpenbildung im Depot.

Währungsrisiken werden deutlich verringert.

Sie profitiert von der weltweiten Entwicklung der Kapitalmärkte.

Kursbewegungen bei einzelnen Aktien, bestimmten Branchen oder regionalen Börsen wirken sich nicht so stark auf ihr Depot aus.

Weiterer Vorteil: Die Experten überwachen das ETF-Depot ständig und nehmen bei Bedarf automatisch Veränderungen vor. Barbara braucht nichts weiter tun.

Außerdem wird sichergestellt, dass die ETFs bestimmte Kriterien erfüllen, beispielsweise ein möglichst hohes Fondsvolumen (um die Liquidität sicherzustellen), geringe Verwaltungsgebühr, wenig Abweichung vom Index sowie Sicherheit für Anleger.

Strenge Kriterien für die ETF-Auswahl

Ziel: Ausgewogenes ETF-Depot

Wer sich sein eigenes ETF-Depot zusammenstellt, sollte dem Thema Klumpenbildung besondere Aufmerksamkeit schenken. Schnell können durch die Zusammenstellung nämlich Klumpenrisiken entstehen – insbesondere, wenn Anleger sich allein auf die Frage „Was ist derzeit der beste ETF?“ konzentrieren.

Wichtiger ist, dass das ETF-Depot ausgewogen ist und Risiken (wie z.B. eine Klumpenbildung) gezielt vermieden werden. So lässt sich beruhigt und ohne großen Aufwand von der Marktentwicklung profitieren.

growney achtet dabei auch darauf, dass die Anlagestrategie zu den individuellen Zielen der Anleger passt.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.