3. Quartal 2023: Entwicklung der growney-Strategien

In Kürze

- Aktienmarkt mit Verlusten

- Inflation bleibt hoch

- Euro schwach

- Langfristige Zinsen steigen deutlich an

- Auswirkungen für Aktien-Anleger

- Klassische Portfolios im Minus

- Auch nachhaltigen Geldanlage entwickelt sich negativ

Entwicklung am Aktienmarkt

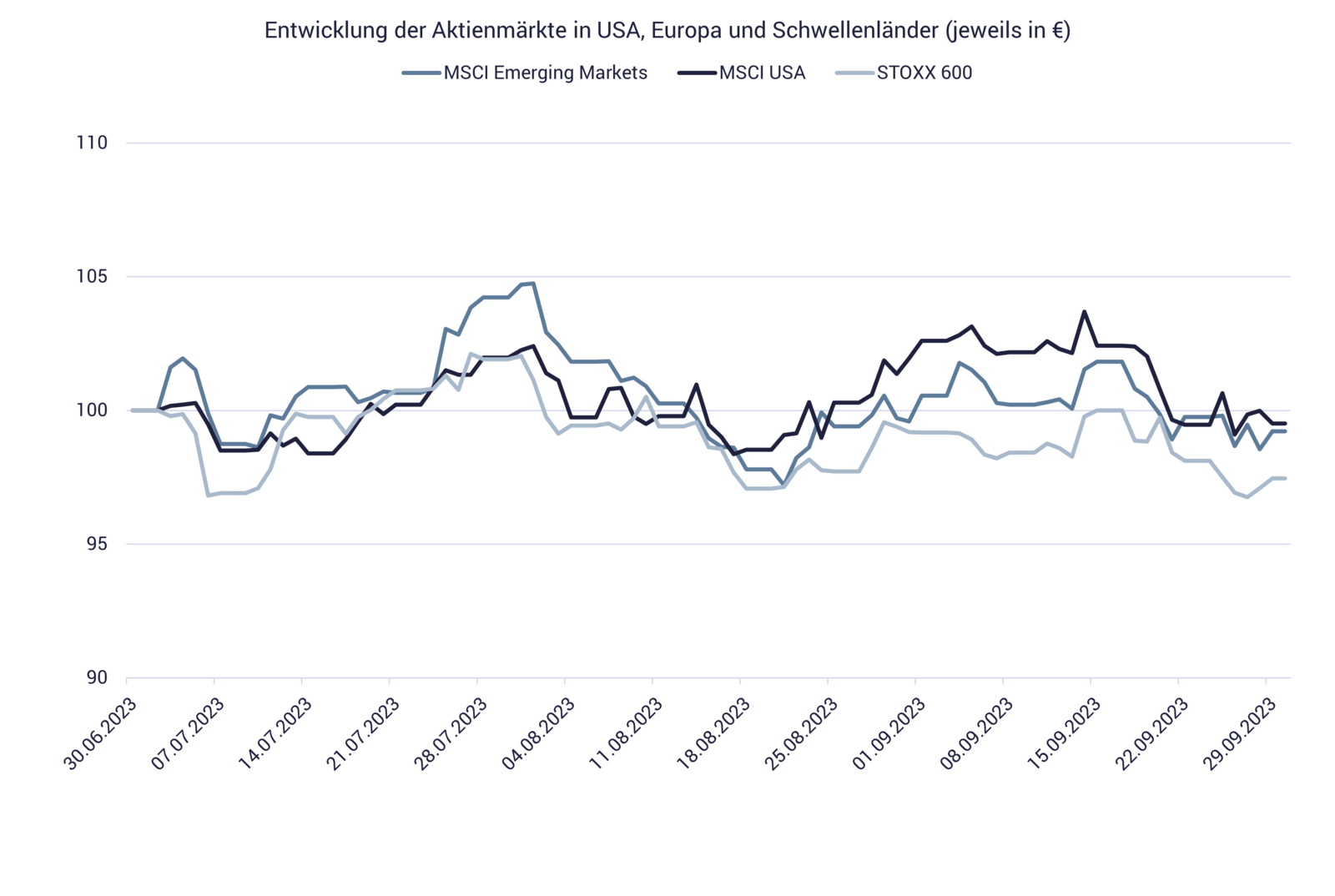

Die Aufwärtsbewegung bei Aktien im ersten Halbjahr 2023 setzte sich im Juli ungebrochen fort. Der amerikanische Aktienindex S&P 500 erreichte am 31.7.2023 mit 4.589 Punkten im Schlusskurs ein neues Jahreshoch, welches nur 4,5 % vom Allzeithoch von Anfang 2022 entfernt lag. Ebenso konnte der europäische Aktienindex Stoxx Europe 600 eine neue Höchstmarke für das laufende Jahr erreichen. Der DAX erzielte mit 16.470 Punkten am 28. Juli sogar ein neues Allzeithoch auf Schlusskursbasis.

Unterstützung erhielten die Kurse zum Quartalsanfang durch eine weiterhin insbesondere in den USA robuste Konjunktur, eine positive Entwicklung am Arbeitsmarkt, kauffreudige Verbraucher und die große Hoffnung, die in die rasante Entwicklung der künstlichen Intelligenz gesetzt wird.

Inflation bleibt hoch

Seit August setzte sich am Markt jedoch langsam die Erkenntnis durch, dass die Rückführung der Inflation auf die Zielmarke von 2 % eine längere Phase hoher Zinsen erforderlich machen wird als bisher gedacht. So hob die US-Notenbank Fed die Leitzinsen auf ihrer Sitzung im September zwar nicht weiter an. Sie machte aber klar, dass weitere Zinsanhebungen gut möglich sind und insbesondere die Bereitschaft besteht, die Leitzinsen länger auf diesem erhöhten Niveau zu belassen. Ermöglicht wird diese Zinspolitik der Fed durch die anhaltende Stärke, die die US-Wirtschaft zeigt.

Finanzwiki: Was ist eigentlich Inflation?

In Europa deutet mehr auf eine Abkühlung der Konjunktur hin. So ist im September der ifo-Geschäftsklimaindex auf 85,7 Punkte gefallen (nach 85,8 Punkten im August). Die Inflation gegenüber dem Vorjahresmonat in Euroland verringerte sich zwar deutlich auf 4,3 % im September (August: 5,2 % ). Sie liegt aber weiterhin weit über dem Zielwert. Die EZB erhöhte daher die Leitzinsen um weitere 0,25 Prozentpunkte.

Weitere Zinserhöhungen erwartet der Markt aber aufgrund der schlechteren wirtschaftlichen Lage in der Eurozone erstmal nicht. Die EZB-Präsidentin Lagarde machte aber ebenfalls deutlich, dass die Zinsen so lange wie nötig auf erhöhtem Niveau bleiben werden.

Euro schwach

Diese Klarstellungen der Notenbanken führten einerseits zu einer Stärkung des US-Dollar, dessen Kurs gegenüber dem Euro von 0,916 Euro/Dollar Ende Juni auf 0,946 Ende September gestiegen ist.

Gegenüber dem japanischen Yen verteuerte sich der Dollar auf fast 150 Yen pro Dollar. Das liegt vor allem daran, dass die japanische Notenbank immer noch keine Zinserhöhung beschlossen hat.

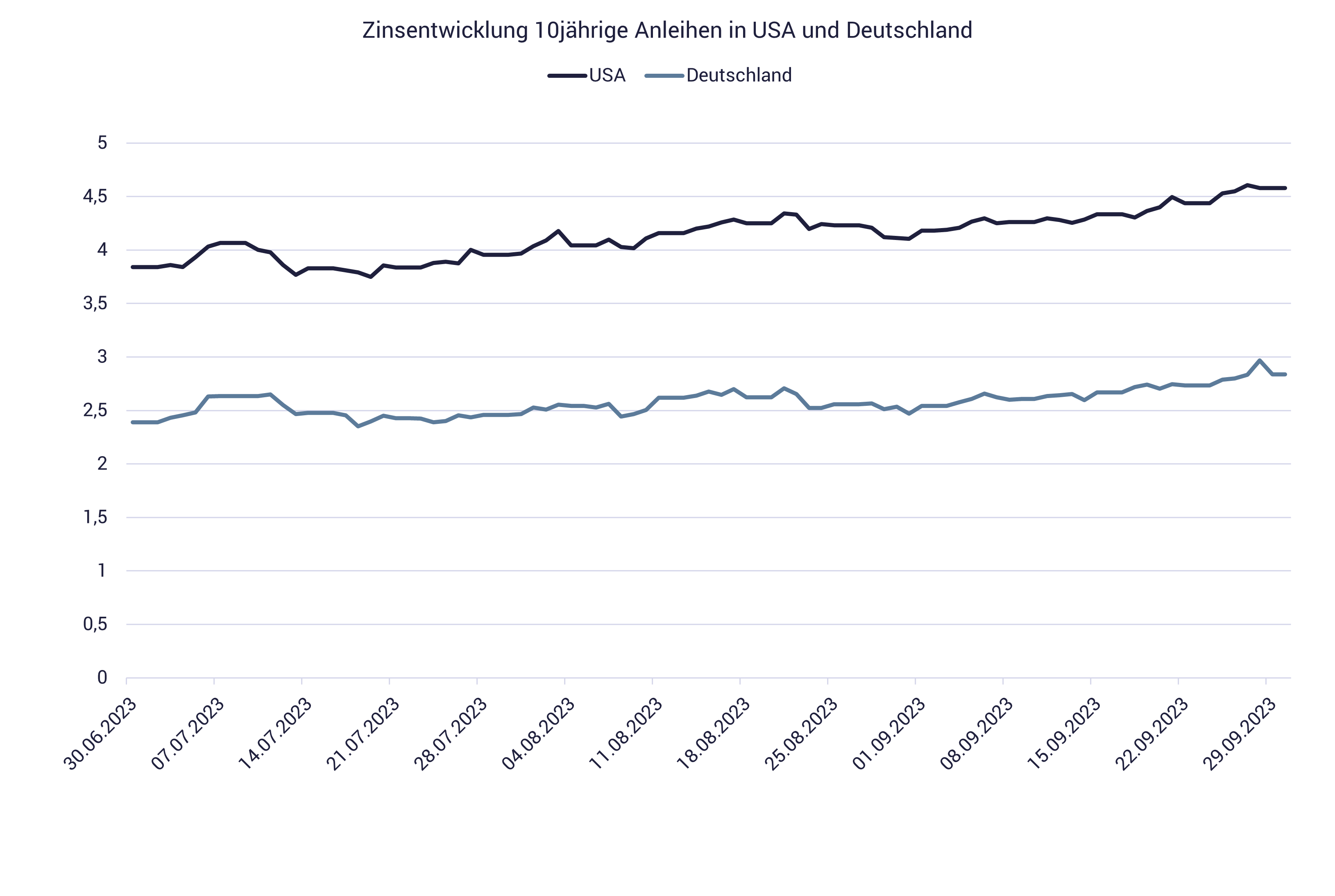

Langfristige nominale und reale Zinsen steigen stark

Andererseits stiegen die langfristigen Zinsen weltweit an. So erreichten die 10-jährigen Zinsen für US-Staatsanleihen – welche im Juli weitgehend noch unter 4 % gelegen hatten – zum Quartalsende ein Niveau von 4,6 %. Der entsprechende Zinssatz in Deutschland erreichte am 28.9. eine Höhe von fast 3 % und damit ein Niveau, das zuletzt Anfang 2011 erreicht worden war.

Für die Bewertung des Aktienmarktes entscheidender sind die zukünftigen realen Zinsen (also abzüglich Inflation), welche an inflationsindexierten Staatsanleihen abgelesen werden können. Lagen diese realen Zinsen für eine Laufzeit von 10 Jahren in den USA Ende 2021 noch bei weniger als Minus einem %, so stiegen diese bis Ende Juni 2023 auf 1,6 %und setzen ihre Aufwärtsbewegung insbesondere im August und September fort auf mittlerweile 2,24 %. Die entsprechenden realen Zinsen in Deutschland sind zum 30.9. auf fast plus 0,5 % gestiegen. Ende 2021 lagen sie noch bei unter Minus 2 %.

Schwaches Quartal für Anleger

Damit liegt in diesem Jahr in den USA erstmals seit der Finanzkrise 2008 die Dividendenrendite des S&P 500 mit 1,6 %unter den realen Zinsen für Staatsanleihen. TINA = There is no alternative, also das Motto, dass es zu Aktien überhaupt gar keine Alternative gibt, ist damit vorläufig passé. Dies dürfte ein wesentlicher Grund für die Schwäche von Aktien in den letzten beiden Monaten sein.

So fiel der amerikanische S&P 500 im dritten Quartal um 3,7 %, der Technologie-lastige Nasdaq 100 um 3,1 %, der europäische Stoxx 600 um 2,5 %, der japanischen Nikkei 225 um 4 %und der Schwellenländerindex MSCI Emerging Market (in US-Dollar) um 3,7 %. Anleihen verbilligten sich ebenfalls aufgrund der steigenden Zinsen.

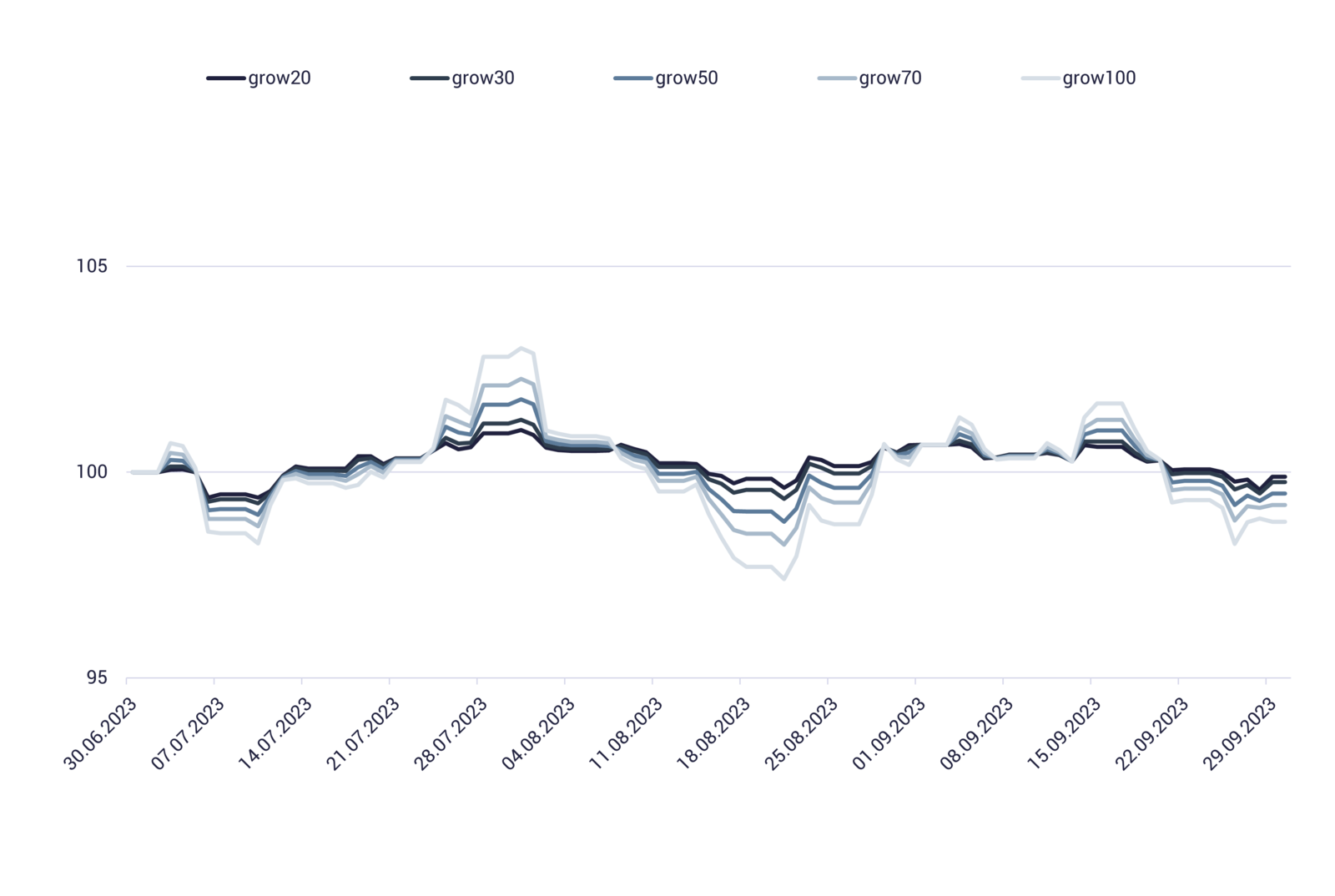

Entwicklung der growney-Portfolios

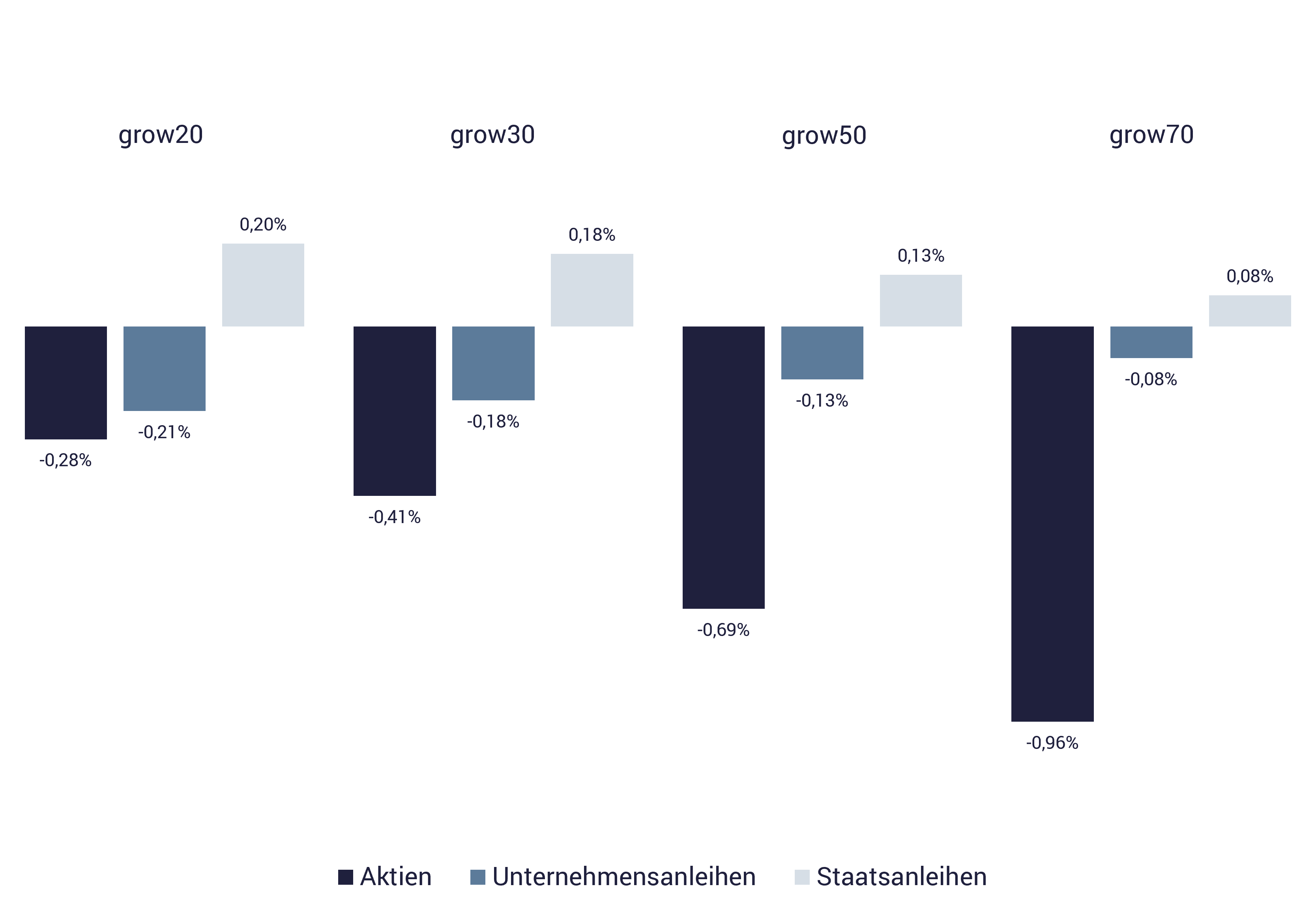

Die Marktentwicklung wirkt sich auch auf die growney-Portfolios im 3. Quartal aus. Nach drei positiven Quartalen in Folge (Q4/2022, Q1 und Q2/2023) Die Ergebnisse der einzelnen Strategien vom 1. Juli 2023 bis 30. September 2023:

- grow 20: -0,28 %

- grow30: -0,42 %

- grow50: -0,69 %

- grow70: -0,97 %

- grow100: -1,38 %

Die Werte geben an, wie sich ein Depot in den drei Monaten entwickelt hat, wenn es keine Ein- oder Auszahlungen gab. Bei einem ETF-Sparplan ergeben sich abweichende Zahlen.

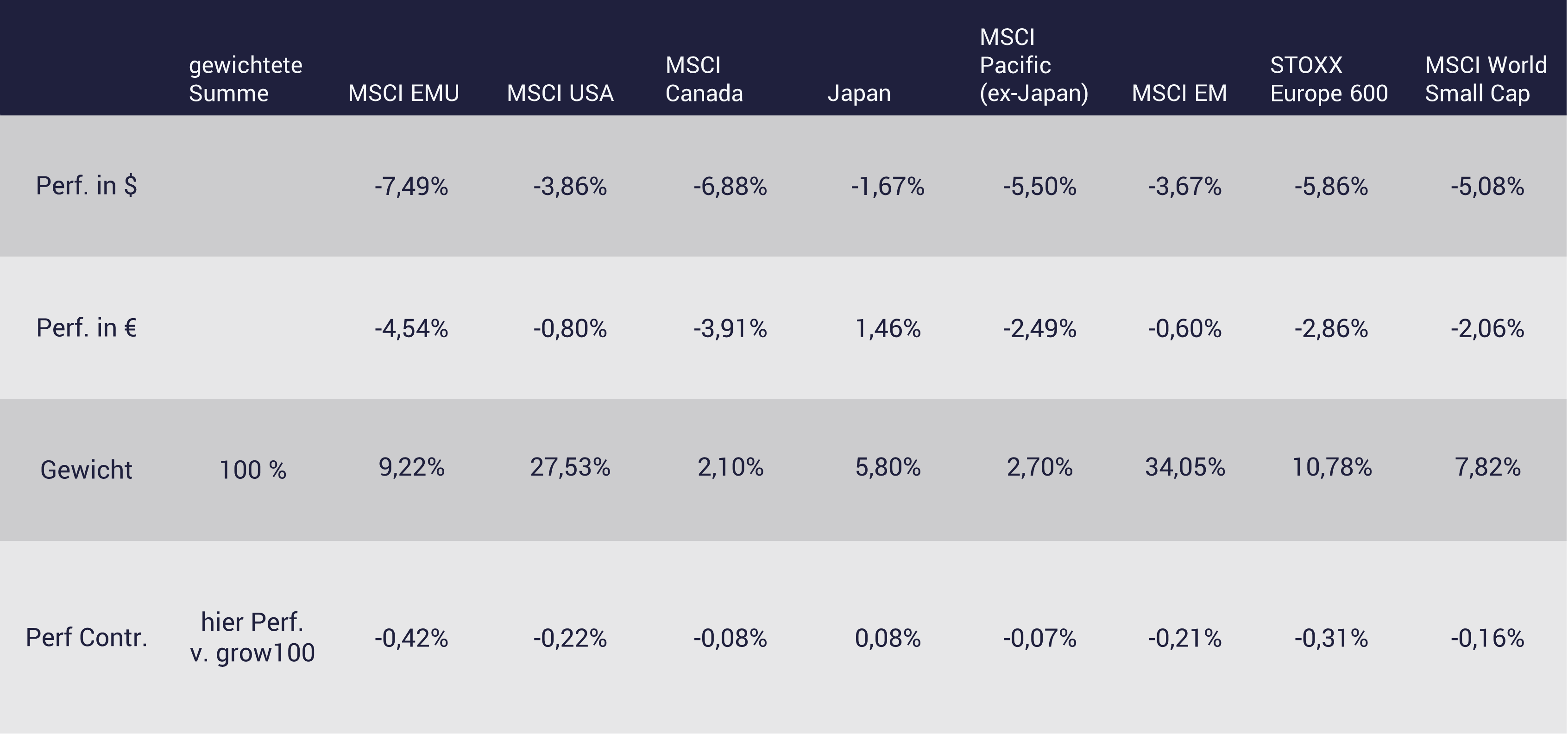

Wie stark haben einzelne ETFs zur Wertentwicklung beigetragen?

Während Aktien einen negativen Beitrag zur Wertentwicklung leisteten, lässt sich bei Staatsanleihen durch das gestiegene Zinsniveau in den Strategien grow20 bis grow70 ein leicht positiver Effekt verzeichnen.

Bei den Aktien-ETFs auf außereuropäische Indizes wirkt sich zudem der gestiegene US-Dollar aus.

- Deutlich wird dies insbesondere beim ETF auf den japanischen Aktienmarkt: In Euro ergibt sich ergibt sich eine positive Entwicklung (+1,46 %), auch wenn sich in US-Dollar ein Minus ergibt. Für growney-Anleger ist die in Euro gemessene Performance allerdings die entscheidende.

- Leicht negativ entwickelten sich die ETFs auf Aktien aus Schwellenländern (-0,6 % in Euro) US-Aktien (-0,8 %).

- Der ETF auf SmallCaps erzielte (in Euro) eine Performance von -2,06 %.

- Entwicklung des ETF auf Aktien aus der Pazifik-Region (ohne Japan): -2,49 %.

- Mit -3,91 % war auch die Entwicklung des ETF auf den MSCI Canada negativ.

- Besonders stark im Minus waren die ETFs auf Aktien aus der Eurozone: -4,54 %. Diese Werte hatten in den letzten Quartalen besonders stark zugelegt und erlebten jetzt eine Gegenbewegung. Der ETF auf den EuroStoxx 600 war erzielte -2,86 %.

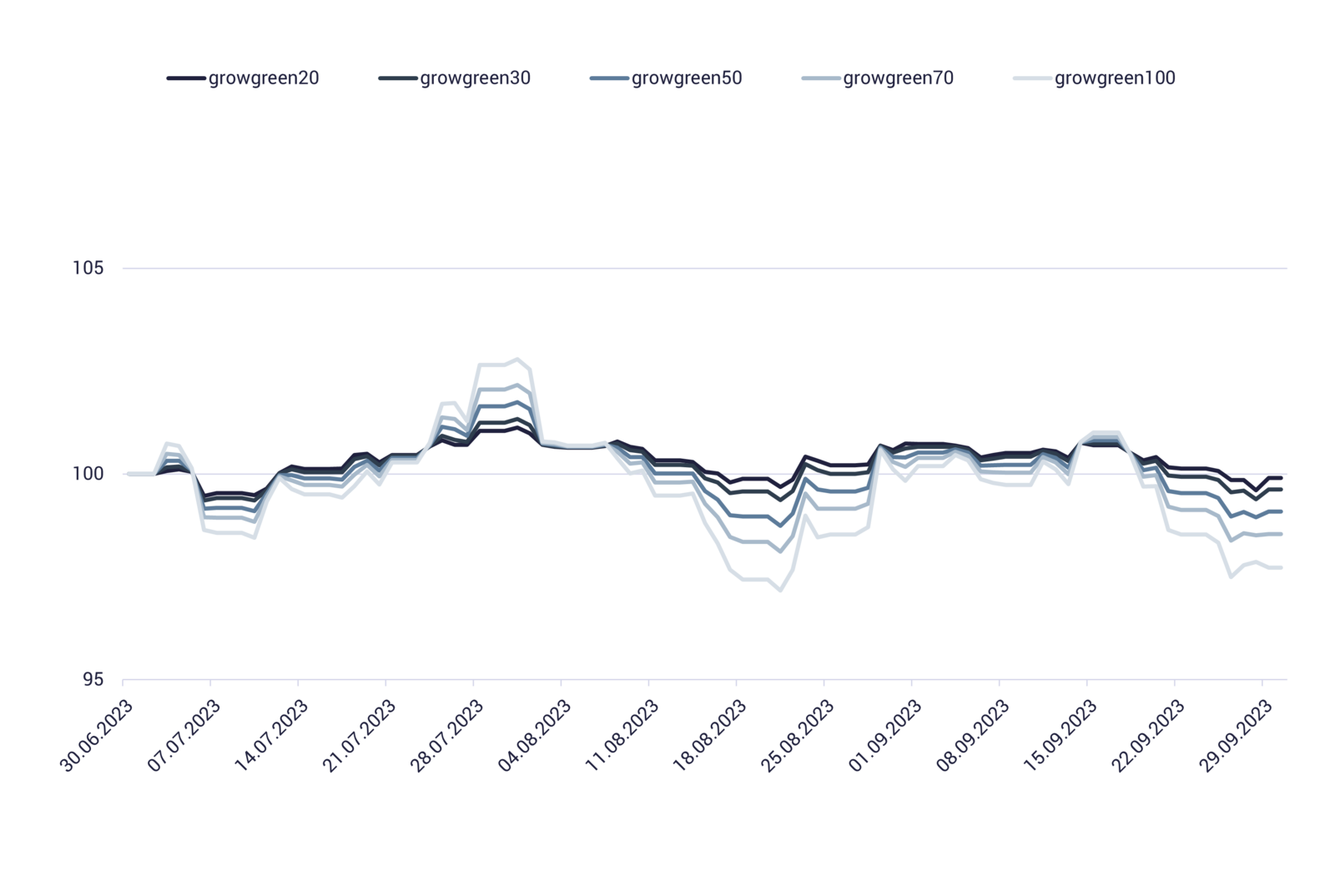

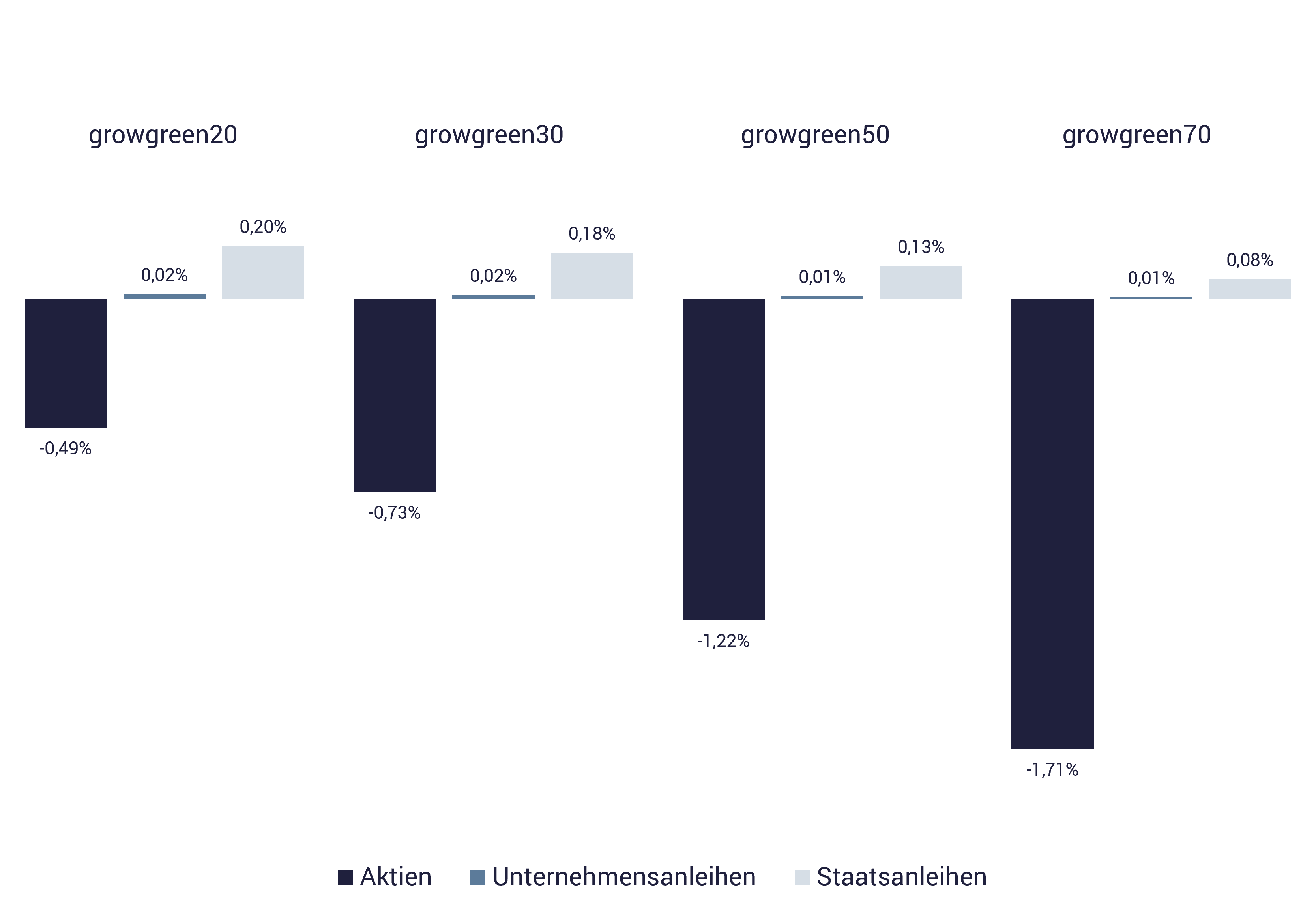

Nachhaltige Strategien ebenfalls im Minus

Auch für die nachhaltigen Anlagestrategien von growney war im 3. Quartal 2023 ein Minus zu verzeichnen. Für die einzelnen Strategien bedeutete das:

- growgreen20: -0,27 %

- growgreen30: -0,54 %

- growgreen50: -1,08 %

- growgreen70: -1,63 %

- growgreen100: -2,45 %

Durch Ein- bzw. Auszahlungen im Zeitraum 1. Juli bis 30. September können sich individuell andere Werte ergeben. Das gilt auch für Sparpläne.

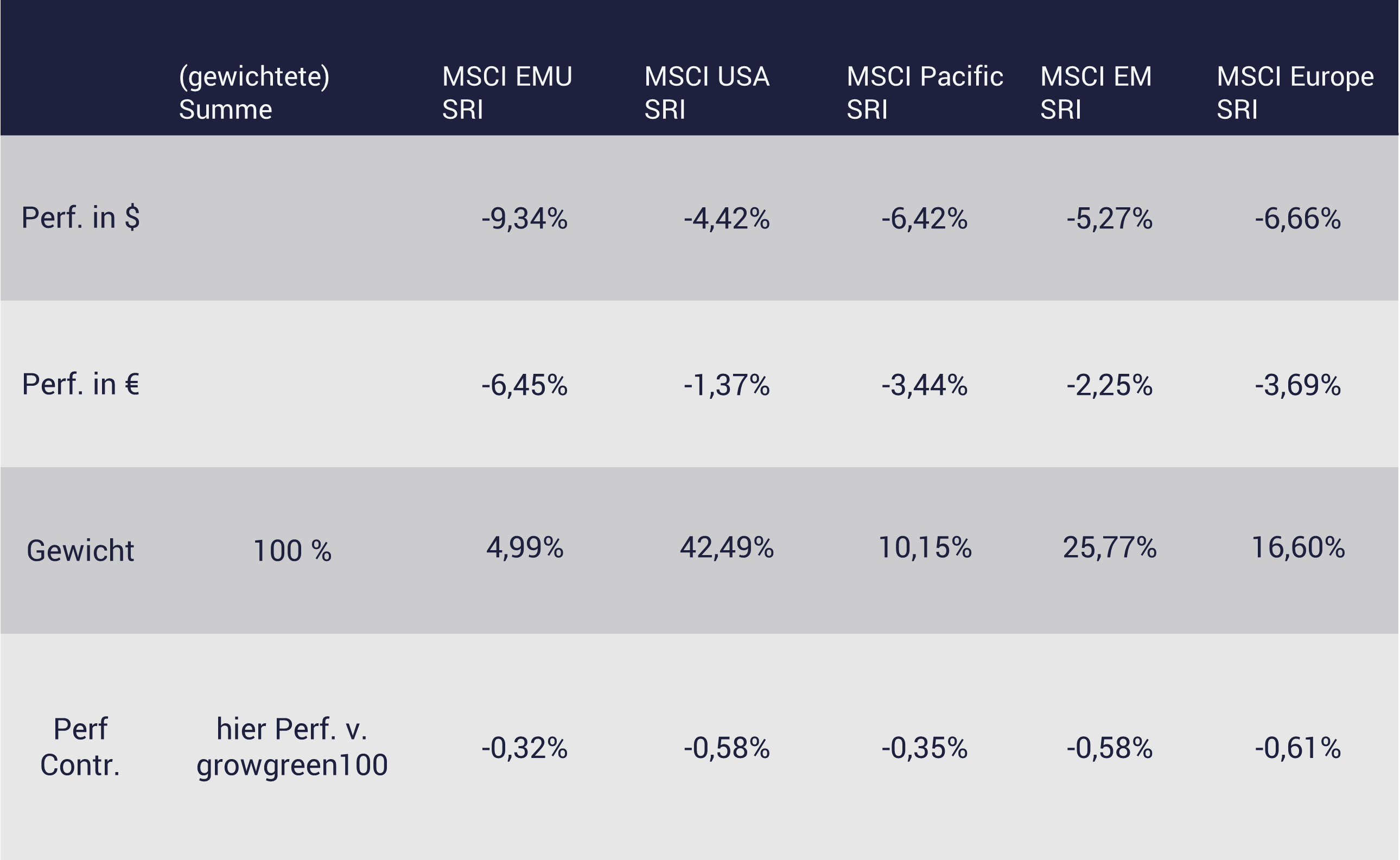

Aufteilung nach Assetklassen und ETFs

Nachhaltige Aktien waren im 3. Quartal deutlicher im Minus als in den klassischen Anlagestrategien. Anleihen – sowohl Staatsanleihen wie nachhaltige Unternehmensanleihen – konnten dagegen einen positiven Beitrag für die Strategien growgreen20 bis growgreen70 leisten.

Bei nachhaltigen Aktien-ETFs auf außereuropäische Indizes wirkte sich ebenfalls der gestiegene Kurs des US-Dollar aus.

- Der ETF auf den MSCI USA SRI erreichte in Euro ein Ergebnis von -1,37%.

- Der ETF auf nachhaltige Aktien aus Schwellenländern war mit -2,25 % im Minus.

- Beim ETF auf den MSCI Pacific SRI waren es -3,44%.

- Besonders stark waren auch hier europäische Aktien betroffen: Bei Aktien aus der Eurozone waren es -6,45 %, beim ETF auf den MSCI Europe SRI -3,69 %.

Aktuelles von growney

Neue Auszeichnungen

Qualität, Strategie, Service und Kommunikation von growney sind auch in den letzten drei Monaten erneut ausgezeichnet worden. Im Einzelnen gab es folgende Auszeichnungen:

- Finanz-Award 2023: Für ntv werden jedes Jahr die besten Finanzangebote und die Servicequalität ausführlich untersucht. growney ist Preisträger in der Kategorie Robo-Advisor.

- 5 Sterne im Robo-Advisor-Test von CAPITAL: growney gehört zu den Top-Anbietern, die im Test 5 von 5 möglichen Sternen erhalten.

- Marken-Champion bei der WELT: Mit Silber wird growney bei der Markenstudie in der Tageszeitung WELT ausgezeichnet. Für die Untersuchung wurden Tausende Kunden befragt.

- Gleich eine doppelte Auszeichnung gab es von FOCUS MONEY: Beim Digitalen Service als Finanzexperte landete growney auf Platz 1 (Heft 30/2023), bei einer Untersuchung zu den Branchenvorreitern gab es die Note Herausragend (Heft 36/2023).

- Internationales Aufsehen gab es auch für die Kampagne STOP THE RISE für nachhaltige Geldanlage: U.a. für Konzeption und Umsetzung der Kampagne erhielt die Agentur fischerAppelt relations einen Preis bei den New York Advertising Awards.

Alle Auszeichnungen für growney

Schon mehr als 1.000 Bäume in Deutschland gespendet

Für jedes neue nachhaltige Anlageziel von growney-Kunden wird seit einigen Monaten ein Baum in Deutschland gespendet. In Zusammenarbeit mit Forstämtern werden Waldflächen so gezielt aufgeforstet. Ziel: dem Klimawandel entgegentreten.

Mittlerweile konnten so schon über 1.000 Bäume gespendet werden.

Keine Sorge um das PFOF-Verbot

Die deutsche Fintech-Branche diskutiert über das PFOF-Verbot. Neobroker sollen so die Orders ihrer Kunden nicht mehr gegen Provision an bestimmte Handelshäuser abgeben können. Hat das auch Auswirkungen auf mein growney-Depot, wollten einige Kunden von uns wissen? Die Antwort: Nein. Denn weder growney noch die Depotbank bekommt Provisionen von ETF-Anbietern oder Handelshäusern.Warum das PFOF-Verbot sogar nützlich sein kann, machen wir in diesem Interview mit der Zeitschrift CAPITAL deutlich.

Tagesgeld/Festgeld: Neue Zinsangebote

Im 3. Quartal 2023 sind weitere Zins-Angebote für Tagesgeld und Festgeld hinzugekommen. Aktuell können Sie sich bis zu 4,45 % Nominalzins p.a. sichern. Für Tagesgeld gibt es zwischen 3,18 und 3,25 % p.a.

Zu den AngebotenDer Wert Deiner Kapitalmarktanlage kann fallen oder steigen.