Rentenpaket II: Das passiert mit unserer Rente

Die Änderungen in der Übersicht:

- Das Rentenniveau von mindestens 48 % soll garantiert werden.

- Perspektivisch steigen die Beiträge zur gesetzlichen Rentenversicherung.

- Zusätzlich zu den Beiträgen sollen Investitionen am Kapitalmarkt zur Finanzierung der Rente beitragen.

- Dazu soll eine Stiftung „Generationenkapital“ mit Milliarden-Investments eingerichtet werden.

- Wer für seine Altersvorsorge von der Wertentwicklung an den Kapitalmärkten profitieren will, kann seine Aktienrente privat umsetzen.

Anfang März 2024 hatten Arbeitsminister Hubertus Heil (SPD) und Finanzminister Christian Lindner (FDP) das Rentenpaket II der Öffentlichkeit vorgestellt. Die Bundesregierung hat die Maßnahmen am 29. Mai 2024 beschlossen. Der Beschluss war mehrere Wochen verschoben worden, nachdem die FDP Zweifel an der Finanzierung hatte.

Senkung der Rentenhöhe soll verhindert werden

Das Rentenniveau ist grundsätzlich an die Bevölkerungsentwicklung gekoppelt. Sinkt die Anzahl der Arbeitnehmer, die Rentenversicherungsbeitrag bezahlen, sinkt auch die Rentenhöhe. Bislang galt dafür eine Untergrenze von rund 48 %. Diese Regelung läuft aber 2025 aus.

Bedeutet: Werden die Regelungen zur Rente 2024 nicht geändert, könnte die Höhe der Renten schon bald sinken. Das Bundesarbeitsministerium gibt an, dass dann z.B. ab 2040 nur noch ein Rentenniveau von 44,9 % gelten würde. Auch die Bundesbank hatte bereits berechnet, dass die Höhe der Renten in den kommenden Jahren sinken wird.

Die Details der Bundesbank-Berechnungen

Mit dem Rentenpaket II soll hingegen das Mindestniveau auf 48 % festgeschrieben werden. Problem dabei: Das kostet Geld.

Erklärung zum Rentenpaket II: Was bedeutet ein Rentenniveau von 48 %?

Doch was heißt das genau – ein Rentenniveau von 48 %? Bezieht sich das auf das letzte Gehalt vor Rentenbeginn?

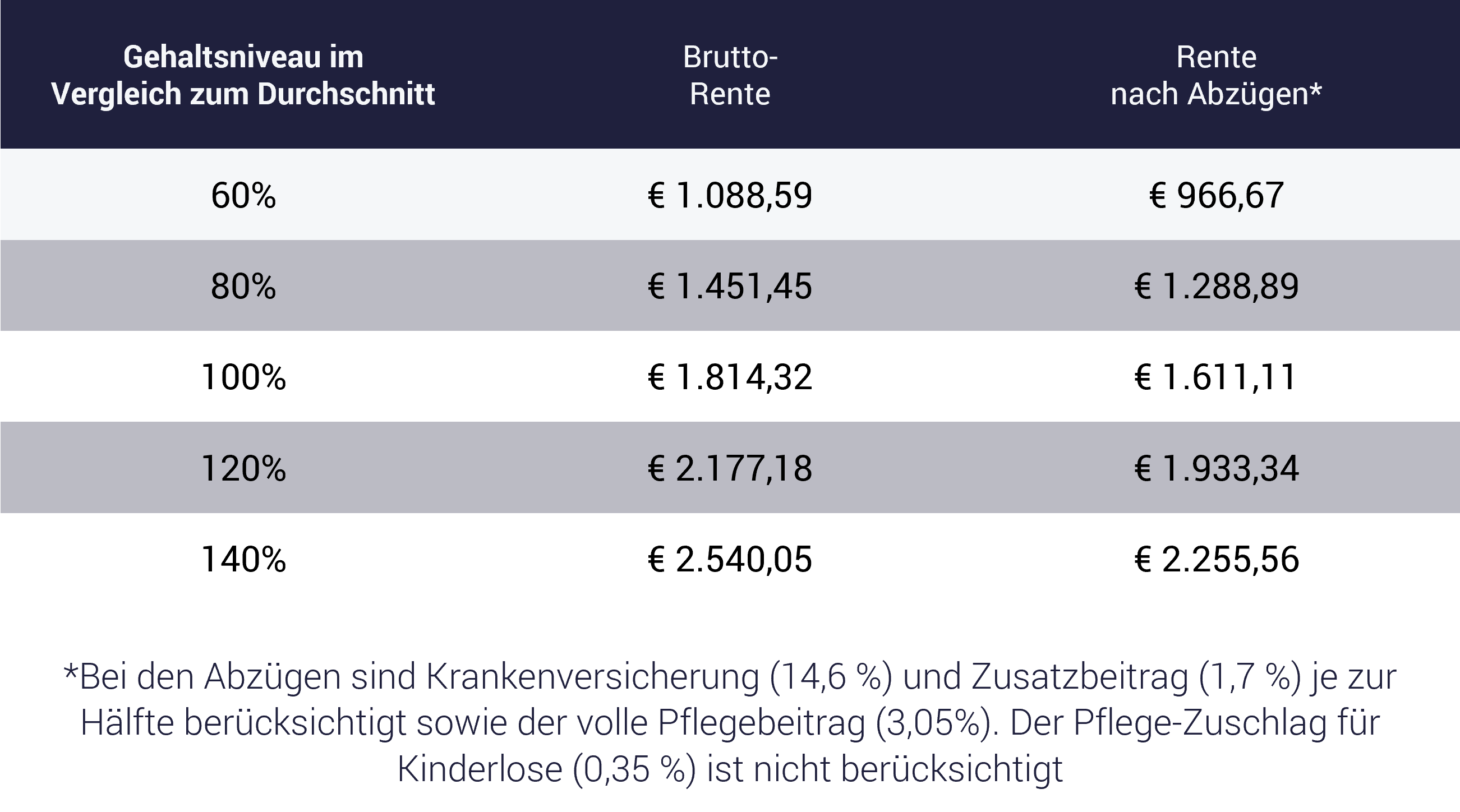

Nein, die Rentenhöhe zu berechnen ist weitaus komplizierter. Es handelt sich um einen Durchschnittswert. Das Rentenniveau von 48 % bedeutet: Wer immer exakt so viel verdient hat wie das Durchschnittsgehalt in Deutschland, bekommt eine Brutto-Rente in Höhe von 48 % des heutigen Durchschnittsgehalts (2024: € 3.779,83 im Monat).

In der Praxis kommt eine solche Lohnentwicklung natürlich nicht vor. Hinzu kommen noch die unterschiedlichen Lohnniveaus in Ost- und Westdeutschland. Das macht es so schwer, wenn man die eigene Rentenhöhe berechnen will.

Gibt es bei der gesetzlichen Rente eine Rentengarantie?

Mit dem Rentenpaket II soll das Rentenniveau bis zum 30. Juni 2040 auf 48 % festgeschrieben werden. Zudem wird in dem Gesetz garantiert, dass auch bei einer – sehr unwahrscheinlichen – negativen Entwicklung des deutschen Durchschnittsgehalts die Rente nicht sinken würde.

Diese Rentengarantie gilt allerdings nur bis zum Sommer 2040. Wie es danach weitergeht, wird erneut durch ein Gesetz zu regeln sein.

Was bedeutet das für die Beiträge zur staatlichen Rente?

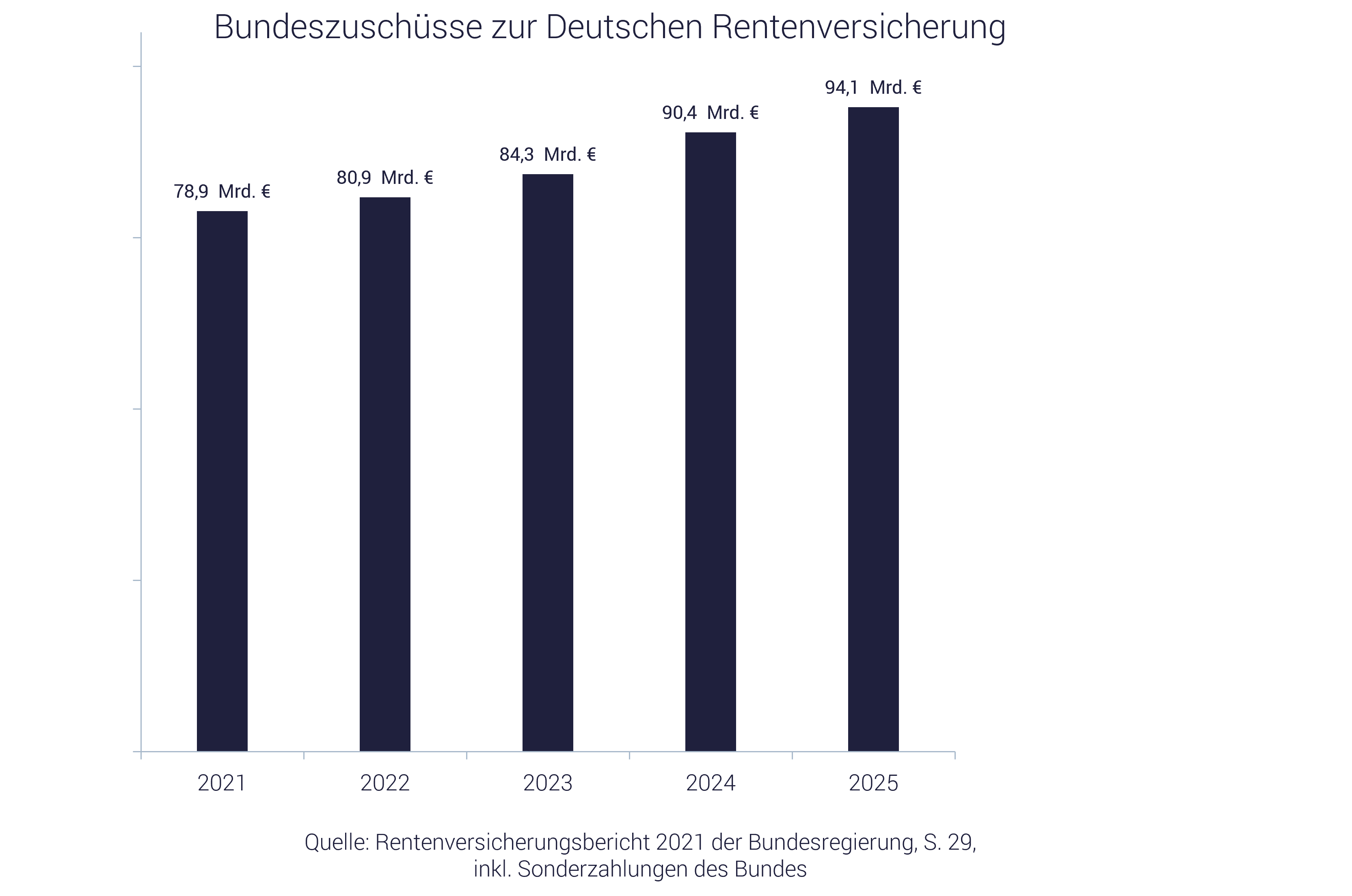

Die voraussichtlich höheren Kosten für die staatliche Rente müssen irgendwie finanziert werden. Schon aktuell reichen die Beiträge zur Rentenversicherung nicht aus, um die Rentenansprüche zu begleichen. Knapp 100 Milliarden Euro zahlen Bund und Länder als Zuschuss an die Deutsche Rentenversicherung, damit die Rentenzahlungen erfolgen können.

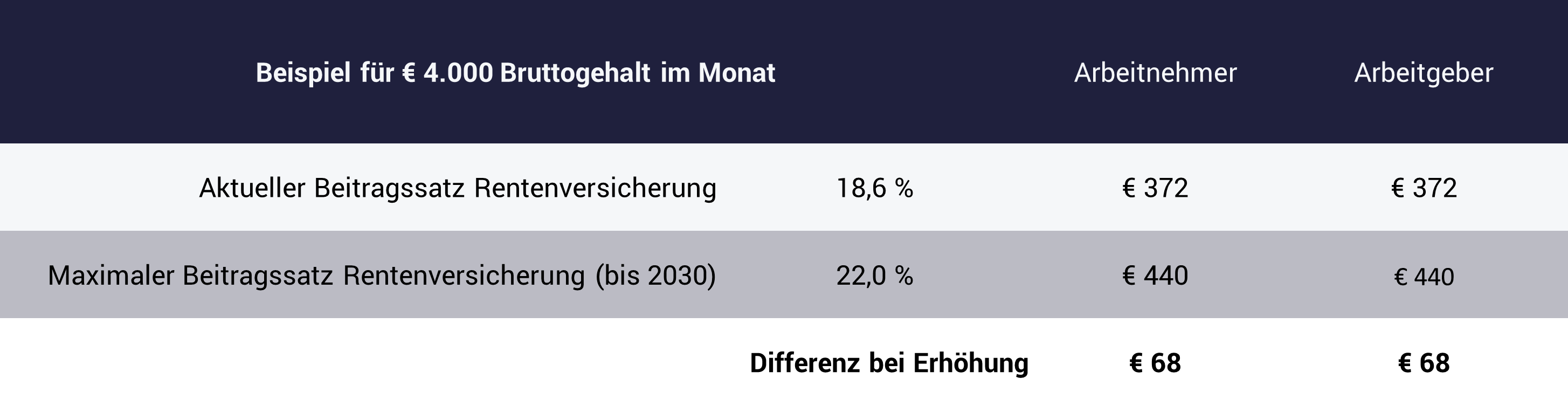

Mit dem Festschreiben des Rentenniveaus auf 48 % steigt die Wahrscheinlichkeit, dass die Rentenversicherungsbeiträge steigen. Das Arbeits- und Sozialministerium rechnet damit, dass die Beiträge „bis zum Jahr 2027 stabil bleiben“ – also bei 18,6 % des Bruttogehalts, danach aber steigen können. Gesetzlich ist geregelt, dass der Rentenversicherungsbeitrag bis 2030 maximal 22 % des Bruttolohns betragen darf.

Bei einem Bruttogehalt von monatlich € 4.000 könnte der Rentenversicherungsanteil für Arbeitgeber und Arbeitnehmer bis 2030 um jeweils 68 Euro im Monat steigen. Danach ist von einer weiteren Steigerung auszugehen. Der Beitrag werde „nach den aktuellen Vorausberechnungen nur sehr geringfügig “ über 22 % liegen, so die Schätzung des Arbeits- und Sozialministeriums.

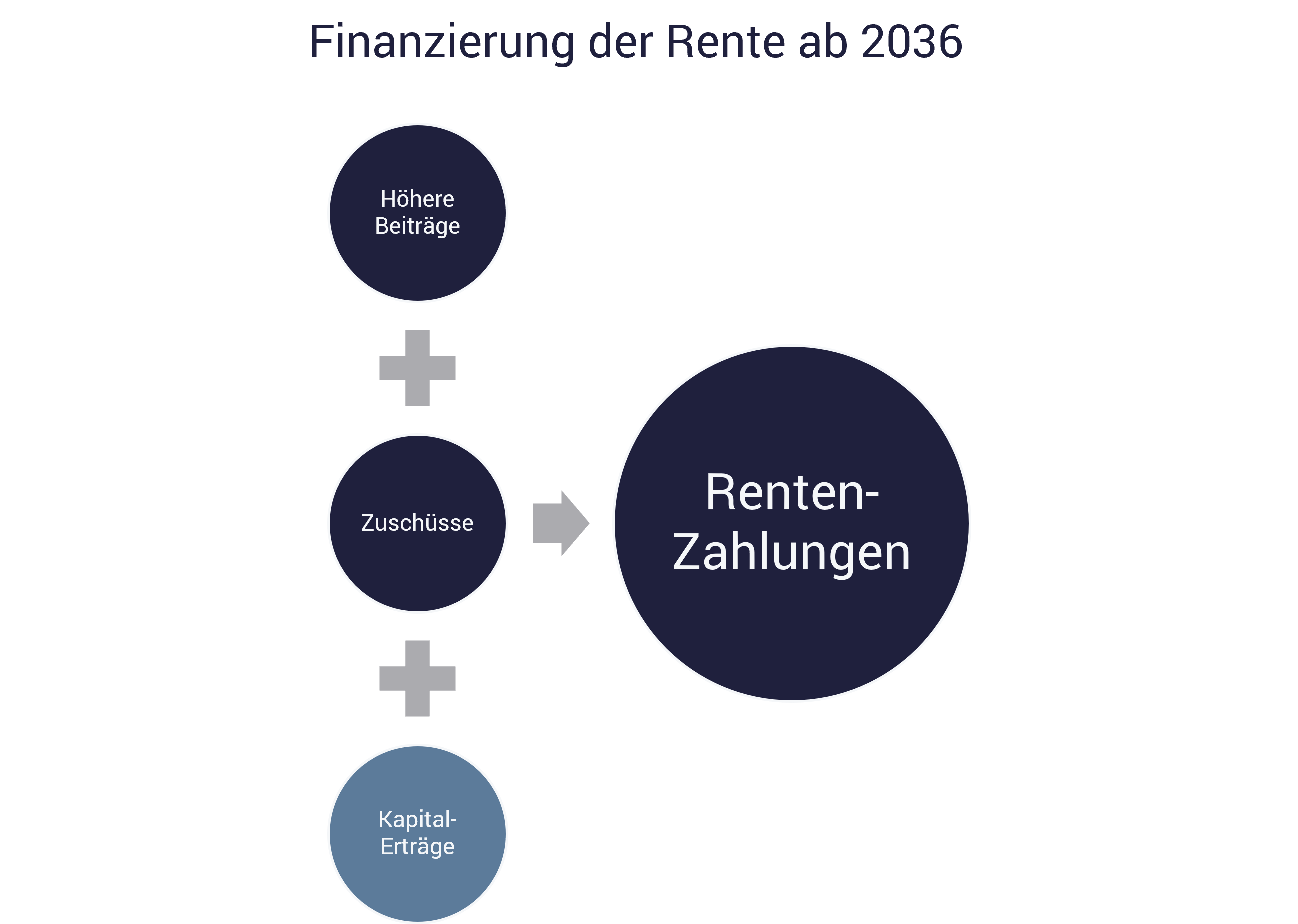

Zukunft der Rente: 2024 beginnt das Investieren

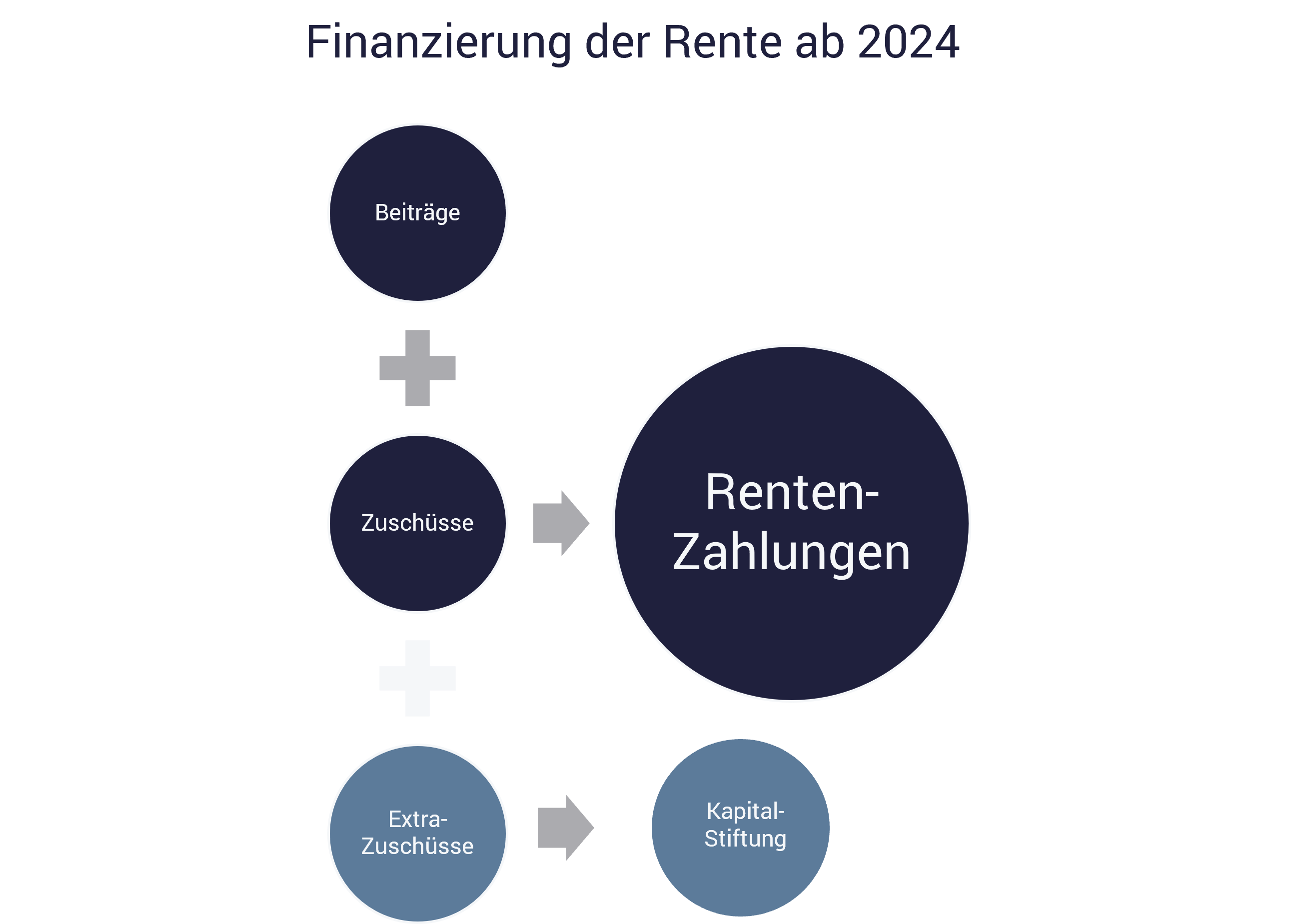

Die Bundesregierung will zusätzlich eine neue Finanzierung der Rente. 2024 soll erstmals ein Milliardenbetrag als „Generationenkapital“ angelegt werden. Die Rede ist von 10 oder 12 Milliarden Euro in diesem Jahr. Auch in den folgenden Jahren sollen Einzahlungen erfolgen, durchschnittlich 10 Milliarden pro Jahr.

Das Geld soll zusätzlich zu den Beträgen der Arbeitnehmer und Arbeitgeber sowie zu den Bundeszuschüssen gezahlt werden. Ziel: Das „Generationenkapital“ soll anders als Beiträge und Zuschüsse nicht direkt wieder ausgegeben, sondern an den Kapitalmärkten investiert werden. So soll eine zusätzliche Finanzierungs-Säule für die staatliche Rentenversicherung entstehen.

Funktioniert das Generationenkapital wie eine Aktienrente?

Schon mehrfach ist über die Möglichkeit einer Aktienrente in Deutschland diskutiert worden. Doch das Generationenkapital funktioniert nach einem abweichenden Prinzip:

- Beim Generationenkapital wird für die Gesamtsumme aller Versicherten Kapital eingezahlt und zur Finanzierung der späteren Rentenzahlungen verwendet. Die Verwaltung übernimmt eine Stiftung, angelegt wird nach bestimmten Richtlinien.

- Bei der Aktienrente wird dagegen ein Teil des individuellen Rentenbeitrags für den jeweiligen Versicherten am Kapitalmarkt angelegt und damit sein persönliches Rentenkonto ergänzt. So können persönliche Präferenzen des Arbeitnehmers berücksichtigt werden.

Gemeinsam ist beiden Modellen, dass durch die Rendite am Kapitalmarkt über die Zeit zusätzliches Vermögen gebildet wird, so dass die Finanzierungslücke verringert wird.

Aktienrente: Vor- und nachteile

Wie wird das Generationenkapital ausgezahlt?

Das Generationenkapital soll wachsen und durch die Rendite der Geldanlage Erträge bringen.

Ausgezahlt werden und damit zur Finanzierung der Rente beitragen, sollen die Erträge aber erst ab 2036. Dabei soll das Generationenkapital selbst nicht ausgezahlt werden, sondern erhalten bleiben. Nur die Erträge werden ausgezahlt.

Sie werden allerdings nur einen Teil der Finanzierungslücke wettmachen können. Gerade einmal mit einem Zehntel der heute notwendigen staatlichen Zuschüsse kann die Deutsche Rentenversicherung dann rechnen.

Und dabei wird die Finanzierungslücke noch deutlich zunehmen. Denn in den nächsten Jahren werden die geburtenstarken Jahrgänge der Boomer-Generation in Rente gehen – ohne dass in gleichem Ausmaß neue Beitragszahler hinzukommen.

Wer profitiert vom Rentenpaket II?

- Die Stabilisierung des Rentenniveaus nutzt allen, die bereits Rentner sind.

- Auch für alle, die bis 30. Juni 2040 in Rente gehen, ist das festgelegte Rentenniveau von 48 % erst einmal eine gute Nachricht. Grob gesagt sind das alle, die Jahrgang 1973 oder älter sind. Eine empfindliche Rentenlücke ist aber auch für diese Jahrgänge zu erwarten.

Gibt es eine Mehrbelastung durch das Rentenpaket II?

- Alle, die ab 2027 Beitragszahler der gesetzlichen Rentenversicherung sind, müssen sich auf höhere Beiträge einstellen. Jüngere Jahrgänge trifft das besonders stark, weil sie noch einen längeren Zeitraum haben, bis sie irgendwann in Rente gehen.

- Steuerzahler finanzieren in den kommenden Jahren nicht nur die steigenden Zuschüsse zur Rentenversicherung, sondern auch den Aufbau des Generationenkapitals.

- Da Arbeitgeber 50 % des Rentenversicherungsbeitrags übernehmen müssen, entsteht auch für Unternehmen eine Mehrbelastung durch höhere Beitragssätze.

Kann ich eine Aktienrente privat organisieren?

Die Idee einer Aktienrente - also mit einem Teil der eigenen Rentenversicherungsbeiträge Kapital für die Rente aufzubauen – wird mit dem Rentenpaket II nicht umgesetzt. Ziel des Generationenkapitals ist vielmehr, den drohenden Anstieg der notwendigen Staatszuschüsse in der Zukunft abzumildern.

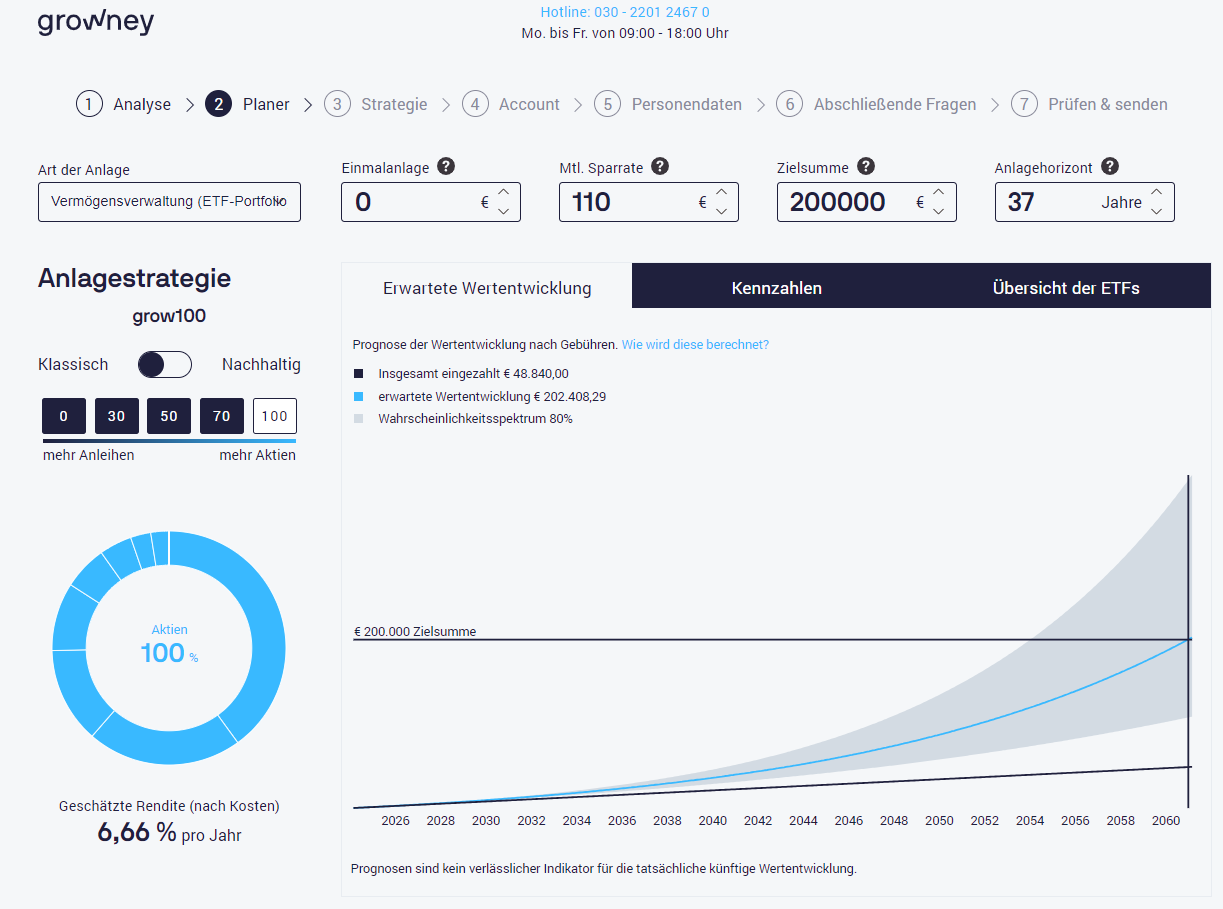

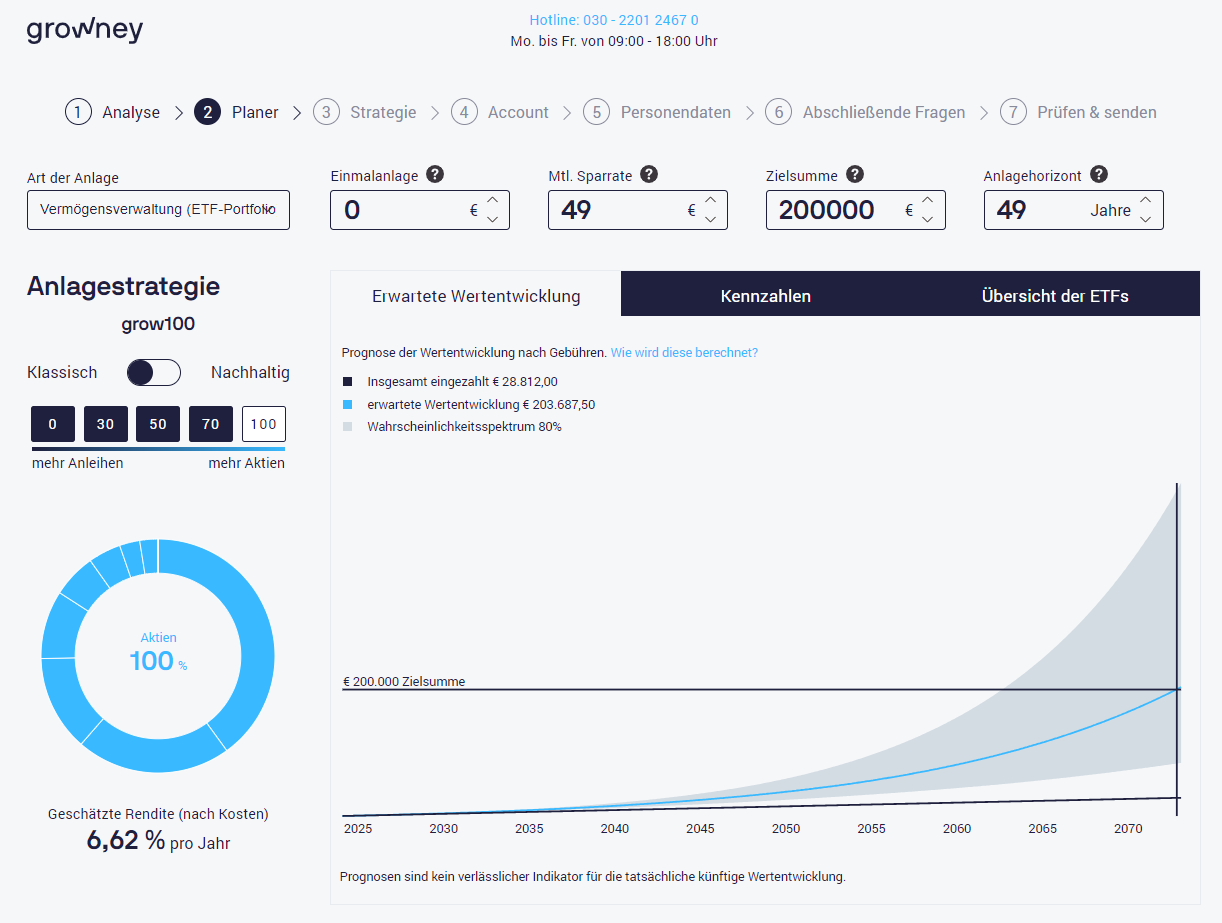

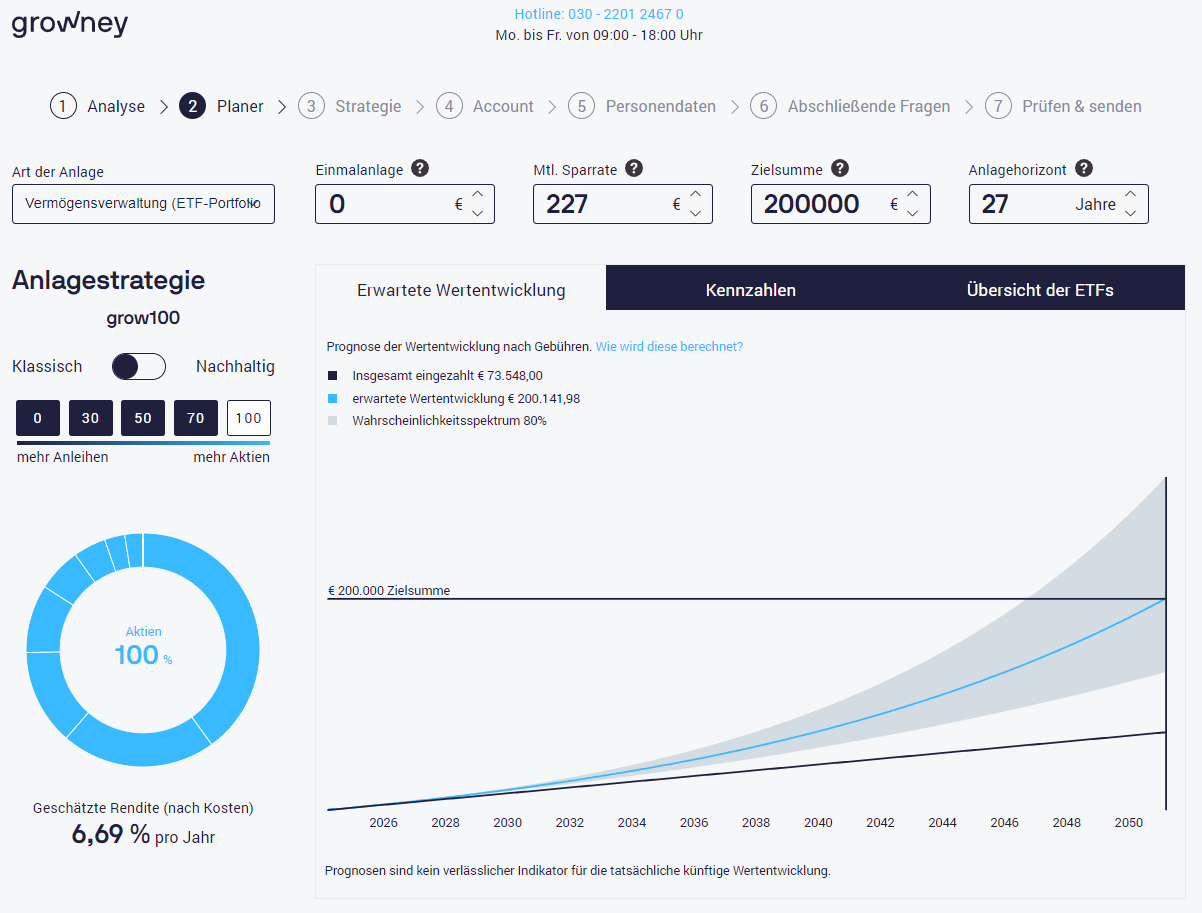

Natürlich kann jeder seine eigene Aktienrente privat organisieren, z.B. als ETF-Sparplan. Je mehr Zeit dabei noch bis zur Rente bleibt, um so stärker profitiert man dabei von der Marktentwicklung und dem Zinseszinseffekt.

- Schon mit einer monatlichen Sparrate von knapp 110 Euro kann man als 30-Jähriger ein Kapital von rund 200.000 Euro bis zur Rente aufbauen.

- Als 18-Jähriger reichen bereits unter 50 Euro.

- Ein 40-Jähriger müsste monatlich 227 Euro anlegen, um zum Renteneintritt ein Kapital von 200.000 Euro aufbauen zu können.

Der Berechnung liegt eine durchschnittliche jährliche Rendite von knapp 6,7 % (nach Kosten) zugrunde. Eventuelle Steuern sind nicht berücksichtigt. Zur Zeit wird diskutiert, ob ergänzend zum Rentenpaket II eine Steuerbegünstigung für Sparpläne zur Altersvorsorge kommen wird. Die Entscheidung darüber dürfte sich aber noch eine Zeit hinziehen.

Statt darauf zu warten, ob dies tatsächlich passiert, lohnt es sich einfach anzufangen. Ein einziger Sparplan genügt, um das Thema Aktienrente privat zu organisieren.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.