Anleihen kaufen – lohnt sich das derzeit?

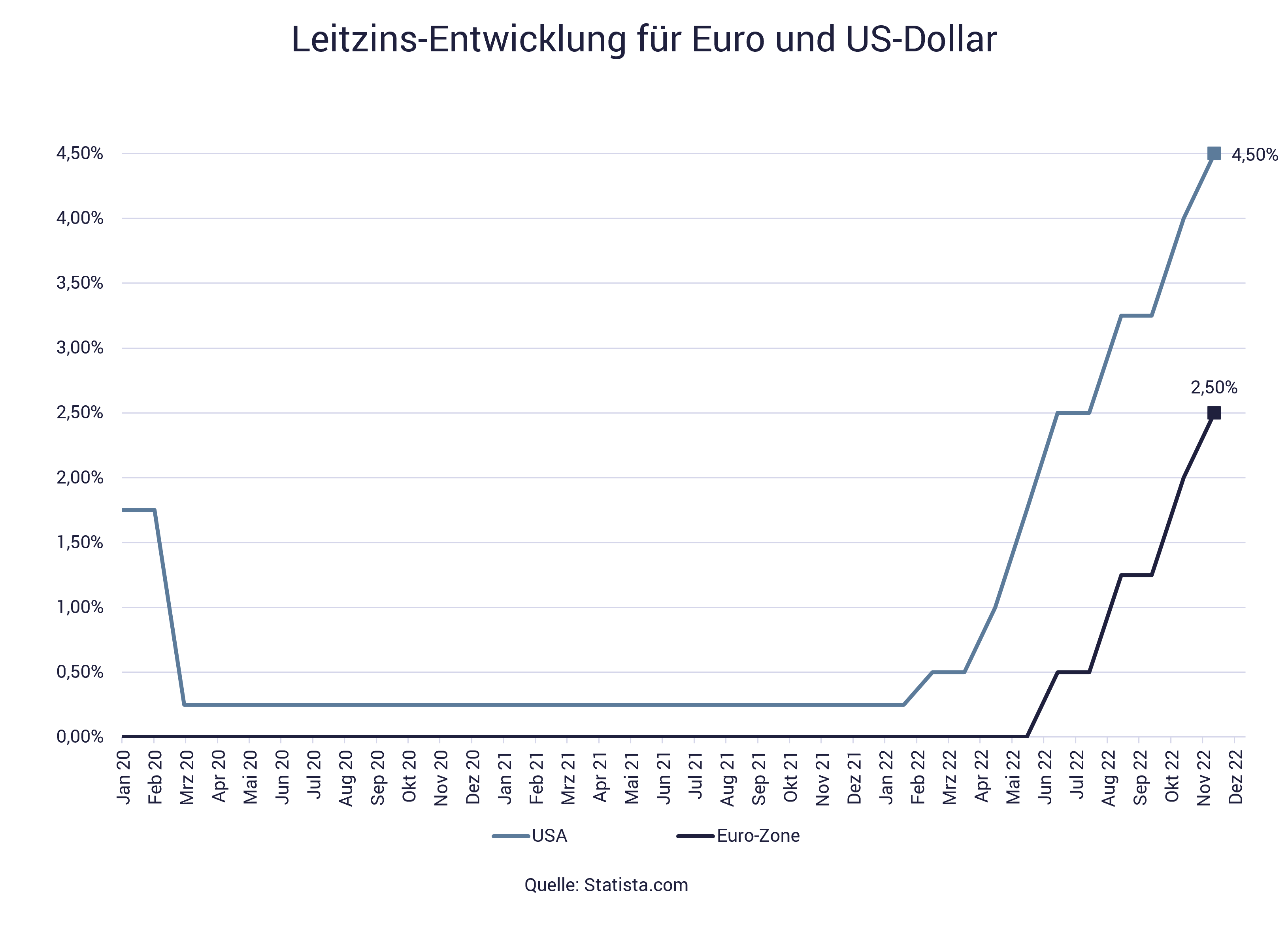

In den USA liegt der Leitzins mittlerweile bei 4,5 Prozent, der Euro-Leitzins beträgt 2,5 Prozent. Der jeweilige Leitzins hat starken Einfluss auf Anleihen, die für Staaten und Unternehmen ein wichtiges Finanzierungsinstrument darstellen. Je höher der Leitzins, desto teurer wird es für Unternehmen und Staaten, Kredite zu finanzieren und Investitionen anzuschieben.

Was sind Anleihen? Beispiele

Mit einer Anleihe wird Geld zu einem bestimmten Zinssatz verliehen. Staaten und Firmen nehmen so am Kapitalmarkt Schulden auf, um den Staatshaushalt oder ihre Geschäfte bzw. Innovationen zu finanzieren. Man unterscheidet dabei auch zwischen Staatsanleihen und Unternehmensanleihen.

Dabei wird bei festverzinslichen Anleihen neben dem Zinskupon auch die Laufzeit festgelegt. Folgende klassische Laufzeitenbänder gibt es: kurzfristige Anleihen (1 bis 3 Jahre), mittelfristige Anleihen (4 bis 6 Jahre) und langfristige Anleihen (7 bis 10 Jahre).

Mehr zum Thema: Was sind Anleihen

Aktuelle Entwicklung von Anleihen: Risiko bleibt die Zinsentwicklung

Das doch recht schnelle Umschalten der Zentralbanken von der Nullzinspolitik zum aktuellen Zinsniveau hat im Jahr 2022 die Anleihenmärkte stark beeinflusst:

- Aktuell neu aufgelegte Anleihen sind durch höhere Zinssätze gekennzeichnet.

- Ältere Anleihen, die im Zinstief herausgegeben wurden, sind dagegen kaum noch verkaufbar. Für solche Anleihen mit Niedrigzins finden sich keine Käufer – schließlich können diese stattdessen ja auch neuere Anleihen kaufen, die einen höheren Zinskupon zusichern.

- Folglich fallen die Kurse für ältere Anleihen. Das wirkt sich negativ auf Anleihen-Indizes und damit auch auf Anleihen-ETFs aus.

- Erst wenn die Rendite der zu niedrigeren Zinsen herausgegebenen Anleihen nach den Kursverlusten ein Niveau erreichen, das mit den neu emittierten Anleihen vergleichbar ist, werden Investoren wieder einsteigen.

- Dieser Effekt ist umso stärker, je länger eine Anleihe noch läuft. Wer 2021 zu Minizinsen eine 10-jährige Anleihe gekauft hat, sieht sich schließlich damit konfrontiert, dass er für die gesamte Laufzeit voraussichtlich geringere Zinserträge hat als sie derzeit marktüblich sind.

Das führt derzeit zu einer außerordentlichen Marktsituation: Normalerweise reagieren Anleger auf schwierige Phasen an den Aktienmärkten, indem sie Anleihen kaufen, um von festen Zinssätzen zu profitieren. Die Kombination verschiedener Marktfaktoren zur gleichen Zeit (Energiekrise, drohende Rezession bei gleichzeitig starkem Zinsanstieg) führt aber dazu, dass neben den Aktienmärkten auch die Anleihenmärkte im zurückliegenden Börsenjahr im Minus sind.

Anleihenmärkte teilweise stärker im Minus als Aktienmärkte

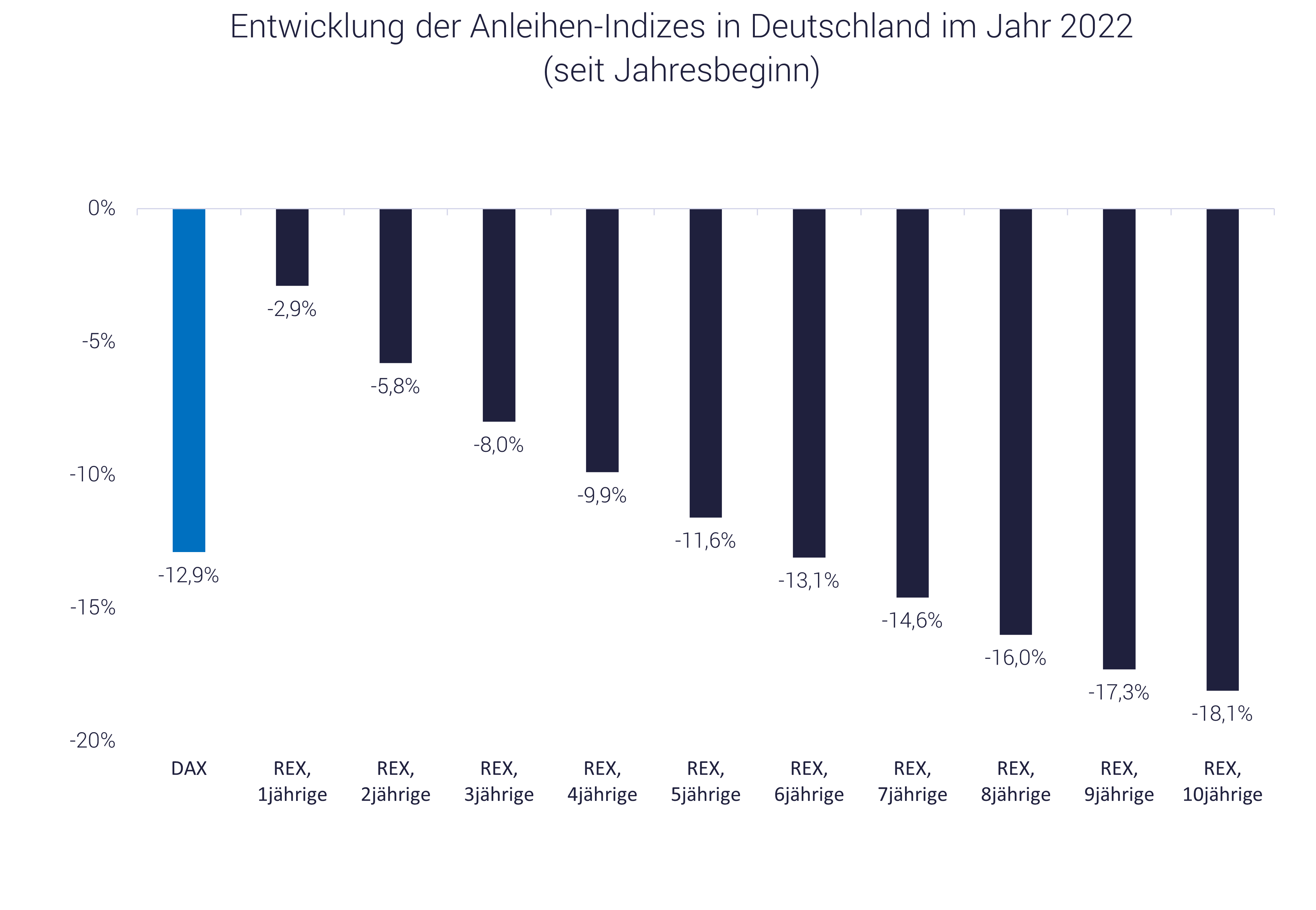

Dieser Effekt ist vor allem auf das schnelle Tempo der Zinserhöhungen zurückzuführen und zeigt sich beispielhaft an der Entwicklung des Rex, des deutschen Rentenindex, in diesem Jahr. Der Rex fasst die Kurse verschiedener deutscher Anleihen (auch als „Rentenpapiere“ bezeichnet) zusammen und ermöglicht so einen Überblick über die Entwicklung des Marktes in Deutschland. Dabei unterscheidet der Rex auch Papiere mit unterschiedlicher Laufzeit.

Deutlich wird so, dass langfristige Anleihen dieses Jahr besonders stark von der Gesamtentwicklung getroffen wurden. Die Indizes für Anleihen mit mehr als 4 Jahren Laufzeit entwickelten sich demnach schlechter als der deutsche Aktienindex Dax.

Die negative Performance macht aber auch vor den Kursen von Anleihen mit kürzerer Laufzeit nicht Halt. Auch das liegt am schnellen Anstieg der Zinsen:

- Zwar gibt es (wie übrigens auch beim Tages- und Festgeld) mittlerweile wieder Zinsen, wenn Anleger Anleihen kaufen.

- Die Aussicht auf weiter steigende Zinsen bedeutet allerdings ein Kursrisiko: Schließlich wird sich für die Anleihen kaum ein Käufer finden lassen, wenn die Zinsen weiter steigen und der Zinskupon der Anleihe damit unter dem künftigen Zinsniveau liegt.Das führt dazu, dass Anleger zwar eher kurzfristige Anleihen kaufen als sich längerfristig an einen Zinssatz zu binden, sich insgesamt auf dem Anleihenmarkt aber stark zurückhalten.

- Anleihen-ETFs, die Papiere mit kurzfristiger Laufzeit abbilden, sind dennoch aktuell im Minus, allerdings deutlich weniger stark als langfristige Anleihen.

Da irgendwann ein Ende der Minizinsen zu erwarten war – und damit ein besonders negativer Effekt auf langfristige Anleihen – hat growney beispielsweise bei den Staatsanleihen-ETFs nur Wertpapiere mit kurzen Laufzeiten berücksichtigt. Der Negativ-Effekt der aktuellen Sondersituation an den Märkten kann so zumindest teilweise abgemildert werden.

Anleihen: Vor- und Nachteile für Anleger

Wie alle anderen Wertpapiere haben auch festverzinsliche Anleihen Vor- und Nachteile:

(+) Es gibt einen fest vereinbarten Zinskupon, also einen jährlichen Zinsanspruch.

(+) Zur Fälligkeit – also dem Laufzeitende – wird das Kapital zurückgezahlt. Dadurch ist das Anleihen-Risiko kleiner als beispielsweise bei Aktien.

(+) Während der Laufzeit lassen sich Anleihen auch über den Börsenhandel verkaufen (wenn sich jemand findet, der die Anleihen kaufen möchte). Je nach Marktsituation lassen sich so möglicherweise Kursgewinne realisieren.

(-) Im Umfeld schnell steigender Zinsen lassen sich ältere Anleihen meist nur mit Verlust verkaufen. Wer das nicht will, hält die Papiere zum geringen Zinssatz bis zum Ende der Laufzeit.

(-) Für die Rückzahlung des Geldes sind die jeweiligen Emittenten zuständig, also die Herausgeber der Anleihen. Risiko der Anleger: Kann das jeweilige Unternehmen oder gar ein Staat nicht mehr zahlen, bekommen sie das verliehene Geld möglicherweise nur teilweise oder gar nicht wieder.

(-) Ist die jährliche Inflationsrate höher als der Zinssatz der Anleihe, entsteht Anlegern ein realer Kaufkraftverlust.

(-) Bei Anleihen in Fremdwährung besteht zudem ein Währungsrisiko: Wer ein oder zwei Prozentpunkte mehr Zinsen (z.B. für eine Anleihe in US-Dollar) bekommt, kann als Anleger aus dem Euroraum trotzdem am Ende weniger Rendite haben, wenn der Kurs des US-Dollars fällt.

Je nach der persönlichen Situation von Anlegern gilt es, bei den Anleihen Vor- und Nachteile sorgfältig abzuwägen. Grundsätzlich eignen sich Anleihen, Risiken von Anlegern zu verringern. Das betrifft sowohl das Schwankungs- wie das Kursrisiko – insbesondere bei einem Anlagehorizont von mehreren Jahren. growney verzichtet aber beispielsweise auf Anleihen in Fremdwährungen, um kein Währungsrisiko einzugehen. In den growney-Portfolios finden sich also nur Anleihen-ETFs aus dem Euroraum.

Soll ich jetzt Anleihen kaufen?

Angesichts der erwarteten weiteren Zinserhöhungen durch die Zentralbanken, ist die Zurückhaltung bei Anleihen rational. Schließlich besteht eine gute Aussicht auf höhere Zinsen, wenn Anleger zwei bis drei Monate bis zur nächsten Leitzinserhöhung abwarten. Sowohl die US-Notenbank Fed wie die EZB haben zuletzt sehr große Zinsschritte von 0,5 Prozentpunkten oder gar 0,75 Prozentpunkten vorgenommen und Anleger damit in der abwartenden Haltung bestärkt.

Eine Normalisierung ist dann zu erwarten, wenn sich das Tempo der Zinserhöhungen deutlich verlangsamt oder die Zinsen sogar wieder sinken. Dann lohnt es sich nämlich ganz klar, wenn Anleger auch langfristige Anleihen kaufen, um sich für die gesamte Laufzeit attraktive Zinssätze zu sichern.

Seitens der Fed in den USA gibt es bereits Äußerungen, die für 2023 oder 2024 auch wieder sinkende Zinsen andeuten. Voraussetzung dafür wäre allerdings, dass es mit den aktuellen Maßnahmen gelingt, die Inflation zu verringern.

Mittel- und langfristig bieten Anleihen damit wichtige Vorteile

- feste Zinsen zu einem bestimmten Zinssatz;

- geringere Volatilität, wenn Tempo und Höhe der Leitzinserhöhungen nachlässt;

- sinnvolle Ergänzung zur Absicherung des Depots (abhängig von finanziellen Zielen und Anlegertyp).

growney-Anleger müssen sich mit der Fragestellung „Soll ich jetzt Anleihen kaufen“ übrigens nicht selbst befassen. Unsere Aufgabe ist es, die Marktentwicklung ständig zu beobachten und das Portfolio bei Bedarf anzupassen. So beobachten wir natürlich auch die Situation an den Anleihemärkten, um für unsere Kunden die besten Anleihen-ETFs zu ermitteln.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.