Immobilien kaufen als Wertanlage - lohnt sich das?

Immer wieder ist es in den Medien zu hören und zu lesen: Die Immobilienpreise steigen, vor allem in Großstädten. Wohnraum ist ein knappes Gut geworden, die Nachfrage nach einem Eigenheim oder einer Eigentumswohnung ist extrem hoch - weil immer mehr Menschen Immobilien kaufen wollen.

In Deutschland betrifft das insbesondere Metropolen wie Berlin, Hamburg, München, Köln, Frankfurt, Düsseldorf, Stuttgart oder Leipzig, aber auch beliebter werdende Städte wie Potsdam, Freiburg, Rosenheim, Erlangen, Darmstadt, Wiesbaden, Kempten oder Heidelberg gehören mittlerweile zu besonders teuren Märkten für den Immobilienkauf.

Im 3. Quartal 2021 stiegen die Preise für Eigentumswohnungen oder -häuser dadurch im Durchschnitt stark an – bundesweit um 12 Prozent gegenüber dem Vorjahresquartal. Wer eine Immobilie kaufen will muss also mittlerweile mit knapp 4.000 Euro pro Quadratmeter rechnen (bei einfacher bis mittlerer Ausstattung).

Zusammenhang zwischen Zinspolitik und Hauspreisen

Der starke Anstieg der Immobilienpreise ist auch eine Folge der Niedrigzinspolitik der EZB. Durch die Niedrigzinsphase fallen Staatsanleihen als Investment mit sicheren Erträgen (Zinsen) weg. Deswegen gewinnen Immobilien-Investments an Attraktivität: Die Höhe der Anlagesumme, also des Kaufpreises, steht im Verhältnis zu regelmäßigen Erträgen durch Mieteinnahmen – der sogenannten Immobilienrendite. Zusätzlich hoffen die Investoren darauf, dass die Immobilie wertbeständig ist, also die Preise für Häuser perspektivisch nicht fallen werden.

Zudem machen die niedrigen Zinsen es attraktiv, das eigene Haus oder die Eigentumswohnung mit einem Immobilienkredit zu finanzieren. Denn was für Sparer zum Problem wird, wenn sie nicht an den Kapitalmärkten investiert sind, kann man mit einer Bau- oder Immobilienfinanzierung zum eigenen Vorteil nutzen: Sind die Kreditzinsen geringer als die Inflation steigt rechnerisch gesehen die eigene Kaufkraft.

Mit dem Girokonto oder Sparbuch sieht das genau andersherum aus – gibt es für das Guthaben Negativzinsen oder Zinsen, die niedriger als die jährliche Inflationsrate sind, sinkt die Kaufkraft des Vermögens.

Weil Anleihen oftmals als Anlage-Alternative ausfallen und der Immobilienkauf auf Kredit relativ attraktiv ist, steigt die Nachfrage nach Immobilien derzeit so extrem stark. Schon 2013 hatte die Bundesbank bereits gewarnt, dass Immobilienpreise in deutschen Metropolen um mehr als 10 Prozent überbewertet sein könnten. Seitdem sind die Preise allerdings weiter deutlich angestiegen.

Bafin fürchtet Immobilienblase – und reagiert

Die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) reagiert bereits auf die Situation am Immobilienmarkt. Denn der starke Preisanstieg könnte auch zum Problem für Banken oder Bausparkassen werden. Sie finanzieren den Immobilienkauf anhand des aktuellen Preisniveaus, als Sicherheit dient die Immobilie selbst. Bei einem Preisverfall auf dem Immobilienmarkt sinkt damit auch dieser Sicherheitswert für den Kredit – wird der dann nicht mehr bedient, kann der Bank ein finanzieller Verlust entstehen.

Nach Analysen des Ausschusses für Finanzstabilität (AFS) hat die Bafin deshalb verfügt, dass Banken, Bausparkassen und Versicherungen einen Risikopuffer aufbauen müssen. Für den Immobiliensektor ist dieser Risikopuffer mit 2 Prozent höher als für die gesamte Bankenbranche (0,75 Prozent). Bei Immobilienkrediten sollen Banken also künftig zwei Prozent der Wohnimmobilienfinanzierung aus ihrem Eigenkapital als Sicherheit zurücklegen.

Begründet wird das von der Bafin so: „Das Finanzsystem hat sich in der Corona-Pandemie als robust erwiesen. Jedoch haben sich Verwundbarkeiten gegenüber negativen wirtschaftlichen Entwicklungen und speziell am Wohnimmobilienmarkt aufgebaut. Besonders dynamisch entwickelten sich zuletzt Preise und Kreditvergabe bei Wohnimmobilien. Den sich daraus ergebenden zunehmenden Risiken wollen die BaFin und der AFS vorbeugend entgegenwirken.“

Zugleich warnte die Bafin „Banken, Versicherungsunternehmen und andere Kreditgeber, angesichts der aktuellen Entwicklungen am Markt für Wohnimmobilien bei der Neukreditvergabe besonders vorsichtig zu sein“. Klartext: Die Branche sieht Anzeichen für eine Immobilienblase und will, dass Banken und Versicherungen sich auf eine mögliche Krise vorbereiten. Dazu könnte auch eine Erhöhung des Zinsniveaus beitragen, heißt es weiter: „Kreditnehmer sollten jederzeit in der Lage sein, die monatlichen Zahlungen für Zins und Tilgung aufbringen zu können.“

In der Summe geht es beim Risikopuffer für Immobilienkredite um rund 5 Milliarden Euro. Bis zum 26.1.2022 können Banken, Bausparkassen und Versicherungen noch zu der Verfügung Stellung nehmen. Danach haben sie bis zum 1. Februar 2023 Zeit, die neuen Anforderungen zu erfüllen.

Historische Wertentwicklung für Wohneigentum

Tatsächlich zeigt sich beim Blick auf die Wertentwicklung von Immobilien: Zuletzt sind die Preise überdurchschnittlich stark gestiegen. Viele, die aktuell eine Immobilie kaufen wollen, gehen deshalb davon aus, dass die Preise für Eigenheim oder Eigentumswohnung auch künftig weiter stark steigen werden.

Dabei folgen am Immobilienmarkt auf Boom-Phasen auch immer wieder Preisrückgänge wie eine Analyse der Deutschen Bank Research anhand von OECD-Daten zeigen. Von 1970 bis 2010 fielen die realen Immobilienpreise in Deutschland demnach sogar um rund 16 Prozent – Boomphasen Ende der 1970er Jahre und Anfang der 1990er Jahre sind dabei bereits einberechnet.

Daten, die unbedingt berücksichtigen sollte, wer ein Haus oder eine Eigentumswohnung nicht in erster Linie für die Eigennutzung kauft, sondern vor allem auf eine gute Preisentwicklung und eine regelmäßige Immobilienrendite aus Mieteinnahmen hofft und wissen will, ob sich das lohnt.

Beim Immobilien kaufen auch an die Kosten denken

Nebenkosten beim Immobilienkauf: rund 15 Prozent

Gerade beim Hauskauf oder Kauf einer Eigentumswohnung müssen Sie mit hohen einmaligen Kosten rechnen – für den Notar, die Grunderwerbssteuer, evtl. auch noch einen Makler. In der Summe fallen rund 15 Prozent an, die direkt von Ihrem Kapital abgehen.

Wer also mit 150.000 Euro Vermögen eine Immobilie kaufen möchte, die 400.000 Euro kostet, ist rund 60.000 Euro los. Als Eigenkapital für die Immobilienfinanzierung stehen also nur noch 90.000 Euro zur Verfügung – der Käufer muss also einen Immobilienkredit über 310.000 Euro aufnehmen.

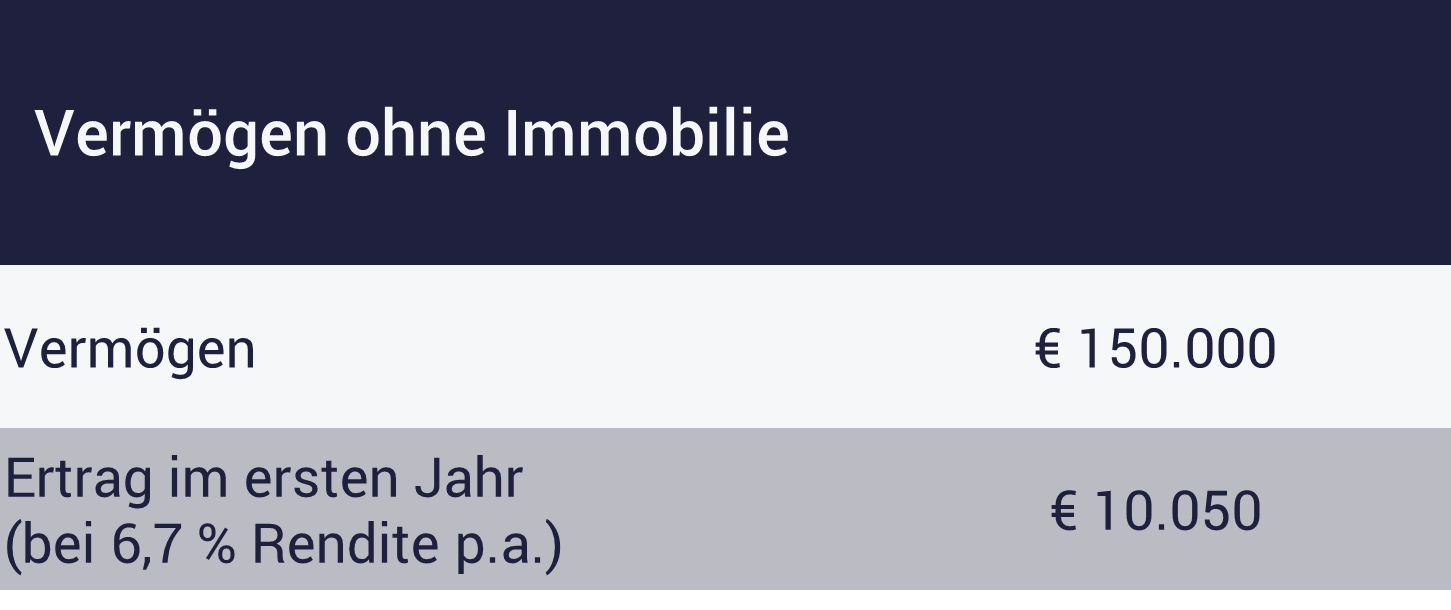

Zum Vergleich: Wer das gleiche Vermögen an den weltweiten Kapitalmärkten anlegt und damit eine durchschnittliche Rendite von jährlich 6,7 Prozent erzielt, kann im ersten Jahr schon mit mehr als 10.000 Euro Wertzuwachs rechnen.

Immobilienrendite netto

Hinzu kommt: Nicht nur kann die mögliche Wertentwicklung von Immobilien negativ sein. Auch die regelmäßige Immobilienrendite aus Mieteinnahmen kann geringer ausfallen als anfangs gedacht.

Denn allein für den Erhalt der Wohnimmobilie – also für Reparaturen oder etwa eine neue Heizungsanlage – muss man jährlich mit rund 1,5 Prozent des Immobilienwerts rechnen. Wer durch die Mieteinnahmen eine Bruttorendite von 3,2 Prozent einplant, kommt so auf eine Nettorendite bei Immobilien von 1,7 Prozent.

Beim Beispiel einer Wohnimmobilie im Wert von 400.000 Euro entspricht das jährlichen Mieteinnahmen von 6.800 Euro. Wurde das Haus bzw. die Eigentumswohnung finanziert, ist allerdings noch die monatliche Kreditrate abzuziehen.

Unvorhergesehene Kosten und Ereignisse

Wer auf Immobilien als sichere Wertanlage setzt, sollte außerdem beachten: Es sind diverse unvorhergesehene Ereignisse möglich, etwa ein möglicher Mietausfall oder zusätzliche Kosten durch gerichtliche Auseinandersetzungen mit dem Mieter oder bei einer Mietwohnung auch innerhalb der Hausgemeinschaft. Das Risiko sinkt natürlich je mehr Immobilien ein Vermieter besitzt, ist bei großen Wohnungsbaugesellschaften also deutlich kleiner als bei privaten Vermietern.Das ist eine Parallele zu den Kapitalmärkten: Auch dort verringern Anleger ihr Kursrisiko, wenn sie möglichst breit und weltweit in viele unterschiedliche Wertpapiere investieren. Die Anlagestrategien von growney bilden deshalb bis zu 5.000 Aktien aus mehr als 40 Ländern ab.

Der Wert Deiner Kapitalmarktanlage kann fallen oder steigen.