Ergänzend zur individuellen Anzeige der growney-Rendite im Kundenbereich veröffentlichen wir vierteljährlich einen Überblick über die …

Laut Internationalem Währungsfonds [1] betrugen in 2017 die weltweiten Schulden die Rekordsumme von 184 Billionen Dollar. Dies sind 225 Prozent der weltweiten Wirtschaftsleistung und damit 11 Prozent mehr als zum Höhepunkt der Finanzkrise in 2009. Ein wesentlicher Grund für die hohen Schulden ist, dass die staatlichen Stellen seit der Krise versucht haben, die nur schleppend in Gang kommende Wirtschaft mittels kreditfinanzierter Nachfrage zu stimulieren. Je nach Land und Sektor ist die Situation jedoch sehr unterschiedlich. Der öffentliche Sektor in Deutschland wird voraussichtlich 2019 das erste Mal seit Jahrzehnten die Maastrichter Schuldengrenze von 60 % des Sozialproduktes unterschreiten. Auch die privaten Haushalte und Unternehmen sind hierzulande nicht außergewöhnlich hoch verschuldet. Dagegen leben besonders der öffentliche Sektor in Japan mit über 250 Prozent des Sozialproduktes und der private Sektor in China mit über 200 Prozent auf Pump. In den USA haben die Unternehmen und der Staat ihre Schulden deutlich gesteigert. Lediglich die Haushalte haben ihre finanzielle Situation verbessert.

Was bedeutet diese immense weltweite Verschuldung für das Vermögen der Anleger? Um diese Frage beantworten zu können, sollen verschiedene Szenarien betrachtet werden: So könnten zum Beispiel geeignete politische Maßnahmen und bahnbrechende technologische Entwicklungen (Künstliche Intelligenz, Robotik) zu einer deutlichen Steigerung der Produktivität und damit des Wirtschaftswachstums führen. Gepaart mit niedrigen Zinsen durch die Notenbanken könnte die Welt so aus ihren Schulden herauswachsen. In einem solchen positiven Szenario dürfte ein realer Vermögenserhalt nicht besonders schwer fallen. Insbesondere ein diversifiziertes Portfolio aus Aktien sollte sich in diesem Szenario erfreulich entwickeln.

In diesem Beitrag stehen jedoch die möglichen negativen Szenarien zum Abbau der Verschuldung im Mittelpunkt. Hier sind die nominale Entwertung der Schulden im Inflationsszenario und die Dezimierung der Schulden durch Insolvenzen im Deflationsszenario zu nennen.

Krisenszenario 1: Inflation

Im Inflationsszenario verlieren die Investoren das Vertrauen in das Geld. Es kommt zu hohen Inflationsraten und damit zu immensem Kaufkraftverlust. Die nominalen Schulden verlieren dramatisch an realem Wert. Schuldner werden entschuldet, Gläubiger praktisch enteignet. In seiner dramatischsten Form der Hyperinflation spielte sich dieses Szenario in Deutschland 1923 ab.

Hyperinflation in Deutschland der 1920er Jahre

Nach dem verlorenen ersten Weltkrieg musste Deutschland hohe Reparationszahlungen der Siegermächte aufbringen. Als Deutschland diese Zahlungen im Juni 1922 einstellte, besetzen Frankreich und Belgien das Ruhrgebiet. Der folgende Aufruf zum passiven Widerstand zerstörte endgültig die durch Krieg und Nachkriegszeit bereits bis aufs Äußerste strapazierten Staatsfinanzen. Es folgte die Zeit der Finanzierung durch die Druckerpresse. Zum Höhepunkt der Hyperinflation im Herbst 1923 betrug die monatliche Inflation über 30.000 Prozent. [2] Erst die Einführung der Rentenmark im November 1923 bereitete dem Spuk ein Ende.

Strategie zum Vermögenserhalt im Inflationsszenario

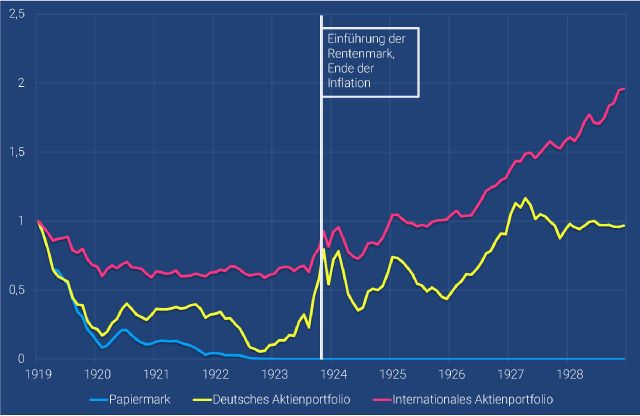

Wie bringe ich als Anleger mein Vermögen durch solch starke Krisenzeiten? In Abbildung 1 sind die Entwicklungen in Goldmark (entspricht 0,35842 g Feingold) der drei Anlageklassen Papiermark, deutscher Aktienmarkt und internationaler Aktienmarkt [3] verzeichnet. Die Inflation und damit der Wertverlust der Papiermark begann bereits im ersten Weltkrieg und setzte sich danach fort. Aber erst die Hyperinflation von 1923 brachte Preissteigerungen von über 100 Prozent im Monat, die dann mit einer Verdoppelung des Preisniveaus in weniger als vier Tagen im November 1923 ihren Höhepunkt erreichte. Brauchte es ab Januar 1919 noch 44 Monate, um 99 Prozent des Wertes der Papiermark zu verlieren, so gelang dies im Herbst 1923 innerhalb eines Monats. Alle Besitzer von Papiermark bzw. ähnlicher nomineller Vermögen wie Kriegsanleihen oder Lebensversicherungen wurden faktisch enteignet.

Abbildung 1: Performance in Goldmark verschiedener Anlageklassen, 1919 / 01 - 1928 / 12;

Quelle: growney

Auch Besitzer deutscher Aktien litten in und nach dem ersten Weltkrieg unter Verlusten. In der Hyperinflation 1923 erwies sich der Aktienmarkt aber als sicherer Hafen, denn die Kurse stiegen in Goldmark gemessen in den ersten 11 Monaten des Jahres um das siebenfache. Bereits 1927 wurden die Kurse von 1919 wieder erreicht. Noch besser entwickelte sich ein international diversifiziertes Aktienportfolio in dieser Zeit. Trotz zwischenzeitlicher Verluste konnten reale Werte wie Aktien das Vermögen also über die Hyperinflation hinweg retten.[4]

Krisenszenario 2: Deflation

Im Deflationsszenario steigt die Kaufkraft des Geldes immer weiter an. Daher werden Käufe in die Zukunft verschoben. Eine dramatisch fallende Wirtschaftskraft führte zu zahlreichen Insolvenzen, da die Schuldner ihren Schuldendienst nicht mehr leisten können. Massenarbeitslosigkeit entsteht. Auch in diesem Szenario verlieren die Gläubiger einen Großteil ihrer Forderungen. Ein klassisches Beispiel des Deflationsszenarios stellt die Weltwirtschaftskrise Anfang der 1930er Jahre dar.

Deflation in Japan seit den 1990er Jahren

Als aktuelles, wenn auch nicht so schwerwiegendes Beispiel einer Deflationskrise kann Japan seit den 1990er Jahren gelten. Nach dem Zusammenbruch der stark überhitzten Aktien- und Immobilienmärkte seit 1990 weist das Land seit 1998 nachhaltige Phasen von Deflation und ein kärgliches Wirtschaftswachstum auf. Die Regierung und insbesondere die Notenbank bekämpfen diese Gefahr, so dass bisher eine hohe Arbeitslosigkeit und weitreichende Banken- und Unternehmensinsolvenzen wie in der Weltwirtschaftskrise der 1930er Jahre ausgeblieben sind.

Strategie zum Vermögenserhalt im Deflationsszenario

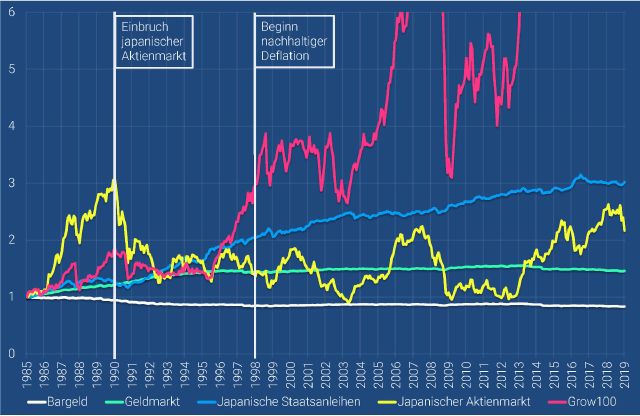

Die Deflation führt dazu, dass Bargeld die Kaufkraft erhält, wie in Abbildung 2 dargestellt. Einlagen bei Banken entwickeln sich fast genauso, da die Zinsen hierfür in der Regel bei null stehen. Besser schneiden Staatsanleihen ab, die seit 1998 über 1,8 Prozent reale Rendite erwirtschafteten. Dies entspricht einem Zugewinn an Kaufkraft in den zwei Jahrzehnten von fast 50 Prozent. Japanische Aktien erlebten insbesondere in den 1990er Jahre dramatische Kurseinbrüche, die bis heute nicht aufgeholt werden konnten. Betrachtet man nur den Zeitraum ab Beginn der nachhaltigen Deflation in 1998, so konnten nationale Aktien ähnliche Renditen erzielen wie Staatsanleihen, jedoch nur mit deutlich höherem Risiko. Noch besser schnitten international diversifizierte Aktienportfolios ab. Zum Beispiel erzielte das grow100-Portfolio seit Beginn der Deflation eine jährliche reale Rendite von 5,7 Prozent. Damit hätte sich die Kaufkraft des Vermögens in dieser Zeit mehr als verdreifacht.

Abbildung 2: Inflationsbereinigte Performance verschiedener Anlageklassen vor Kosten, 1985 / 01 - 2018 / 12; Quelle: growney

Fazit:

Die Schulden der öffentlichen Hand, der Unternehmen und der Haushalte erreichten in letzter Zeit neue Rekordstände. Vorsichtige Anleger interessieren sich besonders für die negativen Szenarien, die diese Schulden mit sich bringen könnten: zum einen das Inflationsszenario wie in Deutschland der 1920er Jahre, zum anderen das Deflationsszenario wie in Japan seit den 1990er Jahren. Die bevorzugten Sparinstrumente der Deutschen sind Spareinlagen und Lebensversicherungen. Diese würden im Inflationsszenario zum Großteil entwertet und sind damit alles andere als risikofrei. Lediglich im Deflationsszenario ohne Staatsinsolvenz bieten diese nominalen Anlagen einen Kaufkrafterhalt.

Viel sinnvoller in beiden Fällen erscheint ein weltweit diversifiziertes Aktienportfolio, je nach Risikoaversion des Anlegers gemischt mit Staats- und Unternehmensanleihen. Nur so kann die unterschiedliche Entwicklung der verschiedenen Länder zur Risikoreduktion genutzt werden, denn nicht alle Länder sind gleichermaßen von der Schuldenproblematik betroffen. Möglicherweise wird ein solches Portfolio in der Hochphase einer Krise auch Rückschläge verkraften müssen. Langfristig stellt es aber die beste Strategie dar, die Kaufkraft seines Vermögens zu sichern beziehungsweise sogar deutlich zu mehren.

[1] Vgl. IMF: Global Debt Database, https://www.imf.org/external/datamapper/datasets/GDD, Stand: 26.2.2019.

[2] Vgl. für die genaue Entwicklung der Ereignisse Rüdiger Dornbusch: Stopping Hyperinflation – Lessons from the German Inflation Experience of the 1920s, NBER Working Paper No. 1675, 1985.

[3] Das Portfolio internationaler Aktien besteht hier aufgrund schwer zugänglicher Daten lediglich aus 50% deutschem Aktienmarkt und 50 % amerikanischer Aktienmarkt. Aufgrund fehlender Daten zum Verbraucherpreisindex wird hier die Goldmark als stabiler Vergleichsmaßstab gewählt.

[4] Natürlich erlitten Aktienanleger in der im Oktober 1929 beginnenden Weltwirtschaftskrise, dem folgenden dritten Reich und dem zweiten Weltkrieg wiederum massive Vermögensverluste. Aber auch hier konnten in den 1950er Jahren die alten Kurse langfristig wieder erreicht werden. Im Gegensatz dazu verloren Besitzer nomineller Vermögen in der Währungsreform von 1948 wiederum einen Großteil ihres Vermögens.